декларация ндс строка 170 разъяснения

Соответствие строк 070 и 170 раздела 3 декларации по НДС – почему приходят требования от ФНС и как найти ошибку?

В строке 070 раздела 3 отражается сумма НДС, исчисленного с авансов, уплаченных покупателями. Затем в момент реализации товара (работ, услуг) происходит зачет аванса и данный НДС предъявляется к вычету. В строке 170 как раз отражается сумма налога, исчисленная ранее с авансов от покупателей и подлежащая вычету при зачете данных авансов в текущем налоговом периоде. При этом очевидно, что мы не можем предъявить к вычету больше «авансового» НДС, чем мы ранее заплатили.

Если мы проанализируем данные одного квартала, то можем допустить ситуацию, когда сумма к вычету (строка 170) будет больше суммы исчисленного НДС с авансов (строка 070). Это происходит в том случае, если ранее организация получила большое количество авансов, которые были зачтены в отчетном квартале. Но вот за период с момента образования организации, конечно, сумма исчисленного НДС с авансов должна быть больше или равна сумме, предъявленной к вычету.

Как же найти ошибку? Начать лучше с проверки последней сданной декларации и двигаться к более ранним отчетам, если ошибка не обнаружится сразу. Я рекомендую проводить проверку в 2 этапа:

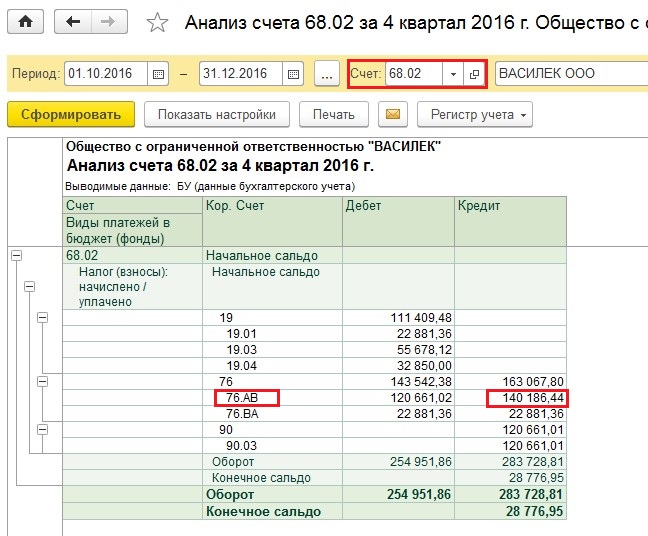

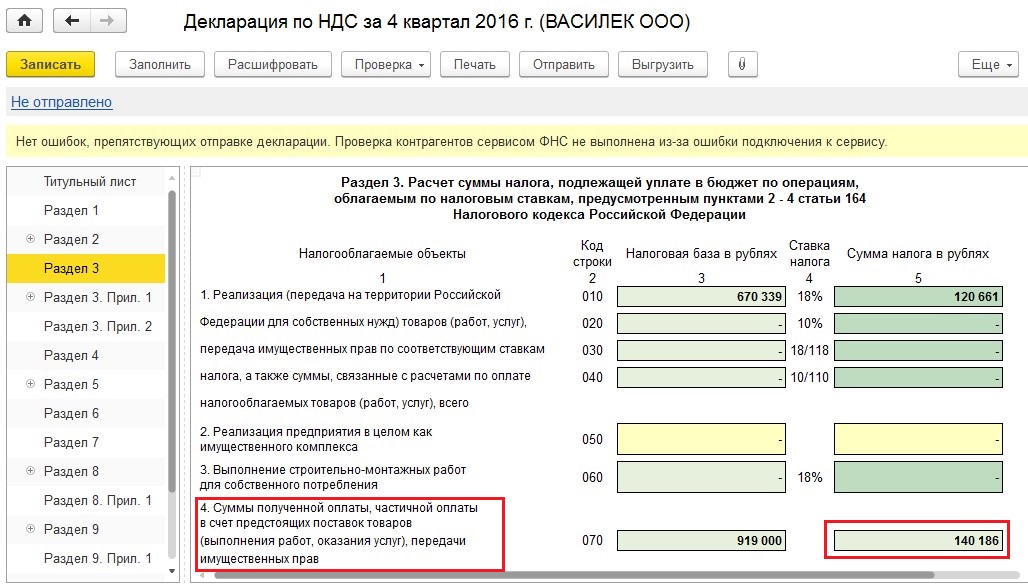

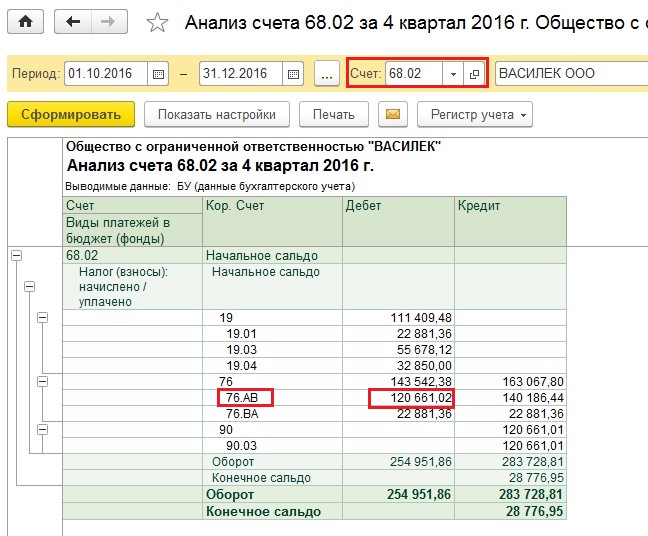

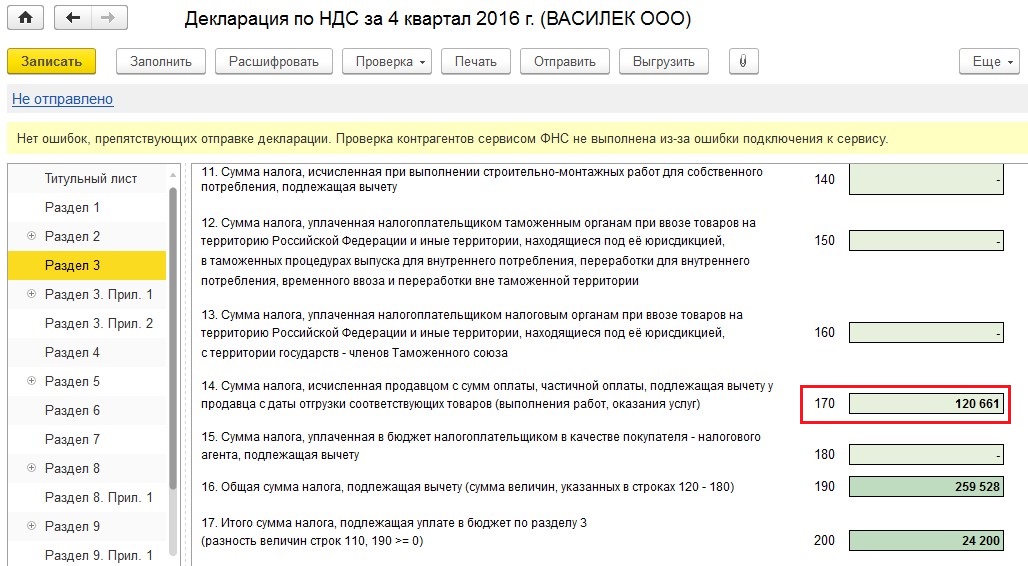

1) Сверить суммы по строкам 070 и 170 в декларации с оборотами между счетами 68.02 и 76.АВ. Для того, чтобы это сделать, формируем отчет «Анализ счета» и выбираем счет 68.02.

Сумма оборота между данными счетами, расположенная в колонке кредит, должна быть равна строке 070 раздела 3 декларации по НДС.

А сумма оборотов в колонке дебет в большинстве случаев равна строке 170.

Однако, если в данном налоговом периоде ваша организация осуществляла возврат покупателю аванса, с которого ранее был исчислен НДС, то сумма данного НДС будет отражена в строке 120 раздела 3. Соответственно, на сумму НДС с такого возврата появится расхождение между оборотами счетов 76.АВ и 68.02 и строкой 170.

2) Сверить обороты по дебету и кредиту счета 62.02 с оборотами счета 76.АВ.

Таким образом, проверяем все сданные декларации до тех пор, пока не обнаружим сумму расхождений, указанную в требовании (она может сложиться из нескольких периодов), и не выясним причины данных расхождений. Обратите внимание, что в форме декларации по НДС, которую налогоплательщики подавали до 2015 года, нам необходимо анализировать не 170, а 200 строку (обращаем внимание на название строк, если работаем с разными редакциями декларации). Затем, в зависимости от ситуации, отвечаем на требование или подаем уточненные отчеты.

В том случае, если вам необходимо больше информации о заполнении и проверке декларации по НДС в 1С, а также о популярных требованиях от ФНС по данной теме, то я очень рекомендую Вам приобрести запись нашего вебинара «Заполнение и проверка декларации по НДС в 1С: Бухгалтерии 8 (на практических примерах)». Также в подарок Вы получите запись вебинара «Разбор популярных ошибок учета НДС в 1С: Бухгалтерии 8». Подробная информация доступна по ссылке.

Понравилась статья? Подпишитесь на рассылку новых материалов

Строки 070 и 170 в декларации по НДС: правила заполнения

Строки 070 и 170 в декларации по НДС — поля, содержащие суммы налога, исчисленные с авансов и предоплат.

Что показывают в строке 070 в декларации по НДС

При заполнении раздела 3 декларации по налогу на добавленную стоимость иногда возникают сложности с расчетом суммы налога, подлежащей уплате. В частности, следует правильно рассчитать налог с поступившей в отчетном периоде предоплаты.

Чтобы понимать, как заполняется строка 070 раздела 03 налоговой декларации по НДС, сформируйте оборотно-сальдовую ведомость по счету 62.02 за отчетный квартал.

При поступлении предоплаты делается бухгалтерская проводка:

Таким образом, при возникновении вопроса, какой счет в отчете по налогу на добавленную стоимость для строки 070 следует использовать, сформируйте один из отчетов по 62.02:

Стр. 070 состоит из двух полей. В поле слева указывается сумма полученных авансов, справа — исчисленный налог. Для правильного определения налоговой ставки проверьте платежный документ, по которому получена предоплата, и карточки товаров, где указана правильная ставка. Если получен аванс за работы или услуги, налог исчисляется по ставке 20%.

Вот так выглядит заполнение строки 070 в декларации по НДС (раздел 3):

Что касается предоплаты в иностранной валюте, то при поступлении сумм на счет возникает налоговая база, исчисленная в рублях по курсу на текущую дату. Такие авансы отражаются на счете 62.22 и подлежат включению в стр. 070.

Обратите внимание, что в стр. 070 следует отражать все поступившие авансы, в том числе те, начисление и зачет по которым произведен в отчетном периоде. Из этого следует, что общая сумма налога, исчисленная к уплате 070, это НДС со всей полученной в отчетном периоде предоплаты.

Для каких сведений строка 170 в декларации

При реализации товаров, выполнении работ и оказании услуг налог, исчисленный с полученной предоплаты, подлежит включению в книгу покупок у продавца. Для определения, что отражается в строке 170 декларации по НДС, следует сформировать ОСВ по счетам 62.02 и 62.22 и рассчитать налог на добавленную стоимость с дебетового оборота по этим счетам.

При ведении учета в ручном режиме необходимо самостоятельно свести данные синтетических и аналитических ведомостей. При автоматическом заполнении отчета следует кликнуть на поле, чтобы получилась расшифровка стр. 170 декларации по НДС, и при необходимости сверить полученные значения с книгой покупок.

Основанием для вычета является счет-фактура на аванс, выставленный покупателю при получении предоплаты. Такие счета-фактуры формируются программой автоматически, поэтому при закрытии периода обязательно восстановите последовательность документов, чтобы не заплатить лишних сумм.

Зачет аванса, полученного в иностранной валюте, происходит по курсу на дату оформления документа на отгрузку. С этого значения исчисляется сумма, которая попадает в книгу покупок и стр. 170. Обратите внимание, по какой строке реализация основных средств в декларации по НДС отражается при получении аванса, — в поле 170 раздела 3.

Если предоплата была произведена частично (сумма оплаты меньше реализации), то включению в книгу покупок и строку 170 подлежит та сумма, которая поступила на расчетный счет.

Пример: предоплата составила 5000 руб., а реализация — 10 000 руб. К вычету следует предъявить 5000 руб.

Если же, наоборот, покупатель переплатил и сумма документа на реализацию меньше полученного аванса, то вычету подлежит сумма НДС, указанная в документе на реализацию.

Пример: покупатель перечислил предоплату в размере 15 000 руб., документ реализации выписан на 10 000 руб. К вычету по строке 170 заявляется 10 000 руб.

Эксперты КонсультантПлюс разобрали, как заполнить декларацию по НДС. Используйте эти инструкции бесплатно.

Как проверить корректность заполнения

Для проверки правильности заполнения сформируйте анализ счета 68.02.

Самый простой способ, как проверить строку 070 декларации по НДС в 1С, — сверить обороты по сч. 68.02 и 76.АВ:

Рассмотрим, как изменится строка 070 при корректировке авансов в различных отчетных периодах. Если корректировка произведена в текущем отчетном периоде и сумма предоплаты изменилась в большую сторону, то сумма по стр. 070 увеличится. И наоборот, при уменьшении аванса значение по стр. 070 уменьшится. Если вы заметили ошибку после сдачи отчета и сумма налога к уплате увеличилась, необходимо подать уточненную декларацию.

Если же предоплата откорректирована в предыдущем отчетном периоде, в результате чего изменилась строка для НДС с реализации и сумма налога к уплате увеличилась, действует аналогичное правило: возникает обязанность представить уточняющую декларацию. При обратной ситуации (налог к уплате стал меньше, чем было заявлено в предыдущем отчете), уточненку представлять необязательно.

Является ли ошибкой в декларации по налогу на добавленную стоимость, если строка 170 больше строки 070 в одном отчетном периоде? Такая ситуация возможна, если в предыдущем квартале начислен налог с авансов, которые зачтены в текущем периоде. Для этого следует сверить данные по предыдущему документу.

В бухгалтерской программе 1С существует сервис «Экспресс-проверка ведения учета». Перед сдачей отчетности по НДС рекомендуется расшифровка декларации по НДС по строкам, чтобы провести проверку за отчетный квартал, отметьте галочками пункты «Ведение книги продаж» и «Ведение книги покупок». Это позволит увидеть, какие данные в документе отразились некорректно.

Что отражается в строке 170 декларации НДС в 2021 году

В какой раздел декларации входит строка 170 и какова ее расшифровка

Строка 170 в декларации по НДС входит во 2-ю часть раздела 3, т. е. в состав вычетов. Отражению в ней подлежат вычеты по авансам, поступившим к продавцу, с которых он в момент их получения начислил налог к уплате.

Декларация по НДС для отчетов за 3 квартал 2021 года и далее применяется в редакции приказа ФНС России от 26.03.2021 № ЕД-7-3/228@.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Поскольку начисления в результате обновления следует описывать большим количеством операций, чем в документе предшествующей редакции, общее число описаний операций и вычетов в разделе увеличилось. Это привело к тому, что строка 170 поменяла порядковый номер вычета, но само описание и код строки при этом не изменились.

Что обусловливает возникновение права на вычет по поступившим авансам

Получение оплаты (в полной сумме или частичной) в счет осуществляемой позднее отгрузки, подлежащей обложению налогом, обязывает продавца к выделению налога из суммы этой оплаты (подп. 2 п. 1 ст. 167 НК РФ). Эту процедуру сопровождает создание авансового счета-фактуры (п. 3 ст. 168 НК РФ), дающего покупателю возможность применения вычета в периоде перечисления средств. Продавец тоже приобретает право на использование вычета (п. 8 ст. 171 НК РФ), но только в другой момент. Этот момент придется на период отгрузки проданного с условием о предоплате (п. 6 ст. 172 НК РФ) или на период аннулирования договоренности о будущей отгрузке, следствием чего окажется возвращение аванса (п. 5 ст. 171 НК РФ).

С чем связана возможность такого вычета у продавца? С тем, что существует обязанность по созданию счета-фактуры и в момент отгрузки (п. 1 ст. 168 НК РФ). Применение этого вычета избавляет от двойного налогообложения полученного при реализации дохода.

Об особенностях создания авансового счета-фактуры и внесения его в книги покупок/продаж читайте в статье «Принятие к вычету НДС с полученных авансов».

Строка 170 есть и в разделе 6 декларации по НДС. Как правильно заполнить этот раздел, на примере разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно переходите в Готовое решение. Там же вы найдете пояснения по заполнению каждой строки отчета.

Порядок заполнения строки 170

Правила заполнения строки 170 (п. 38.19 приложения 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@) требуют соответствия между данными раздела 3, попадающими в строки 070 и 170. Это означает, что в вычеты могут быть взяты только те суммы налога, которые были начислены к уплате с авансов и отразились, соответственно, в строке 070. Величина вычета зависит от соотношения сумм предоплаты и отгрузки:

Нужно ли вносить в строки 070 и 170 данные при получении предоплаты и осуществлении отгрузки в одном квартале? Минфин (письмо от 12.10.2011 № 03-07-14/99) и ФНС России (письмо от 20.07.2011 № ЕД-4-3/11684 и более ранние) настаивают на обязательности отражения этих операций при попадании их в один период.

О том, как поступить с налогом, начисленным с аванса, оказавшегося в числе просроченной задолженности, читайте в материале «НДС при списании кредиторской задолженности: проблемные ситуации».

Итоги

В строку 170, находящуюся в разделе 3 НДС-декларации, попадают те суммы налога с поступивших к продавцу авансов, которые он вправе предъявить к вычету в моменты отгрузки или возврата предоплаты. Основанием для вычета становится счет-фактура на аванс, выставленный в адрес покупателя при поступлении предоплаты. Суммы аванса и отгрузки могут не совпадать, и тогда величина вычета будет соответствовать меньшей из этих сумм.

Требование ИФНС о соответствии строк 070 и 170 раздела 3 декларации по НДС в рамках камералки за 1 квартал

Людмила Ганичева, аудитор, генеральный директор аудиторско-консалтинговой фирмы ООО «Стандарты Аудита»

В последнее время ИФНС часто шлёт требование о том, что выявлены несоответствия при заполнении строк 070 и 170 раздела 3 декларации по НДС. Звучит оно примерно так :

«….сообщает, что в ходе проведения камеральной налоговой проверки на основе Налоговая декларация по налогу на добавленную стоимость,

(наименование налоговой декларации (расчета)) (номер корректировки 0), представленной Вами за 1 квартал 2018 года, в которой

(указывается период) выявлены ошибки и (или) противоречия между сведениями, содержащимися в документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, имеющимся у налогового органа, и полученным им в ходе налогового контроля выявлены несоответствия согласно п. 8 ст. 171, пп. 2 п. 1 ст. 167, п. 1 ст. 154, п. 4 ст. 164 НК РФ в ходе анализа данных налоговых деклараций по НДС за 1 квартал 2018, а именно превышения налоговых вычетов, исчисленных с сумм оплаты, частичной оплаты, подлежащих вычету у продавца в даты отгрузки соответствующих товаров (выполнения работ, оказанных услуг) в разделе 3 по строке 3_170_03 над суммой налога исчисленной с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), отраженных в разделе 3 по строке 3_070_05 (стр.70

Стр.070 дек.

Д 76АВ К 68.02

180000

Итак в момент реализации у нас происходит зачёт аванса : Д 62.02 К 62.01 1 180 000 руб., Начисление НДС с реализации : Д 90.03 К68.02 180 000 руб. И принятие к вычету НДС, ранее исчисленного с аванса : Д68.02 К 76АВ.

Стр.170 дек.

Д 68.02К 76АВ

180000

Итак, после того как Вы убедились, что Декларация заполнена корректно и авансы, принятые к вычету по строке 170 в текущей декларации, были отражены в одной из предыдущих Деклараций по строке 070, можно написать ответ.

Пояснения к требованию №125 о представлении пояснений от 10.04.2018

ООО «Афина » в ответ на требование 125 от 10.04.2018 г. сообщает, что в ходе анализа Налоговой Декларации по НДС за 1 квартал 2018 года не выявлено ошибок и противоречий между сведениями, содержащимися в документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, имеющимся у налогового органа.

Доводим до вашего сведения, что расхождения по суммам начисленного НДС с авансов полученных (строка 070 декларации по НДС) с суммами НДС с авансов, принимаемых к вычету при отгрузке товаров (работ, услуг) (строка 170 декларации по НДС) объясняются тем, что предоплата и отгрузка приходятся на разные налоговые периоды, т.е. получение аванса и отгрузка товаров отражаются в разных налоговых декларациях за соответствующие периоды.

В связи с тем, что ООО «Афина» работает с ….. года, деятельность никогда не приостанавливалась, поэтому в одном налоговом периоде общество получает авансы (исчисляет НДС и указывает по строке 070 декларации по НДС), а в другом налоговом периоде могут быть только отгрузки в счет ранее полученного аванса (заполняется строка 170).

ООО «Афина» тщательно анализирует каждый квартал состояние расчетов по счетам 62 и 76 АВ в целях полного и своевременного отражения начислений и вычетов по налогу на добавленную стоимость.

Если ИФНС проведёт анализ всех представленных налоговых деклараций по НДС с момента государственной регистрации нашей компании, то удостоверится в отсутствии расхождений между строками 07 и 170.

Инструкция: как заполнить и проверить строки 070 и 170 в декларации по НДС

Строка 070 раздела 03 налоговой декларации по НДС — это графа для фиксации суммы платежа на добавленную стоимость, рассчитанного с перечисленного от контрагентов авансирования.

Что отражают в поле 070

Действующую форму декларации и порядок ее заполнения налоговики утвердили в приказе № MMB-7-3/558@ от 29.10.2014 (в ред. приказа ФНС № ЕД-7-3/228@ от 26.03.2021). По правилам заполнение строки 070 в декларации по НДС зависит от конкретного раздела (по порядку их номеров):

Начиная с отчетности за 3 квартал 2021 года, налогоплательщики представляют информацию по обновленной форме КНД 1151001 из приказа ФНС № ЕД-7-3/228@ от 26.03.2021.

В п. 37.8 порядка заполнения отчетности по налогу на добавленную стоимость из приказа № ММВ-7-3/558@ от 29.10.2014 закреплено, какой код операции ставить в декларации по НДС в разделе 2 строка 070 — идентификатор операций, которые осуществляет налоговый агент (ст. 161, п. 10 ст. 174.2 НК РФ). Все коды для этой строки из раздела 2 приведены в Приложении № 1 к порядку заполнения отчета.

В разделе 3 заполняем ячейку с порядковым номером 5, код 070 в декларации по НДС: в ней указываем суммарную величину оплаты или частичной оплаты, которая поступила от покупателей в качестве аванса. В соседней ячейке по коду 070 выделяют налог на добавленную стоимость, исчисленный с предоплаты. При авансировании продавцы выставляют авансовый счет-фактуру и выделяют в нем рассчитанный налог на добавленную стоимость к уплате.

Что указывают в поле 170

Строка 170 находится на втором листе раздела 3. В приказе № MMB-7-3/558@ указано, что отражается в строке 170 декларации по НДС: вычеты по авансированию, которое поступило организации-продавцу. Вычеты отражаются при условии, что продавец рассчитал и принял налог к уплате при поступлении аванса.

Поступивший полный или частичный аванс означает, что продавцу необходимо выделить налог на добавленную стоимость из этих денег. Для этого обязательно формируется счет-фактура по авансу (п. 3 ст. 168 НК РФ). При наличии такого счета-фактуры и продавец, и покупатель вправе применять налоговый вычет. Покупатель использует вычет в периоде перечисления аванса, а продавец — в период отгрузки проданного по предоплате товара (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Запомните: код вида операции в строке 170 декларация по НДС не отражается. В этой ячейке фиксируется только сумма налога, которую рассчитал продавец с суммы авансирования.

Взаимосвязь полей 070 и 170

В п. 38.19 приложения № 2 к приказу № ММВ-7-3/558@ приведен порядок заполнения строк 170 и 070: в форме КНД 1151001 требуется их соответствие. Такое соответствие означает, что к вычету принимается налог, начисленный с авансирования. Этот НДС отражается в ячейке 070.

Если аванс и отгрузку провели в одном квартале, то сведения вносятся в строки 070 и 170 в обязательном порядке (письмо Минфина № 03-07-14/99 от 12.10.2011, письмо ФНС № ЕД-4-3/11684 от 20.07.2011). Размер вычета определяют следующим образом:

В рамках одного квартала допустима ситуация, когда сумма к вычету по строке 170 больше величины исчисленного авансового НДС из графы 070. Это происходит, когда организация в предыдущие периоды получала авансы, часть из которых учла в отчетном квартале. Но в разрезе длительного периода сведения по ячейке 170 не превышают значения в поле 070. Графа 070 больше либо равна 170, иначе в расчетах допущена ошибка. Вот как проверить строку 070 с учетом информации из ранних расчетов:

Образец заполнения

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

- декларация ндс строка 080 суммы подлежащие восстановлению какой счет

- декларация ндс экспорт заполнение пример 2020