декларация по ндс в excel

Заполнение бланка декларации по НДС за 1 квартал 2021 года

Бланк декларации по НДС-2021: структура, полезные подсказки

Если вам предстоит оформить НДС-декларацию за 1 квартал 2021 года (и раньше этого делать не приходилось), до начала ее заполнения рекомендуем воспользоваться нашими подсказками:

С отчетности за 2020 год, в т.ч. и за 1 квартал 2021 года, бланк декларации по НДС оформляйте в соответствии с приказом ФНС от 19.08.2020 № ЕД-7-3-591@. О нюансах заполнения обновленного бланка рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

Разобраться в этом вам поможет наша публикация.

Существенные и несущественные ошибки в декларации

Декларация с ошибками — это большой риск того, что налоговики ее не примут. Поэтому лучше заранее подстраховаться и проверить свою декларацию перед ее отправкой на наличие ошибок.

На рисунках ниже вы можете увидеть 2 группы ошибок:

Что делать, если в НДС декларации есть ошибки, подробно рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Знакомьтесь с бланками разнообразных документов, которые могут пригодиться вам в работе:

Итоги

Перед заполнением декларации проверьте ее бланк на актуальность (с 2021 года он обновился), а также убедитесь в отсутствии ошибок. Декларация с недочетами будет считаться несданной, а отчитывающемуся субъекту может грозить штраф, если отчетность вовремя не поступит к контролерам.

Декларация по ндс в excel

Скачать бланк налоговая декларация по НДС 2021 и порядок заполнения

Новая форма декларации по НДС с 3 квартала 2021 года

Форма декларации по НДС утверждена приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@ “Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка её заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме” в редакции приказа ФНС России от 20.12.2016 № ММВ-7-3/696@, от 28.12.2018 № СА-7-3/853@, от 20.11.2019 № ММВ-7-3/579@, от 19.08.2020 № ЕД-7-3/591@ и от 26.03.2021 № ЕД-7-3/228@.

Начало действия последней редакции: с отчетности за 3 квартал 2021 года.

Основные изменения согласно приказу ФНС от 26.03.2021 № ЕД-7-3/228@:

• Изменены штрих-коды в форме декларации (в т.ч. штрих-код на титульном листе: 0031 3018).

• Внесены изменения в электронный формат декларации по НДС.

• Федеральный закон от 09.11.2020 № 371-ФЗ изменил состав реквизитов счета-фактуры и корректировочного счета-фактуры. В частности, в состав реквизитов включены:

– регистрационный номер партии товара, подлежащего прослеживаемости;

– количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

– количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

В связи с этим внесены изменения в формы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж и в порядок их заполнения. Также журнал учета полученных и выставленных счетов-фактур, книга покупок и книга продаж дополнены показателем «стоимость товара, подлежащего прослеживаемости, без налога в рублях».

И в связи с данными изменениями внесены поправки в разделы 8-11 декларации по НДС.

Декларация по НДС с 4 квартала 2020 (до 3 квартала 2021)

Форма декларации по НДС утверждена приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@ “Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка её заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме” в редакции приказа ФНС России от 20.12.2016 № ММВ-7-3/696@, от 28.12.2018 № СА-7-3/853@ и от 20.11.2019 № ММВ-7-3/579@ и от 19.08.2020 № ЕД-7-3/591@.

Начала действия последней редакции: Начиная с представления отчетности за 4 квартал 2020 года.

Основные изменения согласно приказу ФНС от 19.08.2020 № ЕД-7-3/591@:

• изменения в порядок заполнения декларации по НДС учитывают поправки в главу 21 НК РФ, которые внесли Федеральные законы от 25.12.2018 № 493-ФЗ, от 15.04.2019 № 63-ФЗ, от 06.06.2019 № 123-ФЗ, от 01.05.2019 № 101-ФЗ, от 26.07.2019 № 211-ФЗ, от 26.07.2019 № 212-ФЗ, от 29.09.2019 № 322-ФЗ, от 26.03.2020 № 68-ФЗ, от 08.06.2020 № 172-ФЗ.

• Изменены штрих-коды в форме декларации (в т.ч. штрих-код на титульном листе: 0031 2011).

• Исключена строка «Код вида экономической деятельности по классификатору ОКВЭД» из первого листа декларации.

• В новой редакции утверждается раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

• В порядок заполнения декларации по НДС внесены новые коды операций, в том числе:

– 1010831 – передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

– 1011450 – передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества;

– 1011451 – передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике;

– 1011208 – реализация услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами по обращению с твердыми коммунальными отходами;

– 1011446 – реализация услуг, оказываемых при международных воздушных перевозках непосредственно в международных аэропортах РФ, по перечню, утверждаемому Правительством РФ.

Бланк и образец заполнения декларации НДС

Новый бланк декларации по НДС был утвержден приказом российской налоговой службы от двадцатого декабря 2016 г. Согласно приказу были изменена форма декларации по НДС и процедура ее заполнения. Предоставлять отчет в соответствии с новой формой нужно начиная с первого квартала 2017 г. — не позже 25-го апреля. Скачать бесплатно бланк декларации НДС можно ниже.

Изменение декларации вызвано тем, что федеральным законодательством были внесены поправки в 21-ю главу налогового кодекса. Так, ст.149 была дополнена нормой, согласно которой нельзя облагать НДС услуги, предоставляемые в ходе арбитража.

Кардинально форма по КНД 1151001 не поменялась. Компаниям больше не нужно выставлять печать на титульной странице. Это вызвано тем, что АО и ООО отныне имеют право отказаться от применения печати.

Помимо этого, как показывает пример заполнения декларации по НДС, видоизменены штрих — коды, которые присутствуют в разделах документа. В третьем разделе возникли строчки 042 и 041, где следует отражать операции по продаже продукции, если относительно них во время декларирования на таможне был начислен соответствующий налоговый платеж. Также появилась строчка 125, где необходимо указывать вычеты по затратам на капитальные строительные работы.

Если посмотреть на образец заполнения декларации НДС, то можно заметить, что убраны значения параметров по строчкам, где указывались коды операций касательно продажи продукции, обоснованность использования нулевой ставки.

Работодатели должны сдать декларацию в налоговое ведомство по месту собственного учета в электронной форме в срок не позже двадцать пятого числа месяца, который следует за истекшим отчетным периодом, если другое не предусмотрено 21-й главой российского налогового кодекса. Пользователи могут скачать бланк декларации по НДС в Excel, чтобы сразу приступить к заполнению документа.

Кроме прямых плательщиков НДС сдавать отчет должны также те, кто в налоговом периоде хотя бы однажды выставил счет — фактуру с размером налога, который был включен в нее. К подобным субъектам, обычно, относят:

— лица, которые не платят НДС (те, кто ведет деятельность по упрощенке, на основе патента, те, кто платит аграрный налог, а заодно налоговый платеж на временную работу) в соответствии со ст. 346 налогового кодекса;

— плательщики налога, которые осуществляют реализацию услуг и работ, операции по которым налоговому обложению не подлежат.

Как известно, НДС — это косвенный налоговый платеж. Исчисление выполняется продавцом во время продажи продукции (услуг, работ, прав по имуществу) покупателю.

Осуществлять составление и сдачу декларации по местопребыванию обособленных филиалов нет необходимости. Весь размер налога поступает в федеральную казну.

В случае если налоговый плательщик не представит декларацию в налоговое ведомство в течение десяти суток по истечении определенного законом периода, это может привести к приостановке операций по счетам.

Как заполнить декларацию по НДС

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

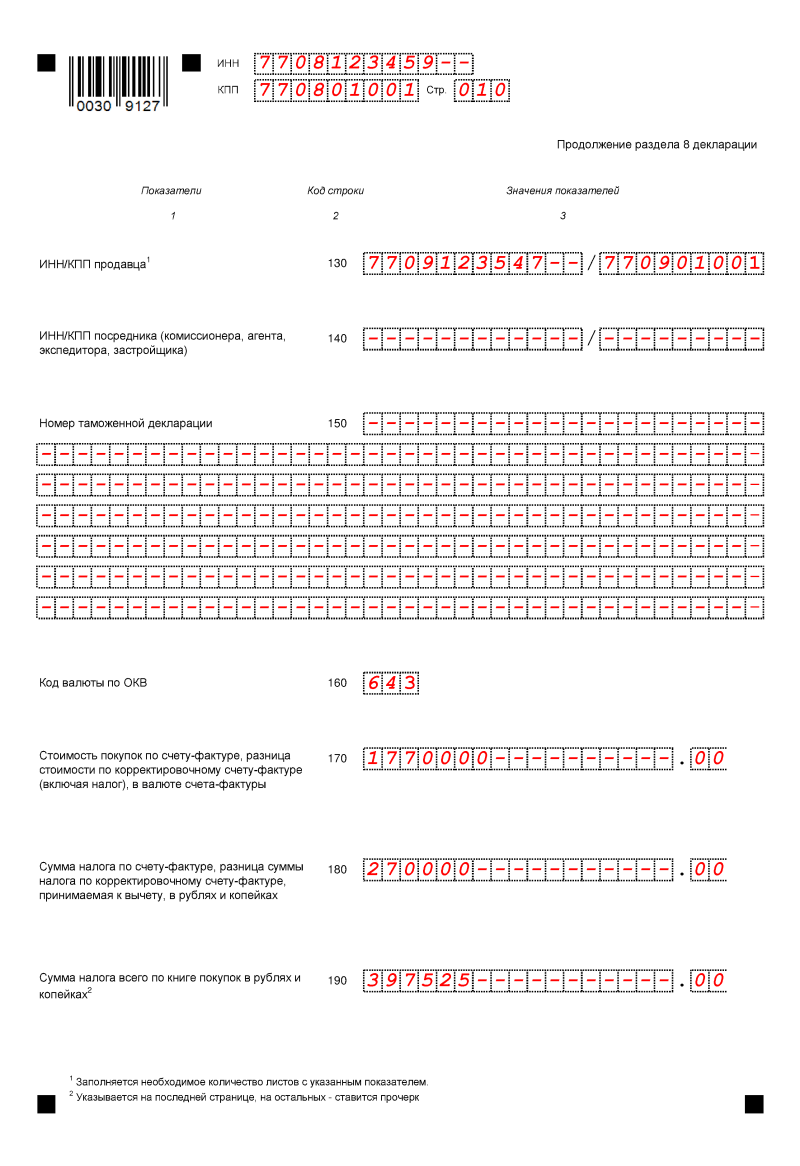

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

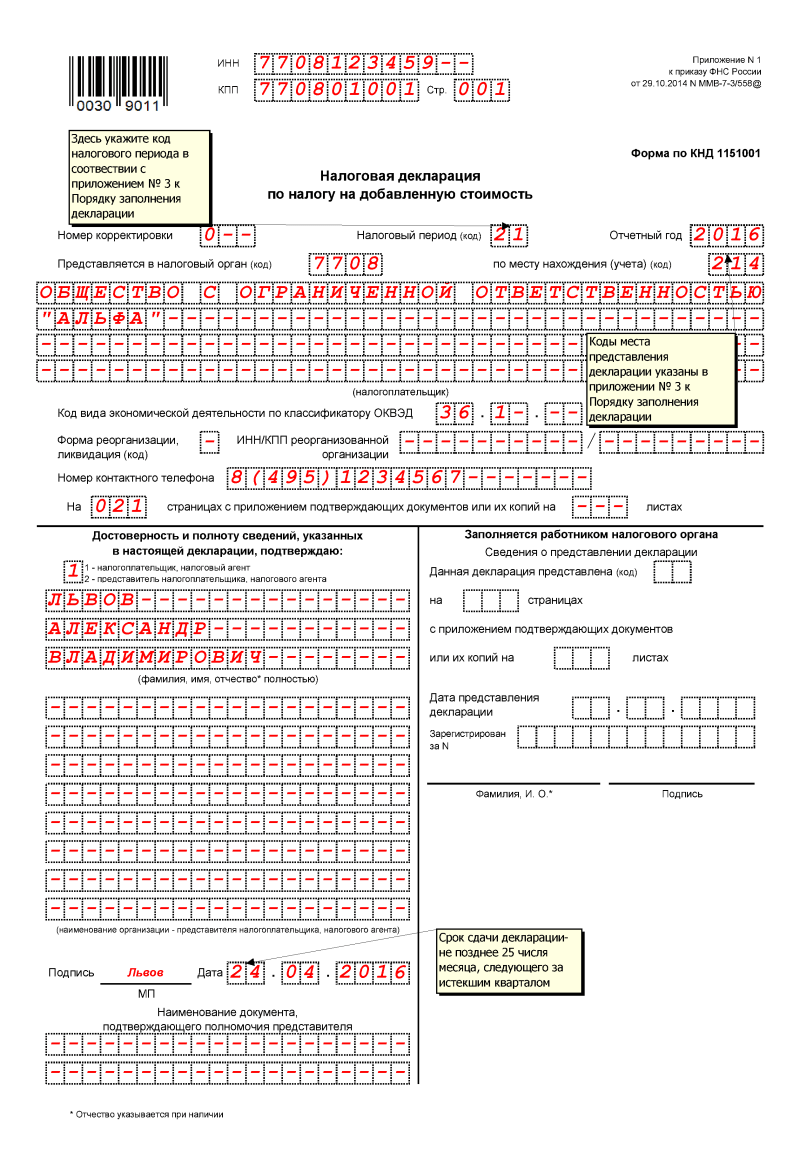

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

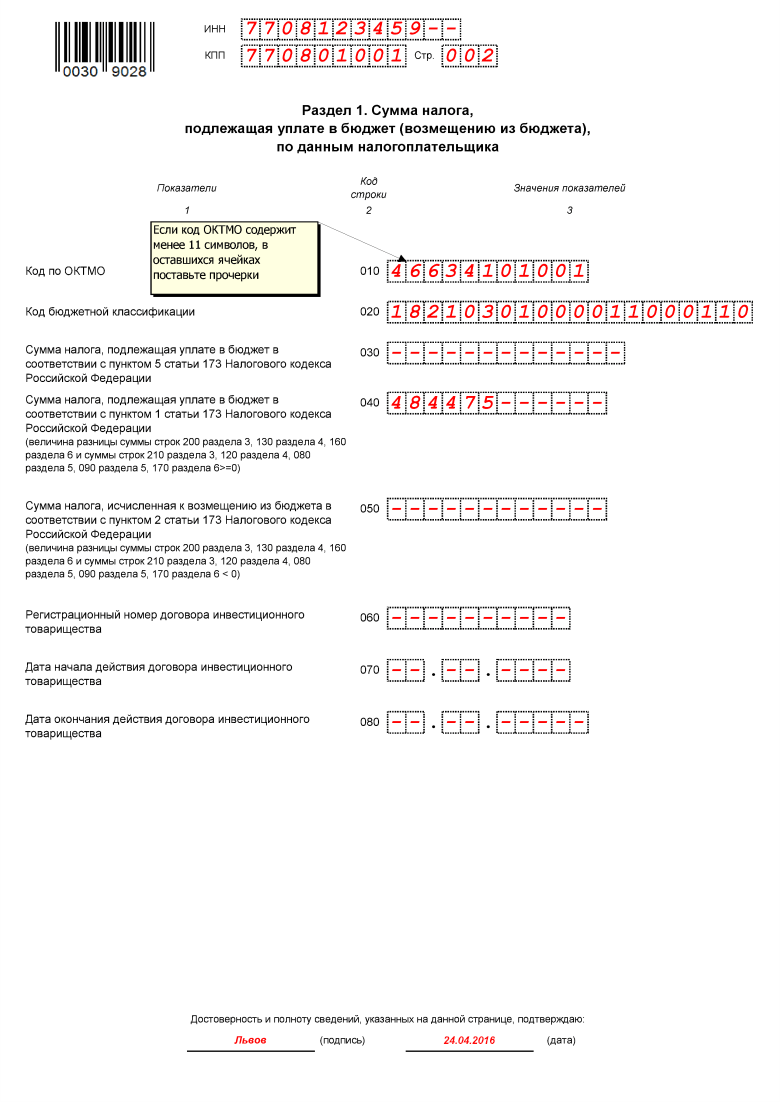

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110. Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090. Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

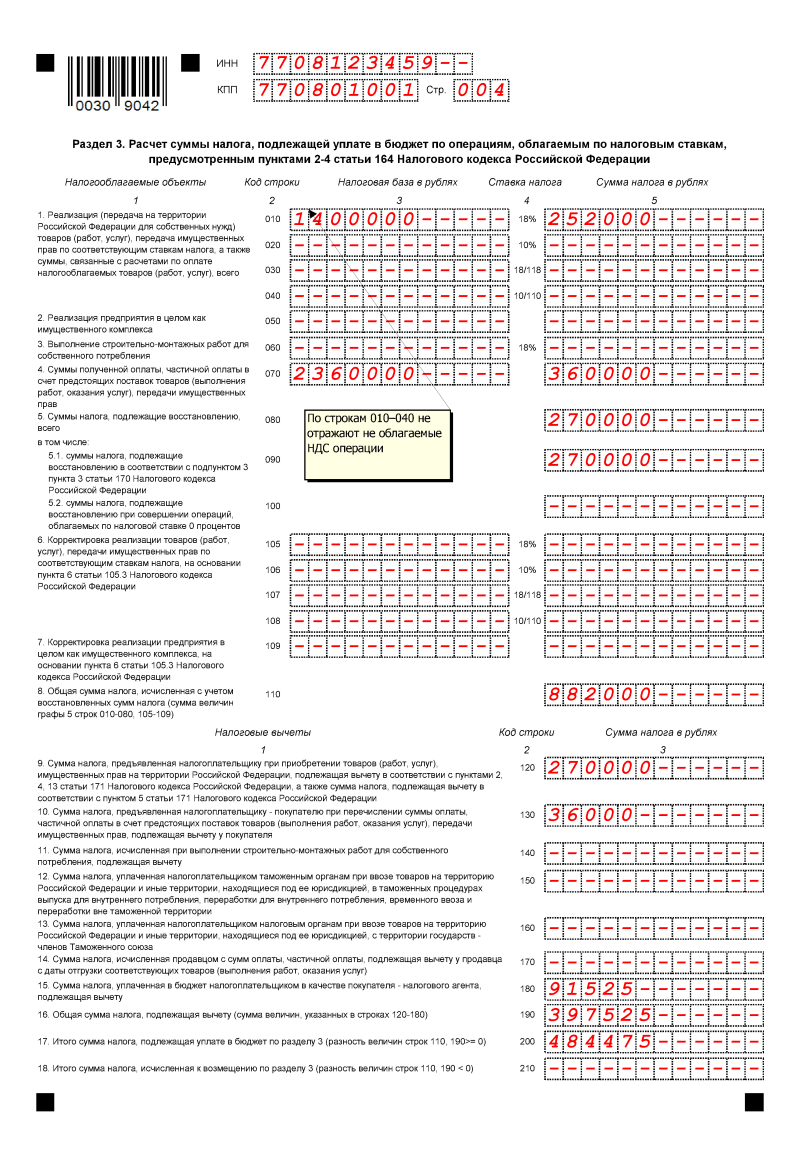

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

К категории операций, отражаемых в разделе 7, относятся и денежные суммы, поступившие на банковский счет налогоплательщика в счет готовящихся поставок.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

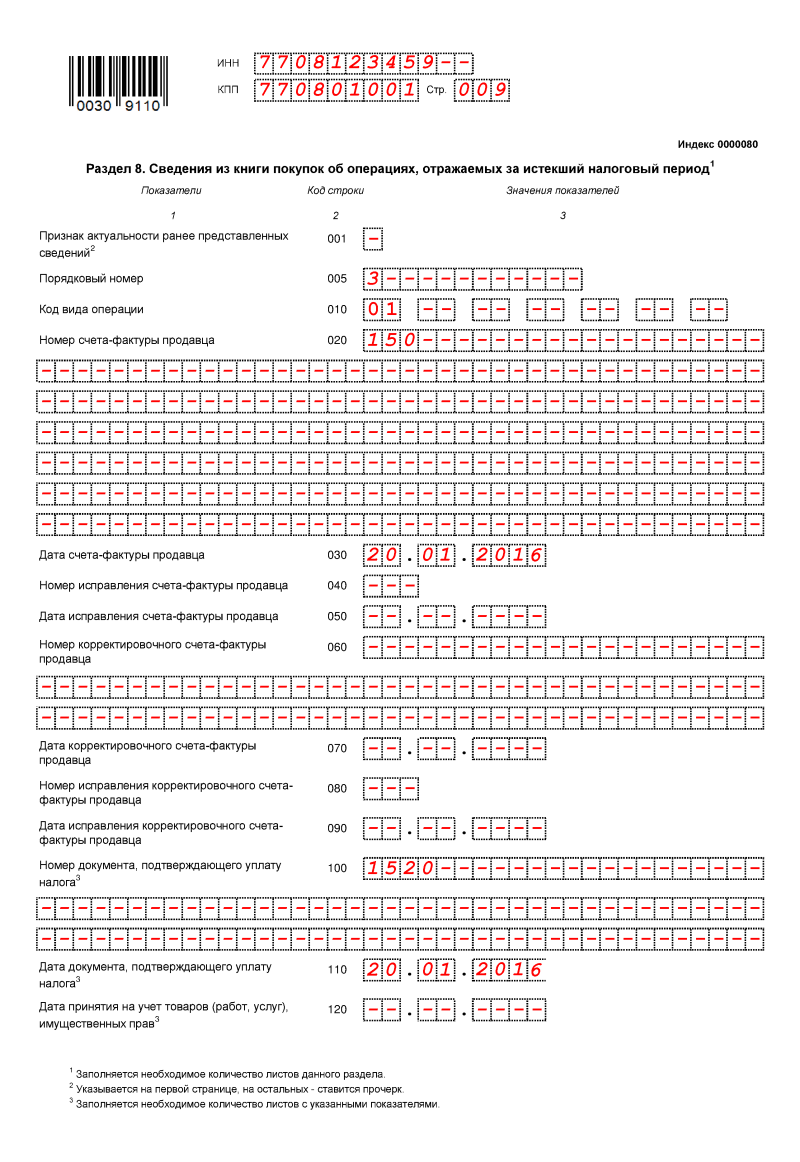

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Порядок заполнения декларации по НДС за 3 квартал 2021 года

На какие даты ориентироваться при сдаче отчетности по НДС за 3 квартал?

В НК РФ предусмотрены две отчетные даты для разных видов отчетности по НДС. Не позднее 20-го и 25-го чисел месяца, следующего за отчетным кварталом, вся НДС-отчетность должна попасть к налоговикам.

Для большинства плательщиков крайняя отчетная дата по НДС за 3 квартал — 25.10.2021. Большинство отчитывающихся лиц сдают декларацию по НДС за 3 квартал 2021 г. по форме 1151001 — она должна быть отправлена в инспекцию по ТКС не позднее 25.10.2021.

ВАЖНО! С 3-го квартала 2021 года действует новая форма НДС-декларации. В связи с чем в формуляр внесли поправки, читайте здесь.

Кроме указанных деклараций другие виды НДС-отчетности за 3 квартал 2021 года требуется представить в налоговую не позднее 20.10.2021:

Кому-то в указанные сроки предстоит отчитаться только по одной форме декларации, а кто-то будет обязан представить контролерам несколько разных НДС-отчетов. Это зависит от того:

Есть и другие нюансы. К примеру, при ввозе товаров из стран — участниц ЕАЭС декларацию по косвенным налогам нужно представлять в месяце, следующем за месяцем постановки на учет ввезенных товаров. То есть при регулярном ввозе товаров отчетность нужно подавать ежемесячно. А при отсутствии таких операций компании или ИП этот вид НДС-отчетности представлять в налоговые органы нет необходимости.

Кто обязан оформлять журнал учета счетов-фактур, рассказываем в этом материале.

Если декларация по НДС за 3 квартал 2021 года в срок не попала к контролерам, это грозит штрафом.

Подробнее о размере штрафа за опоздание с декларацией по НДС узнайте тут.

Состав декларации по НДС: минимальный и расширенный

Состав декларации по НДС за 3 квартал 2021 г. зависит от того:

Минимальный и расширенный наборы листов декларации описаны в порядке ее заполнения, утв. приказом ФНС России от 29.10.2014 № MMB-7-3/558@:

Расскажем коротко о каждом разделе (группе разделов) — кто и когда их должен заполнять.

Раздел 1

Этот раздел предназначен для отражения суммы налога к уплате или возмещению из бюджета по данным налогоплательщика.

Компании и ИП, применяющие специальные налоговые режимы (УСН, ПСН, ЕНВД, ЕСХН) не признаются плательщиками НДС. Но налоговое законодательство допускает выставление ими счетов-фактур с выделенной суммой налога. В таком случае указанные лица обязаны заплатить налог в бюджет и представить декларацию по НДС.

Применяющим ЕСХН налогоплательщикам с 2019 года нужно уплачивать НДС и представлять в налоговые органы декларации на общих основаниях (п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ). Возможность освобождения от обязанностей плательщиков НДС для представителей этого налогового режима также предусмотрена ст. 145 НК РФ (письмо ФНС России от 18.05.2018 № СД-4-3/9487@).

О плюсах и минусах освобождения от уплаты НДС по ст. 145 НК РФ рассказываем здесь.

Раздел 2

Внимание! Рекомендация от «КонсультантПлюс»

Раздел 2 заполняйте отдельно (п. 36 Порядка заполнения декларации по НДС):

Почему разделов 2 в декларации может быть несколько, узнайте в К+.

Раздел 3

По пп. 2–4 ст. 164 НК РФ предусмотрены следующие ставки налога:

Построчный алгоритм заполнения раздела 3 и остальных разделов декларации по НДС вы найдете в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Разделы 4–6

Блок разделов 4–6 предназначен для отражения НДС по экспортным операциям:

О правилах заполнения разделов 4–6 декларации по НДС узнайте из этой статьи.

Раздел 7

Этот раздел заполняется только в том случае, если в отчетном квартале производились не облагаемые НДС операции.

При отражении операций в разделе 7 обратите внимание на следующее — если в отчетном периоде вы:

Как отразить операцию по начислению процентов по займу в разделе 7 на примере, смотрите в этом материале.

Разделы 8–9

Подробности о заполнении раздела 9 декларации по НДС узнайте из этого материала.

Разделы 10–11

Подсказки по заполнению указанных разделов вы найдете в статьях:

Раздел 12

Раздел 12 заполняется данными из выставленных счетов-фактур.

В чем отличие счета-фактуры от УПД, рассказываем здесь.

Актуальный бланк для заполнения декларации по НДС за 3 квартал 2021 года

Нужно использовать для декларации по НДС за 3 квартал 2021 года бланк, утвержденный приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

ФНС утвердила очередные изменения в форму декларации по НДС (приказ от 26.03.2021 № ЕД-7-3/228@). Сдать отчет по этой форме впервые нужно по итогам 3 квартала 2021 года. Декларацию подстроили под систему прослеживаемости импортных товаров, которая стала обязательной с 01.07.2021.

Как оформлять документы и подавать отчетность при совершении операций с товарами, подлежащими прослеживаемости, пошагово разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к К+ и бесплатно переходите к Готовому решению.

Обновленный бланк декларации по НДС можно скачать бесплатно, кликнув по картинке ниже:

Примеры заполнения бланка декларации по НДС за 3 квартал 2021 года вы можете посмотреть в этом материале.

Вопрос о форме бланка декларации по НДС возникает всё реже. Это связано с обязательным требованием налоговиков представлять этот отчет только в электронном виде по ТКС. Для подготовки электронной декларации применяются специализированные программы, которые поддерживаются в актуальном состоянии. Отправить декларацию в устаревшем формате просто не получится.

Подсказку о том, как сдать декларацию по НДС, если завис интернет или закончился сертификат электронной подписи, узнайте по ссылке.

Как быть, если в истекшем квартале не было ни одной операции, подлежащей отражению в декларации? Как заполнить декларацию по НДС за 3 квартал 2021 года в таком случае? Можно ли вообще ее не оформлять? Нет, без декларации не обойтись. В такой ситуации необходимо представить нулевой отчет (письмо Минфина России от 14.08.2015 № 03-02-08/47033).

Чтобы оформить нулевую декларацию по НДС, воспользуйтесь нашим материалом по этой теме.

Итоги

Декларацию по НДС за 3 квартал 2021 г. нужно отправить по обновленной форме в инспекцию в электронном виде по ТКС не позднее 25 октября. Минимальный набор листов декларации состоит из титульного листа и раздела 1. Остальные разделы и приложения заполняются при наличии данных (при осуществлении в отчетном квартале соответствующих операций). Если данных для заполнения нет, отчитаться всё равно придется с помощью нулевой декларации. Иначе штрафа не избежать.