действующая счет фактура в 2019 году

Счет-фактура с и без НДС в 2020-2021 годах

Счет-фактура выступает в роли одного из основных способов подтверждения сумм НДС при его возмещении из бюджета. Вот почему бухгалтерам необходимо проявлять максимум внимания при его выписке и принятии от сторонних контрагентов. Чтобы быть в курсе последних изменений в законодательстве, следите за новостями в нашем разделе.

Счет-фактура с НДС

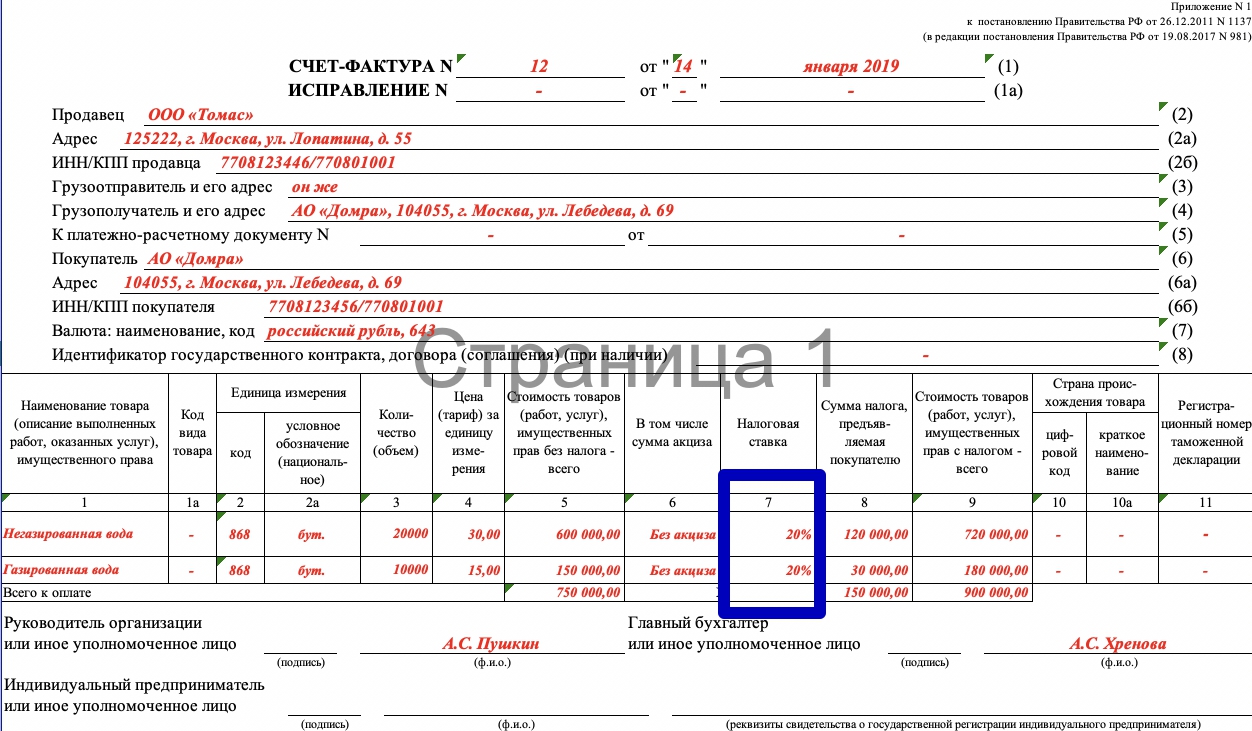

Правила оформления счета-фактуры в 2019-20120 годах в сравнении с 2018 годом существенно не изменились. Однако с октября 2017 года изменился порядок заполнения данных об адресах продавца и покупателя. Также в форму счета-фактуры были добавлены дополнительные реквизиты, а именно идентификационный номер государственного контракта (указывается при наличии), графа «Код вида товара» (для товаров, вывозимых в ЕАЭС), уточнено название графы, в которой указывается информация о таможенной декларации.

Счет-фактура выписывается исполнителем при осуществлении ряда коммерческих сделок, таких как:

Счет-фактура имеет ряд реквизитов, которые должны быть заполнены обязательно, хотя есть ряд случаев, когда они могут не заполняться.

Узнать, когда и какие реквизиты могут быть не заполнены в счете-фактуре, можно из статьи «Какие обязательные реквизиты у счета-фактуры в 2019 году?».

С общими особенностями заполнения счета-фактуры с октября 2017 года можно ознакомиться в статьях:

В хозяйственной деятельности случается, что покупатель отказывается от отгруженного ему товара полностью или частично.

Как в этом случае оформить счет-фактуру, читайте в статье «Заполняем счет-фактуру на возврат товара поставщику».

Каждый исполнитель несет обязательство представить счет-фактуру в определенный срок.

Узнайте, в какой срок надо предъявить клиентам счет-фактуру, чтобы не нарушить законодательные нормы, из статьи «Какой срок выставления продавцом счета-фактуры продавцом в 2019-2020 годах».

«Скачать бланк счета-фактуры» — такой поисковый запрос вводят в интернете не только начинающие свою профессиональную деятельность специалисты, но и бухгалтеры со стажем. На просторах интернета можно отыскать множество ресурсов, которые предлагают электронные формы счета-фактуры. Но, увы, далеко не все из них содержат достоверную информацию.

На нашем сайте вы сможете скачать актуальную форму бланка с примером заполнения счета-фактуры в удобном формате Excel — «Бланк счет-фактуры за 2019-2020 годы в Excel скачать бесплатно».

Стандартные вопросы, возникающие у бухгалтеров, обычно звучат так: «Нужно ли ставить печать на счете-фактуре?», «Можно ли использовать факсимиле на счете-фактуре вместо реальных подписей ответственных лиц?»

Подробный ответ на 1-й вопрос вы найдете в нашей статье «Ставится ли печать на счете-фактуре (нюансы)?».

По поводу 2-го вопроса ранее возникало множество споров между компаниями и представителями налоговых инспекций. С одной стороны, применение аналогов подписей (факсимиле) на документах первичного учета разрешено положениями Гражданского кодекса РФ. Однако налоговые органы, считая счет-фактуру ведущим обоснованием сумм косвенного налога при его возмещении, указывают на нормы НК РФ, которые использование аналогов подписей на счетах-фактурах не допускают. Конец спорам и судебным тяжбам положил Минфин России в 2015 году, разместив 2 официальных письма.

Узнайте позицию Минфина России по поводу проставления факсимиле на счетах-фактурах из нашей статьи «Можно ли использовать факсимиле на счетах-фактурах?».

Современные коммерческие отношения между предприятиями часто подразумевают деление стоимости поставленных товаров, работ и услуг на 2 части: авансовый платеж и конечный остаток. Это необходимо для соблюдения договорных обязательств каждой из сторон сделки. Счет-фактура может быть выставлен как на полную сумму, определенную, например, по договору, так и на авансовый платеж.

При предъявлении исполнителем счета-фактуры на аванс имеются некоторые особенности его заполнения, с которыми вы можете ознакомиться в нашей статье «Правила выставления счета-фактуры на аванс в 2019-2020 годах» .

Если коммерческая деятельность налогоплательщика осуществляется с привлечением посредника, то в этом случае особенности выставления счетов-фактур во многом зависят от того, от чьего имени действует посредник.

Познакомиться с особенностями заполнения счетов-фактур в случае, если в сделке участвует посредник, можно в статьях:

На практике продавцы при составлении счетов-фактур не редко допускают ошибки.

Узнать какие ошибки повлекут за собой отказ в вычете налога, а какие можно не исправлять читайте в статьях:

Не так давно предприятия получили возможность выставлять корректировочный счет-фактуру при необходимости внесения изменений в документ, например, в случае колебания цены продукции, ее количества. В отличие от обычного бланка счета-фактуры корректировочный документ дополняется некоторыми деталями.

На нашем сайте вы можете скачать самую актуальную форму корректировочного счета-фактуры с примером его заполнения в удобном формате Excel.

Счет-фактура, как и любой документ, имеет свой срок и порядок хранения. Познакомиться с ними можно в статье «Какой срок хранения счетов-фактур?» .

Нужен ли счет-фактура без НДС в 2019-2020 годах

Сейчас предприятия наделены возможностью не выдавать нулевые счета-фактуры. Разумеется, это не относится к тем предметам сделок, которые приравнены к объектам налогообложения. Речь идет о необлагаемых операциях в соответствии с НК РФ. Следует заметить, что это право предприятия, но не его обязанность. Принимая закон, законодатели ставили перед собой цель уменьшить бумажный документооборот между контрагентами. Не выставляя счет-фактуру, организация может избежать и составления налоговых регистров по нему.

Если вы не входите в ту счастливую категорию налогоплательщиков, которой разрешено не выдавать счет-фактуру, но при этом хотите сократить бумажный учет, то всегда можете воспользоваться электронным документооборотом.

О том, как перейти на электронный документооборот и работать с электронной формой счета-фактуры, вы узнаете из нашей статьи «Особенности электронных счетов-фактур в 2019-2020 годах» .

Как же быть предприятиям, которые не являются плательщиками НДС и при этом работают с плательщиками данного косвенного налога?

Возможны 2 варианта сотрудничества между компаниями:

Узнайте порядок выставления счета-фактуры при каждом варианте коммерческих отношений между предприятиями из нашей статьи «Основные правила, когда организация без НДС работает с организацией с НДС».

Заполнение счета-фактуры без НДС имеет свои особенности. Их необходимо учитывать, чтобы ни у 1 из сторон не возникло разногласий со специалистами налоговых инспекций.

Нюансы и практический пример составления счета-фактуры без указания суммы налога вы можете увидеть на нашем сайте в статье «Особенности счета-фактуры без НДС в 2019-20120 году (образец)».

Независимо от того, выставляется счет-фактура с налогом или без него, он должен быть подписан руководителем предприятия и его главным бухгалтером. Если право подписи счета-фактуры доверяется другим сотрудникам компании, то их полномочия должны быть закреплены внутри самого предприятия. Это необходимо для отсутствия претензий со стороны контрагентов и во избежание споров с налоговыми инспекциями.

О том, как правильно закрепить право подписи на счетах-фактурах за уполномоченными на это лицами, читайте в нашей статье «Кто подписывает счет-фактуру (нюансы)?».

Познакомиться с образцом приказа или доверенности на право подписания счетов-фактур можно в материалах:

Несмотря на отсутствие изменений в правилах оформления счетов-фактур, Минфин РФ достаточно часто дает пояснения по применению этих документов. Эти пояснения оперативно находят отражение в нашей рубрике «Счет-фактура».

Счет-фактура от ИП с НДС в 2020-2021 годах: что учесть?

Нередко у предпринимателей возникает вопрос: может ли ИП выставлять счета с НДС? Ответ «да, может» будет неполным и может ввести в заблуждение. Дело в том, что в одних ситуациях счета-фактуры ИП выставлять обязан, а в других — не обязан, но может. При этом у него появляются дополнительные обязанности по уплате налога в бюджет и подаче декларации.

Наиболее часто выписывать счета-фактуры приходится применяющим ОСНО предпринимателям. Несмотря на то что для ИП в налоговом законодательстве предусмотрены некоторые послабления (например, налоговые каникулы для начинающих предпринимателей, льготы для малого бизнеса и др.), выполнять функции плательщика НДС предпринимателям на ОСНО нужно на общих основаниях. Что это означает?

К самому счету-фактуре налоговое законодательство предъявляет серьезные требования. На рисунке ниже отражена основная информация о назначении счета-фактуры и нормативных документах, устанавливающих порядок его оформления:

Об обязательных реквизитах счета-фактуры мы рассказываем здесь.

Образец заполнения счета-фактуры от ИП с НДС

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Посмотрим, как заполнить обновленную форму счета-фактуры от ИП с НДС на образце.

Применяющий ОСНО индивидуальный предприниматель Кузнецов Анатолий Викторович реализовал ООО «Лунный свет» два станка:

Образец заполнения счета-фактуры по новой форме ИП Кузнецовым А. В. смотрите ниже:

Чтобы оформленный счет-фактура от ИП Кузнецова А. В. позволил получить вычет по НДС покупателю ООО «Лунный свет», предпринимателю следует обратить особое внимание на те реквизиты счета-фактуры, ошибки в которых критичны для вычета. Налоговики могут лишить ООО «Лунный свет» налогового вычета, если не сумеют достоверно установить из счета-фактуры наименование товара, его стоимость, ставку и сумму НДС, а также не смогут идентифицировать продавца и покупателя.

О нюансах заполнения счета-фактуры индивидуальным предпринимателем детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Во избежание возможных ошибок необходимую информацию для счета-фактуры ИП взял из первоисточников:

В отдельных графах и строках счета-фактуры ИП поставил прочерки.

Считается ли это ошибкой, расскажем в следующем разделе.

Законные прочерки в счете-фактуре

Прочерки в счете-фактуре допускаются в отдельных случаях правилами его заполнения, утвержденными постановлением Правительства РФ № 1137.

В рассмотренном нами примере предприниматель реализовал отечественные товары на территории РФ. Поэтому ему не нужно указывать в счете-фактуре:

Прочерки допустимы и по другим строкам и графам счета-фактуры:

Проставление прочерков в других строках и графах может вызвать претензии со стороны контролеров и проблемы с вычетом у покупателя.

Претензии со стороны контролеров может вызвать и подпись предпринимателя либо доверенного лица. Кто вправе подписывать счета-фактуры от имени ИП, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Может ли выставлять счета-фактуры ИП на ПСН?

ПСН (патентная система налогообложения) — это специальный режим налогообложения. ИП на ПСН в большинстве случаев не признаются плательщиками НДС (ст. 346.43 НК РФ). Тем не менее есть две группы ситуаций, когда счет-фактура:

Когда оформление счета-фактуры с НДС для ИП на ПСН обязательно, смотрите на рисунке ниже:

Если ИП на ПСН добровольно выписывает счет-фактуру, НДС в нем может быть выделен отдельной суммой или допустима надпись «Без НДС». Это не запрещено НК РФ. Не возражают против этого и чиновники (письмо Минфина России от 24.10.2016 № 03-07-14/61770). Но есть одно условие: ИП на ПСН должен выполнить требование п. 5 ст. 173 НК РФ, а именно уплатить указанный в счете-фактуре НДС в бюджет и подать декларацию по НДС.

Применяющий ПСН предприниматель Набиуллин Т.Р. оказал услуги ООО «Трейдинг» по реставрации ковра размером. По просьбе своего заказчика он выставил счет-фактуру на сумму 64 980 руб. (в том числе НДС 10 830 руб.). Выделенную в счете-фактуре сумму налога 10 830руб. ИП Набиуллин Т. Р. обязан перечислить в бюджет.

Ниже размещен образец счета-фактуры от ИП, вы можете скачать его по ссылке:

Счет-фактура для ИП на ЕСХН

До конца 2018 года применяющие ЕСХН предприниматели не считались плательщиками НДС, кроме случаев, перечисленных в п. 3 ст. 346.1 НК РФ:

Но с 01.01.2019 ситуация изменилась — платить НДС применяющим сельхозспецрежим тоже придется. Такие поправки были внесены п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ.

Компаниям и ИП на ЕСХН нужно будет выставлять своим покупателям и заказчикам счета-фактуры, вести налоговые регистры по НДС (книги продаж и книги покупок), а также ежеквартально представлять в инспекцию декларации по этому налогу.

Как ИП заполнить декларацию по НДС, описано в этом материале.

Законодатели для плательщиков ЕСХН предусмотрели льготу — с 2019 года отдельным компаниям и ИП можно сохранить статус неплательщика НДС. Что для этого нужно, расскажем в следующем разделе.

Можно ли ИП на ЕСХН не оформлять с 2019 года счета-фактуры?

Прежде чем ответить на вопрос, можно ли ИП на ЕСХН с 2019 года не оформлять счета-фактуры, уточним, как им сохранить статус неплательщика НДС.

Освобождение от обязанностей плательщика НДС с 2019 года предоставляется компаниям и ИП на ЕСХН благодаря нормам ст. 145 НК РФ. Процедура использования налогоплательщиками этой льготы приводится в письме ФНС России от 18.05.2018 № СД-4-3/9487@.

Однако освобождение от уплаты НДС и избавление от необходимости отчитываться по этому налогу предоставляется не всем плательщикам ЕСХН, а только тем, которые:

Для наглядности мы представили на схеме описанный контролерами порядок:

Получив освобождение от НДС плательщикам ЕСХН необходимо учесть, что:

Дает ли эта льгота право не оформлять счета-фактуры? Нет. При использовании льготы по ст. 145 НК РФ налогоплательщики обязаны выставлять счета-фактуры:

Такие правила установлены п. 5 ст. 168 НК РФ и разъяснены в письме ФНС России от 29.04.2013 № ЕД-4-3/7895@.

Что учесть ИП при получении счета-фактуры?

ИП может выступать не только в роли продавца или поставщика, но и в роли покупателя. Тогда у него отсутствует обязанность по выставлению счета-фактуры. Но функция получателя не менее ответственна: если с полученным счетом-фактурой что-то будет не так, у ИП могут возникнуть проблемы с вычетом.

Обращаем ваше внимание на два основных пункта, чтобы подстраховаться от возможных претензий к счету-фактуре и снизить риск потери вычета по налогу:

А вот если предприниматель получил счет-фактуру, в котором в графе «Покупатель» указана только его фамилия и отсутствует статус (ИП), волноваться не стоит. По мнению Минфина (письмо от 07.05.2018 № 03-07-14/30461), такой недочет не будет препятствовать вычету.

Счет-фактура для ИП абсолютно идентичен по составу и назначению счету-фактуре для компании любой организационно-правовой формы.

О нюансах оформления счета-фактуры в адрес ИП рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Счет-фактура — независимо от того, составляет его ИП или компания, — является документом, позволяющим получить покупателю вычет по НДС. Если ИП является плательщиком НДС, он обязан составлять счета-фактуры по каждой реализации. Если предприниматель применяет спецрежим, он не признается плательщиком НДС и не обязан оформлять счета-фактуры (кроме определенных ситуаций). Налоговое законодательство не запрещает ему выставить счет-фактуру с НДС, но в таком случае надлежит уплатить налог в бюджет и отчитаться.

С 2019 года обязанность плательщиков НДС появилась у применяющих ЕСХН компаний и ИП. При этом есть возможность получить освобождение по ст. 145 НК РФ. Но оформлять счета-фактуры всё равно придется, хоть и без налога.

Новая форма счета-фактуры с 1 января 2019 года: бланк

Применяется ли с 1 января 2019 года новая форма счета-фактуры? Что изменилось в бланке? Где скачать новую форму, действующую с 01.01.2019? Предусмотрено ли в новом бланке счета-фактуры повышение НДС с 18 до 20 процентов? Расскажем об этом.

Новый НДС с 2019 года – 20 процентов

С 2004 года основной ставкой НДС в России была ставка 18% (п. 11 Федерального закона от 07.07.2003 № 117-ФЗ). Однако Федеральный закон от 03.08.2018 № 303-ФЗ установил возвращение к применявшейся до 01.01.2014 ставке НДС 20%.

Новая ставка НДС в размере 20 процентов действует с 1 января 2019 года.

Переход к ставке НДС 20 процентов будет предусматривать и изменение расчетной ставки. Так, при получении авансов в счет предстоящей реализации вместо ставки 18/118 будет применяться ставка 20/120.

Новые документы по НДС

Повышение налоговой ставки по НДС с 18 до 20 процентов потребовало изменения некоторых документов, которые составляются при работе с НДС. Так, к примеру:

После того, как был подписан закон о повышении НДС с 2019 год, многих интересовало: как с 1 января 2019 изменится счет-фактура?

Новая или старая форма счета-фактуры в 2019 году?

Однако сам бланк нужно брать из уже действующего постановления Правительства от 26.12.2011 № 1137. Никаких изменений в этот документ не вносилось, поэтому с 01.01.2019 года счет-фактуру заполняйте на «старом» бланке.

Далее приведем образец заполнения счета-фактуры в 2019 году с учетом новой ставки НДС:

Новую ставку НДС 20 процентов применяйте только к товарам, работам, услугам или имущественным правам, дата отгрузки которых приходится на период с 1 января 2019 года. Дата заключения договора на размер ставки не влияет. Такой порядок следует из пункта 4 статьи 5 Закона от 03.08.2018 № 303-ФЗ.

Вопрос: как покупателю принять к вычету НДС, если счет-фактуру по отгрузке 2018 года он получил вместе с товаром позже – в 2019 году

Ответ: Примите к вычету НДС по ставке 18 процентов. На момент отгрузки действовала именно эта ставка. Поэтому налог вы заплатили по этой ставке. Счет-фактуру получили тоже по ставке 18 процентов. Не важно, что вы оприходовали товар в момент, когда уже действует другая ставка. Новая ставка НДС 20 процентов действует только в отношении товаров, работ, услуг или имущественных прав, дата отгрузки которых пришлась на период с 1 января 2019 года.

Правила заполнения счетов-фактур в 2019 году

Правила, по которым в 2019 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2019 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок).

При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

По общему правилу, если поставщик не укажет какие-либо из обязательных сведений при заполнении счета-фактуры или допустит ошибку, покупатель не сможет принять к вычету сумму НДС, которую он уплатил по такому счету-фактуре (п. 2 ст. 169 НК РФ).

Полный перечень реквизитов, которые обязательно заполнить в 2019 году в счете-фактуре на отгруженные товары, оказанные услуги, выполненные работы или переданные имущественные права:

Новый счет-фактура с 19 июля 2019 года

Счет-фактура с 19 июля 2019 года: он правда новый?

С 19 июля меняется форма счета-фактуры — если вы где-то видели такие заголовки, знайте, что вас вводят в заблуждение. Бланк счета-фактуры с 19 июля такой же, как был до этой даты. То есть и сейчас нужно использовать форму из приложения № 1 к постановлению Правительства от 26.12.2011 № 1137, которая в последний раз изменялась с 01.10.2017 постановлением Правительства от 19.08.2017 № 981.

Посмотреть и скачать актуальный бланк можно здесь.

Не изменилась и форма корректировочного счета-фактуры (приложение № 2 к постановлению № 1137 в ред. от 19.08.2017).

Как отразить корректировочный счет-фактуру на уменьшение, узнайте здесь.

Но все же эти громкие заявления сделаны не на пустом месте. Изменения в части счетов-фактур 19 июля все же произошли. Какие, читайте далее.

Так о каких изменениях в счете-фактуре с 19 июля речь?

С 19.07.2019 вступил в силу приказ ФНС от 08.04.2019 № ММВ-7-15/176@, которым обновлены электронные форматы следующих важных для НДС документов:

Новые форматы учитывают все появившиеся в недавнем прошлом реквизиты и последние изменения, связанные с НДС, в том числе повышение в этом году ставки налога до 20%.

Таким образом, все, что вам нужно сделать для корректной работы со счетами-фактурами с 19 июля, — это обновить свое ПО, например «1С», которую разработчики уже должны были актуализировать. И фактически касается это только тех, кто работает с электронными документами. Если вся документация у вас бумажная, не забивайте себе голову. А если на каких-то сайтах вам предлагают скачать образец счета-фактуры с 19 июля 2019 года, не тратьте на это время. Их образец ничем не отличается от документа, с которым вы работаете уже давно.

Итоги

Новые счета-фактуры с 19 июля — это преувеличение. Новым является их электронный формат. А форма и реквизиты остались прежними и в ближайшем будущем, скорее всего, не изменятся.

Счет-фактура

Счет-фактура, применяемый при расчетах

по налогу на добавленную стоимость

Скачать форму счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость:

Образец заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость >>>

Материалы по заполнению счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость:

— Постановление Правительства РФ от 26.12.2011 N 1137

— Письмо ФНС России от 29.07.2021 N СД-4-3/10681@

— Типовая ситуация: Прослеживаемые товары с 01.07.2021: счет-фактура и отчетность

— Статья: Заполняем счет-фактуру по-новому («Оплата труда: бухгалтерский учет и налогообложение», 2021, N 7)

— Статья: Счета-фактуры обновлены! (Галочкина А.Б.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2021, N 5)

— Статья: Новые счета-фактуры для системы прослеживаемости (Казаков Е.С.) («Бухгалтер Крыма», 2021, N 5)

Архивные формы счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость:

— счет-фактура, применяемый при расчетах по налогу на добавленную стоимость с IV квартала 2017 года до 1 июля 2021 года

— счет-фактура, применяемый при расчетах по налогу на добавленную стоимость с III квартала 2017 года до IV квартала 2017 года

— счет-фактура, применяемый при расчетах по налогу на добавленную стоимость со II квартала 2012 года до III квартала 2017 года