дивиденды газпрома за 2020 г в 2021 г последние новости выплаты

Дивиденды по акциям Газпром в 2021 — размер и дата закрытия реестра

Таблица с полной историей дивидендов компании Газпром с указанием размера выплаты, даты закрытия реестра и прогнозом:

| Выплата, руб. | Дата закрытия реестра | Последний день покупки |

|---|---|---|

| 55 (прогноз) | 16 июля 2022 | 13.07.2022 |

| 12.55 | 15 июля 2021 | 13.07.2021 |

| 15.24 | 16 июля 2020 | 14.07.2020 |

| 16.61 | 18 июля 2019 | 16.07.2019 |

| 8.04 | 19 июля 2018 | 17.07.2018 |

| 8.04 | 20 июля 2017 | 18.07.2017 |

| 7.89 | 20 июля 2016 | 18.07.2016 |

| 7.2 | 16 июля 2015 | 14.07.2015 |

| 7.2 | 17 июля 2014 | 15.07.2014 |

| 5.99 | 13 мая 2013 | 13.05.2013 |

| 8.97 | 10 мая 2012 | 10.05.2012 |

| 3.85 | 12 мая 2011 | 12.05.2011 |

| 2.39 | 7 мая 2010 | 07.05.2010 |

| 0.36 | 8 мая 2009 | 08.05.2009 |

| 2.66 | 8 мая 2008 | 08.05.2008 |

| 2.54 | 11 мая 2007 | 11.05.2007 |

| 1.5 | 12 мая 2006 | 12.05.2006 |

| 1.19 | 6 мая 2005 | 06.05.2005 |

| 0.69 | 7 мая 2004 | 07.05.2004 |

| 0.4 | 21 февраля 2003 | 21.02.2003 |

| 0.44 | 13 мая 2002 | 13.05.2002 |

| 0.23 | 4 мая 2001 | 04.05.2001 |

*Примечание 1: Московская биржа работает по системе торгов Т+2. Это означает, что расчёты при покупке и продаже акций происходят через 2 рабочих дня. Поэтому для попадания в реестр акционеров и получение дивидендов необходимо быть акционером на 2 дня раньше отсечки.

*Примечание 2: точная дата выплаты зависит от брокера и эмитента. Прогнозируемая ближайшая дата поступления дивидендов на брокерский счёт по компании ГАЗПРОМ ао: 29 июля 2022.

Суммарные дивиденды акций Газпром по годам и изменение их размера к предыдущему году:

| Год | Сумма за год, руб. | Изменение, % |

|---|---|---|

| 2022 | 55 (прогноз) | +338.25% |

| 2021 | 12.55 | -17.65% |

| 2020 | 15.24 | -8.25% |

| 2019 | 16.61 | +106.59% |

| 2018 | 8.04 | 0% |

| 2017 | 8.04 | +1.9% |

| 2016 | 7.89 | +9.58% |

| 2015 | 7.2 | 0% |

| 2014 | 7.2 | +20.2% |

| 2013 | 5.99 | -33.22% |

| 2012 | 8.97 | +132.99% |

| 2011 | 3.85 | +61.09% |

| 2010 | 2.39 | +563.89% |

| 2009 | 0.36 | -86.47% |

| 2008 | 2.66 | +4.72% |

| 2007 | 2.54 | +69.33% |

| 2006 | 1.5 | +26.05% |

| 2005 | 1.19 | +72.46% |

| 2004 | 0.69 | +72.5% |

| 2003 | 0.4 | -9.09% |

| 2002 | 0.44 | +91.3% |

| 2001 | 0.23 | n/a |

| Всего = 168.98 |

Сумма дивидендов выплаченная компанией Газпром за все время — 168.98 руб.

Средняя сумма за 3 года: 27.6 руб, за 5 лет: 21.49 руб.

Показатель DSI: 0.79.

Краткая информация об эмитенте Газпром (ПАО) ао

| Сектор | Нефть/Газ |

| Имя эмитента полное | «Газпром» (ПАО) ао |

| Имя эмитента краткое | ГАЗПРОМ ао |

| Тикер на бирже | GAZP |

| Количество акций в лоте | 10 |

| Количество акций | 23 673 512 900 |

| ИНН | 7736050000 |

| Free float, % | 46 |

Другие компании из сектора Нефть/Газ

| # | Компания | Див. доходность за год, % | Ближайшая дата закрытия реестра | Купить до |

|---|---|---|---|---|

| 1. | Сургнфгз-п | 17,48% | 18.07.2022 | 14.07.2022 |

| 2. | Газпрнефть | 9,86% | 29.12.2021 | 27.12.2021 |

| 3. | ЛУКОЙЛ | 8,68% | 21.12.2021 | 17.12.2021 |

| 4. | СаратНПЗ-п | 7,53% | 09.06.2022 | 07.06.2022 |

| 5. | Татнфт 3ап | 6,23% | 20.01.2022 | 18.01.2022 |

Календарь с ближайшими и прошедшими дивидендными выплатами

Мечты сбываются. «Газпром» перейдет на новые правила выплаты дивидендов

Российский фондовый рынок дождался решения правления «Газпрома» по дивидендной политике. Крупнейшая компания России с 2021 года ставит целью платить акционерам половину своей прибыли в виде дивидендов. Правительство настаивало на этом еще с 2016 года, однако компания не спешила, объясняя свою позицию большими капитальными затратами.

Переход на такую норму будет постепенным. По итогам 2019 года компания выплатит в виде дивидендов 30% прибыли, а из прибыли 2020 года акционеры должны получить 40%.

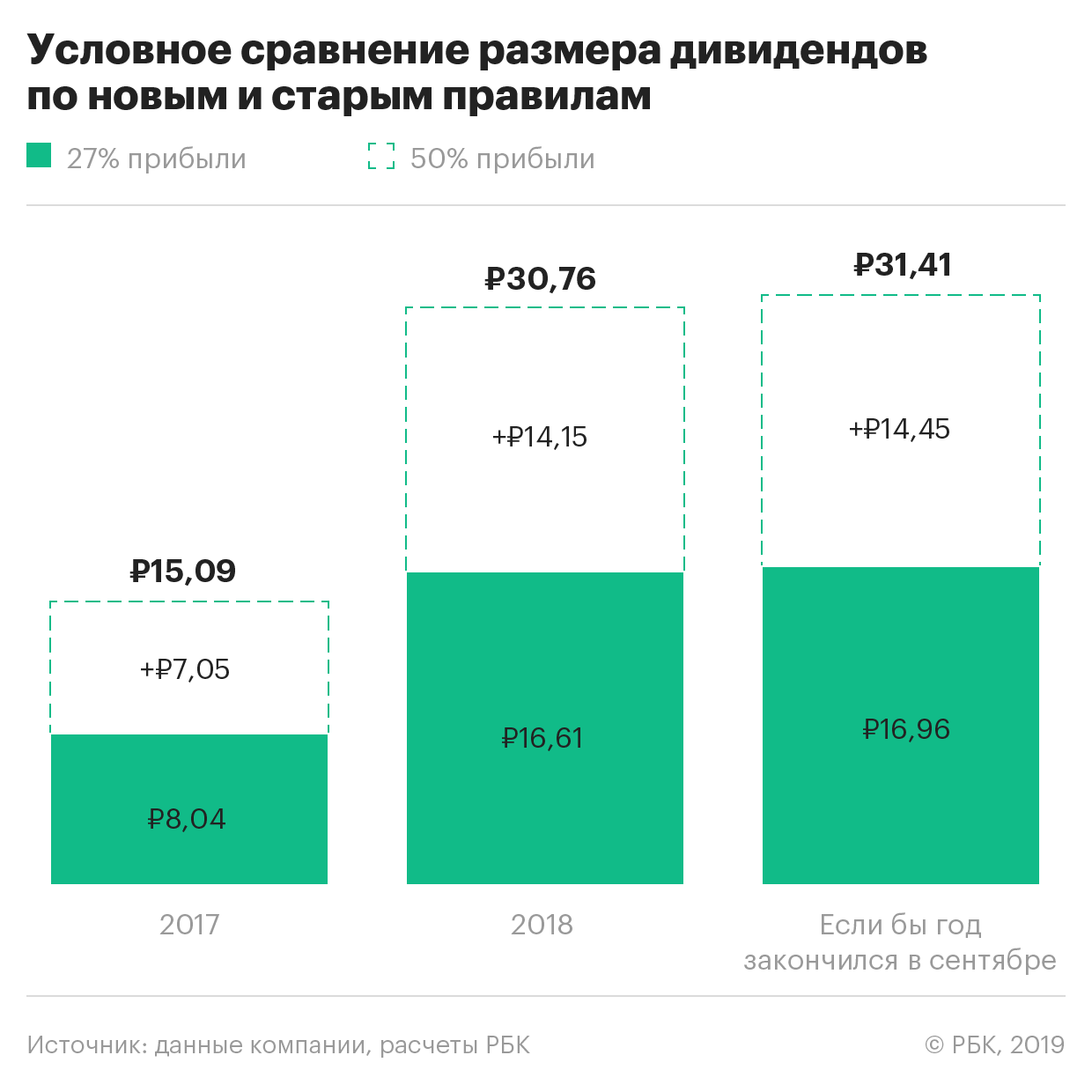

По итогам 2017 и 2018 годов на дивиденды ушло только 26,6% и 27% прибыли, а размер дивидендов составлял ₽8,04 и ₽16,6 на бумагу. Если бы «Газпром» решил не менять правила выплат дивидендов, то размер дивидендов по итогам 2019 года можно было ожидать на уровне ₽17. Такое предположение вытекает из того, что за последние четыре квартала (четвертый квартал 2018 года — третий квартал 2019 года) «Газпром» заработал ₽1487 млрд.

Насколько изменение дивидендной политики влияет на размер самих дивидендов? Это наглядно можно увидеть на картинке:

Если бы «Газпром» еще с 2017 года отчислял на дивиденды половину прибыли, то вы как владелец акций получили бы почти в два раза больше.

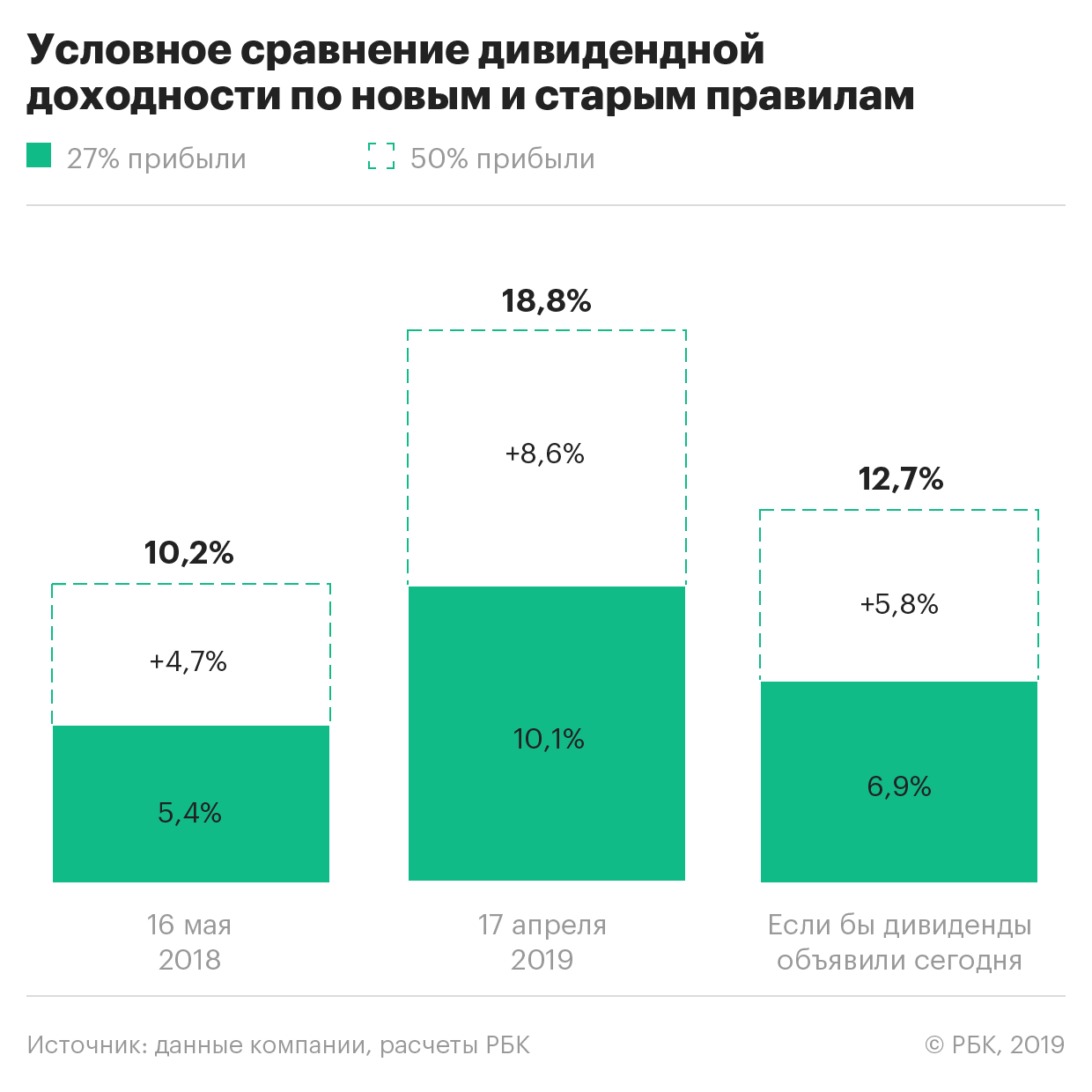

Практически в два раза выросла бы дивидендная доходность, если оценивать ее относительно котировок на момент объявления дивидендов.

С такой дивидендной доходностью рынок, вероятнее всего, реагировал бы либо значительным ростом, как это обычно происходит, либо переходом цен на более высокие уровни.

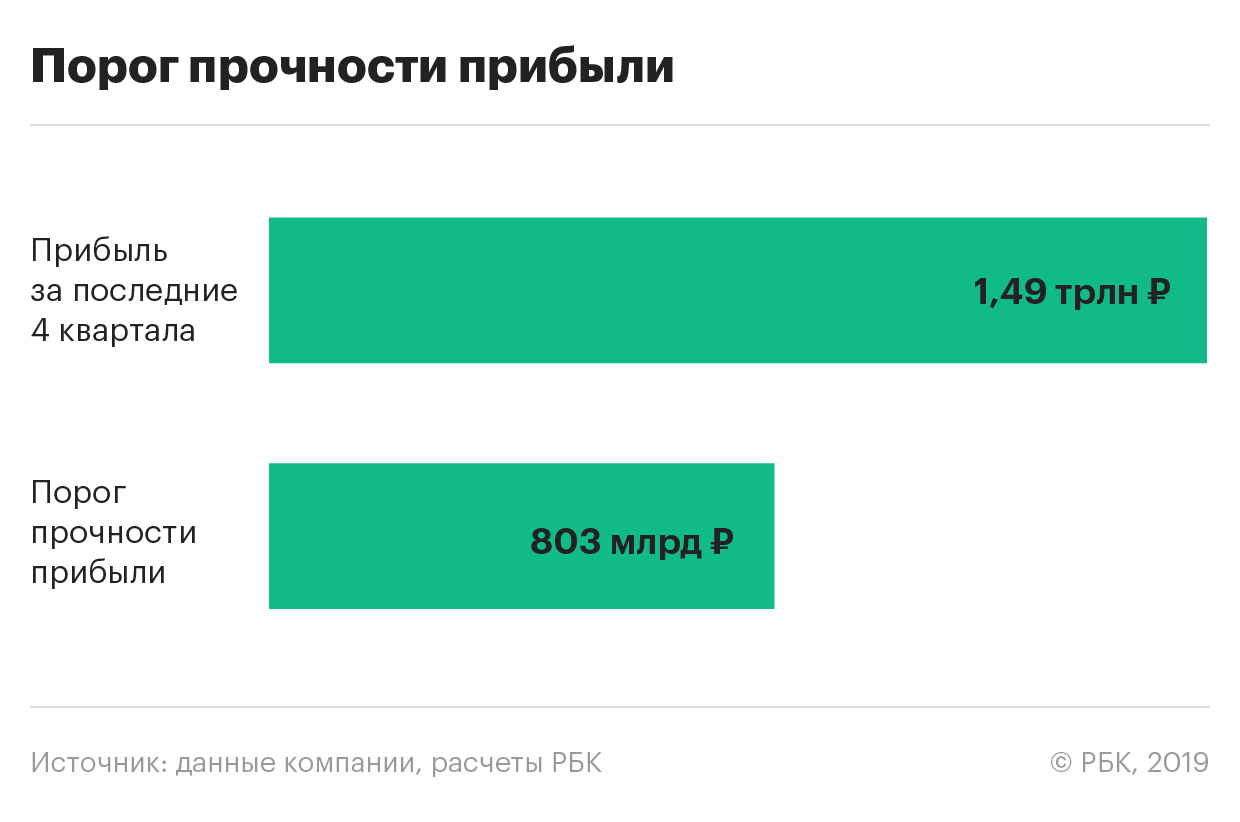

Закрепление правила выплаты 50% прибыли, помимо указанного повышения выплат, для инвестора хорошо тем, что создает гарантированный запас прочности по прибыли.

Ч тобы акционеру опять выплатили дивиденды на прежнем уровне, например ₽17 на акцию, прибыль «Газпрома» должна будет упасть с ₽1,5 трлн до ₽800 млн.

Фактически принятие новой дивидендной политики гарантирует акционерам двукратный запас прочности по размеру дивидендов.

Начать инвестировать в акции «Газпрома» можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

«Газпром» начнет платить высокие дивиденды досрочно

«Газпром» намерен выплатить своим акционерам 50% от чистой прибыли по МСФО в виде дивидендов уже по итогам 2020 г. вместо 2021 г., как предусмотрено действующей дивидендной политикой, следует из сообщения компании 14 апреля. Правление «Газпрома» рекомендовало совету директоров направить на дивиденды 297,1 млрд руб., или 12,55 руб. на одну акцию.

При этом зампредседателя правления «Газпрома» Фамил Садыгов, слова которого приводятся в релизе, сообщает: компания намерена сохранить комфортный уровень долговой нагрузки. Отношение чистого долга к показателю EBITDA (прибыль до уплаты налогов, процентов и амортизации) по итогам года, по его словам, должно вернуться на уровень ниже 2 (на конец прошлого года показатель составлял 2,9).

Выплаты за 2020 г. будут ниже дивидендов за 2019 г. почти на 18% (тогда компания заплатила 15,24 руб. на акцию). Но рынок тем не менее воспринял новость позитивно: акции компании на Московской бирже 14 марта обновили ценовой максимум с середины марта и достигли 233,7 руб. за штуку.

В конце 2019 г. совет директоров «Газпрома» утвердил новую дивидендную политику. Она предусматривала ориентир по выплатам в 50% от чистой прибыли по МСФО. По итогам 2019 г. акционеры должны были получить в виде дивидендов 30% чистой прибыли, 2020 г. – 40% и лишь за 2021 г. – 50% прибыли.

Рынок сомневался, что «Газпром» вообще когда-либо сможет выйти на выплату 50% прибыли в виде дивидендов, говорит аналитик BCS Global Markets Рональд Смит. «Но это произошло. И теперь компания, по всей видимости, будет ждать нового притока инвестиций», – сказал он. Персональный брокер «БКС мир инвестиций» Виталий Яковлев отмечает, что дивиденды в размере 12,55 руб. на акцию уступают лишь выплатам за 2018 и 2019 гг. и превосходят по размеру все предыдущие. Он также заметил, что после публикации новости об увеличении дивидендных выплат котировки акций «Газпрома» выросли сразу на 3% и дальнейший рост ценных бумаг компании, вероятно, продолжится.

В текущем году долговая нагрузка «Газпрома» может существенно снизиться при сохранении относительно высоких цен и спроса на газ в Европе, считает вице-президент, старший аналитик агентства Moody’s Артем Фролов. По его словам, отношение чистого долга к EBITDA «Газпрома» снизится как минимум до 2,5. При этом разница между дивидендами в 50 и 40% от чистой прибыли за 2020 г. не будет критичной в контексте снижения долговой нагрузки.

Но аналитик одного из крупных российских банков считает, что «Газпрому» не удастся достигнуть отношения долга к EBITDA ниже 2 в ближайшие несколько лет. «Свободный денежный поток компании не покрывает долговых обязательств и ожидаемого роста дивидендов в полной мере, поэтому в ближайшие два года сохранится более высокий коэффициент долговой нагрузки. По итогам 2021 г. «Газпром» может лишь вернуться в диапазон ниже 3», – пояснил собеседник.

Но второе полугодие для компании, по мнению аналитика, будет менее успешным: сжиженный природный газ возвращается на европейский рынок из-за падения цен в Азии.

Дивиденды газпрома за 2020 г в 2021 г последние новости выплаты

Обещания больших дивидендов Газпрома звучат уже со всех сторон. Даже буддисты стучат в свой бубен, созывая людей покупать акции Газпрома, из-за вероятных больших дивидендов в 2022 году.

Давайте начнём с факта. Прибыль Газпрома за 1 полугодие 2021 года составила 40,79 рублей на акцию:

… экстраполировав эту прибыль и на второе полугодие, получаем более 80 рублей на акцию.

Мы помним, что Газпром, по дивидендной политике, выплачивает 50% от скорректированной прибыли. Первый год, за который должен быть выплачен такой размер как раз 2021. За него будет выплата в 2022 году.

Мы можем предположить, что дивиденды могут составить от 30 до 50 рублей на акцию. Логично? Определённо!

Внутренне я ранее опирался на дивдоходность Газпрома в районе 5,6%. У многих будут разные оценки, но вот показываю вам историческую:

Если даже предположить 36 рублей дивидендов за 2021 год и то, что людей устроит минимум 7% доходности, то акции Газпрома должны улететь в район 515 рублей. А это +50% к текущей цене акции Газпрома. Это всё по минимуму. Как будет по максимуму — лучше не представлять.

Я только вчера писал пост про газ, как вскоре его цена пробила 880$ за тысячу кубометров, а сегодня уже пробила 980$ и, похоже, не собирается останавливаться.

Добавив в корзину позитива окончание строительства Северного потока — 2, всё это заливает прочный фундамент для уверенности в сильном росте акций Газпрома и его дивидендов. Как же это можно оспорить? — Никак!

Но прошу, задайте себе вопрос: почему Газпром уже не пробил отметку в 500+ рублей? Почему в него не входят серьёзные дядьки и тётки?

Не кажутся ли вам эти бесспорно большие дивиденды и несомненный будущий рост Газпрома слишком вероятным?

Такое уже случалось и ранее. Вот, например, Энел. Очевидные дивиденды привлекли капитал, люди вложились, а потом менеджмент «переместил» выплату дивидендов на пару лет. Инвесторы не только не получили дивиденды, но и приобрели нехилый бумажный убыток.

К чему это я веду? Просто хочу чтобы никто из вас не попал в возможную ловушку. Уж слишком очевидный предполагаемый доход с акций и дивидендов Газпрома. Не было бы тут подвоха, с которыми инвесторы уже сталкивались, имея дело с этой государственной компанией. Тем более в то время, когда в моду вошло нахлобучивание инвесторов.

Газпром и потенциальные дивиденды за 2021 год

Всем привет. Сегодня поговорим о Газпроме и попытаемся спрогнозировать будущие дивиденды, которые компания может заплатить по итогам 2021 года. Ранее компания объявила о переходе на выплаты дивидендов исходя из 50% чистой прибыли по МСФО. Этот переход для меня означал возможность включения компании в дивидендную часть портфеля. Такой переход означал количественное увеличение выплат на акцию. Но сам по себе он не означает, что операционные и финансовые результаты будут хорошими, переход просто говорит о том, что инвесторы с 2021 года начнут получать повышенную отдачу на инвестиции в виде дивидендов.

В общем 50% есть. База для определения дивидендов является чистая прибыль компании. Вот здесь я предлагаю вам поработать над анализом и попробовать спрогнозировать сначала прибыль, а потом уже согласно новой формуле рассчитать дивиденд, приходящийся на одну акцию.

2020 год был для компании слабым. Прибыль составила всего 162 миллиарда рублей. В основном негативное влияние оказали финансовые расходы, но нам сегодня не до анализа результатов прошлогодних. Мы хотим попытаться спрогнозировать результат за 2021 год. Поэтому на первом этапе нам нужна выручка и примечание 29. Спустившись в примечание 29 отчетности ПАО Газпром, вы увидите, что выручка у компании складывается из многих категорий: выручка от продажи продуктов нефтегазопереработки, выручка от продажи сырой нефти и газового конденсата, выручка от продажи тепловой и электроэнергии, выручка от продажи услуг по транспортировки газа и т.д.

Но для целей нашей статьи нас интересует самая волотильная и самая большая категория выручки, под названием: выручка от продажи газа. На эту статью финансовых поступлений приходится более половины всей выручки компании.

Волатильность её зависит от нескольких факторов, конечно же это цена, объем поставки газа, курс национальной валюты. Все эти факторы во многом влияют на выручку одного из главных экспортеров углеводоров в России.

Как видно из примечания выручка от продажи газа по итогам 2020 года сильно просела. Чтобы узнать причины на нужен другой документ, который публикует компания. Документ этот называется Отчет руководства ПАО «Газпром» за 2020 год.

В этом документе есть раздел поставка газа. Там приведены фактические цифры поставок за период

От сюда мы можем почерпнуть следующее:

Газпром учитывает выручку в рублях. Если мы разделим 10 355,9 на 143, то получим тот средний курс, по которому Газпром производил переоценку. Средневзвешенный курс равен 72,41 рубль за доллар. Средневзвешенный курс доллара в 2019 году составил 64,63 рубля

Итак, если мы обобщим всё перечисленное выше, то получим, что по итогам 2020 года компания прокачала 219 млрд кубометров газа по цене 143 доллара за 1000 кубометров при средневзвешенном курсе в 72,41 рубль.

Это не плохой результат, но были годы и лучше. Давайте посмотрим на один из хороших годов. Это был 2018 год. Тогда выручка составила 8 триллионов 224 миллиарда, а прибыль 1,5 триллиона

Давайте посмотрим отчет за 2018 год. Какие цифры там?

При этом цена на газ, реализуемый в Европу, составила 246,4 доллара США за тысячу кубометров или 15 499, 5 рублей. Это означает, что средневзвешенный курс был равен 62,9 рублей.

По итогам 2018 года Газпром заплатил рекордные на сегодняшний день дивиденды в размере 16,61 рубль на акцию. Но нужно помнить, что формула была другая, предусматривала 25% по МСФО, сейчас 50%.

Что готовит нам год нынешний. Внимание все расчеты внизу прогнозного характера. Они могут не совпадать с реальными цифрами, который покажет компания по итогам 2021 года.

Первое, что нам известно так это поставки январь – май, которые составили 84,2 млрд кубических метров, а это значит, что средняя поставка в месяц равна 16,84 млрд кубических метров. Предположим, что такой уровень будет до конца года, то есть в среднем в месяц будут поставлять 16,84 млрд кубических метров газа. Получается, что поставки в 2021 году могут составить 16,84 * 12 = 202 млрд.

Так же нам известно, что Газпром повысил оценку средней цены экспорта в дальнее зарубежье до 240 долларов за тысячу кубометров, а это значение 2018 года. Тогда цена была 246,4 доллара за тысячу кубометров, при этом курс доллара 62,9.

На сегодняшний день средневзвешенный курс равен 74,62 рубля, а это значит, что в рублях тысяча кубометров стоит 74,62 * 240 = 17 908,8 рублей. Абсолютный рекорд

Теперь давайте оценим потенциальный объем поставок в денежном эквиваленте 202 000 000 000 / 1000 * 17908 = 3 617 577 600 000

Аналогичная выручка от экспорта газа в Европу была в 2018 году. Тогда Газпром реализовал газ Европейским потребителям на сумму 3 770 291 000 000 рублей. При этом по итогам 2018 года Газпром выплатил рекордный дивиденд. Учтите, тогда он платил исходя из формулы 25% чистой прибыли по МСФО, сейчас эта цифра 50%.

Хорошо, допустим мы определили, что примерный ориентир по выручки от реализации газа в страны Европы составит 3,6 триллиона рублей. Нужно найти общую выручку, хотя бы приблизительно.

Для этого нам необходимо понять сколько доли EC приходится в общей выручке. Ниже расчеты с 2017 года. Предлагаю не учитывать год 2020. Он особенный.

Получается, что в среднем доля выручки ЕС в общей выручке Газпрома составляет 43,5%. Зная предполагаемую выручку от ЕС и процент в общей доле нам не составит труда вычислить предполагаемую общую выручку.

Итак 3 617 577 600 000 это 43,5% от общей выручки Газпрома в 2021 году. Какова общая выручка? 3 617 577 600 000 * 100 / 43,5 = 8 316 270 344 827 рублей предположительно общей выручки сделает Газпром в 2021 году. Теперь нам необходимо найти чистую прибыль компании. Здесь я тоже предполагаю пойти через маржу по прибыли.

В таблице видно, что чистая маржа не постоянная. Она так же зависит от цен, курса. Чем выше курс и выше цены на газ, тем маржа выше. Но для наших целей я предлагаю занизить результат и найти среднюю за период 2017 – 2019. Год 2020 опять не берем, он особенный. Итак, средняя чистая маржа составила 15,63%. Этот результат целенаправленно занижен, скорее всего в 2021 году она будет больше.

Теперь возьмем предполагаемую выручку за 2021 год, чистую маржу и найдем прогнозную чистую прибыль. Итак, 8 316 270 344 827 / 100 * 15,63% = 1 299 833 054 896 рублей. Это моя прогнозная минимальная прибыль.

Если мы возьмем чистую маржу в 18%, то получим прогнозную чистую прибыль 1 496 928 662 068 рублей.

Поэтому мой прогноз по чистой прибыли, где – то по середине и равен 1 398 380 858 482 (примерная цифра)

50% от прогнозной чистой прибыли это 699 190 429 241 рублей. Такой объем может направить на дивиденды Газпром, что примерно равно 29 рублям на одну акцию. Доходность при текущей цене может составить 10,5%.

Вот примерный мой прогноз по дивидендам Газпрома. А у Вас какое мнение? Удачи на фондовом рынке и растущих активов.