для чего предназначен текущий валютный счет

Счет 52 «Валютные счета»

СЧЕТ 52 «ВАЛЮТНЫЕ СЧЕТА»

Счет 52 «Валютные счета» предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных организациях на территории Российской Федерации и за ее пределами.

По дебету счета 52 «Валютные счета» отражается поступление денежных средств на валютные счета организации. По кредиту счета 52 «Валютные счета» отражается списание денежных средств с валютных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет валютных счетов организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по валютным счетам отражаются в бухгалтерском учете на основании выписок кредитной организации и приложенных к ним денежно-расчетных документов.

К счету 52 «Валютные счета» могут быть открыты субсчета:

52-1 «Валютные счета внутри страны»,

52-2 «Валютные счета за рубежом».

Субсчет 52-1 «Валютные счета внутри страны» вводится при осуществлении импортно-экспортных операций и зачислении валютной выручки в соответствии с нормативными актами ЦБ РФ. При этом организации для детализации данного субсчета открывают аналитические счета «Транзитный валютный счет в банке» (для зачисления в полном объеме валютной выручки, в т.ч. не подлежащей обязательной продаже, и проведения других операций в соответствии с валютным законодательством); «Текущий валютный счет в банке» (для учета иностранной валюты, остающейся в распоряжении организации после обязательной продажи и других операций в соответствии с валютным законодательством), «Специальный транзитный счет в банке». Аналитические счета «Транзитный валютный счет в банке», «Текущий валютный счет в банке» вводятся согласно инструкциям ЦБ РФ, регламентирующим порядок обязательной продажи организациями части валютной выручки через уполномоченные банки и проведение операций на внутреннем валютном рынке Российской Федерации. Аналитический счет «Специальный транзитный счет в банке» ведется организацией в соответствии с указанием ЦБ РФ, регламентирующим порядок приобретения иностранной валюты за рубли и ее обратной продажи на внутреннем валютном рынке Российской Федерации. Покупка иностранной валюты на валютном рынке разрешается для целей осуществления платежей по договорам об импорте в Российскую Федерацию оборудования, товаров, средств защиты растений и животных, семян и посадочного материала и т.п.; для выплаты комиссионных вознаграждений уполномоченным банкам; оплаты расходов на загранкомандировки. Купленная иностранная валюта за рубли подлежит зачислению на специальный транзитный счет в полном объеме и используется только по целевому назначению в порядке, установленном ЦБ РФ. При необходимости вместо указанных аналитических счетов организации вводят соответствующие субсчета в рабочий план счетов.

По мере необходимости, при наличии валютных счетов в нескольких банках, организации также могут вводить по ним дополнительные субсчета. Кроме того, для обособленного отражения операций движения денежных средств в иностранной валюте могут выделяться отдельные субсчета или аналитические счета по обязательной продаже валюты, продаже валюты по инициативе организации, обратной продаже со специального транзитного счета.

Субсчет 52-2 «Валютные счета за рубежом» вводится в организациях, имеющих счета в банках за рубежом, открываемые в установленном валютном законодательством порядке для содержания своих представительств, выполнения определенных работ и т.п.

Аналитический учет по счету 52 «Валютные счета» ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте.

Что такое валютный счет и как его использовать

Какими нормативными актами регулируются правила открытия и ведения валютных счетов

Часто при проведении экспортных и импортных сделок хозяйствующие субъекты осуществляют со своими иностранными партнерами расчеты в валюте.

Как вести бухгалтерский учет операций с иностранной валютой,читайте в материале справочно-правовой системы «КонсультантПлюс». Для просмотра получите бесплатный пробный доступ.

В такой ситуации встает вопрос об открытии, например, долларового счета, счета в евро или иной валюте. Для этого достаточно обратиться в уполномоченный банк и подать заявку на открытие текущего счета в инвалюте. Одновременно банк откроет транзитный валютный счет.

Все действия, которые будет производить компания по своим счетам, будут находиться на строгом контроле и отслеживаться работниками банковского учреждения. В случае подозрения на нелегальность производимых действий сведения будут моментально переданы в контролирующие органы.

Все операции, связанные с валютой Российской Федерации и иностранной валютой, регулируются нормами закона «О валютном регулировании и валютном контроле» от 10.12.2003 № 173-ФЗ. Он разъясняет основные термины, используемые в сфере валютного регулирования; определяет виды операций, которые разрешено проводить между различными категориями субъектов (резидентами и нерезидентами); устанавливает права и обязанности указанных субъектов, а также органов и агентов валютного контроля.

Остановимся подробно на понятии валютных счетов — текущего и транзитного.

Текущий валютный счет — для чего нужен и где открыть

Открывать и обслуживать валютные счета на территории Российской Федерации имеют право только те кредитные организации, которые получили лицензию Центробанка на проведение операций со средствами в инвалюте. Поэтому хозяйствующему субъекту — российской компании или ИП необходимо предварительно ознакомиться с перечнем банков, у которых имеется действующая лицензия.

Текущий валютный счет предназначен для осуществления валютных операций, к которым относятся:

ОБРАТИТЕ ВНИМАНИЕ! Полный перечень всех действий, которые можно совершать с иностранной валютой, приводится в п. 9 ч. 1 ст. 1 закона № 173-ФЗ и касается не только операций по расчетным счетам, но и наличных операций.

Практически все денежные средства по сделкам проходят не напрямую через текущий валютный счет, а лишь миновав транзитный. О последнем далее.

Для каких целей открывают транзитный счет в банке

Транзитный валютный счет в банке открывается автоматически, независимо от желания клиента. Он всегда сопутствует валютному расчетному счету. То есть компания подписывает один договор банковского счета, а банк открывает сразу два счета. То же самое и с закрытием — уведомление подается на закрытие текущего счета, а банк закрывает оба счета.

Основное предназначение транзитного счета — идентификация поступлений инвалюты в пользу организации/ИП и учета валютных операций. Он используется практически во всех операциях, которые намерен осуществлять клиент с иностранной валютой. Например, контрагент перечисляет оплату за продукцию российской компании на валютный счет. Денежные средства первоначально зачисляются на транзитный счет. А с него уже списания проходят по следующим направлениям:

Таковы правила, установленные Инструкцией Центробанка от 30.03.2004 № 111-И.

Возможно ли открыть валютный счет за рубежом?

Российское законодательство, в частности ч. 1 ст. 12 закона № 173-ФЗ, не запрещает отечественным фирмам и предпринимателям обзаводиться валютными счетами в зарубежных банках. При этом порядок их открытия, ведения и закрытия устанавливаются законодательными актами соответствующей страны. Закон № 173-ФЗ к указанным аспектам уже никакого отношения не имеет, однако продолжит регулировать перечень тех операций, которые российский резидент может совершать по счетам, обслуживаемым в иностранных банковских учреждениях. Кроме того, закон обязывает российских клиентов иностранных банков сообщать в налоговую инспекцию о каждом факте открытия или закрытия таких счетов в течение месяца.

О том, как построчно заполнить уведомление в налоговую об открытии счета в банке за пределами РФ, рассказывается в готовом решении от К+. Чтобы ознакомиться с информацией, оформите бесплатный онлайн-доступ к системе.

Опоздание или непредставление сведений об открытии, закрытии счетов или изменении их реквизитов грозит компании или предпринимателю огромным штрафом — до 1 млн руб. (ч. 2 и 2.1 ст. 15.25 КоАП РФ).

Итоги

Для расчетов с иностранными партнерами, а также для других целей российская организация или предприниматель может воспользоваться возможностью открыть валютный счет в российском банке. При этом будет открыт не один, а сразу два счета — текущий (для осуществления всех операций) и транзитный внутрибанковский. Порядок их открытия, ведения и закрытия определяются законом № 173-ФЗ и инструкциями Центробанка. Также хозяйствующий субъект вправе взаимодействовать и с иностранными банковскими учреждениями в части обслуживания расчетных счетов независимо от вида валюты. Однако о каждом таком факте взаимодействия необходимо отчитываться перед российскими налоговиками.

Валютный счет: для чего нужен для организации, как открыть в иностранной валюте

Из этой статьи вы узнаете:

В Российской Федерации любое юридическое лицо, осуществляющее коммерческую деятельность, имеет право заключать договоры с иностранными контрагентами. Зачастую это экспортно-импортные сделки, не подразумевающие оплаты за товары или услуги в рублях. В таких случаях предприятию необходим особый механизм, предоставить который может не каждая банковская организация. Валютные расчетные счета – это как раз тот инструмент, который позволяет вести расчет в иностранных денежных единицах. О его сути, особенностях, способах открытия и преимуществах и пойдет речь в этом обзоре.

Что это такое

Иностранные денежные средства нельзя размещать вместе с рублями. Для этого создают отдельный счет, на который помещается только валюта, причем одного конкретного вида. Ошибочно полагать, что это могут быть только евро и доллары. Существуют и другие валюты, с которыми работает значительное число банков. Правда, некоторые финансовые структуры действительно предоставляют услуги только по двум обозначенным денежным единицам.

МОРСКОЙ БАНК же позволяет открыть валютный счет (долларовый) для ведения внешнеэкономической деятельности.

Доступный перечень операций, а также вся процедура по открытию счета строго регламентируется федеральными законами. В правотворчестве в этой сфере принимает участие и ЦБ РФ.

Разновидности

Градация в этом случае весьма разнообразная. В первую очередь следует понять, что такое валютный счет, как выглядит подобного рода продукт. Он не может быть открыт мгновенно, а только через дополнительное подтверждение и финансовый контроль.

Первый вид в нашем перечне – транзитный счет. Денежные средства в иностранной валюте на нем не используются, лишь хранятся определенное время. И как только клиент представляет все необходимые для учета справки, средства с его счета переходят на текущий РС. Его уже можно считать основным. Он предназначен для ведения различных расчетов, совершения транзакций, оплат и иных операций. При этом те же доллары или евро могут в любой момент конвертироваться в рубли, перевод на другой РС одного владельца счета. Конвертация будет определяться актуальным курсом, доступным на этот момент в банке.

Сами счета также имеют видовую классификацию. Это:

МОРСКОЙ БАНК предлагает воспользоваться удобной системой переводов в иностранной валюте.

Для чего понадобится открытие валютного счета

Немного разобравшись с видами, давайте посмотрим, а зачем в принципе предприятию такая услуга. Важно отметить, что все действия с финансами при этом возможны либо в рамках сделки, либо транзакции, основанной на перемещении средств.

Разберем каждую из этих групп.

Основанные на движения денежных масс капитала:

Принимайте оплату за товары и услуги по банковским картам, независимо от валюты карты!

Особенности оформления

Это несложная процедура и серьезных отличий от открытия альтернативных банковских РС нет, разница разве что несколько иным составом пакета документов. Перед выбором стоит оценить основные аспекты: наличие комиссий, возможности управления и видовое разнообразие.

Эта услуга актуальна не только для предприятий, обычные пользователи также могут воспользоваться ей. Кратко разберем, что необходимо в этом случае.

Как открыть валютный счет в МОРСКОМ БАНКЕ

Оформите заявку, мы зарезервируем вам РС, пришлем реквизиты. С помощью автоматизированных систем будет проведена оценка контрагентов, таким образом снижается риск блокировки РС. Также у вас будет возможность совершать онлайн-обмен валюты с выгодой для себя в системе интернет-банк — управляйте бизнесом из любой точки мира. Безопасный доступ к вашим счетам всегда в кармане.

Текущий счет в иностранной валюте для клиентов

Частные лица используют этот инструмент для сохранения финансовых средств. Если считают, что одна из валют будет более устойчива к различным экономическим волнениям. Кроме того, часто граждане играют на ценовых колебаниях различных курсов. Да, это методика куда менее совершенная, чем прямой доступ посредством брокерских услуг. Но некоторые предпочитают не вдаваться в сферу трейдинга.

МОРСКОЙ БАНК предлагает своим клиентам качественное брокерское обслуживание на рынке ценных бумаг. Наши Клиенты могут осуществлять операции с традиционными инструментами фондовых бирж (акции, облигации, еврооблигации), а также расширить свои возможности.

Кроме того, доступны и привычные услуги: покупка товаров и получение денежных переводов. А также есть возможность открытия мультивалютного РС. Его особенность заключается в том, что человек ориентируется сразу на несколько видов валют, свободно переводя средства с одного депозита, на другой. И в этом варианте не устанавливаются никакие комиссии. Конвертация идет по текущему курсу, который полностью отражает реальное положение дел.

Открытие счета организации в банке в иностранной валюте

Проводить экспортно-импортные сделки и расчеты с зарубежными контрагентами российские предприятия вправе только в валюте той страны, с которой и осуществляются отношения. В рублях это сделать просто невозможно, т.к. закон запрещает. При этом стоит учитывать, что обращаться фирма может не только в российский, но и в зарубежный банк. Закону такое действие не противоречит.

Если подразумевается расчет с нерезидентами, то понадобится специальный счет, отмечаемый как «Ф». С помощью стандартного текущего РС такую процедуру осуществить нельзя. Для хранения средств или векселей, как уже упоминалось, понадобится депозитарный вид. Расчетный валютный счет – это наиболее универсальный продукт.

Для прохождения процедуры открытия компании на предварительном этапе понадобится собрать определенный пакет документации. В его состав входят:

Как выбрать подходящий вариант

Для принятия взвешенного решения следует точно знать, какие цели преследует процедура. Нужен ли вам счет для осуществления сделок по импорту и экспорту, либо для хранения средств и расчета с собственными служащими, — обратите внимание на особенности услуг, предоставляемых банком: существуют ли комиссии на определенные действия и каков их размер. Выявите функциональные возможности, время осуществления транзакций и выводов, курс, по которому будет конвертироваться денежный поток, и его разница с рыночным.

Валютный контроль от МОРСКОГО БАНКА – профессиональная поддержка начинающих и опытных участников ВЭД.

Что лучше – валютные счета в банках или вклады

Все зависит от ваших изначальных целей. В первом случае у клиента банка намного больше возможностей, и, с функциональной точки зрения, это более приемлемый вариант. Но это только если его функции в принципе будут использоваться. Для расчета с контрагентами, постоянных сделок, покупок и продаж, оплат услуг, разумеется, нужны развернутые возможности. Но такой выбор не дает способа получения прямых дивидендов. А депозит, в свою очередь, не поможет вести сделки, но получает солидные начисления. Банк использует их для работы на бирже. И пока владелец не прикасается к сохраняемым денежным средствам, он получает за эту инвестицию справедливые дивиденды. Причем в описанном случае они выше, чем при обычном сбережении, которое не всегда может перебивать естественную инфляцию. Поэтому для сохранения и накопления вклад подходит больше.

Но такой подход зачастую больше подходит инвестору, а не компании, которая направлена на реализацию товарно-материальных ценностей или услуг. В этом случае практически весь денежный массив всегда находится в действии, отправляется в прямой и оборотный капитал.

Как пользоваться валютным счетом и пополнять его

Практически все виды банковских продуктов, о которых шла речь, не имеют особых условий для пополнения. Другими словами, пополнить их можно в любой момент времени, когда владелец решит это сделать. Но есть один важный нюанс: зачастую сам процесс пополнения сопровождается комиссией, которая имеет нижний лимит. Поэтому вносить средства небольшими долями просто невыгодно. Так владелец потеряет солидный процент. Поэтому лучше осуществлять пополнение сразу в больших объемах, пусть менее часто.

Осуществление валютного контроля

Как мы уже сказали, для зачисления средств понадобится сначала пройти процедуру проверки. Пока это происходит, деньги находятся на транзитном счете. Банк же, в свою очередь, ждет появления подтверждающих документов. На подачу и проверку отводится всего 15 дней. Поэтому затягивать процедуру не стоит.

После того как все документы переданы, нужно изучить акты, списки поставок и оформить соответствующие разрешения.

Разумеется, без контроля зачислить деньги нельзя. Ведь контролирующие органы не позволяют организациям распоряжаться валютными средствами просто так, если на то нет объективных причин (например, при сделках экспорта или импорта).

Документы для осуществления контроля

Большая часть этого пакета документации запрашивается ФНС, ведь верховным надзорным органом здесь является именно эта государственная структура.

Риски

Рынок нестабилен. Это понимают все. Колебания ценового эквивалента валютных пар – это отличный способ заработать, но также и легкий способ потерять. В какой-то мере счет, содержащий в себе валюту, также сопоставляется с этими рисками. Да, небольшие колебания почти на нем не отражаются, но крупные изменения графиков из-за макроэкономических новостей способны нанести чувствительный урон.

Причем этот фактор действует не только на владельцев, но и на саму организацию. Понимая повышенный уровень риска, она проводит после каждой транзакции дополнительные списания на основе переоценки. Это способ защитить свои финансовые интересы, особенно в том случае, если общая сумма на хранении превышает 50 тысяч долларов.

МОРСКОЙ БАНК предлагает оформить таможенную карту. Осуществляйте все виды платежей на территории России круглосуточно.

Заключение

Мы узнали, что это такое — валютный банковский счет, для чего нужен и как его открыть и пользоваться. Как показывает практика, пользоваться такой услугой немногим сложнее, чем работать с обычным рублевым РС. При этом возможности здесь предоставляются весьма широкие: с одной стороны, сохраняется денежный массив с защитой его от колебаний внутреннего рынка, а с другой – можно заработать на разнице курсов, а это также обеспечивает условия для взаимодействия с зарубежными контрагентами.

Текущий счет — что это

Банки ведут разные счета. Текущий счет — это учетная запись физического лица. То есть если вы обслуживаетесь в каком-то банке, то на ваше имя открыт именно такой. Предпринимателям и юридическим лицам открываются совершенно другие реквизиты с иным предназначением.

Текущий счет в банке — это финансовый инструмент для хранения собственных средств, для проведения расчетов. Его номер состоит из набора чисел, каждое из которых имеет определенное значение. Двух идентичных номеров в мире просто не бывает. Подробно об этом — на Бробанк.ру.

Номер текущего счета физического лица

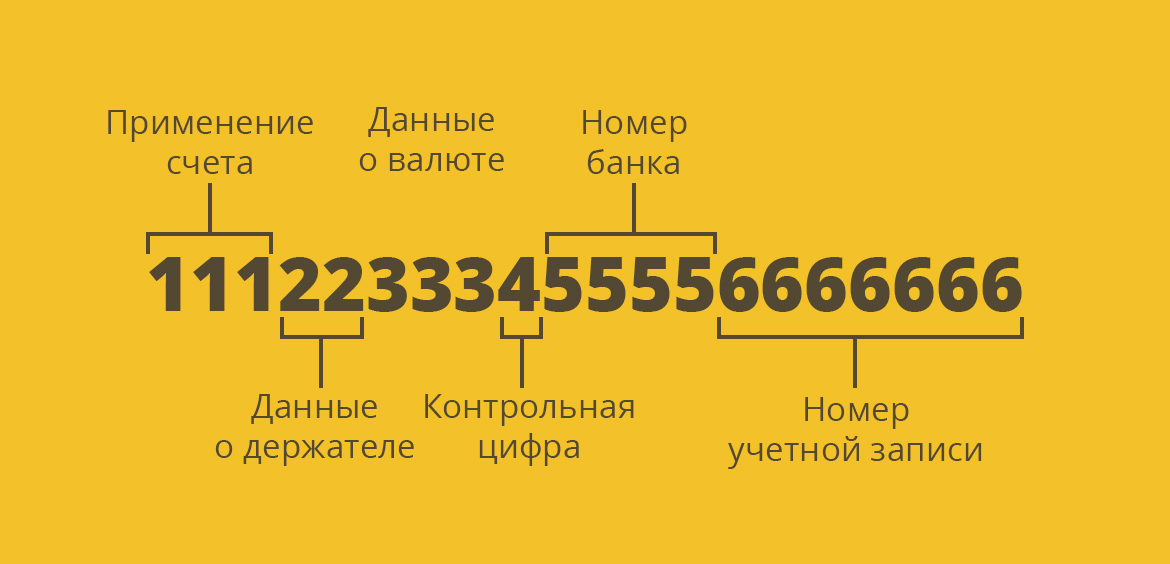

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Чем отличается текущий счет от расчетного

Далеко не все понимают разницу между этими реквизитами, но она колоссальная. Разница между расчетным и текущим счетом заключается в том, что первый актуален только для юридических лиц и предпринимателей. То если вы решите открыть свой бизнес и обратитесь в банк за подключением услуг РКО, вам будут заведены именно расчетные реквизиты.

По закону физические лица не могут использовать свои банковские реквизиты для ведения предпринимательской деятельности. Банки отслеживают операции, и если будет выявлен факт незаконного использования счета, он и все находящиеся на нем средства будут заблокированы.

Поэтому для представителей бизнеса предусмотрен отдельный расчетный счет, по которому можно выполнять любые бизнес-операции, принимать платежи от других юрлиц, отправлять кому угодно переводы, подключать эквайринг, зарплатные проекты, овердрафты и тому подобное. И блокировок можно не бояться, так как все законно.

Расчётные и текущие счета можно отличить визуально. Реквизиты граждан начинаются с числа 408, а ИП и юрлиц — с 407.

Какие операции можно проводить по текущему счету

Если рассматривать, что такое текущий счет, то это учетная запись гражданина в банке, с помощью которой можно совершать любые финансовые операции за исключением тех, что связаны с предпринимательской деятельностью.

Предназначение реквизитов могут быть разными, от этого перечень возможных операций никак не зависит. Кто-то открывает текущий банковский счет без цели, просто для личного пользования, кто-то для перевода туда зарплаты, пенсии, стипендии, каких-то пособий и так далее. Порой реквизиты заводят специально для крупных сделок, например, для продажи недвижимости.

После открытия реквизитов клиент может выполнять следующие операции:

Текущий счет в банке может открыть самозанятый гражданин. Если клиент имеет такой статус, он может использовать реквизиты для работы, фактически для предпринимательской деятельности.

Порядок открытия счета физлицом

Процесс заведения реквизитов идентичен во всех банках. Вообще, банковское обслуживание доступно гражданам с 14 лет, но если клиент не достиг совершеннолетия, банк может попросить присутствие его родителя/опекуна, который даст согласие на открытие счета.

Учетная запись создается на месте. Клиент сразу получает полные реквизиты счета и может пользоваться им для выполнения различных финансовых операций. Для удобства обслуживания гражданину обязательно предложат:

С юридическими лицами все гораздо сложнее. Так как текущие счета физлица и организации — это разные вещи, то и подключение к банковскому обслуживанию будет разным. ИП и юрлица предварительно собирают пакет документов на свою деятельность, только после их проверки банк заведет реквизиты. После он передаст сведения о счете в ФНС.

Может ли банк заблокировать счет

Средства на текущих банковских счетах принадлежат физическому лицу, и только он может ими распоряжаться. Но есть исключения. Если клиент проводит подозрительные операции, банк может заблокировать реквизиты и потребовать документальный отчет по операциям. Если законность операций не будет доказана, разблокировка не последует.

Также банк может поставить блокировку по постановлению судебного пристава. Если на владельца счета открыто исполнительное производство, он что-то должен, то пристав в первую очередь будет делать запросы в банки и искать счета. При их нахождении все расположенные средства списываются в счет погашения долга.