как перевести деньги на зарубежный счет

3 способа переводить деньги за границу, чтобы не было вопросов

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны.

Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных платежных систем или международных систем быстрых переводов. Разберем каждый из них.

1. По реквизитам в мобильном банке

Единственное отличие заключается в длительности перевода — деньги поступят на счет не сразу, а в период от 30 минут до 5 дней. Точный срок зависит от банков-посредников.

Деньги также можно перевести в отделении банка.

Если вы переводите деньги родственнику, процесс будет проще

Какие есть ограничения на международные переводы в российских банках

2. Если вы открываете счет в иностранном банке, вы обязаны уведомить об этом Федеральную налоговую службу (ФНС). Помимо этого, вы раз в год должны рассказывать ведомству о движении средств по этому счету — сколько денег получили, потратили и сколько осталось на балансе.

Если деньги нужно переводить регулярно, откройте валютный счет

Что он позволяет совершать:

▪ Переводы за границу и получение денег из заграницы без ограничений по числу транзакций и максимальной сумме

▪ Хранения денег в валюте

▪ Проведение расчетов между частными лицами или организациями

▪ Портфельные инвестиции, например, приобретение активов иностранной компании

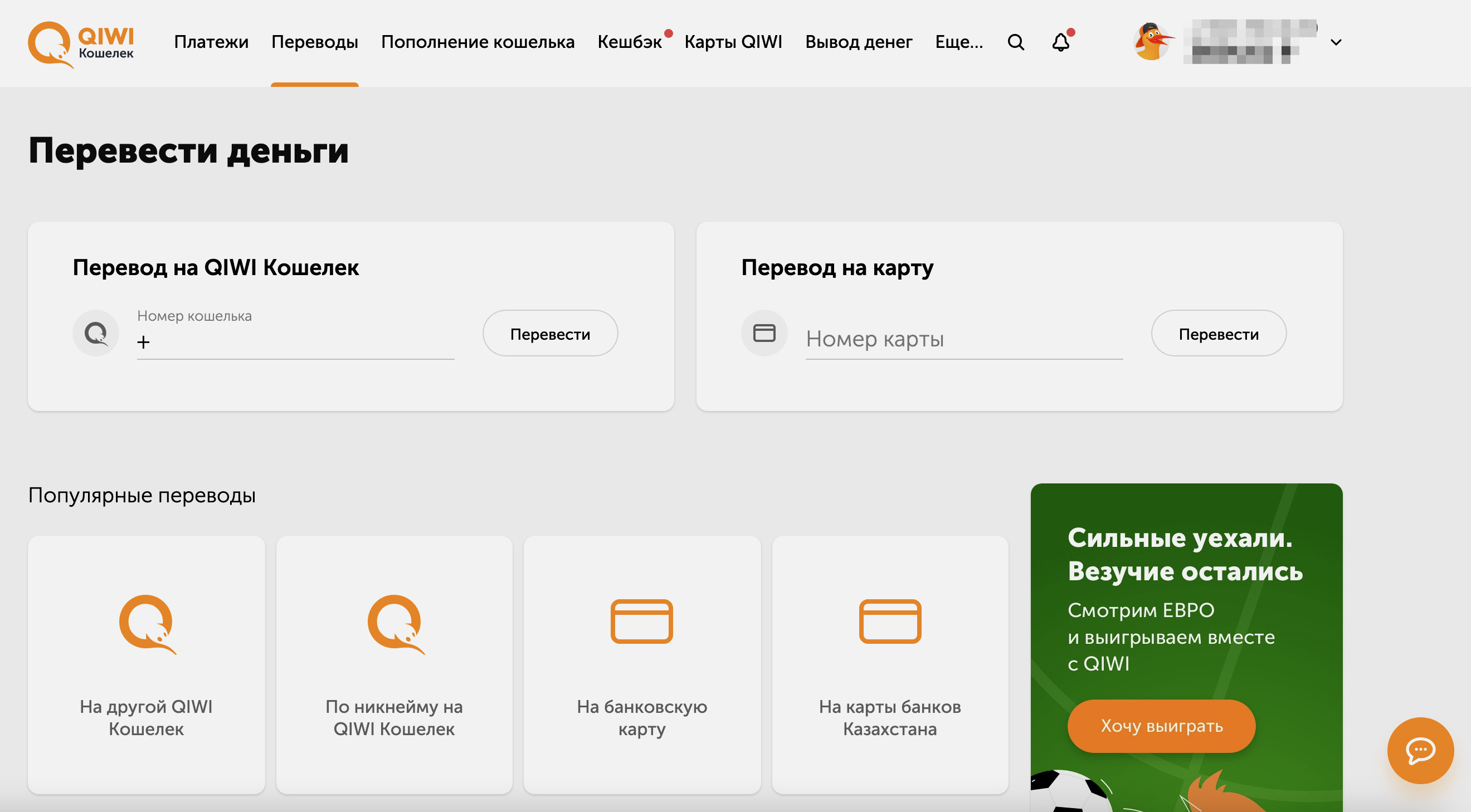

2. Qiwi и Webmoney в помощь

Этот способ выгоден, если оба человека пользуются одной платежной системой. В Qiwi платить комиссию не нужно, если отправляются рубли, а получаются доллары или евро.

Перевод в Qiwi также можно оформить на карту Visa, выданную любым банком следующих стран:

Азербайджан, Армения, Беларусь, Болгария, Бразилия, Венгрия, Германия, Греция, Грузия, Египет, Индия, Казахстан, Кипр, Киргизия, Китай, Латвия, Литва, Мальта, Молдова, Новая Зеландия, Объединенные Арабские Эмираты, Румыния, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Таджикистан, Тайланд, Туркменистан, Турция, Узбекистан, Хорватия, Чехия, Эстония, Южная Корея, Япония, Дания, Исландия, Норвегия, Финляндия, Швеция, Австрия, Бельгия, Великобритания, Люксембург, Монако, Нидерланды, Албания, Андорра, Босния и Герцеговина, Испания, Италия, Македония, Португалия, Польша, Черногория.

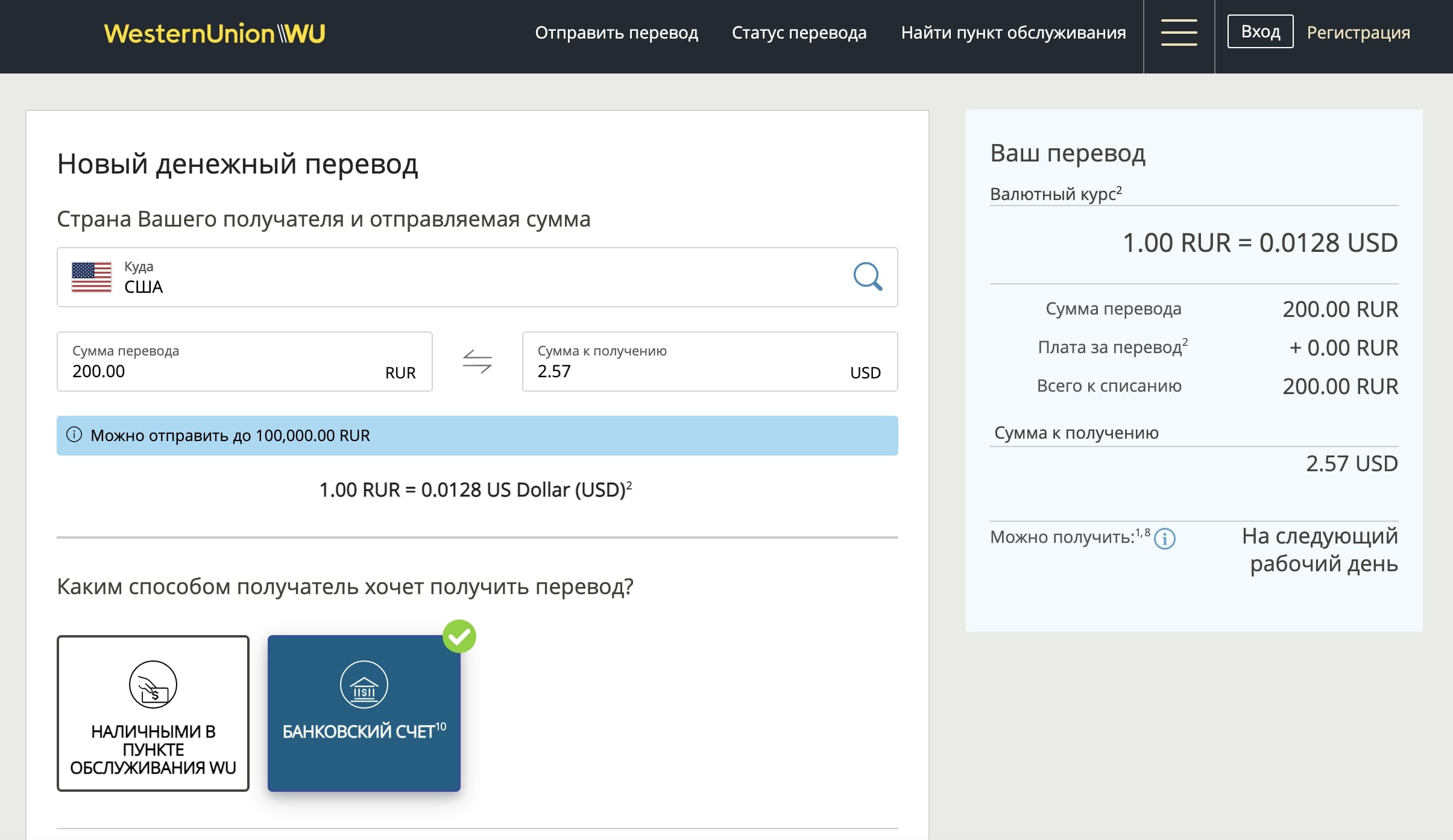

3. Международные платежные системы

Если сроки отправки денег горят, можно воспользоваться международной платежной системой. В России популярны Western Union, «Юнистрим», MoneyGram, «Золотая корона».

Оформить перевод онлайн можно через сервис Western Union. Здесь онлайн-переводы с банковских карт становятся доступными для получателя в течение нескольких минут. Статус перевода отображается в профиле на сайте сервиса.

Для перевода можно воспользоваться как дебетовой, так и кредитной картой. Оформить его можно на сайте компании (для совершения перевода нужно зарегистрироваться) или в любом физическом отделении Western Union.

Для подтверждения денежного перевода за границу нужны ваши паспортные данные. Впрочем, отправить деньги можно и без них — тогда лимит онлайн-перевода составляет 15 000 рублей за операцию, а с подтвержденными данными — 100 000 рублей не более 600 000 рублей за месяц.

Мне должны перевести деньги из за границы. Какие реквизиты нужны?

Чтобы вам перевели деньги на счет из-за границы, нужно предоставить отправителю следующие реквизиты:

▪ SWIFT код/BIC банка — SABRRUMM или SABRRUMMXXX (если банк отправителя запрашивает 11 знаков)

▪ Наименование банка на латинице — например, SBERBANK

▪ Фамилию, имя и отчество получателя перевода на латинице

▪ Номер счета получателя — Your account number (20 цифр). Номер счета можно уточнить в мобильном банке или в офисе банка.

Если вы стабильно получаете деньги из за границы, есть смысл открыть валютный счет. Он обеспечивает мгновенным зачислением средств — если вам регулярно приходит валюта по проверенному контракту, деньги будут приходить сразу.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Во-первых, при переводе важно сформулировать назначение платежа: «Оплата проживания», «Гонорар за работу», «Оплата языковых курсов». В противном случае международная система SWIFT (международная система межбанковских платежей) может заблокировать его.

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

Во-вторых, переводы на сумму 600 000 рублей строго проверяются. Статья 6 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» гласит:

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к определенному виду операций».

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

Перевод денег на иностранный счет

Необходимость отправки денег за рубеж возникает периодически и у простых граждан, и у бизнеса. Покупка товаров, оплата работ или услуг, помощь родственникам или друзьям – вне зависимости от назначения денег хочется осуществить перевод средств быстро, надежно и с минимальными комиссиями. Рассмотрим различные варианты отправки денег за рубеж: определим их преимущества и выделим основные недостатки.

Особенности перевода денег на иностранный счет для физических лиц

Методов отправки средств в иностранные банки несколько, причем к выбору конкретного стоит подходить со всей ответственностью, чтобы избежать переплаты за посреднические услуги. К тому же правильно выбранный метод экономит время и гарантирует безопасность средств.

Сегодня отправить деньги на иностранный счет граждане могут следующими способами:

Банковский перевод

Самый востребованный способ отправки финансовых средств иностранному субъекту: несмотря на периодический отзыв лицензий и нестабильность финансового рынка, граждане по-прежнему доверяют банковским учреждениям. Да и привычка осуществлять все операции с деньгами в банке также играет свою роль.

Практически все банки России предоставляют услуги по зачислению средств на иностранные счета, более того – самые крупные финансовые компании имеют филиалы в других государствах. Причем в большинстве случаев подобные операции можно совершить из любого места, имеющего выход в интернет, с помощью функции интернет-банкинга.

Для перевода с российского счета на иностранный необходимо указать:

Срок поступления денег, обычно, составляет до 5 рабочих дней. В случае перевода денежных средств в иностранную валюту банк может взимать комиссию, из-за чего до получателя может дойти меньший объем финансовых средств – этот факт следует уточнять до отправки.

Возможен вариант, когда деньги переводятся напрямую на банковскую карту. Для совершения подобной транзакции достаточно указать номер карты получателя. Скорость операций по картам выше – деньги поступят в течение пары часов (максимум – один рабочий день).

При наличии подключенного интернет-банкинга процедура значительно упрощается: достаточно зайти в одноименный раздел, заполнить пустые поля нужными реквизитами и нажать на кнопку «Отправить».

Обратите внимание! Если транзакция осуществляется с российского счета на иностранный, принадлежащий одному и тому же владельцу, банк вправе затребовать уведомление с отметкой налоговой службы об информировании ФНС о факте наличия счета за пределами России (п. 4 ст. 12 закона №173-ФЗ). Его нужно предъявить только при первом переводе.

Ограничение по сумме переводов

Важно! Перевести любую сумму без ограничений можно только в одном случае – если получателем является близкий родственник, а факт родства можно доказать в банке посредством предоставления соответствующих документов (свидетельство о браке, о рождении, паспорт). Это правило предусмотрено подп. 12, 17 п. 1 ст. 9 закона № 173-ФЗ «О валютном регулировании».

Кроме этого, в некоторых странах действуют местные законы, ограничивающие размеры поступлений с внешних счетов: этот факт стоит проверить и уточнить заранее.

Комиссия

Обратите внимание! Величина вознаграждения зависит и от способа отправки финансовых средств. Как правило, использование интернет-банкинга обходится дешевле.

Преимущества и недостатки

Банковские переводы безопасны. Если в реквизиты отправителя или получателя закралась ошибка, деньги просто останутся на счете (в банке) и не пропадут в пути.

К недостаткам же относится скорость: транзакции лучше планировать заранее и проводить до обеда, так как многие банки обрабатывают более поздние отправления только на следующий рабочий день.

Использование систем электронных платежей

Отправка денег на иностранные счета с помощью виртуальных кошельков отличается оперативностью. На текущий момент среди россиян наибольшей популярностью пользуются системы Webmoney, Qiwi и «Яндекс.Деньги».

Преимущество виртуальных кошельков заключается в доступности из любого места: деньги можно отправить не выходя из дома. Достаточно иметь требуемую сумму на своем счету, а также знать реквизиты получателя. Информацию об отправителе заполнять не требуется.

Процедура транзакции с использованием платежных систем занимает до 10 минут, включает в себя оплату вознаграждения за услуги. При этом деньги доставляются мгновенно, если адресат также использует виртуальные кошельки. На счета в банках деньги идут дольше: конкретное время зависит от особенностей работы конкретного учреждения.

Комиссия

Максимальная сумма комиссии при осуществлении операции составляет 10%. Все переводы проводятся с кодированием данных, поэтому безопасны и надежны даже в случае внезапного обрыва связи.

Преимущества и недостатки

Электронные переводы удобны: средства зачисляются быстро, нет необходимости визита в банковское учреждение, а при зачислении на виртуальный кошелек в дальнейшем их можно обналичить или перевести на другие счета.

Из недостатков – большой размер вознаграждения за операции по пересылке и выводу денег. То есть, комиссионные сборы за услуги оплачивает и тот, кто отправляет, и тот, кто получает.

Международные системы денежных переводов

Проверенный временем метод отправки финансовых средств за границу. Пункты обслуживания основных организаций находятся во многих государствах мира, поэтому с получением перевода трудностей обычно не возникает.

В России наиболее часто для переводов используются Western Union, Contact и «Золотая корона».

Обратите внимание! Некоторые компании предлагают своим клиентам отправку денег за границу через официальный сайт. Чтобы воспользоваться услугой, нужно пройти несложную процедуру регистрации, привязать к аккаунту номер телефона. При выполнении операции на него придет СМС с контрольным номером денежного перевода, который также следует сообщить адресату.

Перевод средств на счета иностранных компаний

Для оплаты расчетов с контрагентами иногда требуется отправить деньги на зарубежный счет. Сделать это можно через банк или с использованием платежных систем. В последнем случае процедура ничем не отличается от аналогичных транзакций, совершаемых физическими лицами.

Банковский перевод

Комиссия за перевод денег колеблется в размере 1-3% в зависимости от конкретного учреждения и суммы отправления. Например, «Сбербанк» взимает со своих клиентов 2% от суммы в рублях или 1% за аналогичное действие в валюте.

Важно! Об открытии валютного счета следует уведомить налоговую службу в течение 15 дней с момента осуществления данной операции. В противном случае возможны штрафы в размере до 5000 рублей (как за нарушение сроков, так и за сокрытие факта наличия валютного счета).

Особенности процедуры поступления средств на валютные счета

Для юридических и физических лиц помимо текущего валютного счета открывают еще один – транзитный. Он нужен для проверки легальности средств, поступающих из-за рубежа или, наоборот, уходящих за границу. Финансовые средства по всем операциям сначала зачисляются на транзитный счет, проверяются, а затем отправляются дальше.

Процедура проверки называется валютным контролем и занимает до 15 рабочих дней с даты совершения перевода. Чтобы легализовать платеж, необходимо предоставить банку следующие документы:

При необходимости банк запрашивает дополнительные документы, необходимые для легализации финансовых средств.

Объекты валютного контроля при переводе средств за границу

Любые операции, связанные с отправкой денежных средств, попадают под валютный контроль. Его участниками могут стать следующие категории лиц:

Следует учитывать, что все механизмы перевода средств на иностранные счета строго регламентируются законами и инструкциями ЦБ. Некоторые валютные операции напрямую запрещены – их перечень можно уточнить в приложении федерального закона № 173-ФЗ

В документе обязательно указываются:

Паспорт сделки подписывают те же лица, что и участвовали в заключении контракта. Для сверки подписей в банк нужно предоставить нотариально заверенные образцы, оформляемые на специальной карточке.

Обратите внимание! Документы для оформления паспорта сделки следует направить в банк заранее, так как срок рассмотрения бумаг в соответствии с п. 6.11 инструкции Банка России № 138-И может занимать до трех рабочих дней.

В случае предоставления ошибочных или неверных сведений банк вправе отказать компании в осуществлении транзитной операции.

Справка о валютных операциях

Данный документ является обязательной формой учета операций, проводимых с использованием зарубежной валютой. Предоставляется в банк для подтверждения легальности операций по контактам с иностранными организациями.

В справке указывают:

Срок проверки справки составляет 1 рабочий день. В случае изменений сведений, указанных в документе, в банк предоставляется корректирующая справка (одновременно с документами, отражающими произошедшие изменения).

Как перевести деньги за границу

Рассказываем, как перевести деньги через банк в другую страну — быстро, безопасно и с минимальными переплатами.

Условия международных переводов денег

В большинстве банков России можно перевести деньги на счет в иностранном банке. Комиссия за международные переводы может быть разной: от 0,5 до 6%. Она зависит от способа перевода, партнерства между банками, способа транзакции и используемой валюты. Чаще всего комиссия составляет 1-2%. Помимо этого, комиссию могут взять с получателя средств — здесь все зависит от банка, в который переводятся деньги. Информацию о комиссии и том, кто ее платит, лучше уточнить заранее.

Часто банки устанавливают минимальную фиксированную комиссию. Поэтому переводить небольшие суммы может быть невыгодно. Например, в «Газпромбанке» при комиссии 1% на переводы в иностранной валюте на карты других банков минимальная комиссия составляет 800 рублей. В МКБ при комиссии на межбанковские переводы в российских рублях — 2%, минимальная комиссия 500 рублей.

Перевод на карты иностранных банков в «Альфа-Банке»

Ограничения по сумме

Максимальную сумму перевода определяет банк, обычно это 750 000 – 1 000 000 рублей в день.

Деньги обычно зачисляются адресату в течение нескольких минут или часов, в редких случаях — в пределах пяти рабочих дней.

Перевод по номеру карты

Можно перевести деньги в мобильном приложении или онлайн на сайте банка. Потребуется номер карты, иногда — имя и фамилия получателя.

Перевод по номеру счета

Чтобы перевести деньги за границу по номеру счета, понадобится больше данных:

Переводы через систему SWIFT

SWIFT — это крупнейшая международная система, с помощью которой можно быстро и безопасно переводить деньги за границу на счета физических и юридических лиц. На 2021 год в России системой SWIFT пользуется почти 300 банков — это более половины всех зарегистрированных кредитных учреждений.

Для перевода денежных средств понадобится SWIFT-код — идентификационный номер банка-получателя, который представляет собой уникальное сочетание латинских букв и цифр. Он помогает определить страну, город, банк и банковский филиал в системе расчетов. Узнать SWIFT-код можно на сайте банка в разделе «Реквизиты территориальных банков» или позвонив в центр поддержки клиентов нужного банка. Перевод можно сделать онлайн в личном кабинете своего банка или отделении, заполнив заявление. Одно из основных преимуществ SWIFT-системы в том, что при переводе можно указать удобную валюту получения средств.

Комиссия за перевод

Комиссия за перевод обычно составляет от 0,5 до 5% в зависимости от банка и суммы отправления.

Ограничения по суммам переводов

Обычно транзакция совершается в пределах 1-3 дней.

Банковский перевод через кассу в банке

Чтобы перевести деньги на иностранный счет через кассу в банке, необходимы следующие данные:

Комиссия от 1 до 6%, обычно с ограничениями по сумме.

Ограничения по суммам переводов

Такой перевод обычно занимает до пяти рабочих дней.

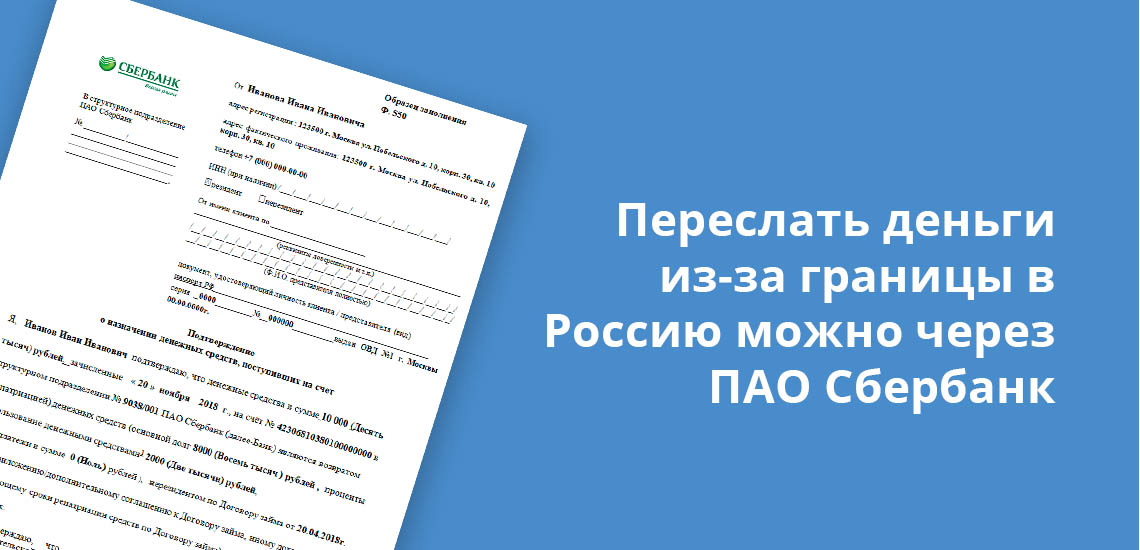

Банковский перевод без карты в отделение банка за границей

Удобный сервис для тех, кто не имеет карты, предлагает «Сбербанк». С его помощью можно онлайн или в офисе банка отправить человеку деньги, зная только его ФИО и номер телефона. Получатель сможет забрать перевод в любом офисе «Сбербанка». Они есть в Германии, Китае, Индии, Беларуси, Швейцарии, Австрии, Казахстане и на Украине.

Перевод денег за границу по СМС

Некоторые банки предоставляют услугу СМС-переводов за границу. Чтобы воспользоваться ею, у получателя и отправителя должны быть карты, к которым привязаны их номера телефонов. Тогда можно будет отправить сообщение на специальный короткий номер банка, в котором указать номер телефона и сумму перевода по инструкции банка (ее можно посмотреть на сайте банка или уточнить у его сотрудников в отделении или на горячей линии).

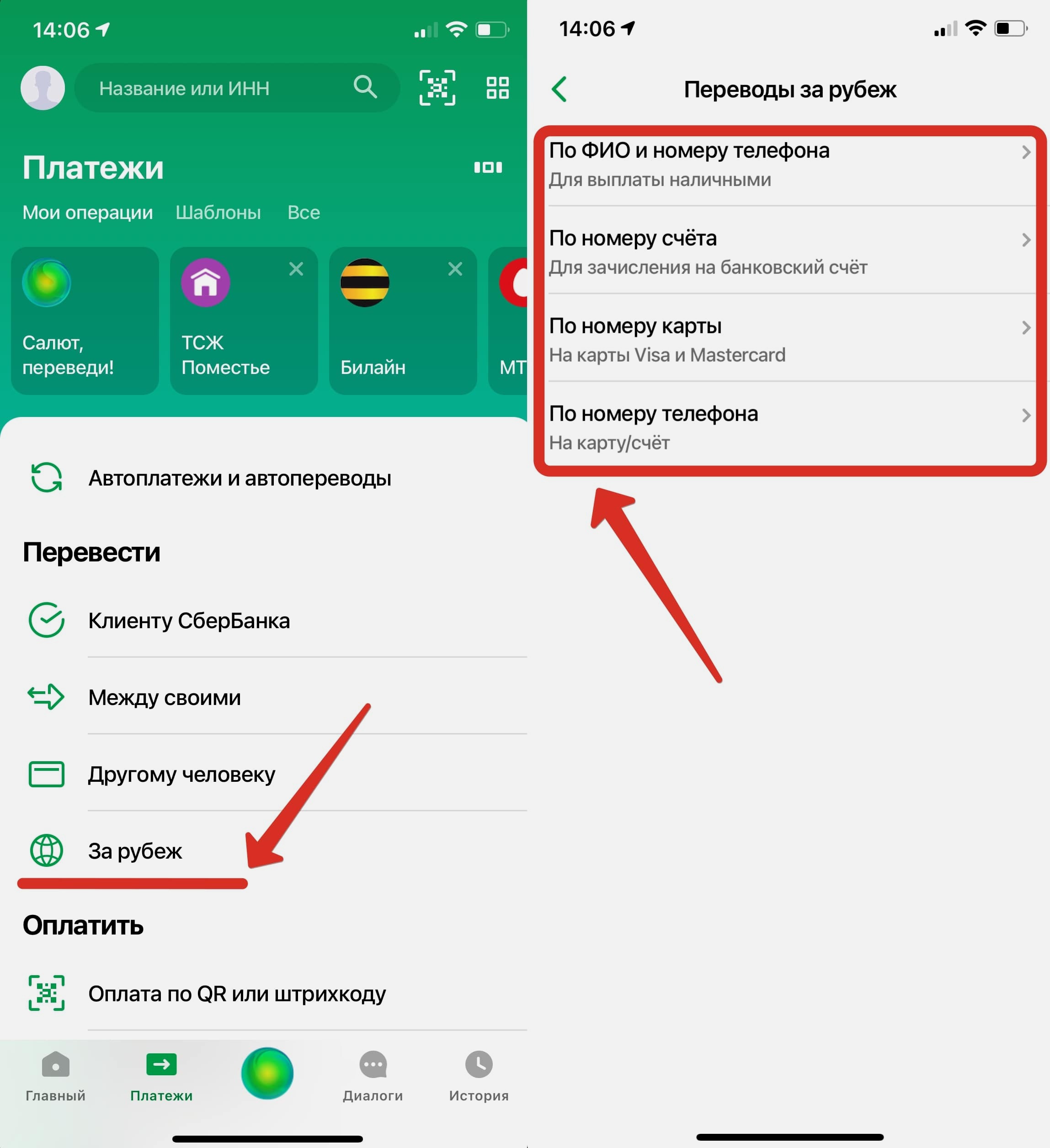

По номеру телефона отправить деньги на карты или счета в иностранном банке можно с помощью «Сбербанка». Для этого нужно зайти в приложение «Сбербанк Онлайн» и выбрать в меню «Платежи», затем раздел «За рубеж», а после «По номеру телефона на карту / счет» и выбрать нужный банк.

О том, какие еще есть способы переводов денег за границу, читайте в статье «Валютные переводы за границу».

Как перевести деньги на иностранный счет

Вариантов совершения перевода денег на иностранные счета — несколько. Выбор конкретного способа зависит от того, в каком банке обслуживается отправитель, куда и какая сумма отправляется, кем является получатель перевода, и от ряда других факторов. Как перевести денежные средства в иностранный счет, подробно расскажет сервис Brobank.ru.

Способы перевода денег на иностранные счета

Для отправителей денег из России доступны четыре основных способа. Совместно они охватывают практически все страны мира, поэтому местонахождение получателя — вторичный фактор. Перевести деньги на счет за рубеж можно при помощи:

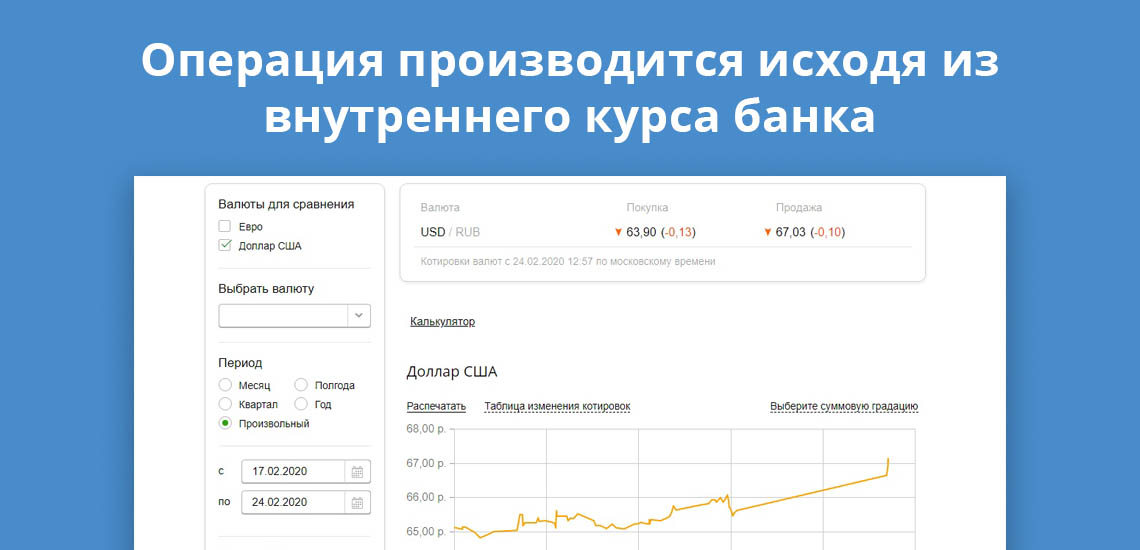

В каждом случае конвертация производится по внутреннему курсу банка на момент активации операции. Отдельные реализуются по определенным правилам, на которые необходимо обращать внимание, чтобы не иметь проблем с блокировкой счета или карты.

Перевод за границу по системе SWIFT

Большинство российских банков являются участниками международной межбанковской системе SWIFT. Одним из первых к системе подключился Сбербанк России. Более подробно о переводах SWIFT в Сбербанке можно узнать здесь. В данном случае будет рассмотрен вариант перевода в банке Тинькофф в отношении физических и юридических лиц.

Тинькофф работает с тремя валютами при исполнении SWIFT переводов — американские доллары, евро, фунты стерлингов. В других валютах у банка нет действующих корреспондентских счетов. Если перевод планируется делать не в указанных валютах, то придется пользоваться услугами другого банка.

К примеру, Сбербанк исполняет переводы в этих валютах и в российских рублях. Если для отправителя нет принципиальной разницы, то он может совершить внешний банковский перевод в других валютах, включая и российские рубли. Платеж совершается в личном кабинете следующим образом:

О валютных переводах свыше 5000 долларов (или в эквивалентных суммах) Тинькофф Банк передает данные в Росфинмониторинг. Этого требует действующее законодательство о валютном контроле. В некоторых случаях документы запрашиваются и при меньших суммах перевода на иностранные счета.

Как перевести деньги в иностранный банк в рублях

Если банк, в котором обслуживается клиент, не совершает переводы SWIFT в рублях, можно воспользоваться внешним рублевым переводом. К примеру, Тинькофф Банк не исполняет SWIFT-переводы в рублях. Как альтернативу банк предлагает простой перевод в рублях.

У некоторых иностранных банков на территории РФ есть банки-корреспонденты. В этих случаях иностранная кредитная организация в реквизитах указывает и данные своего банка-корреспондента. По этим реквизитам отправители совершают обычный банковский перевод в рублях, сумму которого банк-корреспондент отправляет в иностранный банк, с предварительным вычетом комиссии.

Такие переводы совершаются с рублевых счетов в рублях. Операции подпадают под валютный контроль. В некоторых случаях банк запрашивает документы в качестве дополнительного подтверждения законности происхождения денежных средств. Для перевода потребуются следующие реквизиты:

Услуга оказывается большинством кредитных организаций России. Отдельные банки исполняют подобные переводы без участия банка-корреспондента. Сроки поступления средств варьируются. Максимальный срок перевода — 5 банковских дней. В некоторых банках операция исполняется в течение нескольких минут.

Перевод в иностранный банк с карты на карту

Переводы с карты на карту совершаются по стандартному алгоритму — по аналогии с внутрироссийскими переводами между картами разных банков. К примеру, клиенты Сбербанка могут совершать такие переводы из мобильного приложения. Для этого потребуется проделать следующий путь: Платежи → За рубеж → По номеру карты.

Затем следует ввести номер карты, ФИО получателя, сумму перевода. У платежных систем VISA и Mastercard действуют некоторые ограничения. На карты VISA в Сбербанке не получится отправить перевод на территорию США, Японии, Швейцарии, Канады, Ирана, Северной Кореи, Сирии и некоторых других стран. При переводы на карты системы Mastercard действуют практически те же ограничения, за исключением Канады и Швейцарии, куда переводы совершаются свободно.

Комиссия по операции составит 1% от суммы. При переводе в рублях минимальная сумма комиссии — 30 рублей. Максимальный размер комиссии — 1500 рублей. При валютных переводах: минимум — 1 USD, максимум — 20 USD. Такие же условия по комиссии распространяются и на переводы в евро. Срок поступления средств зависит от регламента банка-эмитента, на карту которого совершается перевод. В других российских банках могут действовать иные условия по переводам на карту за рубеж.

Отправка денег по системе денежных переводов

Операция совершается без открытия банковского счета: получателю деньги выдаются в наличном виде. За пример будет взята одна из крупнейших систем денежных переводов в мире — MoneyGram. На территории России ее партнером является Сбербанк, в отделениях которого можно отправить деньги в одну из 190 стран мира.

MoneyGram работает по принципу более известной системы Western Union. Отправитель и получатель перевода могут находиться в разных странах мира, при этом перевод совершается, как правило, мгновенно. Иметь счет в банке или карту — необязательно. Переводы доступны без открытия банковского счета. По MoneyGram перевести деньги можно следующим образом:

Как перевести деньги из-за границы в Россию

Воспользоваться можно любым из описанных способов, так как все варианты переводов из России работают и в обратном направлении. К примеру, перевести деньги из Великобритании в Россию можно на счет практически в любой банк на территории РФ.

Для перевода в ПАО Сбербанк используются следующие реквизиты:

Недостатком этого варианта считается правило, согласно которому деньги выдаются получателю только в том отделении, которое указано отправителем. Перевод поступает в конкретный офис, в который получатель должен явиться с паспортом. Помимо долларов и евро, Сбербанк работает с фунтами стерлингов, швейцарскими франками, китайскими юанями, японскими иенами.

Источники информации:

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

добрый день!

Можно ли резиденту переводить иностранную валюту из-за рубежа резиденту в РФ через систему переводов WU, Золотая корона и т.п. без открытия счетов. Не будет ли это не законной валютной операцией.

Уважаемый Артур, в соответствии с КоАП такой перевод средств не относится к валютным операциям, запрещенным валютным законодательством или осуществленным с нарушением валютного законодательства. Более того, при оформлении перевода физлицу, сервис, через который будут проходить деньги, дополнительно проинформирует вас о необходимости конвертации, лимитах и других нюансах перевода.

Уважаемая Виктория, пенсия не может начисляться на иностранный счет, но вы можете переводить деньги на свой счет в зарубежном банке. Комиссия в этом случае составит 1%, но минимум 150 ₽ и максимум 10 000 ₽ или эквивалент в иностранной валюте.