как в 1с провести ученический договор

Ученический договор в ЗУП 8.3.1

Вопрос задал Константин П.

Ответственный за ответ: Юлия Щелкунова (★9.81/10)

Пошаговое создание ученического договора с не сотрудником.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (6)

Здравствуйте! Обратите внимание, что согласно регламенту сайта, мы не отвечаем на вопросы по законодательству, а также на общие вопросы: Регламент ответов на вопросы БухЭксперт8.ру.

Мы консультируем только по вопросам учета в ЗУП. Если Вам нужна консультация именно по ЗУП, то уточните, пожалуйста, вопрос. Спасибо!

Вопрос задан по пошаговой технологии учета ученических договоров в ЗУП 3.1.9…

Эта оплата не является базой для начисления Социальных отчислений, облагается НДФЛ. Не является заработной платой-это стипендия за обучение на рабочем месте не работников предприятия (физическими лицами не являющимися сотрудниками предприятия).

Здравствуйте! Для расчетов с физическими лицами, которые не являются сотрудниками нашей организации, в ЗУП используется документ «Начисление прочих доходов». Посмотреть о нем можно тут: Начисление прочих доходов Обратите внимание на особенности этого документа. Начисленный этим документом доход считается «назарплатным», он не отражается в заплатных отчетах: своде, расчетном листке и т.д, для них существует спец. отчет «Незарплатыные доходы» (Выплаты — отчеты по выплатам — Незарплатыне доходы). Выплата такого дохода в ЗУП тоже не предполагается — она вводится в ьазе 1С: Бухгалтерии. При синхронизации с Бухгалтерией проводки формируются на счет 76.10.

Вам нужно будет настроить Вид дохода, в котором указать порядок обложения НДФЛ и взносами.

Здравствуйте! Извините за долгое ожидание ответа! К сожалению, механизмов для отражения натуральных доходов физических лиц, которые не являются сотрудниками нашей организации, нет. Документ «Начисление прочих доходов» не подойдет по причине того, что удержание НДФЛ с натуральных доходов приходится на ближайшую дату выплаты других доходов, т.е. Дата получения дохода и дата удержания налога будут различными. А в документе «Начисление прочих доходов» эти даты могут быть только идентичны.

Так что такой доход, к сожалению, придется отражать вручную документом «Операция учета НДФЛ». О нем подробно рассказывала тут: Приемы исправления НДФЛ. Также пример можно посмотреть вот в этой статье: Как отразить выдачу подарка в натуральной форме стоимостью свыше 4000 рублей стороннему физическому лицу?.

Для целей учета страховых вознов в том случае можно:

1) использовать документ «Операция учета взносов» — вручную;

2) использовать «Начисление прочих доходов» используя создав необлагаемый НДФЛ вид дохода.

Как альтернатива полностью ручном вводу для целей НДФЛ может быть: отражать доход все же «Начислением прочих доходов» по коду дохода «2510», где ставить дату выплаты — дату фактического удержания НДФЛ, а после документом «Операция учета НДФЛ» корректировать движения по регистру «Учет доходов для исчисления НДФЛ». Как удобнее.

Спрашивайте, если что-то не понятно.

Расходы на выплату стипендий соискателям в рамках ученических договоров

Когда речь идет об издержках на стипендии соискателям, учесть такие расходы в «зарплатных» нет оснований, поскольку кандидаты не являются работниками фирмы в рамках трудовых договоров. Однако после принятия кандидатов в штат компании после обучения затраты на выплату им стипендий за период обучения по ученическим договорам можно принять при налогообложении прибыли как прочие расходы.

В представленном письме (Письмо от 26.03.2015 № 03-03-06/1/16621) Минфин России приводит разъяснения по вопросу учета в целях налогообложения прибыли расходов на выплату стипендий ученикам, заключившим с компанией ученический договор.

Начнем с того, что особенностью ученического договора является то, что работник обязан пройти обучение и в соответствии с полученной профессией проработать у работодателя на основании трудового договора в течение конкретного срока. Также в период ученичества выплачивается стипендия.

Казалось бы, статья 255 Налогового кодекса РФ позволяет работодателю признать в расходах на оплату труда любые начисления работникам, установленные в трудовых или коллективных договорах.

В данном случае, когда речь идет об издержках на стипендии соискателям, учесть такие расходы в «зарплатных» нет оснований, поскольку кандидаты не являются работниками фирмы в рамках трудовых договоров.

Однако при принятии кандидатов в штат компании после обучения затраты на выплату им стипендий за период обучения по ученическим договорам можно принять при налогообложении прибыли как прочие расходы в режиме норм подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Издержки на стипендии учащимся, которых в штат не приняли по завершении обучения, в расходы не включают. Таких выводов Минфин России придерживается давно (письма от 08.06.2012 № 03-03-06/1/297, от 13.02.2007 № 03-03-06/1/77, от 07.05.2008 № 03-04-06-01/123, от 03.07.2014 № 03- 03-06/1/32275).

Есть и судебная практика по учету затрат на оплату обучения физических лиц, не являющихся работниками фирмы. Арбитры считают, что такие издержки не учитывают при формировании налоговой базы по налогу на прибыль (постановление ФАС Западно-Сибирского округа от 20.01.2011 № А03-3375/2010).

На вывод судей не действуют ссылки компании на то, что оплата обучения предусмотрена дополнительным соглашением к договорам оказания услуг между налогоплательщиком и организациями, работники которых обучались.

Кассационная инстанция поддержала идею о том, что затраты на оплату обучения физических лиц, не состоящих в штате и не являющихся работниками компании, с которыми не заключен трудовой договор, не учитываются при формировании налоговой базы по налогу на прибыль.

Обложение страховыми взносами стипендий соискателей

Теперь о том, облагается ли страховыми взносами стипендия, выплачиваемая по ученическому договору. Как отмечают представители ФСС России в письме от 17.11.2011 № 14-03-11/08-13985, не облагается.

Дело в том, что объектом обложения страховыми взносами признаются выплаты, начисляемые в пользу физических лиц в рамках трудовых отношений, гражданско-правовыхдоговоров, по договорам авторского заказа, договорам об отчуждении исключительного права, издательским лицензионным договорам, лицензионным договорам (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ). Трудовые отношения возникают на основании трудового договора в результате назначения на должность (ст. 19 ТК РФ). Помимо этого работодатель вправе заключать с работником ученический договор на профессиональное обучение или переобучение без отрыва или с отрывом от работы.

В этом письме ФСС России указано, что предметом ученического договора не является выполнение трудовой функции либо выполнение работ (оказание услуг). Поэтому стипендия, выплачиваемая обучающемуся лицу в рамках ученического договора, не подлежит обложению страховыми взносами.

Кстати, по аналогичному вопросу об обложении взносами выплат студентам, проходящим производственную практику, было судебное разбирательство в постановлении Девятого арбитражного апелляционного суда от 01.04.2008 № 09АП-2511/08-АК.

Суд первой инстанции признал такие суммы не облагаемыми взносами, поскольку предметом договоров о прохождении производственной практики являлась организация производственной практики учащихся на рабочих местах фирмы.

Получается, что студенты учебных заведений не принимались на работу в компанию, не являлись ее штатными сотрудниками, а принимались на основании договоров с учебными заведениями только на период производственной практики для обучения профессиональным навыкам.

Судьи указали, что отношения по прохождению производственной практики, сложившиеся между студентами и обществом, нельзя квалифицировать ни как трудовые отношения, ни как гражданско-правовые, поскольку по своей природе они не направлены на выполнение трудовой функции за вознаграждение на постоянной или временной основе, равно как и на извлечение сторонами договоров прибыли. Целью таких договоров является получение профессиональных навыков в процессе обучения путем совмещения полученных в учебном заведении теоретических знаний с практическими навыками.

Несмотря на то, что условиями договоров предусмотрена выплата студентам заработной платы, произведенные выплаты не могут быть признаны объектом обложения страховыми взносами.

Кроме того, ученический договор с лицом, ищущим работу, является гражданско-правовым и регулируется гражданским законодательством. Ученический договор с работником данной организации является дополнительным к трудовому договору и регулируется трудовым законодательством.

Стипендии, выплаченные на основании ученических договоров, облагаются НДФЛ (п. 2 писем Минфина России от 17.08.2007 № 03-04-06-01/294, от 07.05.2008 № 03-04- 06-01/123).

При определении базы по НДФЛ учитывают все доходы налогоплательщика в денежной и натуральной формах.

Пункт 3 статьи 217 Налогового кодекса РФ устанавливает перечень выплат, освобождаемых от налогообложения НДФЛ. Среди них — компенсационные выплаты, связанные с исполнением трудовых обязанностей. Стипендии не признаются компенсационными выплатами, так как выплачиваются физическим лицам не в рамках трудовых или гражданско-правовых договоров. Кроме того, стипендии по ученическим договорам не указаны в списке освобождаемых сумм, утвержденном вышеназванным пунктом 3 статьи 217 Налогового кодекса РФ.

Статья 164 Трудового кодекса РФ также привязывает компенсации к денежным выплатам, установленным в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей.

Не подходит в данном случае и норма пункта 11 статьи 217 Налогового кодекса РФ, которая освобождает от НДФЛ стипендии учащихся, студентов, аспирантов учреждений высшего профессионального образования, которые выплачивают им образовательные учреждения. Ведь в рассматриваемом нами случае стипендии соискателям выплачивает потенциальный работодатель, а не образовательные учреждения.

Рассмотрим три варианта учета затрат на выплату стипендий соискателям:

1. Когда компания учитывает расходы на выплату стипендий в рамках ученических договоров при принятии учащихся в штат после окончания обучения:

ДЕБЕТ 20 (44) КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

— учтены расходы на выплату стипендии на основании ученического договора;

ДЕБЕТ 09 КРЕДИТ 68-1 «Расчеты по налогу на прибыль»

— отражен отложенный налоговый актив (далее — ОНА);

ДЕБЕТ 76 КРЕДИТ 68-2 «Расчеты по НДФЛ»

— удержан НДФЛ с суммы стипендии;

ДЕБЕТ 76 КРЕДИТ 51

— стипендия перечислена;

ДЕБЕТ 68-2 «Расчеты по НДФЛ» КРЕДИТ 51

— удержанная сумма НДФЛ перечислена в бюджет;

ДЕБЕТ 68-1 «Расчеты по налогу на прибыль» КРЕДИТ 09

— ОНА погашен.

2. Учет расходов на выплату стипендий в рамках ученических договоров в случае непринятия учащихся в штат после окончания обучения:

ДЕБЕТ 20 (44) КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

— учтены расходы на выплату стипендии на основании ученического договора;

ДЕБЕТ 09 КРЕДИТ 68-1 «Расчеты по налогу на прибыль»

— отражен ОНА;

ДЕБЕТ 76 КРЕДИТ 68-2 «Расчеты по НДФЛ»

— удержан НДФЛ с суммы стипендии;

ДЕБЕТ 76 КРЕДИТ 51

— стипендия перечислена;

ДЕБЕТ 68-2 «Расчеты по НДФЛ» КРЕДИТ 51

— удержанная сумма НДФЛ перечислена в бюджет;

ДЕБЕТ 99 «Прибыли и убытки» КРЕДИТ 09

— ОНА списан.

3. При применении организацией УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», если претенденты после окончания обучения в штат не приняты.

Бухгалтерские записи будут следующими:

ДЕБЕТ 20 (44) КРЕДИТ 76

— учтены расходы на выплату стипендии на основании ученического договора;

ДЕБЕТ 76 КРЕДИТ 68-1 «Расчеты по НДФЛ»

— удержан НДФЛ с суммы стипендии;

ДЕБЕТ 76 КРЕДИТ 51

— стипендия перечислена;

ДЕБЕТ 68-1 «Расчеты по НДФЛ» КРЕДИТ 51

— удержанная сумма НДФЛ перечислена в бюджет.

Е.М. Юдахина, для журнала «Нормативные акты для бухгалтера»

Помогайте вашему бизнесу развиваться

Читайте также по теме:

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как создать ученический договор в 1С 8.3 ЗУП

1С Зарплата и управление персоналом, редакция 3.1 (3.1.1.108)

Возможно ли создать ученический договор в 1С 8.3 ЗУП? НЕ облагается взносами, но входит в общую базу для начисления взносов, отражается в своде.

Сделали через прочие доходы физ лиц, но тогда этих сумм не видим в своде и в РСВ они не попадают.

В 1С ЗУП 8.2 у нас было это реализовано через договор ГПХ: создано начисление “Оплата по ученическому договору”.

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

Здравствуйте!

Можно создать новый вид начисления и установить в нем следующие параметры:

– На вкладке «Основное» реквизит Назначение начисления = Прочие начисления и выплаты

– На вкладке «Налоги, взносы, бухучет» для страховых взносов указать «Вид дохода» = Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

Начисление делать через документ «Разовое начисление»

Подробно вопросы настройки начислений рассматриваются в VIP блоке – Модуль №3 Настройки алгоритмов расчетов – http://www.profbuh8.ru/testdrive/zup3-testdrive/vip-modul-3-01.html

Расходы на обучение сотрудников: оформляем и отражаем в бухгалтерском и налоговом учете

Как может проводиться обучение

Обучение сотрудников может проводиться по-разному:

На учете обучения сотрудников с помощью двух последних вариантов мы и остановимся.

Кто имеет право обучаться

Статьей 197 ТК РФ предусмотрено, что у сотрудников есть право на подготовку и дополнительное профессиональное образование. Это право реализуется путем заключения договора между сотрудником и работодателем.

Права и обязанности работодателя по подготовке и дополнительному профессиональному образованию сотрудников прописаны в ст. 196 ТК РФ. Необходимость обучения сотрудников для собственных нужд определяет работодатель.

В случаях, предусмотренных федеральными законами, иными нормативными правовыми актами РФ, работодатель обязан проводить профессиональное обучение или дополнительное профессиональное образование сотрудников, если это является условием выполнения ими определенных видов деятельности.

К примеру, обязательное повышение квалификации должны проходить аудиторы. Это прямо предусмотрено в Федеральном законе от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности». При этом для налогового учета расходов обучаться за счет работодателя могут (пп. 2 п. 3 ст. 264 НК РФ):

Если трудовой договор между указанным лицом и организацией был прекращен до истечения одного года с даты начала его действия или не был заключен по истечении трех месяцев после окончания обучения, то сумму затрат, потраченных организацией на обучение, надо восстановить путем отражения ее в составе внереализационных доходов (п. 3 ст. 264 НК РФ).

Исключением из этого может быть расторжение договора по не зависящим от воли сторон обстоятельствам, приведенным в ст. 83 ТК РФ, в частности:

Отметим, что трудовое законодательство не содержит исчерпывающего перечня уважительных причин досрочного расторжения трудового договора, поэтому вопрос о том, является ли указанная работником причина уважительной или нет, должен решаться в каждом отдельном случае с учетом конкретных обстоятельств (Письмо Минтруда России от 18.10.2017 № 14-2/В-935).

Во избежание возможных споров лучше прописывать уважительные причины для увольнения непосредственно в соглашении об обучении (Письмо Роструда от 18.10.2013 № 852-6-1).

Какими документами подтвердить расходы на обучение

Для подтверждения расходов на обучение в организации, осуществляющей образовательную деятельность на основании лицензии, для бухгалтерского и налогового учета нужны следующие документы (пп. 23 п. 1 ст. 264 НК РФ, письма Минфина России от 10.10.2016 № 03-03-06/1/58742, от 21.04.2010 № 03-03-06/2/77):

Если договор заключил работник, то компенсация стоимости такого обучения не включается в расходы на обучение (письма Минфина России от 09.12.2016 № 03-03-РЗ/73562 и от 19.01.2018 № 03-03-06/1/2614).

Сведения о видах и уровне образования можно увидеть в приложении к лицензии, которая должна быть у вуза (ст. 91 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации»). Поэтому желательно иметь копию лицензии (особенно, если ее номер не указан в договоре на обучение), а также учебную программу образовательного учреждения с указанием количества часов посещений.

Если сотрудники обучаются в иностранном образовательном учреждении, то для подтверждения в целях налогообложения расходов организации на обучение сотрудника необходимо наличие договора об оказании услуг по обучению, заключенного с иностранным образовательным учреждением (Письмо Минфина России от 09.11.2012 № 03-03-06/2/121);

Документы, подтверждающие расходы на обучение, организация обязана хранить в течение всего срока действия соответствующего договора обучения и одного года работы физического лица, обучение, профессиональная подготовка или переподготовка которого были оплачены налогоплательщиком, в соответствии с заключенным с яалогоплательщиком трудовым договором, но не менее 4-х лет (абз. 5 п. 3 ст. 264 НК РФ).

Расходы на обучение сотрудников в бухгалтерском учете

В бухучете затраты на обучение можно включить в состав расходов по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации», утв. Приказом Минфина России от 06.05.1999 № 33н) и учитывать в составе общехозяйственных расходов организации на счете 26 «Общехозяйственные расходы» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. Приказом Минфина РФ от 31.10.2000 № 94н). Бухгалтерские проводки будут следующие:

Как учесть обучение сотрудников в целях налогообложения

Для налога на прибыль и при УСН с объектом налогообложения «доходы минус расходы» можно учесть расходы на любое профессиональное образование сотрудников, если оно не только подтверждено документально, но и осуществлено в интересах организации (п. 3 ст. 264 и пп. 33 п. 1 ст. 346.16 НК РФ, Письмо Минфина России от 13.02.2018 № 03-11-06/2/8502).

Повышение квалификации, участие в профессиональном семинаре или вебинаре, профессиональная переподготовка, оплата высшего образования в организации, имеющей лицензию на образовательную деятельность, — это все расходы на обучение (ч. ч. 3, 4 ст. 12 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации»).

Если же оплачено участие сотрудников в семинаре или вебинаре, организованном организацией, не имеющей образовательной лицензии, или проведенном лектором в частном порядке, то компания такие затраты может учесть в целях налогообложения прибыли, но в составе прочих расходов (пп. 14, 15 п. 1 ст. 264 НК РФ).

Для этого нужно наличие договора, плана семинара или вебинара, акта оказанных услуг по проведению мероприятия или акта об оказании информационных или консультационных услуг (Письмо УФНС России по Москве от 28.06.2007 № 20-12/060987).

При этом не признаются расходами на обучение сотрудников расходы, связанные с организацией развлечения, отдыха или лечения (п. 3 ст. 264 НК РФ).

Если обучение оплачено авансом, то сразу уменьшить налогооблагаемую базу нельзя (п. 14 ст. 270 НК РФ). Учитывать такие расходы надо по окончании всего обучения или его этапа на основании документа, подтверждающего прохождение сотрудником обучения (подп. 23 п. 1 ст. 264 НК РФ).

Окончанием обучения следует считать дату распорядительного акта организации, осуществляющей образовательную деятельность, об отчислении обучающегося из этой организации (Письмо Минфина России от 14.04.2016 № 03-03-06/1/21364).

Затраты на выплату стипендии по ученическому договору можно учесть в прочих расходах, связанных с производством и реализацией, на дату их возникновения, если они документально подтверждены и экономически обоснованы (п. 1 ст. 252 и пп. 49 п. 1 ст. 264 НК РФ, Письмо Минфина России от 10.06.2016 № 03-03-06/1/34188).

При этом принять расходы по выплате стипендии учащимся, не принятым в организацию по окончании обучения, для целей налогообложения прибыли нельзя (письма Минфина России от 03.07.2014 № 03-03-06/1/32275, от 26.03.2015 № 03-03-06/1/16621, от 10.06.2016 № 03-03-06/1/34188). Кроме того, оплата обучения сотрудника не облагается НДФЛ и страховыми взносами (Письмо Минфина России от 18.01.2018 № 03-04-05/2319, пп. 12 п. 1 ст. 422 НК РФ).

Расходы на проезд к месту обучения и обратно — это не расходы на обучение

Расходы организации по оплате сотруднику проезда к месту обучения и обратно для целей налогообложения прибыли относятся к расходам на оплату труда (п. 13 ст. 255 НК РФ).

Для признания этих расходов не имеет значения, соответствует ли специальность, которую получает сотрудник в процессе обучения, его трудовым обязанностям или нет (Письмо Минфина России от 24.04.2006 № 03-03-04/1/389).

При этом работодатель только один раз в год оплачивает проезд до места обучения и обратно сотруднику, который успешно обучается по аккредитованной образовательной программе заочно, в следующем размере:

Компенсации подлежит оплата проезда, даже если сотрудник присоединил к учебному отпуску ежегодный оплачиваемый отпуск (ч. 2 ст. 177 ТК РФ, Письмо Минфина России от 06.02.2006 № 03-03-04/4/24). Также для целей налогообложения учитываются расходы на оплату гарантий и компенсаций сотрудникам на время учебных отпусков, которые предоставляются им в рамках трудового законодательства (письма Минфина России от 19.03.2018 № 03-03-07/16735, от 21.08.2017 № 03-03-06/1/53351, от 25.04.2016 № 03-03-06/1/23694).

Такие гарантии и компенсации сотрудникам, совмещающим работу с обучением, предоставляются только при получении образования соответствующего уровня впервые (ст. 177 ТК РФ). Кроме того, если организация компенсирует работнику расходы на проезд до места обучения и обратно, такая компенсация освобождена от НДФЛ и страховых взносов, но только один раз в учебном году (ч. 3 ст. 173, ч. 1 ст. 173.1 и ч. 3 ст. 174 ТК РФ, п. 3 ст. 217 и пп. 2 и 10 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», Письмо Минфина России от 01.09.2015 № 03-04-06/50182).

Как видим, для бухгалтерского и налогового учета расходов на обучение сотрудников не имеет значения, является учебное заведение государственным или нет.

Наличие государственной аккредитации у учебного заведения также не является обязательным условием для признания затрат на обучение в расходах.

Главное для отражения затрат на обучение сотрудников, как и для всех других расходов — это заинтересованность в них организации (экономическая оправданность) и первичные подтверждающие документы.

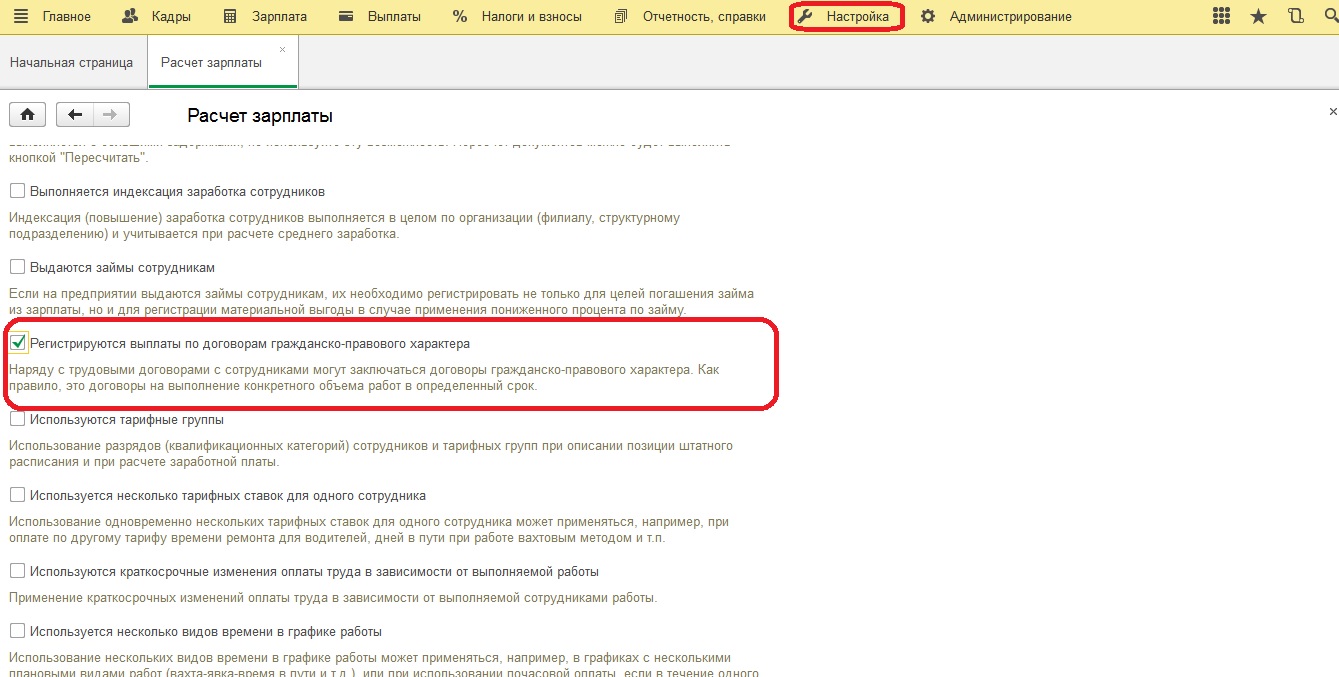

Договоры ГПХ в 1С: Зарплата и управление персоналом 8 редакции 3.1

Договор гражданско-правового характера – одна из разновидностей оформления трудовых отношений. Как правило, такой договор заключается для выполнения разовой работы, когда нецелесообразно нанимать работника по трудовому договору. Данные отношения регулируются Гражданским кодексом. В статье предлагаю рассмотреть пример по начислению в 1С: ЗУП 8 редакции 3.1 дохода работнику, который вступил с организацией в отношения по договору гражданско-правового характера.

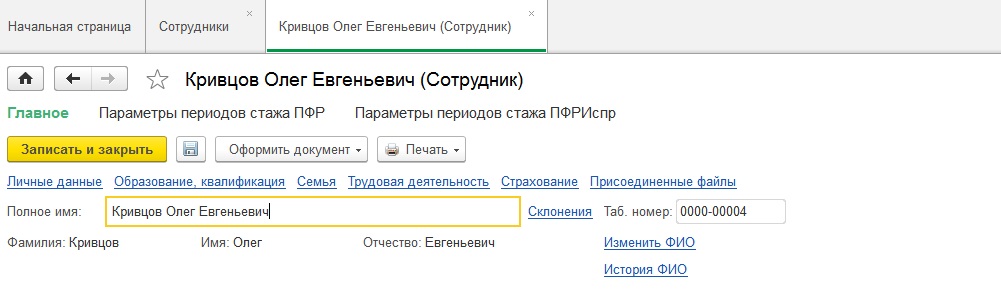

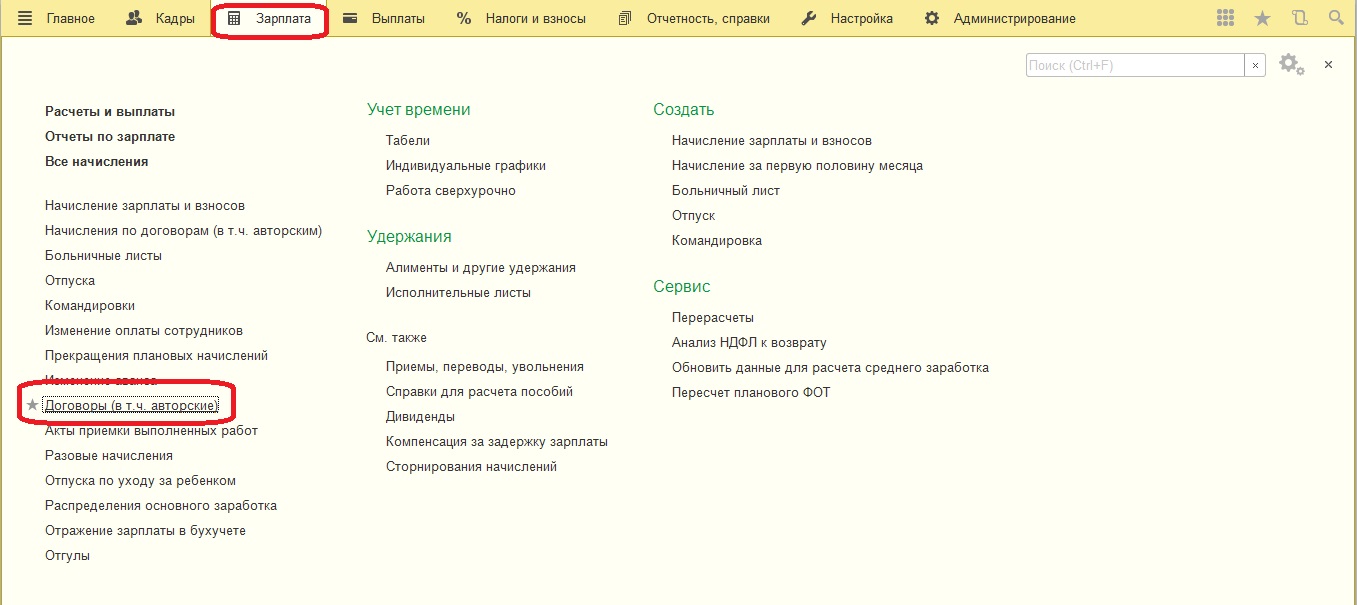

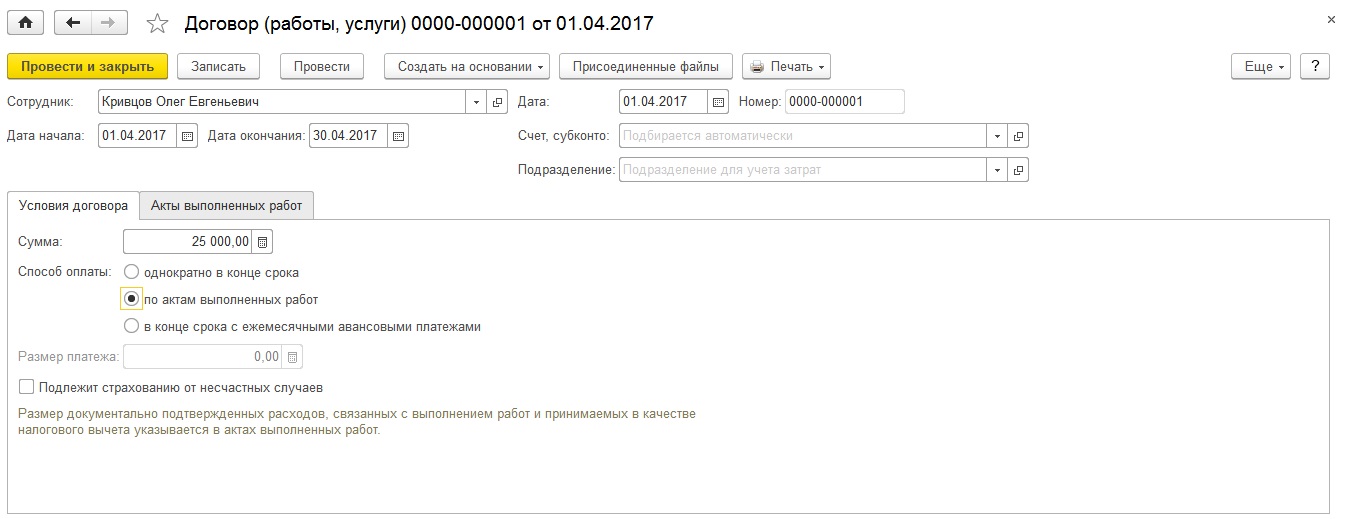

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор (работы, услуги)», который находится в разделе «Зарплата». Щелкаем по кнопке «Создать» и выбираем «Договор (работы, услуги)».

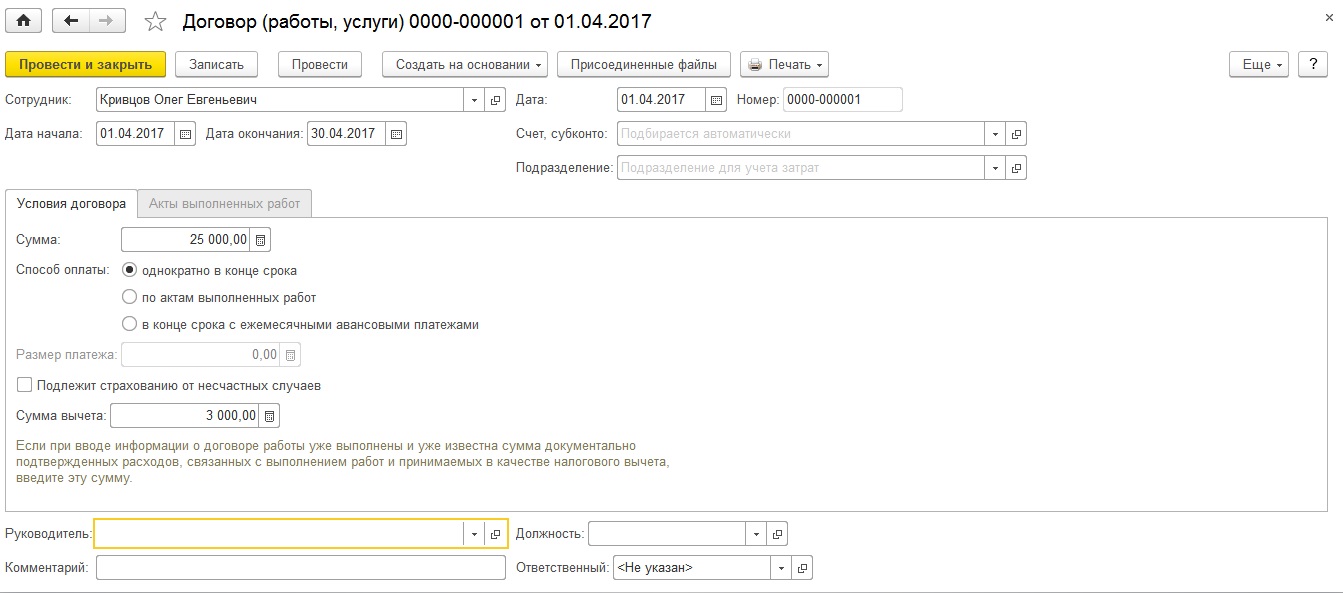

В шапке документа нужно указать сотрудника – исполнителя работ, данные о котором мы ранее ввели в справочник «Сотрудники». В полях «Дата начала» и «Дата окончания» следует указать срок действия договора.

В поле «Сумма» необходимо отразить сумму дохода за выполненные работы. В поле «Способ оплаты» указываем условия оплаты по договору:

— если установить переключатель на поле «Однократно в конце месяца», то оплата работы будет производиться один раз после окончания договора;

— переключатель на поле «По актам выполненных работ» означает, что оплачиваться работа будет по факту регистрации документа «Акт приемки выполненных работ»;

— если установлен переключатель на поле «В конце срока с ежемесячными авансовыми платежами», то оплата по договору будет начисляться ежемесячно без актов о выполненных работах.

Сначала выберем первый вариант с выплатой в конце срока.

Страховые взносы по договору начисляются на обязательное пенсионное и медицинское страхование. Не осуществляется страхование на случай материнства и нетрудоспособности, а также не начисляются взносы в ФСС от НС. Если же такая обязанность предусмотрена договором, то их необходимо уплатить, для этого нужно поставить галочку «Подлежит страхованию от несчастных случаев».

Далее укажем «Сумму вычета», если таковая имеется. Этот реквизитпредполагает, что работник может получить налоговый вычет, подтвердив свои расходы, связанные с выполнением работ.

После ввода основных данных нам остается только по факту окончания договора начислить работнику оплату за выполнение работ подряда документом «Начисление зарплаты и взносов» или «Начисление по договорам».

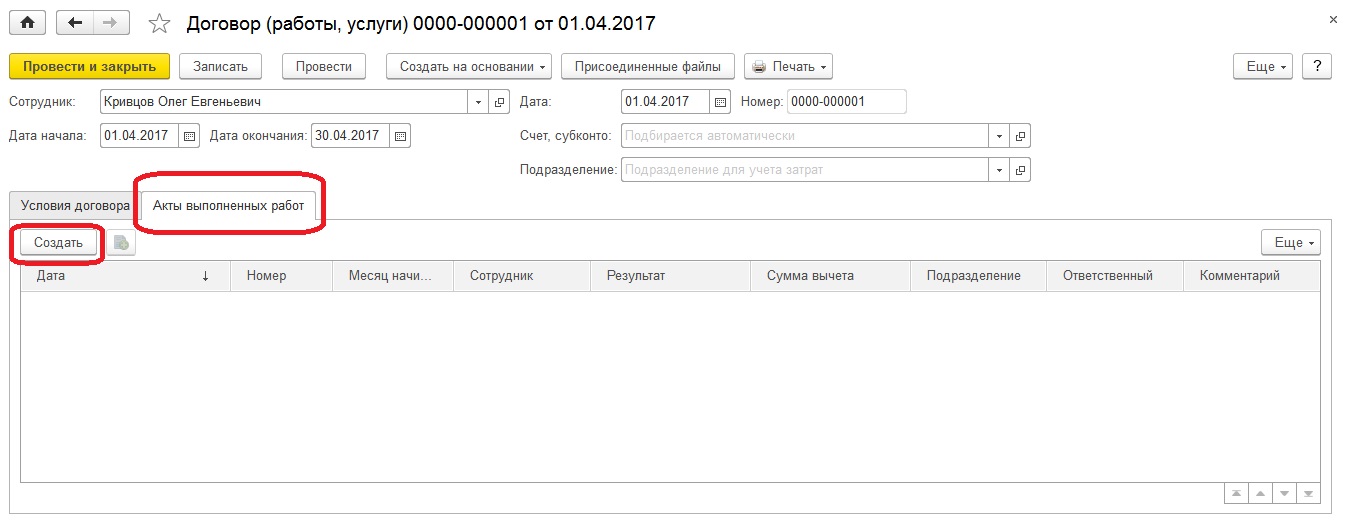

Теперь рассмотрим ситуацию, когдаоплата будет производиться по актам приемки выполненных работ. Для этого установим переключатель на поле «по актам выполненных работ».

Видим, что пропал реквизит «Сумма вычета». Данную сумму можно будет указать уже непосредственно в документе «Акт выполненных работ».

Для регистрации выполненных работ и начисления суммы вознаграждения нужно оформить документ «Акт приемки выполненных работ». Его можно сформировать на основании договора по кнопке «Создать на основании» или перейти на вкладку «Акты выполненных работ» и создать там новый документ.

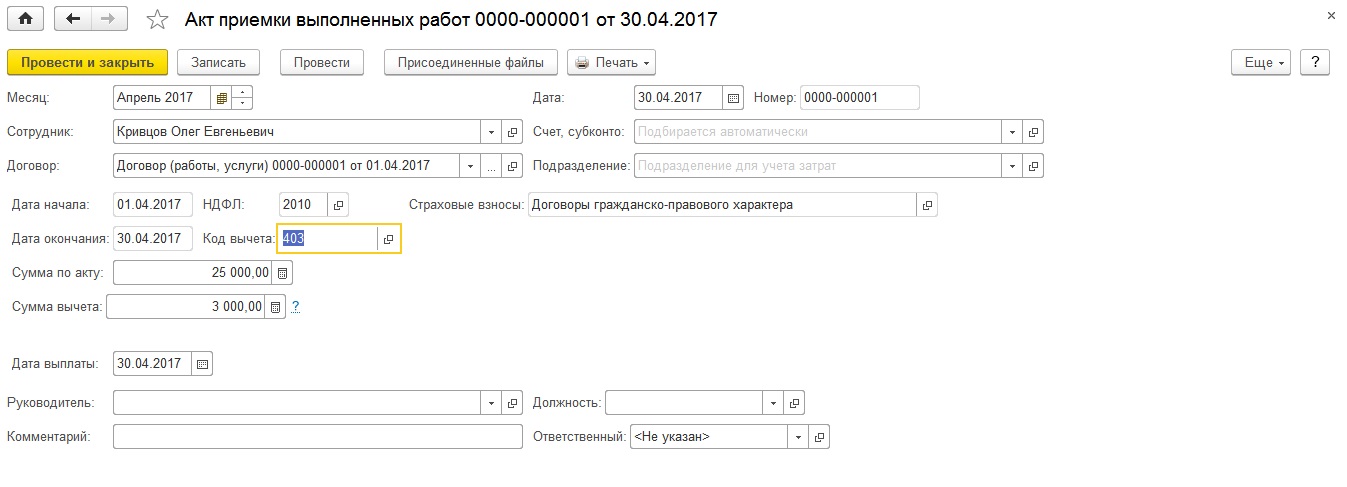

Поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» заполняются автоматически на основании договора. «Сумма по акту» устанавливается такая же, как в договоре. Вручную указываем «Сумму вычета». Проводим и закрываем.

По кнопке «Печать» имеется возможность формирования печатной формы «Акт приема-передачи выполненных работ (услуг)».

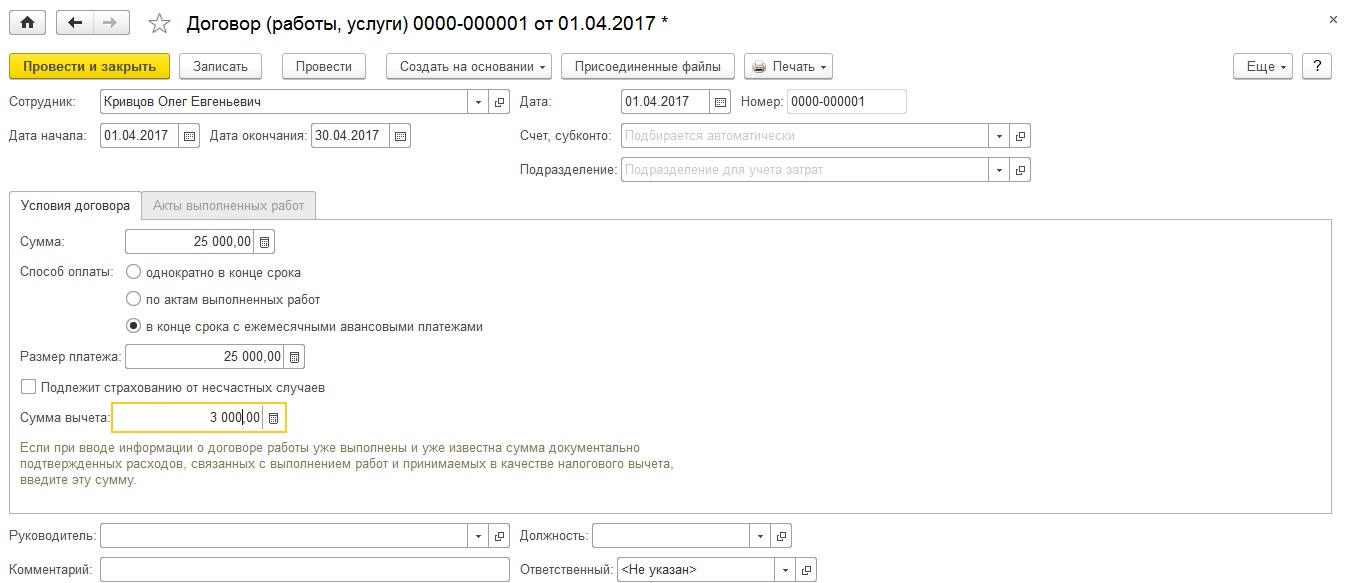

И последнее, если работы подоговору ГПХоплачиваются ежемесячно и без актов выполненных работ, то устанавливаем переключатель «в конце срока с ежемесячными авансовыми платежами». Становится активным поле «Размер платежа», в нем указываем сумму ежемесячных платежей. Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

Раньше в программе оплата по договорам подряда начислялась только при окончательном расчете зарплаты, то есть только в документе «Начисление зарплаты и взносов», а выплата попадала в ведомость зарплаты за месяц. Но в новой версии «1С:Зарплата и управление персоналом» 3.1.2 стало доступно начисление и выплата дохода отдельно от итогового расчета зарплаты.

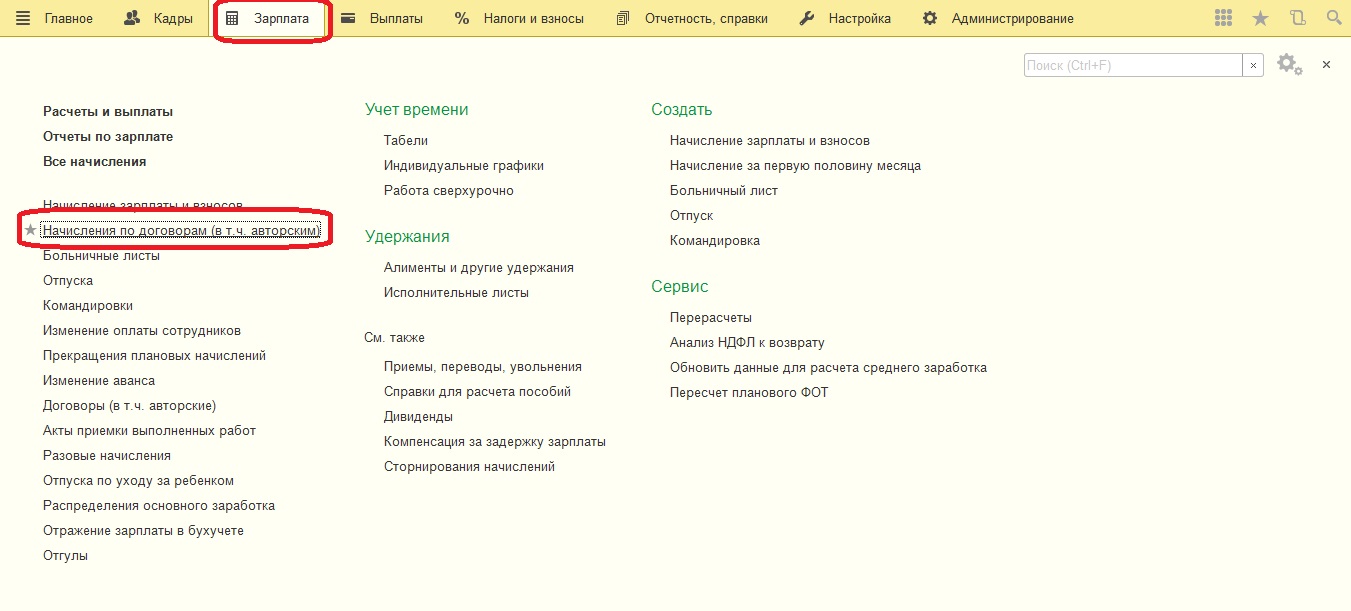

Добавлен новый документ «Начисление по договорам (в т.ч. авторским)» (радел «Зарплата»).

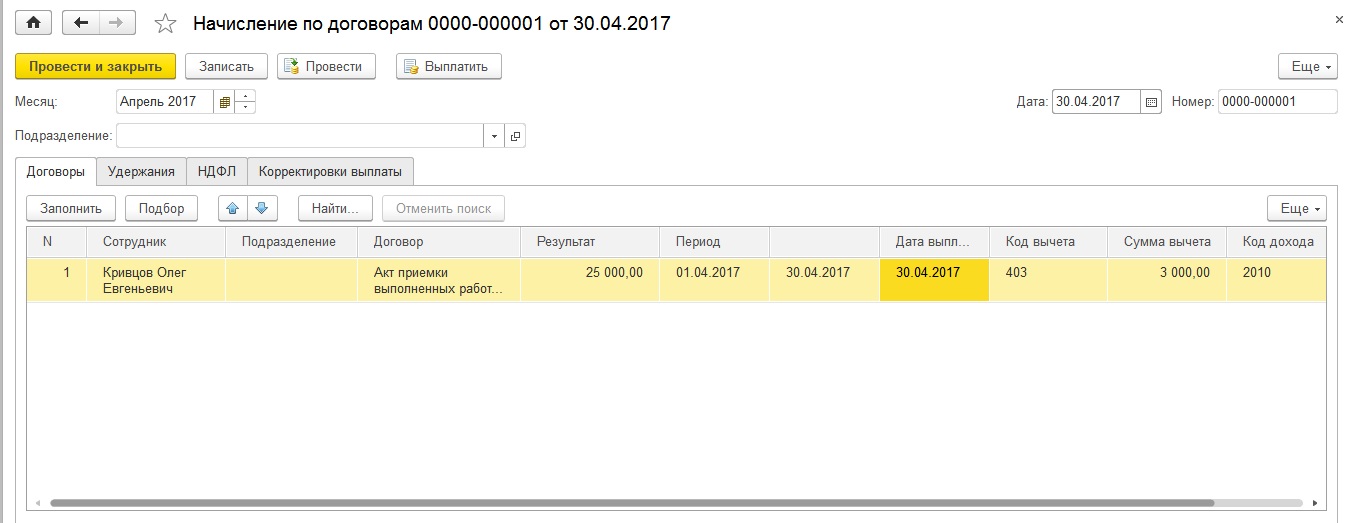

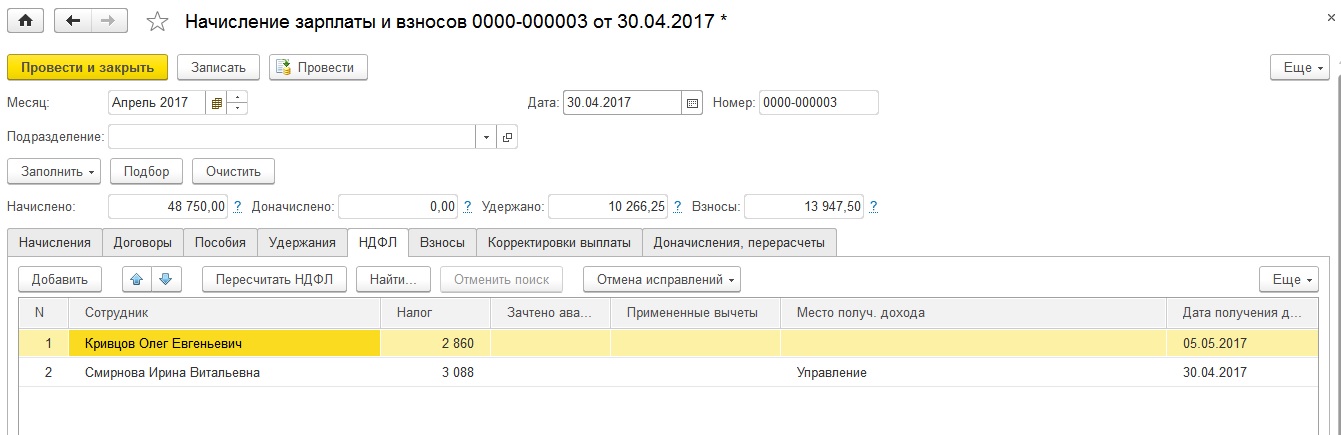

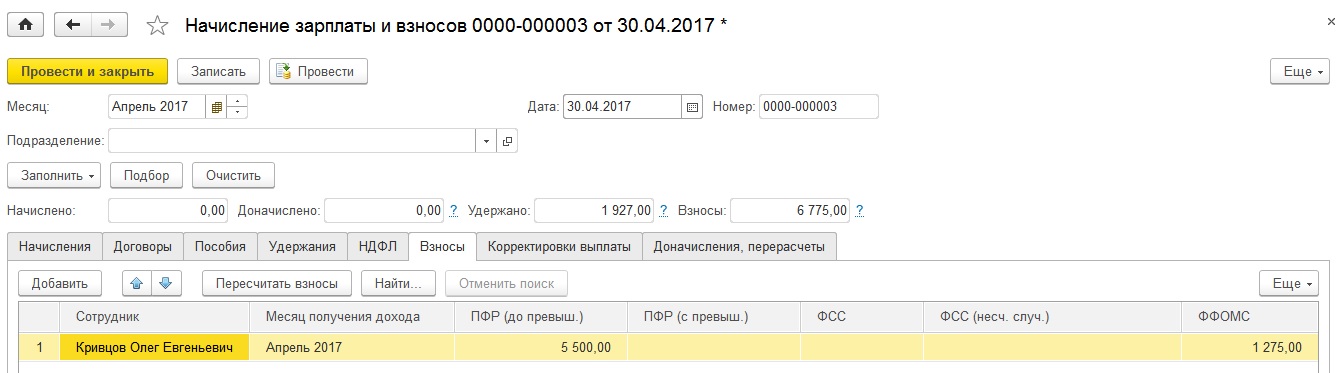

С помощью этого документа произвести начисление по договору подрядастало возможным ив середине месяца. В данном документе также реализован расчет сумм удержаний и НДФЛ. При этом начисление страховых взносов выполняется только при итоговом расчете зарплаты, то есть в документе «Начисление зарплаты и взносов».

Данный документ будет заполнен автоматически при нажатии на кнопку «Заполнить».

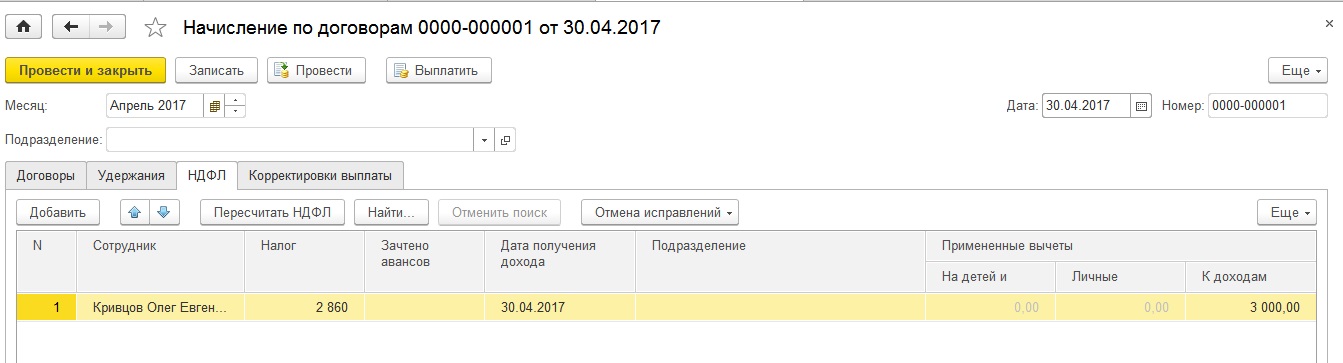

Расчет НДФЛ производится на соответствующей вкладке.

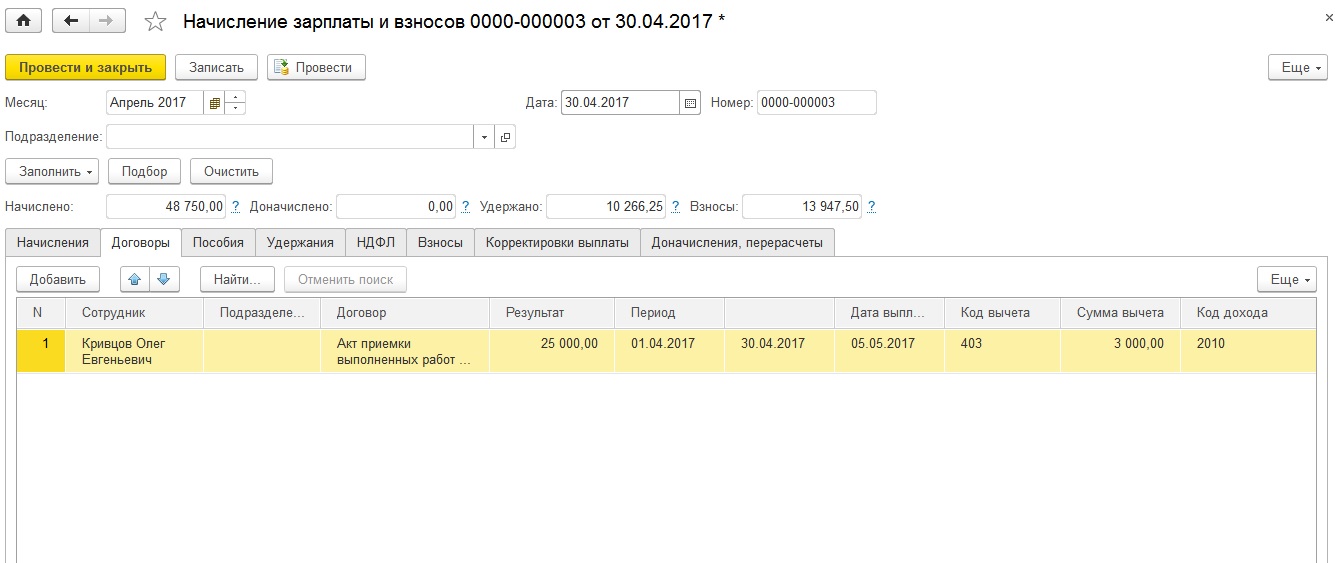

Если же начисление по договору подряда будет производиться при итоговом расчете зарплаты, тогда следует воспользоваться документом «Начисление зарплаты и взносов». Расчет данного дохода будет отражен на вкладке «Договоры».

Результат расчета НДФЛ показан на вкладке «НДФЛ».

А результаты расчета страховых взносов отражены на вкладке «Взносы».

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов