договор банковского вклада и счета сравнение

Деньги на счету это вклад?

Чем вклад отличается от счета в банке? В чем преимущества вклада? Есть у вкладов недостатки по сравнению со счетом? На вопросы пользователей отвечают эксперты портала Выберу.ру

Что такое вклад

Достаточно часто экспертам ресурса Выберу.ру задаются вопросы о том, в чем разница между счетом и вкладом. Несмотря на схожесть этих двух понятий, они существенно отличаются с точки зрения закона и банковского обслуживания.

Вклад или депозит представляет собой сумму денег, помещенных лицом в банк на строго определенный или неопределенный срок. Финансовое учреждение использует доступные средства для проведения различных операций. За это вкладчику начисляются определенные проценты, оговоренные в договоре. Депозит по своей сути является долгом кредитного учреждения перед клиентом и подлежит возврату.

Договор банковского вклада обязательно содержит информацию о сроках его действия, вносимой сумме и процентной ставке. Также в нем указываются условия выплаты начисляемого дохода, порядок досрочного закрытия и возможность пролонгации, в том числе автоматической.

Что такое счет в банке

Банковский счет, открываемый физическим или юридическим лицом и поддерживаемый в банке, отражает движение денежных средств. Он является одним из способов учета прихода и расхода средств всеми клиентами финансового учреждения. На счетах отражаются все проводимые операции.

В договоре банковского счета всегда прописываются условия работы финансового учреждения и клиента, в том числе тарифы расчетно-кассового обслуживания и так далее. Как правило счет и договор заключаются без ограничения срока действия.

Нередко посетители сайта Выберу.ру спрашивают, застрахован ли счет в банке? Да, согласно государственной программе страхования. Если на счете лежит сумма 1 400 тысяч рублей или меньше, то в случае форс-мажора или отзывы лицензии у банка, вам вернутся все средства.

Как выбрать банк для открытия счета или вклада

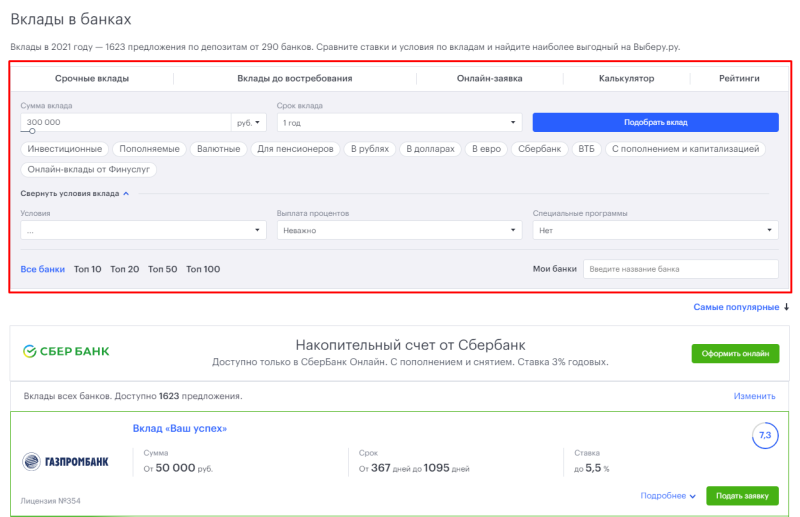

Вы можете легко подобрать надежное финансовое учреждения, используя сервис Выберу.ру. Для этого можно посмотреть рейтинг банков, где указаны оценки международных агентств и отзывы реальных клиентов.

Вы также можете отобрать вклад с подходящими условиями, использовав соответствующий размер. Сверху вы найдете удобные фильтры, позволяющие отобрать только подходящие финансовые продукты.

Используя сервисы нашего портала, вы сможете существенно упростить подбор банка для открытия вклада или счета.

Чем банковский вклад отличается от обычного счета: доходность, пополнение, снятие и налогообложение

Банковский счет и вклад – финансовые продукты, которые предлагают практически все банки. Открыть их можно, даже не выходя из дома. Вклад – это разновидность банковского счета, но его отличие заключается в том, что по вкладу начисляются проценты. Есть и другие отличия, это: срок действия, пополнение, снятие, минимальная и максимальная сумма для открытия, налогообложение и возможность выступать в роли залога.

Что такое банковский вклад

Вклад – это финансовый продукт, в рамках которого вкладчик вносит деньги на специальный счет под проценты. Срок и размер процентной ставки заранее определяется выбранной программой, которая утверждена внутренними документами банка.

Как только срок действия договора вклада закончится, клиент может забрать его или переоформить, выбрав другую программу. Если договор вклада не продлить, он автоматически пролонгируется. Ставка по вкладу не сохраняется, а устанавливается та, что действует в банке на дату продления.

Зачем банку платить проценты? Все просто – полученные деньги он направляет на формирование активов (кредиты и инвестиции), которые принесут банку больший доход. Получается, банк развивается благодаря привлеченным деньгам и дает получить пассивный доход вкладчику.

Пример! Чтобы сохранить средства, Елена открыла вклад в СБЕР Банке на 6 месяцев, под 3% годовых. Сумма по договору составила 600 000 р. Спустя полгода она забрала вложенные 600 000 р. + проценты в размере 9 000 р.

Что такое банковский счет

Банковский счет – это персональный счет клиента, где хранятся собственные средства.

Банковский счет может быть:

| Текущий | На нем просто хранятся средства, которые в любой момент можно снять. На практике их открывают для получения з/п, социальных выплат или пенсии. К счету привязывается карта, для совершения расходных и приходных операций в любое время, через магазин или интернет. |

| Кредитный | Открывается при оформлении кредитного договора. |

| Депозитный | Открывается при оформлении вклада. При этом может быть два счета, один для суммы вклада, а второй для процентов (текущий). |

| Инвестиционный | Если клиент планирует получать доход от инвестиционной деятельности. |

Клиент может иметь сразу несколько счетов в одном банке. При этом валюта по ним может отличаться.

Сравнительная таблица

Чтобы вам проще было понять разницу, мы подготовили сравнительную таблицу. Изучив ее, вы сразу увидите, чем вклад отличается от счета.

Любые операции и услуги банка регулируются соответствующими документами: справками, соглашениями, выписками и т.п. В случае, если мы оформляем кредит, мы подписываем кредитный договор, а на случай открытия вклада существует специальный договор банковского вклада. Он регулирует все отношения между клиентом-собственником депозита и банком по поводу открытия, использования и закрытия вклада.

Что такое договор банковского вклада?

На основании данного документа клиент сможет получить свои деньги обратно в том порядке, который в договоре прописан. Срок и форма возврата денег зависит от вида договора:

Такой договор заключается обязательно каждым банком с каждым клиентом, который хочет открыть депозит. Он начинает действовать с момента, когда клиент передал банку средства. Фактически, этот документ накладывает на банк обязательство по возврату денег, а клиент сам ничего делать не обязан (он только имеет право требовать).

Заключить договор вклада физического лица банк обязан в письменной форме до открытия депозита в двух экземплярах.

Условия и структура договора

Стороны данного договора (или его субъекты) – это банк и вкладчик.

Вкладчиком может быть как физическое, так и юридическое лицо.

Жестких требований к субъекту договора – вкладчику у банков нет. Даже если лицо несовершеннолетнее, ему могут открыть вклад его родители/опекуны на его имя.

Что касается банков, то на осуществление деятельности по открытию депозитов выдается специальная лицензия Центрального банка РФ, без которой ни один банк или финансовое учреждение не имеет права открывать вклады.

В договоре обязательно прописываются полные реквизиты сторон, а также основные условия договора банковского вклада:

Таким образом, основным предметом договора банковского вклада и банковского счета является сам вклад и процедуры взаимодействия с размещенными в банке средствами.

Структура договора включает в себя следующие пункты:

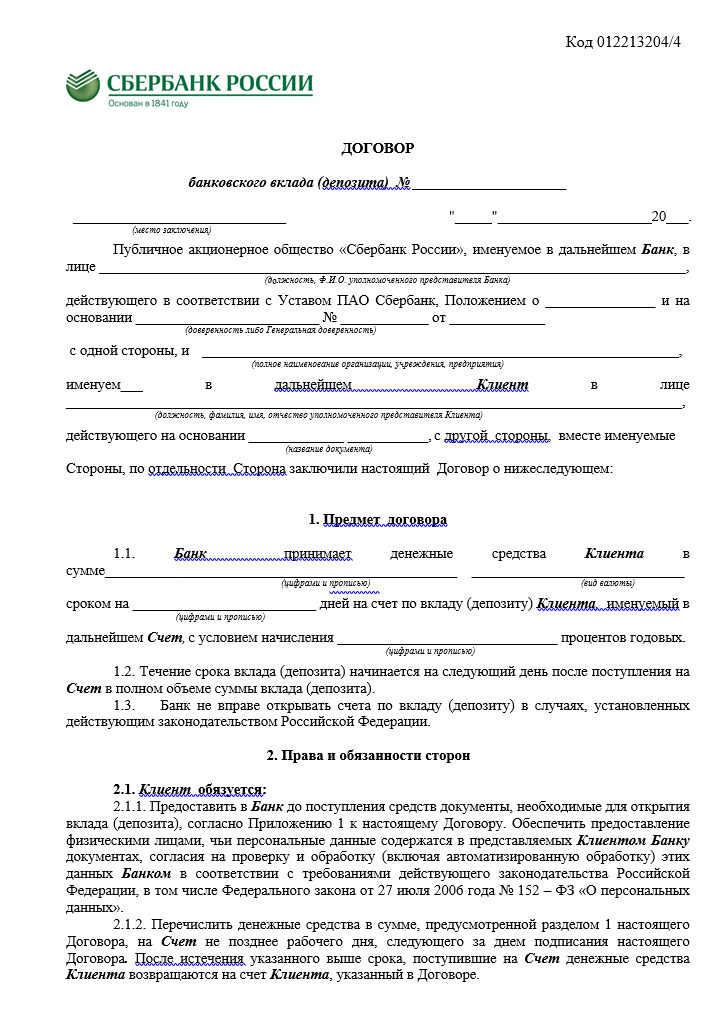

Образец договора

Образец договора по вкладу в Сбербанке выглядит таким образом:

Заключение договора банковского вклада в обязательном порядке происходит до того, как вкладчик передал банку деньги. Перед тем, как подписать документ, надо внимательно изучить все условия, при необходимости задать банку вопросы. Кроме этого, можно заблаговременно попросить у специалистов банка образец договора.

После подписания договора процедура оформления вклада завершена.

Порядок исполнения и прекращения договора

Во время исполнения договора клиент фактически просто ежемесячно отслеживает начисление процентов (или ежегодно анализирует итоговую начисленную сумму).

Как правило, основные особенности данного документа прослеживаются в момент расторжения договора вклада.

Для двух видов вклада процедура расторжения выглядит по-разному:

Большинство вкладчиков выбирают форму срочных депозитов из-за их большей доходности. Но если деньги понадобятся до завершения срока, вся выгода будет потеряна, потому что, согласно законодательству, банк вправе снизить ставку до уровня вкладов до востребования или просто ее уменьшить. Рассчитать доходность по вкладу можно с помощью депозитного калькулятора.

Исключение составляют случаи, когда в договоре прописана возможность частичного снятия средств без расторжения договора: тогда банк не станет понижать ставку, а клиент сможет получить некоторую сумму денег с депозита.

В любом случае, если ситуация того требует, клиент в любое время, согласно законодательству, может расторгнуть договор по обоюдному согласию или же через суд.

Виды банковских вкладов

Чтобы свободные деньги не лежали под матрасом, их можно положить в банк под проценты — заключить договор банковского вклада.

Деньги будут под защитой банка и государства, на них будут капать проценты. У всех банков разные условия и процентные ставки. Расскажем об основных видах банковских вкладах и какие из них выгоднее.

Срочные вклады

Срочный договор ограничивает вкладчика в использовании вложенных средств. Чтобы получить проценты по указанной в договоре ставке, вкладчик должен выполнить условия договора — продержать деньги определенное количество времени, иначе банк снизит ставку. До истечения срока закрыть счет можно, но вложенные деньги вкладчик получит без процентов или по сниженной ставке — это указано в договоре.

В срочных вкладах часто предусмотрена пролонгация — автоматическое продление по истечении срока действия. Период и условия продления определяются договором и могут отличаться от первоначальных.

Например, в договоре по вкладу на 1 год со ставкой 6% может быть указано, что если не забрать сумму по истечении года, то он «превратится» в депозит до востребования со ставкой 0,1% годовых.

Иногда банки допускают частичное снятие без потери процентов — с лимитами по сумме снятия. В этом случае в договоре должен быть прописан неснижаемый остаток — это минимальная сумма, которая должна остаться на счете. Нельзя снять часть неснижаемого остатка. Есть 2 варианта: снять все сразу, закрыть счет и потерять процентные начисления или оставить на счете эту минимальную сумму или больше.

Также иногда банки допускают дополнительное внесение средств — это возможность положить на счет дополнительные деньги уже после открытия депозита. Проценты будут начисляться на всю сумму. Но снять эти деньги обычно можно только в конце срока.

Срочные вклады позволяют банку планировать использование этих денег в своем обороте, поэтому проценты по ним выше, чем по депозитам до востребования. По некоторым вкладам возможно и внесение, и изъятие средств.

Вклады до востребования

При открытии депозита до востребования банк разрешает частично или полностью снимать деньги в любое время. Процентная ставка по такому вкладу ниже, чем по срочному. После частичного снятия проценты будут и дальше начисляться на остаток.

Банковский договор

Физические лица и кредитные учреждения заключают договора на оказания определённых услуг. Их можно условно разделить на два типа:

Договор банковского вклада

Соглашение, заключённое между кредитным учреждением и гражданином, изъявляющим желание открыть вклад, называют договором вклада. Заключается в передаче денежных средств на хранение, с целью получения дохода. В этом случае банк обязуется возвратить клиенту сумму вклада и выплатить проценты, за использование средств. В роли вкладчика может выступать как физическое, так и юридическое лицо.

Соглашение, должно быть зафиксировано, выдачей сберегательной книжки или другого документа, подтверждающего совершение сделки. Выдача вклада должна быть произведена по первому требованию клиента. Размер процентов устанавливается договором, при изменении процентной ставки она начинает действовать со следующего месяца после изменения.

Договор дистанционного банковского обслуживания

Такой договор заключает клиент банка, желающий пользоваться системой электронного обслуживания, или интернет-банком. Оплата договора ДБС производится по тарифам банка, сумма удерживается со счетов клиента. Действия происходят с момента подписания и до официального заявления о расторжении. Заявление, подаётся на бумажном формате. Услуги системы могут включать:

Расторжение банковского договора

Расторгнуть договор с банком можно несколькими способами, но не всегда так легко это сделать.

Универсальный договор банковского обслуживания

Регламентирует общие правила и условия предоставления услуг физическим лицам. К ним относятся:

Для подписания договора нужно посетить офис банка и подписать соглашение. УДБО облегчает операции по своим счетам и вкладам, достаточно заполнить заявление на получение услуги.

Универсальный договор банковского обслуживания призван улучшить качество поставляемых услуг.

Формы банковских договоров

Банковская система предусматривает несколько форм договоров:

Банковский договор — это доказательство договорённости с банком, он должен быть заключён в письменной форме. Внимательное чтение при составлении и подписании гарантирует избежания неприятных моментов.

Классификация видов банковских договоров

Основная классификация видов банковских договоров включает деление на две группы:

Виды банковских счетов:

Банковские договора включают все условия о хранении, использовании/движении денег в рамках ГК РФ.

Виды банковских договоров предпринимателей

Основные виды банковских договоров предпринимателей:

Производственные договора чаще всего включают заказ на партию товаров. По продаже относят: купли-продажи, поставки товаров, контрактации, энергоснабжения. Арендные касаются недвижимости и имущества: лизинг, прокат. По выполнению услуг/работ: подряд на ремонт/строительство, гос. проекты. Одна сторона соглашения – предприниматель: розничная купля-продажа, прокат, кредитный, перевозки/экспедиции, агентский и многие другие. Обе стороны – предприниматели: коммерческая концессия, финансовый лизинг, простого товарищества.

Договор банковского счета

Договор банковского счета заключает клиент и банк на хранение средств, зачисление и распоряжение клиентом наличностью по своему усмотрению. Относят счета: расчетные, депозитные, ссудные в зависимости от видов проводимых операций. В качестве банка могут выступать любые финансовые организации – юридические лица, имеющие лицензию и получившие право на привлечение денежных средств на условиях срочности, платности, возвратности. Клиентом финансовой структуры считается любое лицо, использующее услуги банка, включая иностранных граждан. Редко стороной договора банковского счета выступает государство.

В зависимости от специфики ведения деятельности финансового учреждения условия, прописанные в договоре, индивидуальны в некоторых деталях, но всегда гарантируют соблюдение действующего законодательства.

Примеры банковских договоров

Примеры банковских договоров для детального ознакомления клиента банка с предлагаемыми в учреждении условиями сотрудничества часто представлены на официальных сайтах финансовых учреждений. В офисе любого банка по запросу клиенту банка, также и потенциальному клиенту, может быть предоставлен пример банковского договора на осуществление вклада, получение кредита и другие услуги.

Чаще всего физическим лицам предлагают услуги кредитования, банковского обслуживания, использования пластиковых кредитных карт (как MasterCard), юридическим: на открытие банковского/ корпоративного счета, прием наличности, банковского вклада, платежного агента, кредитования (включая Овердрафт), открытие кредитной линии.

Договор займа

Договор займа предполагает заимствование денег, техники, иных ценностей на определённый срок. Договора займа в банковском учреждении заключаются с клиентом на зимствование определенной денежной суммы на указанный срок (обычно на индивидуальные нужды). Стороны обязаны выполнить возврат займа в срок и с компенсацией, включающей процент за пользование и/или амортизацию в случае возмездного типа, только возврат – для беспроцентного льготного соглашения. Заемщик может быть физическим и юридическим лицом, для юридических лиц финансовые организации обычно предлагают специальные условия обслуживания, привилегии.

Заимствованию подлежат деньги, реже заменимые вещи, предполагая возврат принятого имущества или средств или идентичного. Объект всегда имеет родовые признаки: число, вес, мера. Соглашение вступает в силу с момента передачи объекта займа, выражается в появлении долгового обязательства с одной стороны и права требования с другой.

Вексель и его виды

Вексель представляет собой практически первую в своем роде ценную бумагу/долговую расписку, обращение которой регулируется особым правом, именуемым вексельным. Согласно документу должник, с одной стороны, должен кредитору, с другой, определенную сумму денег. Права на обозначенную в документе сумму свободно передаются без согласия того, кто его выписал.

Итак, долговая бумага, не подлежащая обязательной гос. регистрации, разрешенная к применению в качестве расчетного средства, свободно передаваемая, существующая только в бумажном виде – вексель. И его виды следующие: простой/соло и переводной/тратта. Соло используют чаще всего при нехватке средств при покупке товара, как обязательство уплаты суммы долга. При погашении указанной суммы денег векселедержатель отдает документ заемщику. Отличие состоит в том, что переводной вексель предназначен для уплаты третьему лицу по его указу, а именно кредитору лица, которому в данном случае должны.