как можно уменьшить процент по кредиту в сбербанке

Как снизить проценты по кредиту после его оформления

Многие кредитные программы предполагают снижение ставки при выполнении определенных условий. Однако об этом знают далеко не все заемщики. Чтобы вы могли снизить свою кредитную нагрузку, Bankiros.ru подготовил для вас несколько вариантов снижения процента по ссуде. В этом материале расскажем:

Почему кредит предполагает разные ставки

Часто кредиторы указывают процентную ставку по ссуде в диапазоне: от минимальной до максимальной. Банки делают это, во-первых, в рекламных целях: многие клиенты обращают внимание только на минимальную ставку при выборе банка. Во-вторых, таким образом финансовые учреждения разграничивают заемщиков по категориям.

Если клиент полностью отвечает требованиям банка, он может рассчитывать на кредит по минимальной ставке. Когда с показателями у клиента не так гладко, ставку по ссуде для него увеличат.

Клиентам, которые получили кредит с более высокой ставкой, дается возможность снизить процент через определенное время. Для этого необходимо добросовестно вносить платежи и выполнять некоторые условия банка.

Как банк устанавливает процентную ставку

Сначала заявку клиента оценивает скоринговая программа. Система принимает только предварительное решение. Последнее слово остается за специалистами банка. Они изучают документы заявителя, запрашивают его кредитную историю, иногда изучают операции по карте. Главная задача таких действий – оценить благонадежность потенциального клиента. Чем больше рисков сотрудничества с ним, тем выше для него ставка по кредиту. Иногда клиенту могут отказать в кредите в принципе, если риски перевесят всю выгоду от сотрудничества.

Если заявка заемщика одобрена, с ним подпишут кредитный договор и перечислят необходимую сумму. Важно, что при этом процентная ставка по договору не является конечной, клиент и банк могут пересмотреть ее со временем. Однако кредит не всегда предупреждает заемщика о такой возможности.

Как банк принимает решение о смене процентной ставки

Возможность снизить процентную ставку в кредитном договоре не прописывают. У банка нет формальных правил по снижению ставки. Нет пока и специального закона об этом. Поэтому решение о снижении ставки банк принимает сам и оказать внешнее влияние на него не получится.

Как снизить ставку по кредиту

Банк не будет снижать ставку по собственной инициативе. Такое действие носит заявительный характер и требует активного участия заемщика. Если вы планируете уменьшить процент по кредиту, проверьте себя на соответствие следующим требованиям:

Каждая кредитная программа имеет свой диапазон ставок. Например, если вы оформили кредит по минимально возможной ставке в 9%, понизить ее вам не смогут. Даже если вы очень ответственный заемщик.

Как подать заявление на снижение ставки по кредиту

Утвержденной единой формы для такого заявления нет. Более того, она в принципе есть ни у каждого банка. Составить ее вы можете в свободной форме, но обязательно укажите несколько моментов:

Общие рекомендации: постарайтесь сохранить деловой стиль заявления и не допустить формальных ошибок. Иначе ваше заявление не рассмотрят.

Как рассматривается заявление на снижение ставки по кредиту

Если банк изначально не предполагает снижение ставки, то подавать повторное заявление при отказе не стоит. Если же такие прецеденты есть, вы можете подать повторную заявку со временем. В том случае, когда банк не идет вам навстречу, а вы хотите снизить кредитную нагрузку, вы можете рефинансировать или реструктурировать долг.

Как реструктурировать кредит

Это дополнительная услуга банка для клиентов с временными финансовыми трудностями. Реструктуризация является пересмотром кредитного договора для снижения долговой нагрузки заемщика. Реструктурировать долг можно только в том банке, в котором вы оформили кредит.

Ситуации, при которых возможна реструктуризация:

Чтобы реструктурировать долг, клиент должен предоставить банку заявление по установленной форме и прикрепить к нему документы:

Заявление подают в то же отделение банка, где выдан кредит. Подобные заявки банк рассматривает в индивидуальном порядке. После кредитор выбирает возможную меру поддержки клиента, например:

Как рефинансировать кредит

Почти все банки предлагают программы рефинансирования кредита. По сути, это выдача нового кредита для погашения уже имеющегося. При этом не имеет значения, где вы планируете рефинансировать кредит: в «родном» или чужом банке.

Цель рефинансирования – изменить условия по текущему кредиту, в том числе снизить ставку по нему. Если первый кредит вам выдали, например, по ставке 17,3%, то новый кредит могут выдать по ставке 11%. Разница в итоговых суммах, как говорится, на лицо.

Рефинансирование позволяет перекрыть одновременно до пяти различных кредитов. Срок кредитования банк и клиент выбирают совместно.

Часто «родные» банки не очень заинтересованы в рефинансировании собственных же кредитов. Целью такой программы для банка является скорее привлечение новых клиентов из других учреждений. Именно поэтому рефинансирование имеет более лояльные условия: банк привлекает новую клиентуру и в перспективе может продать ей дополнительные услуги.

Прежде чем рефинансировать кредит, определите выгодность от операции. Если прошло больше трети срока кредитного договора с вашим банком, смысла в рефинансировании может и не быть.

Если вы планируете рефинансировать кредит, то вы можете выбрать оптимальный вариант в нашем специальном разделе. Система предлагает только актуальные и выгодные предложения банков. Выберете в параметрах необходимую сумму и сайт выберет для вас оптимальные варианты.

Чтобы облегчить вам жизнь еще больше, мы предлагаем вам собственную подборку программ для рефинансирования:

1. Кредит на рефинансирование от Альфа-Банка

Кредит для рефинансирования от Альфа-Банка предлагает объединить до пяти кредитов из разных банков. При необходимости вы можете оформить рефинансирование с запасом. Так, вы дополнительно получить средства на другие нужды в кредит.

2. Кредит на рефинансирование от УБРиРа

При оформлении дохода учитывается также «серый» доход. Для удобства банк предоставляет возможность самостоятельно выбирать дату ежемесячных платежей.

3. Кредит на рефинансирование от Банка «Открытие»

Банк предлагает клиентам программу рефинансирования до десяти кредитов. Для зарплатных клиентов предусмотрены особые условия кредитования.

4. Кредит на рефинансирование от Промсвязьбанка

При добросовестных платежах банк обещает понижение ставки по кредиту на один процент.

Еще больше кредитных предложений в можете найти в нашем специальном рейтинге.

Как рефинансировать кредит в другом банке

Что делать, если вы хотите снизить ставку по ипотечному кредиту

По отзывам клиентов, банки пересматривают ставку по жилищным кредитам более охотно. Поэтому вероятность одобрения вашей заявки выше. Если банк отказывает в одобрении вашей заявки, вы также можете обратиться за ипотечным рефинансированием в любой банк. Процедура перекредитования похожа с оформлением ипотечного договора.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как снизить процент по кредиту: 5 простых способов, чтобы платить меньше

В августе граждане оформили более 2 млн необеспеченных кредитов на ₽646,7 млрд — рекордную для российского рынка сумму. В сентябре количество таких ссуд снизилось на 2,4%, а объем — на 1,6%. Тем не менее, в годовом выражении объем кредитования вырос на 14,5%.

В Банке России отмечают закредитованность россиян. Директор департамента финансовой стабильности ЦБ Елизавета Данилова сообщала, что доля кредитов, выданных заемщикам с высокой долговой нагрузкой, достигла 30% к началу августа. Это займы, на погашение которых человек тратит более 80% своего ежемесячного дохода. Темпы роста необеспеченных кредитов — 23%, рассказала Данилова.

«Ненормально, когда люди, семьи с небольшими доходами берут большое количество кредитов. Мы видим, к сожалению, не только то, что новые заемщики приходят в банки, а как раз нарастает количество людей уже с большим объемом кредитов», — говорила Эльвира Набиуллина в интервью РБК.

Если вы только собираетесь взять потребительский кредит или он у вас уже есть, а проценты по нему кажутся вам слишком высокими, то их можно снизить. Рассказываем, как это сделать.

Не ведитесь на рекламную ставку и внимательно читайте договор

Ставки, рекламируемые банком, и реальные проценты при заключении договора могут значительно отличаться. Обычно на сайтах кредитные организации показывают минимальную ставку, и чтобы ее получить, нужно соответствовать определенным условиям.

Например, на сайте банка написано, что ставка по кредиту наличными — от 5,9%. Однако внизу мелким шрифтом есть уточнение, что получить заем с такими условиями можно, если вы оформляете страховку, а размер кредита — от ₽3 млн до ₽5 млн. Если эта сумма будет меньше, то ставка будет больше — допустим, 12%. Без страховки, соответственно, условия тоже будут другие. Иногда ставки могут различаться на десятки процентов.

Кроме того, реальная ставка, стоимость страховки и дополнительные платежи можно увидеть в пункте договора о полной стоимости кредита. Посмотрите, является ли оформление страховки обязательным условием для займа. Если нет, то оцените свои возможности, взвесьте все за и против и решите, нужна вам страховка или нет.

Она может пригодиться, если вы вдруг потеряете работу и не сможете делать ежемесячные платежи, как прежде. Тогда страховая компания поможет вам расплачиваться с долгами. Однако стоимость страховки может перекрыть выгоду от низкой ставки по кредиту. Если вы оформляете заем на небольшую сумму и короткий срок или планируете погасить его досрочно, то она может и не понадобиться.

Подробно изучайте информацию о кредитах, внимательно читайте договоры и пользуйтесь кредитными калькуляторами, чтобы сравнивать займы в разных банках. Может оказаться, что низкая ставка действует ограниченное время, например, полгода или год. Учтите, что низкий процент не всегда означает выгоду, так как бывает, что с маленькой ставкой переплата может быть выше. Если вы не согласны с условиями кредитного договора, не подписывайте документы.

От чего зависит размер ставки по кредиту и как ее снизить?

Процент по кредиту — это стоимость денег, то есть сумма, которую вы платите за пользование средствами банка. Его размер в первую очередь зависит от фактора, на который клиент не может повлиять, — ключевой ставки Банка России. Кредитные организации тоже занимают деньги, но у ЦБ. И за это они должны отдавать свои проценты.

Так что проценты по кредитам для граждан не могут быть меньше ставки рефинансирования, иначе выдавать их было бы убыточно. Но клиенты все-таки могут повлиять на размер процента по кредиту в определенных рамках:

Тем не менее, стоит проверять условия конкретных кредитов, так как соотношение срока и суммы займа для получения самого выгодного предложения может различаться. Для начала можно посмотреть варианты с помощью кредитного калькулятора на сайте банка.

Например, не стоит рассчитывать, что если вы возьмете ₽30 тыс. в кредит на пять лет, то проценты будут меньше. Если посмотреть по калькулятору Сбербанка, то ставка по такому кредиту при примерном расчете составляет 13,9% для клиента, который не получает зарплату в этом банке. Если взять на тот же срок ₽700 тыс., то процент уменьшится до 12,9%.

Что делать, если уже есть кредит?

Если у вас уже есть потребительский кредит, и вы его брали по менее выгодной ставке, чем есть сейчас на рынке, то его можно рефинансировать — получить новый заем на погашение старого. Благодаря этому можно уменьшить ставку, размер платежей и переплаты по сравнению со старым кредитом. Кроме того, можно рефинансировать несколько кредитов в разных банках и выплачивать единый ежемесячный платеж, а также увеличить сумму займа.

Данные о том, что вы рефинансировали кредит, передаются в бюро кредитных историй, однако они не портят вашу кредитную историю в отличие от реструктуризации долга. Последняя используется, когда клиент банка не может каждый месяц платить прежнюю сумму или вообще выплачивать долги.

Однако прежде, чем принимать решение о рефинансировании, стоит посмотреть на срок, в течение которого вы платили по прежнему кредиту. Большинство банков используют систему аннуитетных платежей, то есть они одинаковы каждый месяц. Тем не менее, при такой системе в первой половине срока кредита вы платите больше процентов, чем погашаете тело долга. Во второй половине срока кредита ситуация обратная.

Так что если вы уже долго платите кредит и решите его рефинансировать, то начнете все заново — опять будете платить больше процентов, чем погашать долг. Чтобы понять, выгодно ли вам рефинансирование, можно обратиться к кредитному калькулятору в интернете. Введите информацию по текущему кредиту — ставку. остаток суммы долга, сколько месяцев его еще нужно выплачивать. После этого введите данные по кредиту, которым вы хотите рефинансировать прежний, и сравните переплату по первому и второму случаю.

Снижение ставки по действующей ипотеке Сбербанка в 2021 году

В 2020 году, в июле СберБанк принял решение уменьшить процентные ставки по действующей ипотеке до 0,5 п.п. Клиенты теперь могут оформлять кредит на жилье в новостройках по ставке от 2,6%, а на готовую недвижимость – от 7,3% годовых. Отметим, что ранее банк уже снижал ставки – в мае по самым востребованным ипотечным программам они уменьшились до 0,8 п.п.

После уменьшения ставок будет наблюдаться увеличение спроса на приобретение недвижимости в ипотеку. И для повышения удобства клиентов банк предоставил возможность безопасного дистанционного оформления сделок по всей стране.

Как снизить процент по ипотечному кредиту в СберБанке?

На сегодняшний день существует достаточно способов уменьшения ставок по жилищным кредитам. Рассмотрим каждый из них.

Рефинансирование

Это оформление нового кредита на лучших, более выгодных для должника условиях. Полученные деньги сразу направляются на погашение текущего займа. Процедура будет иметь смысл только тогда, когда разница между ставками (по предыдущему и новому договору) превышает 2%.

Реструктуризация

Подразумевает улучшение условий по действующему договору. СберБанк проводит реструктуризацию в случаях:

Банк предлагает заемщику несколько вариантов выхода из затруднительной ситуации:

В некоторых случаях клиенту предоставляются:

При улучшении материального положения должника также можно добиться уменьшения жилищного кредита. Лучшее финансовое состояние позволит заемщику увеличить размер регулярных платежей, сократив за счет этого сроки ипотечного кредитования. В итоге общая сумма долга значительно снизится.

Рефинансирование в другом банке

Если Сбербанк отказал заемщику, то он имеет право обратиться в любое другое финансовое учреждение. Для переоформления не обязательно уведомлять банк о своем решении. Однако сделать это полезно – очень часто, чтобы не потерять клиента, руководство соглашается на рефинансирование. Список организаций, которые предлагают снижение ставки по ранее выданной ипотеке СберБанком, приведем ниже.

Уменьшение ставки через Агентство ИЖК

Один из возможных способов уменьшить процентные ставки по ипотеке – обратиться в АИЖК (специализированная организация по ипотечному жилищному кредитованию, функционирующая при господдержке). На портале Агентства можно детально изучить условия сотрудничества и уточнить требования, предъявляемые к клиентам.

Уменьшение процентной ставки через суд

Самый сложный метод добиться снижения ставки. Банки обычно укомплектованы высококлассными юристами, поэтому заемщику, который решил обратиться в суд, понадобятся дорогостоящие услуги опытного, высококвалифицированного специалиста. Выиграть дело в суде удастся только при обнаружении серьезных нарушений в договоре жилищного кредитования.

Условия снижения ставки по ипотеке в СберБанке

Условия снижения ставки, как и требования к заемщикам могут различаться, в зависимости от выбранной программы. Определяются индивидуально, при обращении в отделение банка. Как правило, заемщик должен:

Преимуществом будет хорошая предыдущая кредитная история.

Отметим, что при переоформлении договора учитываются специальные условия от Сбербанка, если покупка жилья осуществляется через платформу сервиса «ДомКлик», основной функцией которого является помощь в подборе недвижимости. Когда регистрация сделки проводится в электронном варианте, ставка при покупке готовой квартиры в ипотеку составляет от 7,3%. На сайте можно предварительно рассчитать платежи (согласно условиям кредитования) или сразу подать онлайн-заявление.

Программы, по которым допускается снижение ставок

Следует отметить, что уменьшение ставки по ипотеке в СберБанке распространяется только на самые популярные программы кредитования. Перечислим их:

В рамках Господдержки 2020

Ставки на приобретенное жилье в новом доме составляют:

Сумма кредитования – до 12 млн.руб. Срок – до 20 лет.

Господдержка для семей с маленькими детьми

Льготные ставки на квартиры в новостройках составляют:

Жилищный кредит выдается семьям, в которых с начала января 2018 до конца 2022 года родится 2-й и последующие дети. Предоставляется в размере до 12 млн.руб., на срок до 30-ти лет.

По специальной программе с застройщиками

Начальные ставки на приобретение недвижимости в новостройках составляют:

При покупке новостройки у участников спецпрограммы в рамках проектов с эскроу-счетами, строительство которых финансируется банком, клиентам предоставляется скидка до 4 п.п. Возможная сумма ипотеки – от 355 тыс. до 100 млн. руб. Срок – до 20 лет.

Примечание: все ставки плавающие, варьируются в зависимости от ряда индивидуальных факторов.

Кроме того, весной правительством была запущена программа льготной ипотеки по ставке 6,5%, в качестве мер поддержки экономики и строительной отрасли. Это позволит населению существенно сэкономить и улучшить жилищные условия. Программа распространяется на недвижимость, стоимостью до 8 млн. руб., и действует до 01.11.2020 г. Ставка будет сохраняться в течение всего периода кредитования (до 20 лет). Обязательный первоначальный взнос – не менее 20%.

Порядок оформления

Чтобы добиться снижения ставки по действующей ипотеке, нет необходимости посещать банк. Достаточно отправить онлайн-заявку через сайт. Предварительное решение будет получено в течение 24 часов.

Можно также обратится в близлежащее отделение и там написать заявление, заранее выбрав подходящую программу снижения ставки по ипотеке в СберБанке.

Заявление

Нужно подавать на руководство учреждения, от имени заемщика (в письменной форме). В заявлении с просьбой о снижении процентной ставки необходимо указать причину. В некоторых случаях нужно дополнительно прикрепить документы, на основании которых составлено заявление. Все бумаги следует отправить почтой или отнести в офис банка. После того, как заявление заверит сотрудник, надо снять копию, это предотвратит утерю.

*В большинстве отделений предоставляются шаблоны оформленного заявления.

Какие документы нужны?

Как правило, понадобится стандартный набор документов:

Перечень требуемых документов может быть изменен по усмотрению учреждения. Не всегда надо предоставлять те, которые уже есть в Сбербанке (были поданы при оформлении ипотеки).

После подачи документов заемщик получит письменный ответ в официальной форме на протяжении 30 дней. При положительном результате нужно будет отправиться в отделение для подписания нового договора.

Вероятные причины отказа

Шансы на уменьшение ставки есть не у всех. Отказ могут получить люди, у которых:

Банк может отказать в снижении процентной ставки и по другим причинам. Наиболее распространенные:

Существуют также причины отказа, которые банки вовсе не разглашают.

В каких банках можно рефинансировать ипотеку СберБанка?

Если снизить процентные ставки по действующему кредиту в Сбербанке не удалось, можно рассмотреть предложения в других финансовых организациях.

Комиссии за оформление и выдачу, как правило, отсутствуют. Досрочное погашение осуществляется без штрафов. Согласие текущего кредитора при рефинансировании ипотечного кредита обычно не требуется.

Как снизить процентную ставку по кредиту в Сбербанке

Ставка по кредиту — ключевой параметр, определяющий общий размер переплаты. Если речь о большой ссуде, которые граждане часто берут именно в Сбербанке, то часто даже разница в 0,5-1% становится весьма существенной. Если учесть, что ставки по новым кредитам банк регулярно снижает, понятно, что действующие клиенты тоже хотят уменьшить процент.

Рассмотрим, как снизить процентную ставку по кредиту в Сбербанке, реально ли это вообще. Разберем и влияние ключевой ставки ЦБ на рыночные проценты по ссудам. Как сделать так, чтобы кредит оказался более выгодным. Все подробности — на Бробанк.ру.

| Макс. сумма | 1 500 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 15 минут |

Почему Сбербанк снижает актуальные ставки

Если речь о конкретном кредитном договоре, который уже заключен, о снижении по нему ставки просто так точно говорить не приходится. Если там указаны 18% годовых, на их основании и построен график. Он остается неизменным, пока клиент не закрыл договор. Но некоторые изменения в схему выплат все же внести можно.

Другое дело — новые кредиты, в последнее время ставка по ним регулярно уменьшается. Все дело в политике Центрального Банка РФ, который регулярно понижает уровень ключевой ставки.

Что такое ключевая ставка? Если говорить коротко и просто, то это процент, под который ЦБ РФ выдает деньги банкам. Банки, в свою очередь, используют привлеченный капитал для выдачи ссуд гражданам и бизнесу.

Действует стандартный принцип торговли: купить подешевле, продать подороже. Банк берет в ЦБ РФ деньги под 4,25%, а продает кредиты под 15-20%, если не больше.

От размера ключевой ставки напрямую зависят ставки по вкладам и кредитам. Если регулятор снижает значение, то и банки вскоре на соответствующий уровень уменьшают актуальный для новых заемщиков процент. Обычно волна доходит до рынка через 1-2 месяца, и первым объявляет о снижении ставки именно Сбербанк.

Динамика снижения ключевой ставки ЦБ РФ:

Текущего значения в 4,25% не было никогда за всю историю ведения ключевой ставки. То есть сейчас именно тот момент, когда банковские ссуды стали максимально дешевыми. И понятно, что те люди, которые буквально год назад брали кредит по более высокой ставке, желают переоформить ссуду под процент, актуальный на данный момент.

За последний год в связи с уменьшением ключевой ставки проценты по кредитам снизились на 3-3,5 пункта. И именно те заемщики, которые брали деньги в долг год назад, задаются вопросом, как снизить процент по кредиту в Сбербанке.

Реально ли вообще снизить ставку по кредиту

Сбербанк вообще никак не регламентирует эту ситуацию. То есть у него нет отлаженной схемы, которая предполагала бы возможность уменьшения процента по действующему кредиту.

Безусловно, вы можете обратиться в банк, написав в свободной форме заявление с просьбой уменьшить процент по текущему кредиту, но надеяться на что-то не особо стоит. Обычно, если речь о простом потребительском кредите, банк шлет отказ, предлагая иную форму выхода из ситуации — рефинансирование.

Программа рефинансирования в Сбербанке

Практически все российские банки, выдающие потребительские ссуды, предлагают и их рефинансирование. Это переоформление на новых условиях. Выдавший кредит банк значения не имеет: может быть как “родным”, так и сторонним.

Проще говоря, выдается новый кредит для гашения старого. Суть операции — изменение условий по текущей ссуде, в том числе и процентной ставки. Если прежний кредит был выдан под 19%, то новый договор может быть заключен под 12-13%. То есть разница может оказаться весомой.

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 22 лет |

| Решение | 1 день |

Тарификация рефинансирования потребительского кредита в Сбербанке:

При рефинансировании можно перекрывать одновременно до 5-ти ссуд разных банков. Срок заключения нового договора клиент может выбрать любой удобный.

Ставки по рефинансированию Сбербанка:

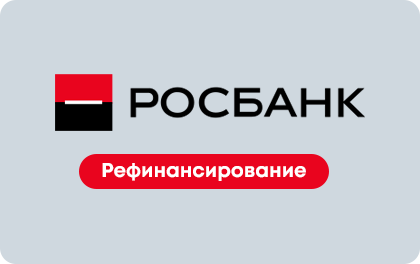

Если изучить условия программы, то становится понятным, что Сбербанк не заинтересован в рефинансировании собственных кредитов. Об этом говорит и повышенное ограничение по минимальной сумме сделки, и увеличенные ставки для собственных клиентов.

Этому есть логичное объяснение. Рефинансирование — это возможность привлечения новых качественных клиентов из других банков. Поэтому для переманивания и устанавливаются более лояльные условия: это работа на перспективу, потом с этим человеком можно работать и по другим направлениям. А если клиент и так уже пользуется продуктами Сбербанка, зачем предлагать ему что-то особо выгодное?

Рефинансирование в других банках

Есть смысл рассмотреть предложения о рефинансировании других банков страны. Имеется высокая вероятность того, что там можно будет заключить более выгодный договор и существенно снизить актуальную ставку.

Предложения других банков:

То есть предложения других банков даже выгоднее, чем самого Сбербанка. Напомним, что он устанавливает для собственных клиентов ставки по рефинансированию в диапазоне 11,9-19,9%.

Прежде чем прибегать к рефинансированию, делайте расчет выгодности операции. Если с момент заключения договора со Сбербанком прошло больше третьей части срока, смысла может не оказаться вообще.

Как проходит перекредитование в другом банке

Сначала все же рекомендуем обратиться в Сбербанк, подать заявление на уменьшение процента по текущему кредиту. Запрос рассматривается около месяца, после выносится решение. Если отказано, подайте заявку на рефинансирование. Точная ставка будет известна только по итогу рассмотрения. Если она не устроит, окажется высокой, тогда анализируйте предложения других банков.

По итогу сделки кредит, выданный ранее Сбербанком, закрывается досрочно. Сумма переводится в другой банк под новые условия. Теперь платить нужно другой организации согласно обновленному графику.

Если речь об ипотеке

Ипотека — совсем другое дело. Отношение к таким заемщикам несколько иное. Люди реально подают заявки в Сбербанк на снижение процента по ипотеке и получают положительные решения. Об этом говорят отзывы ипотечных клиентов Сбербанка.

Но. Ранее заявки принимались на специальном онлайн-сервисе Сбербанка Домклик. Если сейчас зайти в раздел приема онлайн-заявлений, в нем висит информационная табличка о том, что запросы на уменьшение ставок по жилищным ссудам не принимается:

Так что, выполнить это действие невозможно. В России нет закона, который бы обязывал банки снижать ставки по действующим кредитам в связи с уменьшением ключевой ставки ЦБ. Они делают это на свое усмотрение, поэтому особо рассчитывать на снижение переплаты не стоит. Есть действующий договор, подписанный заемщиком, и тот обязуется соблюдать его в полном объеме.

Ипотечные заемщики также могут обращаться за рефинансированием жилищного кредита в сам Сбербанк или в сторонние банки. Процедура несколько сложнее, так как в сделке участвует залог. По процессу она схожа с оформлением новой ипотеки. И тоже рефинансирование не всегда окажется в итоге выгодным.

Источник информации:

Комментарии: 11

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: