как отразить обеспечительный платеж в бухгалтерском учете

Обеспечение обязательств в «1С:Бухгалтерии 8»

Учет полученных и выданных обеспечений обязательств по договорам

Согласно пункту 1 статьи 329 ГК РФ исполнение обязательств по договору может обеспечиваться:

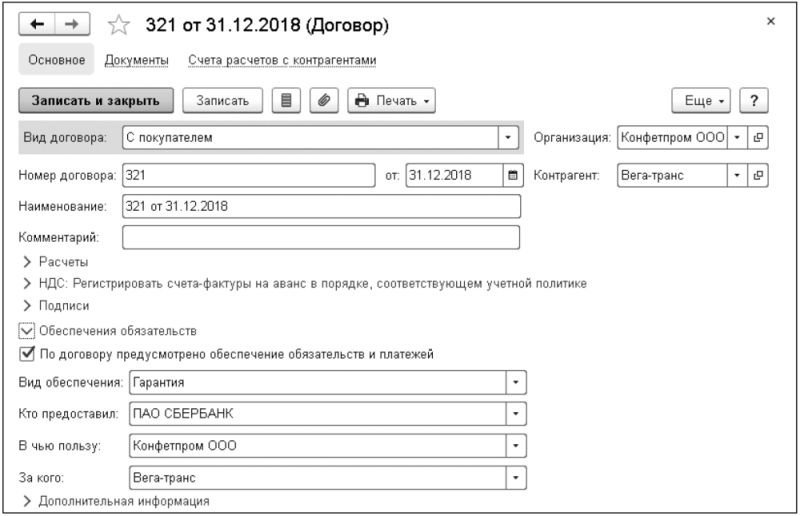

Рис. 1. Информация об обеспечении обязательств в карточке договора

Выбирается Вид обеспечения из предустановленного программой списка в соответствии с ГК РФ:

Стороны сделки выбираются из справочника Контрагенты и указываются в полях:

Для учета полученных обеспечений обязательств и платежей предназначен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Для учета выданных обеспечений обязательств и платежей предназначен забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Начиная с версии 3.0.70 «1С:Бухгалтерии 8» к забалансовым счетам 008 и 009 добавлены субсчета:

Выданное обеспечение по сделке с контрагентом отражается документом Операция по дебету счета 009.01 с указанием контрагента и договора с контрагентом, предусматривающим обеспечение обязательства. По сделкам с обеспечением в валюте необходимо использовать счет 009.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы выданного обеспечения по исполненному обязательству отражается записью по кредиту счета 009.01 (009.21).

Как в программе «1С:Бухгалтерия 8» редакции 3.0 учитываются обеспечения обязательств и платежей по договорам

Расшифровка полученных и выданных обеспечений обязательств по договорам

Начиная с версии 3.0.70 в «1С:Бухгалтерии 8» появилась возможность включать в комплект квартальной отчетности заемщика расшифровку полученных и выданных обеспечений. Раздел Расшифровки обеспечений включен в состав форм отчетов для банка по умолчанию и заполняется автоматически по кнопке Заполнить.

Отчеты Расшифровка полученных обеспечений обязательств и платежей и Расшифровка выданных обеспечений обязательств и платежей заполняются:

В отчете Расшифровка полученных обеспечений обязательств и платежей каждое обеспечение, полученное организацией-заемщиком, отображается с детализацией:

В отчете Расшифровка выданных обеспечений обязательств и платежей каждое обеспечение, выданное организацией-заемщиком, отображается с детализацией:

Что такое обеспечительный платеж и как вести его учет

Понятие обеспечительного платежа охарактеризовано в ст. 381.1 ГК РФ. Он всегда имеет денежное выражение, но в его роли могут выступать не только денежные знаки, но и ценные бумаги, облигации. Нормами гражданского права предусмотрены исключительные случаи, когда осуществленный обеспечительный платеж может быть возвращен.

Вопрос: Между организациями заключен договор аренды помещения. По договору арендатор вносит сумму обеспечительного платежа для компенсации расходов при расторжении договора аренды. Впоследствии договор аренды расторгается и арендодатель засчитывает сумму обеспечительного платежа в счет компенсации коммунальных расходов. Должен ли арендодатель применять ККТ при приеме суммы обеспечительного платежа, а также при его зачете в счет компенсации расходов?

Посмотреть ответ

Суть обеспечительного платежа

Экономическое содержание обеспечительного платежа сводится к формированию денежной гарантии возмещения потенциальных убытков или неустоек при заключении сделки. Одна из сторон вносит оговоренную участниками соглашения сумму денежных средств в пользу второй стороны, чтобы подтвердить намерение выполнить условия соглашения.

Вопрос: По условиям договора аренды в случае просрочки перечисления арендатором арендной платы обеспечительный платеж засчитывается в счет арендной платы. При получении обеспечительного платежа арендодатель исчислил НДС в порядке, предусмотренном для получения аванса. В связи с прекращением договора аренды обеспечительный платеж был возвращен арендатору. Вправе ли арендодатель принять к вычету НДС, исчисленный при получении обеспечительного платежа, если с момента его получения прошло более трех лет?

Посмотреть ответ

Если обстоятельства, предусмотренные в договорной документации и для предотвращения которых перечислялся обеспечительный платеж, наступают, то внесенные ранее средства засчитываются в погашение появившегося обязательства. Если эти специфические обстоятельства в течение срока действия договора не проявились, то сумма обеспечительного платежа подлежит возврату в полном объеме.

Вопрос: Покупателем перечислен продавцу обеспечительный взнос по предварительному договору купли-продажи. Должен ли он быть включен в налоговую базу по НДС в момент его получения?

Посмотреть ответ

СПРАВОЧНО! В размер платежа обеспечительного типа может закладываться величина возможной задолженности по сделке поставки товаров и сумма неустойки.

По нормам ГК РФ внесенные средства в качестве обеспечительного платежа должны быть возвращены, если:

ВНИМАНИЕ! Обеспечительный платеж не может использоваться в качестве инструмента наказания или привлечения к ответственности одного из участников сделки. Он используется только для погашения имущественных убытков, его разрешается засчитывать в средствах, покрывающих возникшие долговые обязательства.

Кредитор за счет суммы обеспечительного платежа не имеет права удовлетворять свои материальные претензии, превышающие величину основных обязательств или покрывать долги по другим договорам с этим клиентом. Обеспечительный платеж – форма залога, в которой в качестве гарантии выступает не дорогостоящее имущество, а зарезервированные и перечисленные денежные средства. Такой тип подстраховки действует только в рамках одного договора и не распространяется на другие сделки между контрагентами.

Вопрос: Как отразить в учете организации-арендатора выплату обеспечительного платежа в качестве обеспечения исполнения обязательств по договору аренды?

Организация заключила договор аренды помещения производственного назначения сроком на 11 месяцев. Согласно условиям договора арендатор перечисляет обеспечительный платеж в качестве обеспечения исполнения своих обязательств по договору на расчетный счет арендодателя в размере ежемесячного арендного платежа, который составляет 60 000 руб. (в том числе НДС 10 000 руб.). В случае невнесения арендатором арендных платежей в установленные договором сроки арендодатель вправе удержать соответствующую сумму в счет погашения задолженности арендатора из суммы обеспечительного платежа. В случае надлежащего исполнения арендатором договорных обязательств обеспечительный платеж арендатору не возвращается, а засчитывается в счет арендной платы за последний месяц аренды.

По окончании срока аренды сумма обеспечительного платежа зачтена арендодателем в счет уплаты арендного платежа за последний месяц аренды помещения. Организация для целей налогообложения прибыли применяет метод начисления.

Посмотреть ответ

ВАЖНО! Договор субаренды нежилых помещений с условием об обеспечительном платеже от КонсультантПлюс доступен по ссылке

Перед осуществлением операции по внесению обеспечительного платежа стороны должны прописать алгоритм его расчета и зачета в договорной документации. Соглашение об этом виде платежа должно содержать информацию о таких элементах:

КСТАТИ, практика обеспечительных платежей позволяет кредитору получить часть средств по обязательствам еще до того, как обязательство будет сформировано.

Применение инструментария обеспечительных платежей присуще договорам аренды и поставки. При расторжении договора, предусматривающего внесение обеспечительных денежных гарантий, сумма страхового платежа подлежит возврату. Сроки возвращения денег их владельцу могут быть оговорены в договорной документации. Если пограничные даты возврата не прописаны, то осуществить эту операцию надо в течение 7 дней с момента прекращения действия соглашения.

Если кредитор при отсутствии оснований для использования средств обеспечительного вида отказывается возвращать их, вторая сторона выставляет письменное требование. Игнорирование кредитором имеющихся претензий – повод для урегулирования проблемы в судебном порядке. Судебные органы принимают сторону кредитора только в том случае, если средства из обеспечительного платежа направляются на погашение неустоек или убытков, понесенных в связи с невыполнением или ненадлежащим выполнением обязательств.

Цели введения обеспечительного платежа

Внесение в договорную документацию пункта об обеспечительном платеже позволяет решить такие задачи:

Бухгалтерский и налоговый учет обеспечительного платежа

Для целей налогового учета сумма платежа, сформированного для обеспечения обязательств одной из сторон сделки, является формой залога. Такая аналогия приведена в Письме Минфина от 31.05.2016 г. №03-03-06/1/31325, подтверждение этому имеются и в Письме от 18.02.2016 г. под №03-03-06/8968, документе, датированном 03.11.2015 г. под регистрационным №03-03-06/2/63360. До тех пор пока срок актуальности договора не истек, обеспечительный платеж нельзя признавать доходом или расходом.

Правила обложения размера платежа НДС соотносятся с п. 1 ст. 381.1 ГК РФ. Величина внесенных средств не подлежит учету в базе налогообложения НДС до момента их использования для покрытия убытков при наступлении особых условий. Эта позиция порождает споры – Минфин придерживается другого мнения. Если рассматривать порядок налогового учета обеспечительных платежей на примере договора аренды, то ключевыми будут такие положения:

В отношении налога на прибыль эксперты указывают, что обеспечительный платеж по аналогии с залогом не должен учитываться в расчете базы налогообложения. Сумма внесенного гарантийного перевода в налоговом учете при выведении налогового обязательства по прибыли не отражается ни в составе доходов, ни как расходная составляющая. Правило прекращает свое действие в момент, когда оговоренные договором обстоятельства проявились и возникли финансовые обязательства одного участника сделки перед другим.

При таких условиях платеж засчитывается для покрытия обязательства и приобретает признаки дохода для одной стороны и признаки затрат для второго предприятия.

В бухгалтерских данных факт получения обеспечительного платежа отражается при наличии соответствующего договора. Вносимая сумма в учете отождествляется с кредиторской задолженностью, ее появление отражается записью между дебетом 51 и кредитом 76. Одновременно с этим должна быть показана величина гарантийного перевода на забалансовом счете 008 (дебетовым оборотом).

Когда производится возврат средств, полученных ранее в форме обеспечения обязательств, составляется корреспонденция Д76 – К51 с параллельным кредитованием счета 008. При условии, что обстоятельства, которые воспринимаются сторонами основаниями возникновения обязательств, проявились и кредитор понес убытки, обеспечительный платеж используется для погашения возникшей задолженности. В учете эта операция отражается через дебетование счета 76 и кредитование счета 90 (или 91). Удержанный с суммы обеспечения НДС показывается записью Д90.3 – К68.

Если речь идет о ситуации, когда обеспечительный платеж погашает стоимость оказываемой услуги за последний отчетный период, он списывается корреспонденцией Д76/Обеспечение – К76/Текущие платежи. Введение дополнительных субсчетов позволяет разграничить в учете текущие платежи с гарантийным обеспечением. Налоговый вычет показывается проводкой Д76 – К68.

Как отражать в бухгалтерском учете обеспечение по заявкам, контрактам и гарантийным обязательствам

Ваше предприятие участвует в госзакупках? Расскажем бухгалтерам, как правильно отразить в бухучете обеспечение заявок, контрактов и гарантийных обязательств.

О том, что такое обеспечение заявки и обеспечение исполнения контракта, а также чем эти понятия отличаются, мы подробно рассказали здесь.

Для бухгалтера все перечисленные понятия схожи, ведь любой обеспечительный платеж — это не расход, а только временное замораживание денег компании на определенный период. И в большинстве случаев эти средства вернутся обратно.

Обеспечение заявки на электронном аукционе

Компании, участвующие в электронных аукционах, как правило, имеют специальный счет, который им открывает уполномоченный банк (перечень банков можно найти в распоряжении Правительства РФ от 13.07.2018 № 1451-р, которое регулярно обновляется).

Обеспечение заявки блокируется на спецсчете в момент окончания приема заявок на электронной площадке (ЭТП). Оператор ЭТП направляет запрос в банк, и если средств на спецсчете достаточно — банк блокирует нужную сумму. Разморозка произойдет тогда, когда ЭТП передаст соответствующую информацию в банк. Всем участникам, которые подали заявки, но проиграли аукцион, деньги размораживают в течение одного рабочего дня. Победителю аукциона — после заключения контракта.

Кроме того, если организация стала победителем аукциона — ЭТП снимет плату за свои услуги. Плату также взимают со спецсчета.

В бухгалтерском учете суммы средств, перечисленных на спецсчет, учитывают на счете 55. Рационально открыть к нему субсчета: «Свободные средства», «Заблокированные средства». Заблокированные оператором средства также необходимо учитывать на забалансовом счете 009.

Проводки будут следующими:

При выводе средств обратно на расчетный счет организации делаем проводку:

Если ЭТП удержала плату за услуги, отражаем ее так:

Расходы должны быть документально подтверждены. От ЭТП должны поступить: акт оказания услуг и счет-фактура или УПД. Если документы переданы в электронной форме, то они должны быть подписаны электронной цифровой подписью ЭТП.

Бывают случаи, когда обеспечение заявки организации не вернут. В частности, если организация:

Тогда бухгалтер организации на основании решения УФАС может списать эти средства на прочие расходы:

На средства по спецсчету могут начисляться проценты. В учете их фиксируют как и любые проценты по депозитам — в составе прочих доходов.

На дату начисления процентов бухгалтер сделает проводки:

Обеспечение заявки по банковской гарантии

Если организация не хочет использовать для обеспечения заявки собственные деньги, она может воспользоваться банковской гарантией.

Услуга по предоставлению гарантии банком — платная. Банковскую комиссию в учете фиксируем так:

Если организация, например, отказалась от заключения контракта, то сумму обеспечения по заявке заказчику выплатит банк. А у организации возникнет задолженность перед банком на сумму обеспечения заявки.

Проводки будут следующими:

Если задолженность перед банком не погашена вовремя, банк начислит и спишет проценты за пользование денежными средствами. Проводки в учете организации:

Обеспечение исполнения контракта

Сумма обеспечения исполнения контракта перечисляется на счет заказчика. Срок возврата обеспечительного платежа должен быть прописан в контракте, но не может составлять больше 30 дней с момента исполнения обязательств (не больше 15 дней, если поставщик (исполнитель) — субъект МСП).

В учете сумму обеспечения отражают на счете 76 (в составе дебиторской задолженности) и на забалансовом счете 009.

Проводки будут следующими:

Обеспечение исполнения контракта организация также может выплатить не только собственными средствами, но и предоставить банковскую гарантию. Проводки по оплате услуг банка будут такими же, как мы описали в предыдущем разделе.

У организации может возникнуть расход, если обеспечительный платеж будет зачтен в счет штрафа или неустойки за ненадлежащее исполнение договора.

Суммы санкций, присужденные судом или признанные организацией, в учете отражают так:

Д 91-2 К 76-2 — отражена неустойка (штраф) за нарушение обязательств по контракту.

Обеспечение гарантийных обязательств

Заказчик может потребовать от поставщика (исполнителя) гарантийное обязательство (кроме случаев закупки машин и оборудования, когда гарантийный платеж перечисляется в обязательном порядке).

Гарантийное обязательство (ГО) — это своего рода страховка заказчика от недобросовестного поведения поставщика (исполнителя) в период течения гарантийного срока. ГО предоставляют после заключения контракта, но до момента подписания документа о приемке. В штатной ситуации заказчик вернет ГО после окончания гарантийного срока.

Точный срок возврата ГО законодательством не урегулирован. Правда Минфин полагает, что срок возврата обеспечения ГО аналогичен сроку возврата обеспечения исполнения контракта. То есть не больше 30 дней с даты истечения гарантийного срока (не более 15 дней для субъектов МСП).

Гарантийное обязательство также можно предоставить живыми деньгами или банковской гарантией. Порядок отражения в бухучете аналогичен порядку отражения обеспечения исполнения контракта.

Аренда офисного помещения по ФСБУ 25/2018 (упрощенный учет)

Учет затрат на аренду имущества связан с рядом непростых вопросов. Разобраться в законодательных и учетных тонкостях вам поможет эта статья.

Алгоритм отражения актуален для версии 1С ПРОФ и КОРП. Включать дополнительную Функциональность не требуется.

Пошаговая инструкция

Организация заключила договор аренды офисного помещения с арендодателем, согласно которому ежемесячная арендная плата состоит из:

Организация обязана перечислить обеспечительный платеж, который будет зачтен в счет оплаты аренды за последний месяц. Остаток суммы платежа в случае надлежащего исполнения договора будет возвращен арендатору.

01 марта Организация перечислила арендодателю предоплату за первый месяц 120 000 руб. (в т. ч. НДС 20%) и обеспечительный взнос за последний месяц в размере 156 000 руб. (в т. ч. НДС 20%).

В тот же день объект аренды получен от арендодателя по акту приемки-передачи.

31 марта арендодатель выставил документы по аренде за март на сумму 144 000 руб. (в т. ч. НДС 20%).

05 апреля погашена задолженность по арендной плате за март.

Объект облагается налогом на имущество по кадастровой стоимости у арендодателя.

Организация вправе применять упрощенные способы ведения учета и не признает предмет аренды в качестве права пользования активом и обязательство по аренде.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса арендодателю | |||||||

| 01 марта | 60.02 | 51 | 120 000 | 120 000 | Перечисление аванса арендодателю | Списание с расчетного счета — Оплата поставщику | |

| Перечисление обеспечительного платежа арендодателю | |||||||

| 01 марта | 76.09 | 51 | 156 000 | 156 000 | Перечисление обеспечительного платежа арендодателю | Списание с расчетного счета — Оплата поставщику | |

| 009 | — | 156 000 | Учет выданного обеспечительного платежа за балансом | Операция, введенная вручную — Операция | |||

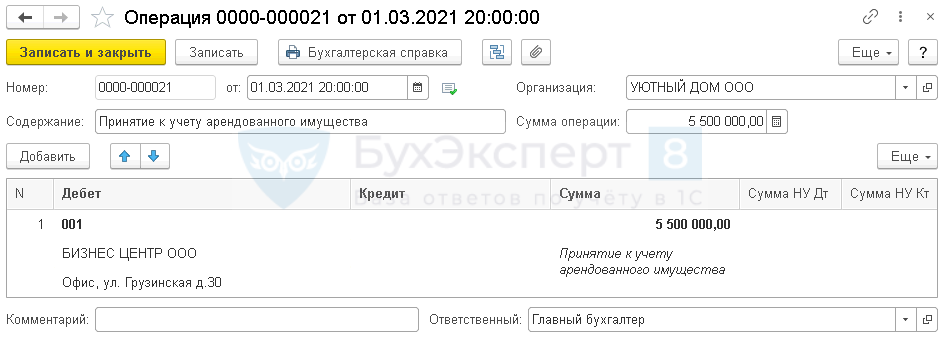

| Принятие к учету арендованного имущества | |||||||

| 01 марта | 001 | — | 5 500 000 | Принятие на забалансовый учет арендованного имущества | Операция, введенная вручную — Операция | ||

| Отражение в учете услуг по аренде | |||||||

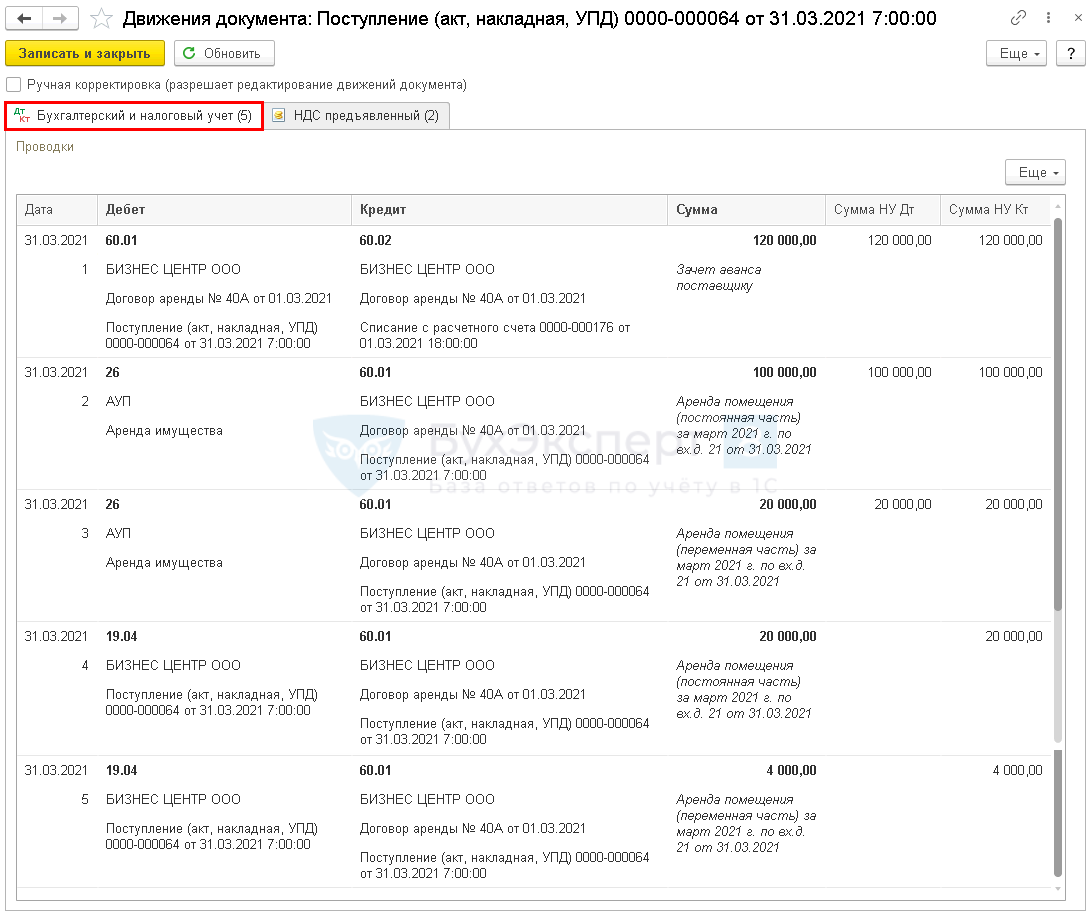

| 31 марта | 60.01 | 60.02 | 120 000 | 120 000 | 120 000 | Зачет аванса | Поступление (акт, накладная, УПД)- Услуги аренды |

| 26 | 60.01 | 120 000 | 120 000 | 120 000 | Учет затрат на услуги | ||

| 19.04 | 60.01 | 24 000 | 24 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

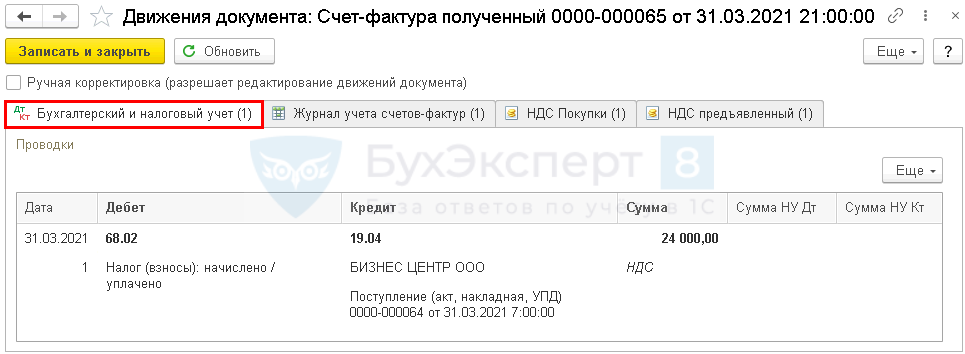

| 31 марта | — | — | 144 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 24 000 | Принятие НДС к вычету | ||||

| — | — | 24 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Перечисление оплаты арендодателю | |||||||

| 05 апреля | 60.01 | 51 | 24 000 | 24 000 | Перечисление оплаты арендодателю | Списание с расчетного счета — Оплата поставщику | |

Перечисление аванса арендодателю

Расчеты с поставщиками и подрядчиками ведутся на счете 60 «Расчеты с поставщиками и подрядчиками» (план счетов 1С). Сальдо по счету показывает:

Получите понятные самоучители 2021 по 1С бесплатно:

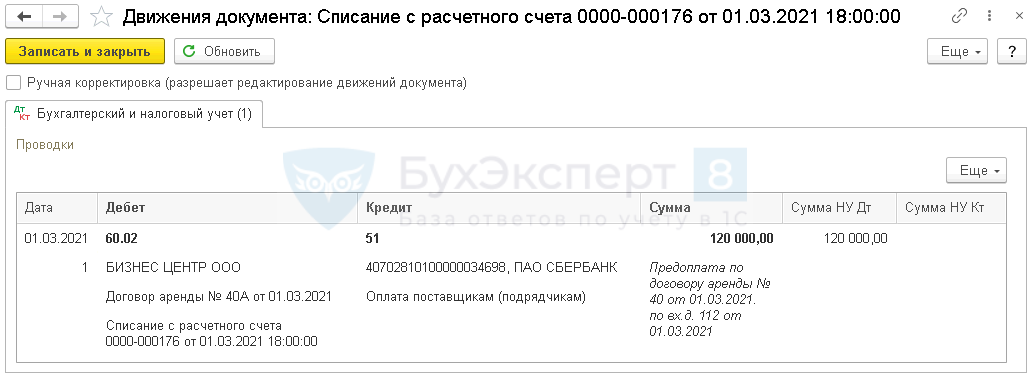

Проводки по документу

Документ формирует проводку:

Если арендодатель выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом на вычет по НДС.

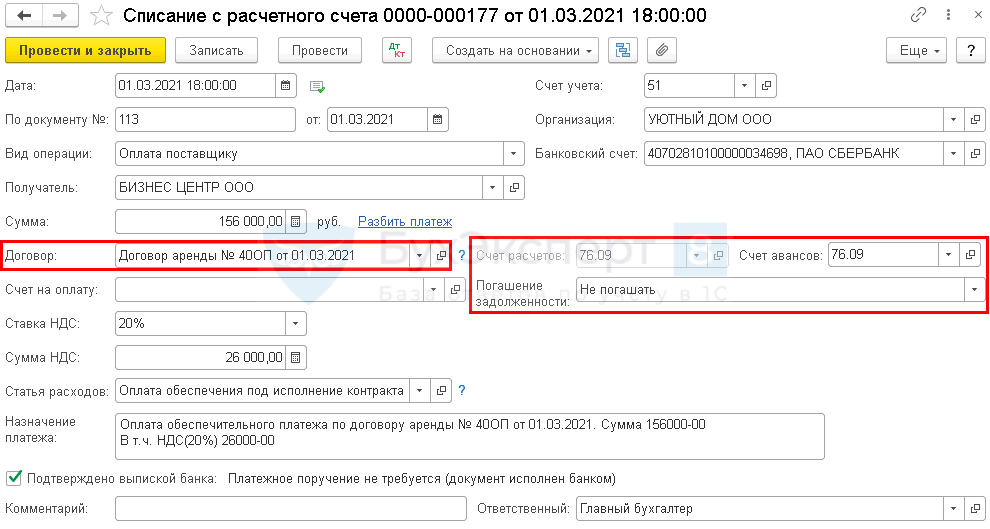

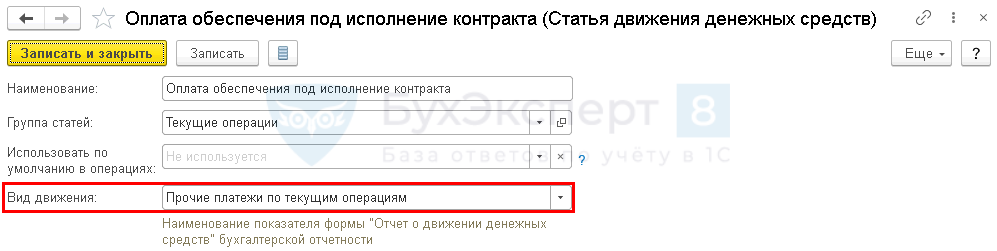

Перечисление обеспечительного платежа арендодателю

Нормативное регулирование

В БУ обеспечительный платеж учитывается по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

В НУ выдача обеспечительного платежа является способом обеспечения исполнения обязательств и не учитывается в качестве расхода при расчете налога на прибыль (п. 32 ст. 270 НК РФ, ст. 381.1 ГК РФ, Письмо Минфина РФ от 31.05.2016 N 03-03-06/1/31325).

Исчисление НДС по обеспечительному платежу не регламентировано НК РФ. Выставление авансового счета-фактуры зависит от правовой квалификации обеспечительного платежа в соответствии с условиями договора, поскольку денежное обеспечение может выполнять две функции: обеспечительную и платежную.

Если, согласно условиям договора аренды, обеспечение выступает:

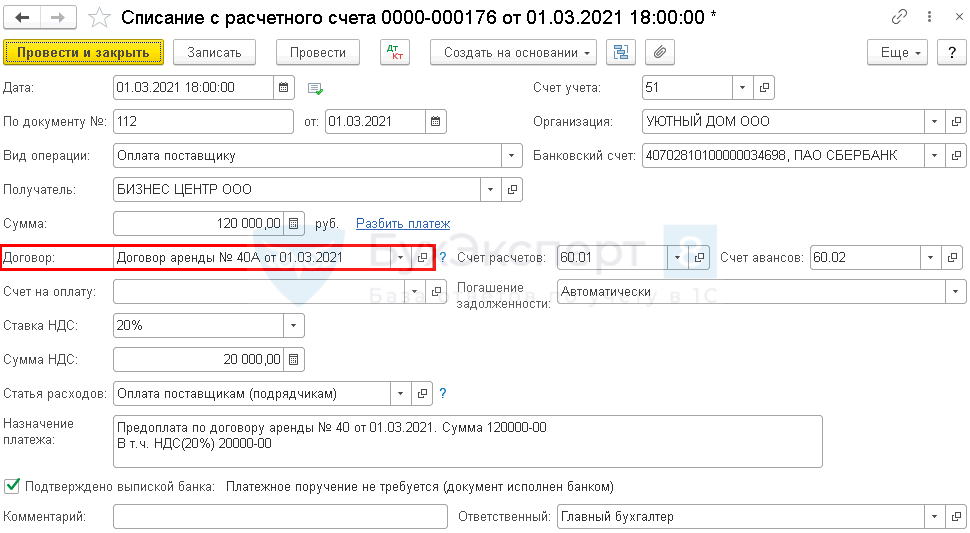

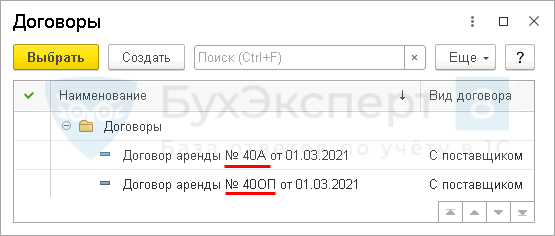

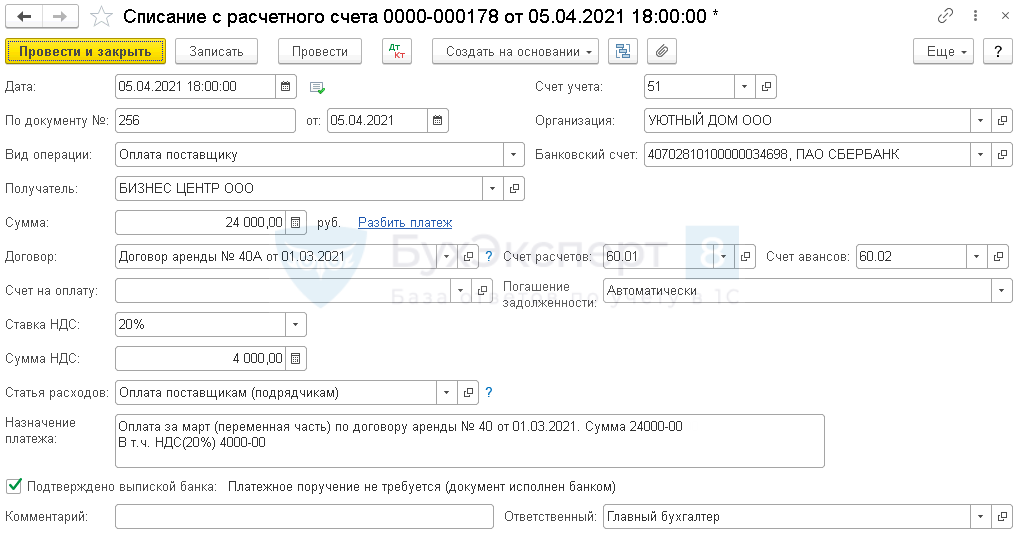

Учет в 1С

В документе указывается:

Проводки по документу

Документ формирует проводку:

Если арендодатель выставил авансовый счет-фактуру на обеспечительный платеж, то Организация должна определить сама, — может ли она воспользоваться правом на вычет по НДС (пп. 2 п. 1 ст. 167 НК РФ, п. 12 ст. 171 НК РФ, Письмо Минфина от 16.08.2016 N 03-07-11/47861).

Учет выданного обеспечительного платежа за балансом

Выданный обеспечительный платеж отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» (план счетов 1С).

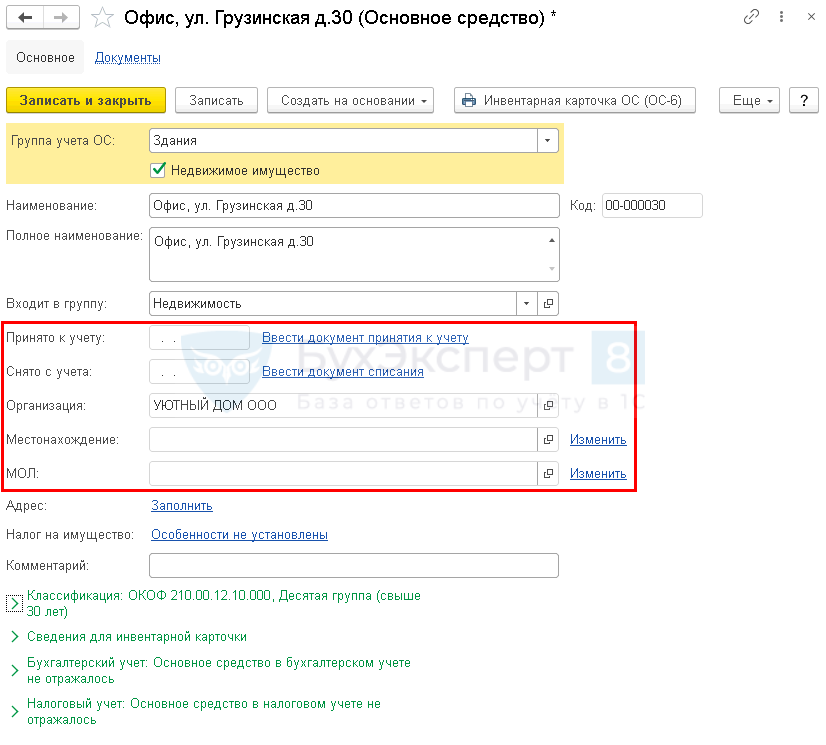

Принятие к учету арендованного имущества

После перехода порядок учета у арендатора может остаться прежним, если предмет аренды НЕ (п. 12 ФСБУ 25/2018)

При этом одновременно должно выполняться одно из условий (п. 11 ФСБУ 25/2018):

Если аренда заканчивается до окончания отчетного периода, в котором началось применение данного стандарта, то к нему также можно применять старые правила (п. 51 ФСБУ 25/2018).

Учет арендованного имущества у арендатора следует организовать на забалансовом счете 001 «Арендованные основные средства» по стоимости, указанной в договоре (план счетов 1С, (абз. 7 п. 32 ПБУ 6/01)). Аналитический учет ведется по каждому арендованному объекту.

ФСБУ 6/2020 такого требования не содержит, но в случае необходимости можно продолжать вести учет арендованного имущества на забалансовом счете.

В программе поддерживается два варианта учета у арендатора (с релиза 3.0.93):

В нашем примере Организация использует упрощенный способ.

Если в договоре или в акте приемки-передачи не указана стоимость арендуемого имущества, и она не согласована в дополнительном соглашении, то рекомендуется установить в учетной политике способ определения стоимости арендованного имущества (п. 7 ПБУ 1/2008), например, исходя из его рыночной стоимости.

Отражение в учете услуг по аренде

В БУ затраты на аренду офисного помещения (в т. ч. коммунальные услуги в виде переменной части арендной платы) относятся в состав расходов по обычным видам деятельности и учитываются на счете 26 «Общехозяйственные расходы» (п. 5 п. 7 ПБУ 10/99, план счетов 1С).

В НУ такие затраты будут относиться к косвенным расходам, т. е. учитываться как прочие расходы, связанные с производством и реализацией. Такие затраты единовременно учитываются в составе расходов для уменьшения налогооблагаемой базы по налогу на прибыль (пп. 10 п. 1 ст. 264 НК РФ, ст. 318 НК РФ).

Все договоры аренды, заключенные на срок не менее года, подлежат государственной регистрации (п. 2 ст. 609 ГК РФ).

По мнению Минфина РФ, по договорам, заключенным на год и более, арендную плату можно учесть в составе расходов по НУ, только если договор прошел государственную регистрацию или поданы документы на нее (Письма Минфина от 31.10.2016 N 03-03-06/1/63543, от 23.11.2015 N 03-07-11/67890).

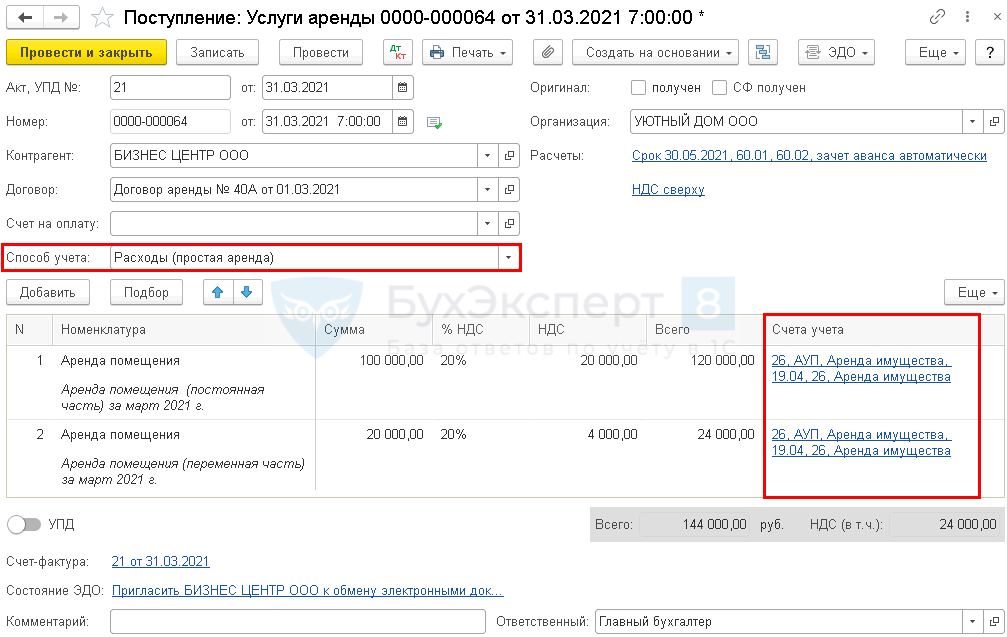

В документе укажите:

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором (Письмо Минфина РФ от 15.11.2017 N 03-03-06/1/75483).

Для документального обоснования расходов на аренду должен быть:

По ссылке Счета учета :

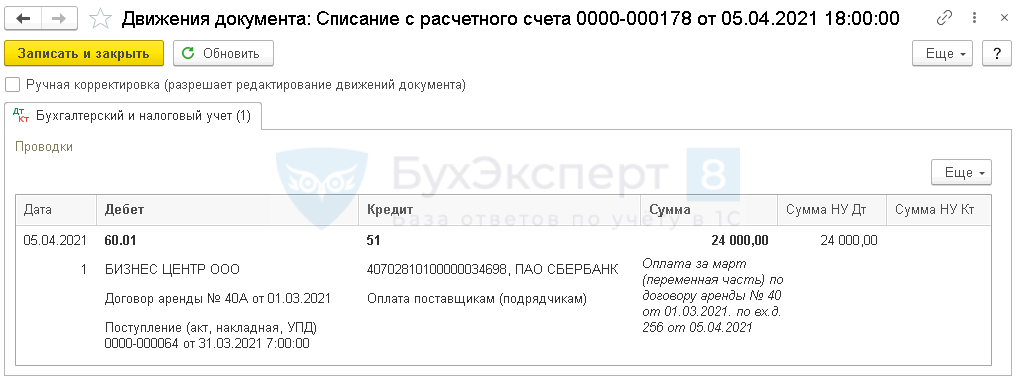

Проводки по документу

Документ формирует проводки:

Если ранее НДС по авансовому счету-фактуре был принят к вычету, то при зачете аванса необходимо его восстановить.

Декларация по налогу на прибыль

Регистрация СФ поставщика

Проводки по документу

Документ формирует проводку:

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

Перечисление оплаты арендодателю

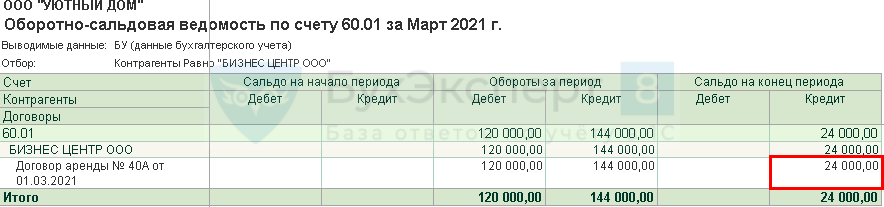

При отражении арендной платы за март общая сумма затрат на аренду (фиксированная и постоянная части) оказалась больше, чем предоплата, т. е. образовалась кредиторская задолженность перед арендодателем по Кт 60.01 «Расчеты с поставщиками и подрядчиками».

В документе указывается:

Проводки по документу

Документ формирует проводки:

Контроль

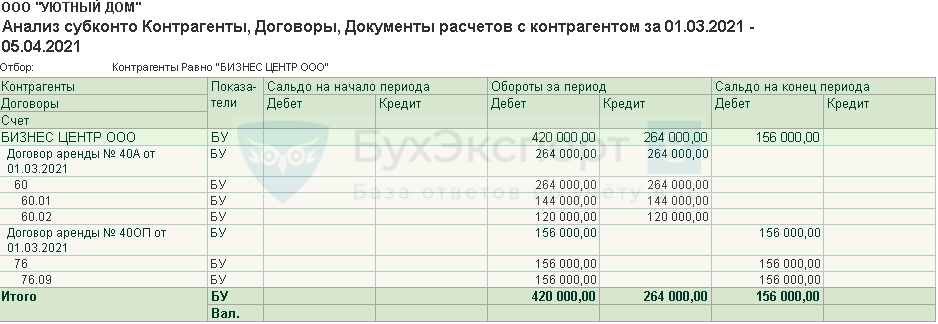

Проверить расчеты с арендодателем в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Из отчета видно, что по договору аренды № 40А от 01.03.2018 отсутствует конечное сальдо на 05.04.2021, следовательно, расчеты по арендной плате за март выполнены полностью в срок.

Конечное сальдо по договору аренды № 40ОП по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами составляет 156 000 руб., что соответствует сумме обеспечительного платежа, выданного по договору аренды.

Иного сальдо на 05 апреля 2021 по другим счетам расчетов и договорам нет, следовательно, взаиморасчеты в разрезе контрагента и договоров отражены в 1С верно.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>