как правильно написать счета фактуры или счет фактуры

В каких случаях используется исправленный счет-фактура?

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

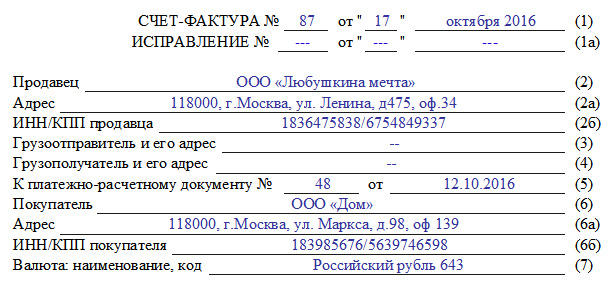

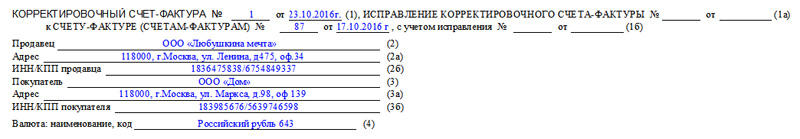

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Товарная накладная или акт — когда и какой документ выписать?

При оформлении операций, связанных с отгрузкой товаров, работ, услуг, продавец обязан выписать подтверждающие первичные документы. Что это могут быть за документы?

Для оформления отгрузки в первую очередь мы вспоминаем такие документы, как:

В комплект отгрузочных документов, если организация работает на общем режиме, обязательно должен входить и счет-фактура. О его предназначении поговорим в следующем разделе.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Организации и ИП на ОСН обязаны выставить этот документ, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

В свою очередь, спецрежимники, например лица, применяющие УСН, могут отказаться от выписки счетов-фактур за исключением тех случаев, когда они осуществляют посреднические или импортные операции.

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Его форма утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

С 01.07.2021 действует новый бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Универсальный передаточный документ — что это такое?

УПД — это своеобразный гибрид передаточного документа и счета-фактуры. При оформлении торговой операции продавец может выписать не два документа, а лишь один, в который будут заложены признаки обоих:

УПД в целом предназначен для замены комплекта передаточного документа (накладной, акта приема-передачи, акта выполненных работ) со счетом-фактурой — тогда он имеет статус «1».

Также УПД может заменять только передаточный документ — тогда он имеет статус «2», а счет-фактура выставляется отдельно.

Форма УПД не является обязательной для применения. Она была рекомендована Федеральной налоговой службой в 2013 году для того, чтобы упростить документооборот.

Как правильно заполнить УПД и как учитывать документ в налоговом учете, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как относятся контролеры к применению комплекта товарной накладной и счета-фактуры и УПД в отдельности, расскажем ниже.

Оформляем реализацию: возможно ли выписать УПД вместо ТОРГ-12 и счета-фактуры?

Для того чтобы оформлять производимые торговые операции с помощью УПД, организации/ИП должны закрепить этот момент в учетной политике (УП).

Все формы документов, использующиеся в хоздеятельности и не входящие в альбомы унифицированных форм, нужно фиксировать в УП во избежание конфликтных ситуаций.

Оформляя операцию универсальным передаточным документом, экономический субъект не нарушает требований законодательных норм, поскольку согласно ст. 9 закона № 402-ФЗ он вправе самостоятельно определять формы документирования фактов хозяйственной жизни — об этом говорят налоговики в письме от 21.10.2013 № ММВ-20-3/96@.

В бухгалтерских же программах зачастую при оформлении отгрузок нужно выписать оба документа — и накладную, например по форме ТОРГ-12, и счет-фактуру, а уже при выборе печатной формы воспользоваться возможностью напечатать один документ (УПД) вместо двух. При выполнении работ или оказании услуг комплект счета-фактуры и акта универсальный передаточный документ также может заменить, однако на практике такое встречается довольно редко.

Получая какую-либо продукцию или услуги, покупатели на общем режиме имеют право принять налог, который выделен в документах поставщика к вычету. Но для этого должны соблюдаться определенные условия:

Поскольку УПД заменяет передаточный документ со счетом-фактурой, то и приход товаров в бухучете и принятие к вычету НДС в налоговом можно сделать на основании одного УПД. В уже упомянутом письме ФНС от 21.10.2013 № ММВ-20-3/96@ отмечено, что внесение в счета-фактуры допсведений не является основанием для отказа в вычете НДС.

Также обратим внимание читателей на еще одно совсем новое письмо ФНС от 22.08.2018 № АС-4-15/16298@. В нем говорится о том, что для УПД не предусмотрено использование статуса в качестве только счета-фактуры. Поэтому при получении накладной или акта в комплекте должен идти исключительно счет-фактура, а не УПД. Предъявлять НДС к вычету по УПД в качестве счета-фактуры недопустимо.

Итоги

Как правильно заполнить счёт-фактуру

Счёт-фактура — важнейший документ, который необходим для обеих сторон торговых сделок. Предприниматели, постоянно выставляющие и получающие счета-фактуры, знают, как много зависит от правильного и корректного заполнения этого документа.

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.

Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

В каких случаях счёт-фактура не нужна

Есть ситуации, когда оформление счета-фактуры не является необходимым, а сделка подтверждается другими документами: счетом на оплату, накладными и др. Можно не озабочиваться счетом-фактурой, если:

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Правила корректировки

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя.

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

Все данные должны быть аналогичны регистрационным бумагам компаний.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения. Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).

Отличия между счетом и счетом-фактурой

Счета-фактуры и счета – одни из наиболее часто используемых в учете документов, с которыми приходится иметь дело бухгалтеру. Несмотря на сходство наименований, они различаются как по назначению в учете, так и по структуре, составу учитываемых данных, значимости и экономическому смыслу.

Вопрос: Как отразить в учете организации затраты на оплату почтовых услуг, связанных с отправкой контрагенту корреспонденции (в управленческих целях), если оператор почтовой связи не выставил счет-фактуру, но выдал кассовый чек с выделенной отдельной строкой суммой НДС?

Услуги оператора почтовой связи оплачены наличными через подотчетное лицо, которому выданы денежные средства в сумме 200 руб. Стоимость услуг почтовой связи составила 120 руб. (в том числе НДС 20 руб.).

Для целей налогообложения прибыли применяется метод начисления.

Посмотреть ответ

Документ, содержащий реквизиты поставщика, продавца, в том числе и банковские, список товаров и услуг, работ, подлежащих оплате. Сумма оплаты рассчитывается в табличной части счета, в соответствии с договорными ценами и объемами.

Счет – необязательный документ, однако в бизнесе используется повсеместно, поскольку позволяет:

Счет на оплату сам по себе может представлять собой оферту. Акцепт счета означает, что договор между сторонами заключен. Чаще всего акцепт выражается в оплате счета.

(гл. 28 ГК РФ, ст. 438, 435-432).

Для того чтобы счет мог быть признан офертой, он должен включать существенные данные, присущие договорам как таковым. Должным образом оформленный счет может служить доказательством договорных отношений в спорных ситуациях, вплоть до судебных разбирательств.

Сроки, согласно которым выставляются счета, фиксируются в договоре. Форма счета на оплату строго не регламентируется, и унифицированной формы, обязательной к применению, не имеет.

Обычно документ содержит следующие реквизиты:

Счет содержит указание на налоговый режим поставщика. Например, организации, применяющие ОСНО, обязательно выделяют и указывают сумму НДС в расчетах, а контрагенты, применяющие специальные налоговые режимы, делают соответствующую пометку об этом в счете. Счет может выставляться как на оплату по безналичному расчету, так и за наличные деньги.

Счет-фактура

Документ, тесно связанный с применением ОСНО и расчетами по НДС. На основании счета-фактуры принимается НДС к вычету в сумме, предъявленной продавцом (НК РФ ст. 169-1). Покупатель не имеет права заявить налог к вычету при отсутствии этого документа. Счет-фактура должен быть оформлен строго в рамках, установленных законом, иначе налоговые органы могут посчитать сумму НДС к вычету неправомерной.

Может иметь как бумажную, так и электронную форму.

Внимание! Электронный вариант документа действителен, только если передается по электронным каналам связи с использованием квалифицированной цифровой подписи.

Счет-фактура содержит следующие реквизиты:

Внимание! Страны ЕАЭС – Белоруссия, Казахстан, Киргизия, Армения. При отсутствии контрактов с этими странами в графе 1а счета-фактуры ставится прочерк (см. Постановление Правительства от 19-08-17 №981.).

Группа реквизитов, характеризующая товар, произведенный за пределами России и прошедший таможню для использования в экономической зоне Калининградской области:

Внимание! Если товар произведен в России, в графах 10 и 10а следует ставить прочерки. В то же время не запрещается ставить код России (643) и наименование страны (см. письмо Минфина от 10-01-13 №03-07-13/01-01). Если товар произведен не в России, но впоследствии разделен для продажи так, что страну происхождения отдельных его партий установить невозможно, то страну происхождения и таможенную декларацию в счете-фактуре не заполняют (см. письмо Минфина от 27-11-17 №03-07-09/78220).

При работе со счетами–фактурами следует учитывать ряд моментов:

Внимание! Права уполномоченных лиц и законность их подписей должны быть оформлены доверенностью или приказом, если речь идет об организации и единственной доверенностью, если уполномоченный представляет ИП.

Универсальный передаточный документ (УПД) и счет-фактура

Форма не является обязательной к применению, но рекомендуется ФНС как способ сократить количество документации при оформлении сделки. УПД содержит все признаки счета-фактуры и документа, по которому передаются ТМЦ. Применяется как организациями на ОСНО, так и использующими специальные налоговые режимы организациями, ИП. Правила использования УПД прописываются в учетной политике.

При этом часть хозяйственных операций может оформляться в организации с применением привычных счетов-фактур, а часть – с помощью УПД (письмо ФНС 27-05-15 №ГД-4-3/8963). При использовании УПД одновременно в качестве счета-фактуры и документа передачи на нем указывается статус 1.

Оформляем реализацию: как выписываются счета-фактуры и накладные

Каждый факт хозяйственной деятельности сопровождается оформлением первичных документов. На их основании бухгалтер фиксирует совершившуюся операцию в учете. Не исключение и операции по реализации продукции, работ, услуг и пр. В ходе указанной операции продавец должен выписать первичный документ (например, товарную накладную), на основании которого товар, работа, услуга передается (или право собственности переходит) покупателю. Если продавец уплачивает НДС, то в общих случаях он выставляет в адрес покупателя и счет-фактуру. Но сделать это он может не в момент передачи актива или права собственности на него, а в течение пяти дней после отгрузки.

Таким образом, накладная и счет-фактура — единый комплект документов по реализации товаров, однако предназначены они для того, чтобы учитывать различные объекты. Чтобы понять разницу между накладной и счетом-фактурой, рассмотрим каждый документ по отдельности.

Для чего служит товарная накладная

Товарная накладная по форме ТОРГ-12 — это один из видов первичных документов, на основании которых происходит передача, например, товаров, приобретенных для перепродажи, или продукции собственного производства покупателю. То есть накладная нужна для учета товарно-материальных ценностей.

Форма и указания по заполнению товарной накладной утверждены постановлением Госкомстата РФ от 25.12.1998 № 132. Однако по закону «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ экономические субъекты имеют право:

Обязательно ли указывать банковские реквизиты в ТОРГ-12? Что, если она без печати? Ответы на эти и другие спорные вопросы по заполнению документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Одновременно с выпиской товарной накладной в бухгалтерском учете формируются проводки по реализации:

Покупатель на основании товарной накладной отразит в своем учете поступление материальных ценностей проводкой Дт 10, 15, 41… Кт 60.1.

В чем заключается разница между товарной накладной и другими передаточными документами

Когда выписывается товарная накладная, мы уже выяснили, но кроме нее в процессе реализации могут быть оформлены и другие передаточные документы:

Из названий видно, что оформление перечисленных документов происходит в зависимости от того, какое имущество передается: материалы, работы, услуги, основные средства, нематериальные активы и т. д.

Все эти документы характеризуются тем, что в них должны быть прописаны реквизиты передающей и принимающей сторон, наименование и при необходимости характеристика передаваемого актива, количество, цена и стоимость, дата, когда произошла передача актива, и пр. Документы должны быть заверены подписями уполномоченных лиц с каждой стороны сделки и скреплены печатями (при наличии).

Каково предназначение счета-фактуры и в чем ее отличие от товарной накладной

Счет-фактура — первичный документ, служащий для учета налога на добавленную стоимость. Продавец-налогоплательщик обязан при совершении операций, подлежащих обложению указанным налогом, выписать счет-фактуру, показывая таким образом начисление НДС: Дт 90.3 Кт 68/НДС.

Счет-фактура может выписываться не только при отгрузке, но и при других обстоятельствах (например, при поступлении денежных средств от покупателя в качестве аванса), когда выписка накладной не требуется, а НДС начислить надо.

Покупатель — плательщик НДС вправе на основании полученного счета-фактуры принять сумму НДС к вычету, уменьшив величину налога к уплате в бюджет. Входящий НДС у покупателя отражается на основании проводки Дт 19 Кт 60.1, а заявление налога к вычету — Дт 68/НДС Кт 19.Однако для этого документ должен соответствовать всем требованиям налогового законодательства.

Форма счета-фактуры и правила по его заполнению приводятся в постановлении Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 действует обновленный бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В счете-фактуре, как и в накладной, должны быть указаны наименование товара, его количество, цена за единицу и общая стоимость, ставка и размер НДС, сумма с НДС. Кроме того, здесь приводятся реквизиты продавца и покупателя (грузоотправителя, грузополучателя). Заверяется документ подписями уполномоченных лиц (обычно руководителя и главного бухгалтера от организации или ИП). Места для печати в нем в отличие от товарной накладной не предусмотрено.

Какие реквизиты товарной накладной по форме ТОРГ-12 обязательны для заполнения в целях принятия расходов к налоговому учету и применения вычетов по НДС? Ответ на этот вопрос от советника государственной гражданской службы РФ 2 класса Григоренко Е. С. вы найдете в К+, получив пробный доступ к системе бесплатно.

Возможно ли оформить накладную и счет-фактуру в одном документе?

Итак, товарная накладная предназначена для учета товарно-материальных ценностей, счет-фактура — для учета НДС. Возможно ли составить их в форме одного документа?

Возможно. Такой документ действует с 2013 года — с того момента, как ФНС выпустила письмо от 21.10.2013 № ММВ-20-3/96@ с целью облегчить документооборот хозсубъектов. В письме приведен новый бланк с реквизитами обоих документов. Он получил название УПД (универсального передаточного документа).

Форму счета-фактуры наше законодательство периодически корректирует, в связи с этим меняется и бланк УПД.

Закон не обязывает использовать УПД, это дело добровольное. Если хозсубъект решит о том, что при отгрузке будет оформляться именно УПД, то лучше такое решение прописать в учетной политике.

Где найти образец УПД — единого документа, составленного на основании счета-фактуры и накладной

Образец единого документа из счета-фактуры и накладной представлен ниже:

Надеемся, что этот образец поможет вам оформить универсальный передаточный документ правильно.

Итоги

Так чем отличается счет-фактура от накладной? Они предназначены для отражения в бухгалтерских и налоговых регистрах двух разных объектов учета. Товарная накладная учитывает ТМЦ, а счет-фактура — НДС. Оба документа выписываются при отгрузке или при переходе права собственности, но накладная непосредственно в момент отгрузки, а счет-фактура в течение 5 дней после этого. Сведения, отражаемые в этих двух документах, в некоторой степени дублируют друг друга. Именно поэтому в целях упрощения документооборота налоговиками была разработана единая форма, соединяющая в себе реквизиты счета-фактуры и первичного передаточного документа. Образец УПД приведен выше.