как провести в 1с счет фактуру прошлого периода

Учимся правильно работать с НДС в 1С. Исправленный счет-фактура

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

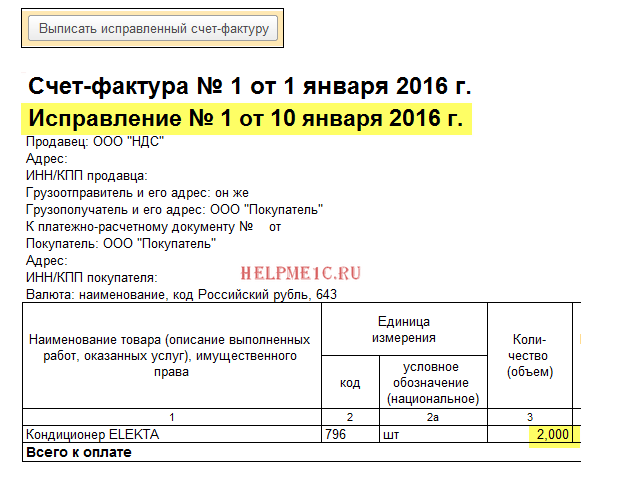

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

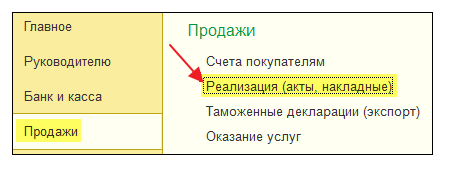

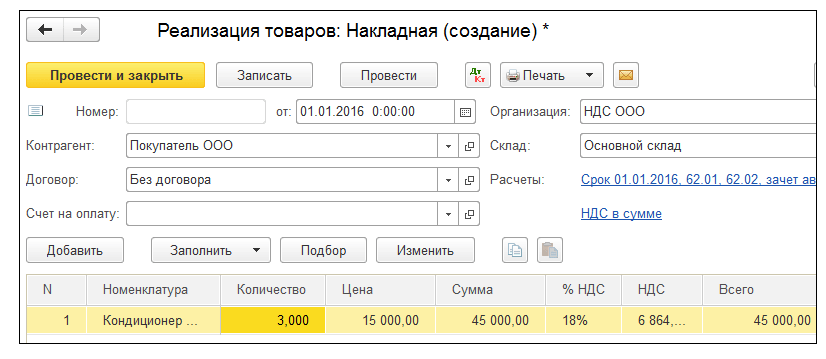

Выставляем первичный счет-фактуру

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

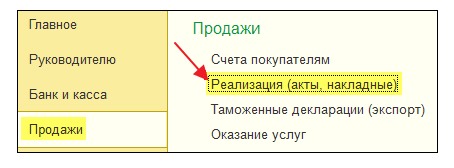

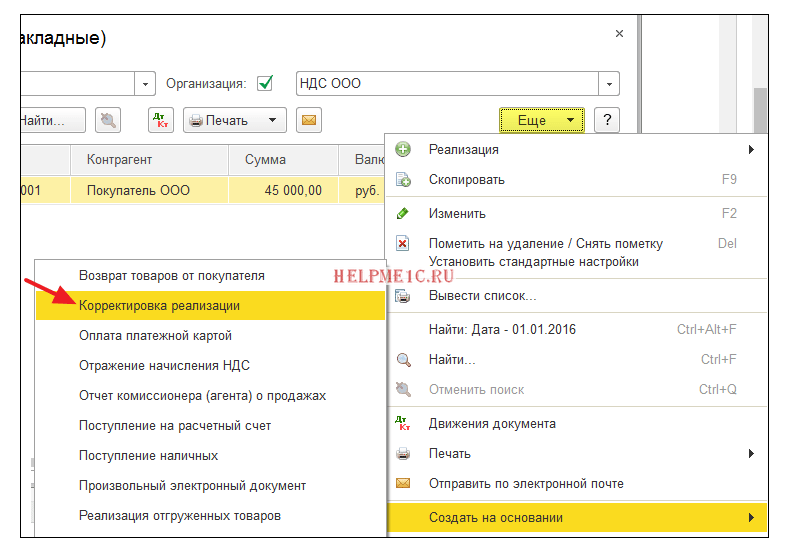

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Смотрим книгу продаж в том же налоговом периоде (у продавца)

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

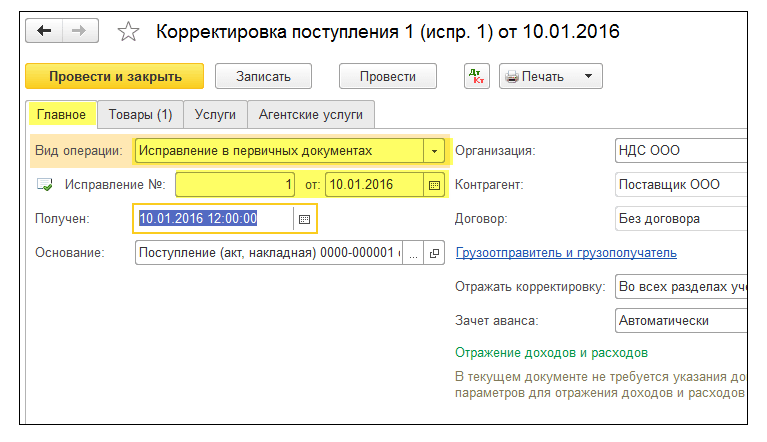

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Пропущенные документы прошлого года от поставщика услуг, если бухгалтер не знал о данном факте хоз.жизни

Иногда бывают непредвиденные ситуации из-за которых происходят пропуски в отражении фактов хозяйственной деятельности. Давайте разберем как внести неучтенные документы прошлого года от поставщика в бухгалтерском и налоговом учете. А также как отразить их в целях учета НДС.

- Как исправить ошибку Регистрация пропущенного документа от поставщика услуг Регистрация неучтенного СФ поставщика Декларация по НДС за отчетный квартал Декларация по налогу на прибыль за отчетный период Бухгалтерская отчетность за текущий год

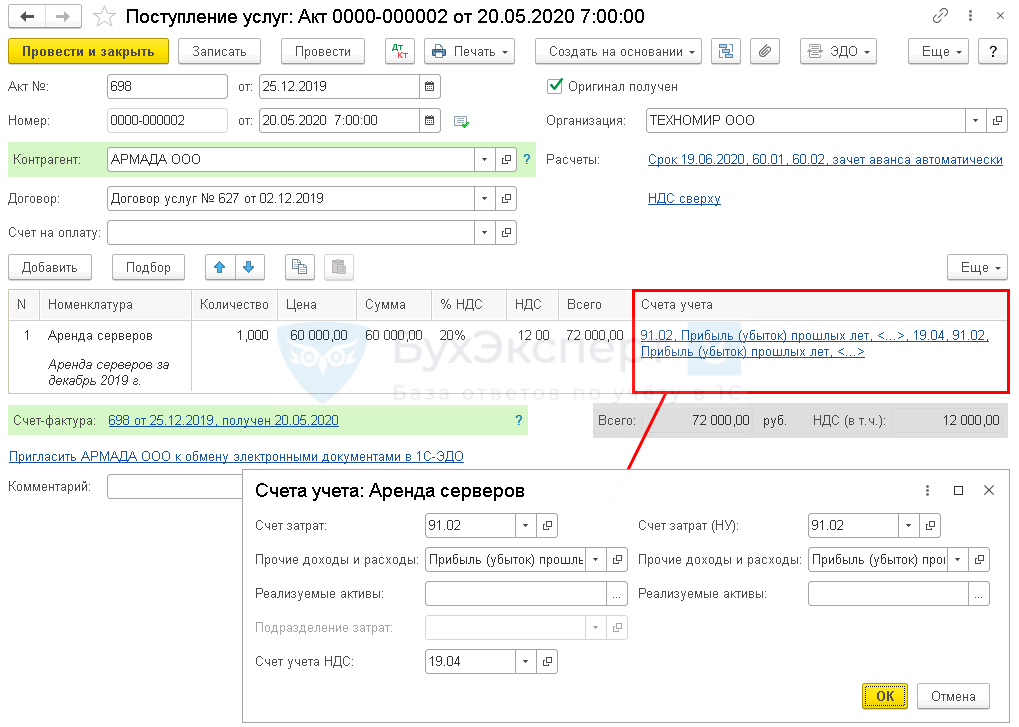

Пошаговая инструкция

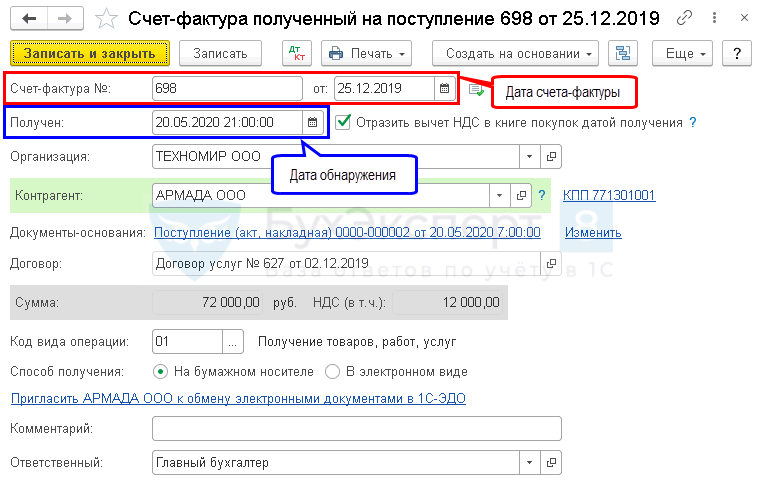

20 мая 2020 (II квартал) на почтовый адрес Организации поступили первичные документы по оказанию услуг поставщика, а также счет-фактура от 25 декабря 2019 на сумму 72 000 руб. (в т. ч. НДС 20%)

Бухгалтер не знал о случившемся факте хозяйственной жизни (ФХД) на момент составления отчетности, сверка с данным контрагентом не была осуществлена. Бухгалтерская отчетность представлена и утверждена. Декларация по налогу на прибыль за год была сдана с прибылью

Как зарегистрировать неучтенный документ на поступление?

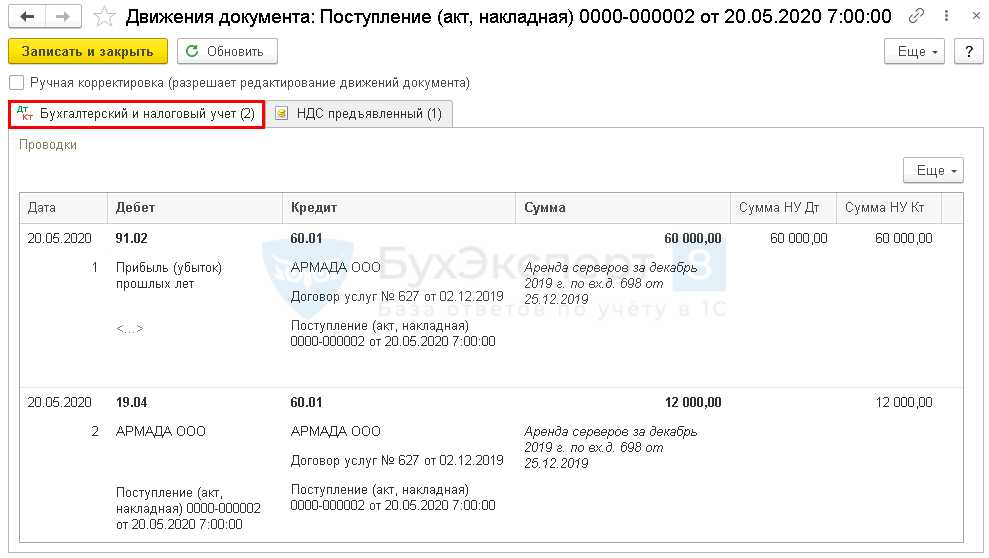

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного приходного документа по услугам сторонней организации | |||||||

| 20 мая 2020 | 91.02 | 60.01 | 60 000 | 60 000 | 60 000 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 12 000 | 12 000 | Принятие к учету НДС | |||

| Регистрация неучтенного СФ поставщика | |||||||

| 20 мая 2020 | — | — | 72 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 12 000 | Принятие НДС к вычету | ||||

| — | — | 12 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Декларация по НДС за II квартал 2020 | |||||||

| 30 июня 2020 | — | — | 12 000 | Отражение НДС принятого к вычету | Регламентированный отчет Декларация по НДС Раздел 3 стр.120 | ||

| Декларация по налогу на прибыль за полугодие 2020 | |||||||

| 30 июня 2020 | — | — | 60 000 | Отражение выявленных убытков в декларации за текущий период | Регламентированный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 400, стр. 401 | ||

Пропуск в отражении ФХЖ не является ошибкой (п. 2 ПБУ 22/2010). В БУ будет иметь место исправление оценочного значения в соответствии с ПБУ 21/2008.

Если бухгалтер не знал о произошедшем ФХЖ, то на дату выявления ФХЖ, будет производиться изменение оценочного значения перспективно с 0 до фактической оценки (Рекомендации НРБУ «БМЦ Р-18/2011-КпР):

Пропуск первичного документа приравнивается к ошибке. Ошибка привела к излишней уплате налога на прибыль в предыдущем отчетном периоде.

Перерасчет налоговой базы может быть произведен в периоде обнаружения ошибки (II квартал 2020) в текущей декларации, т.к. в декларации по налогу на прибыль за предыдущий период отражена прибыль (п. 1 ст. 54 НК РФ, Письмо Минфина от 13.04.2016 N 03-03-06/2/21034).

НДС по приобретенным услугам можно принимать к вычету в течении 3-х лет. НДС по счету-фактуре, полученному 25.12.2019 можно принять к вычету до 30.09.2022.

Получите понятные самоучители 2021 по 1С бесплатно:

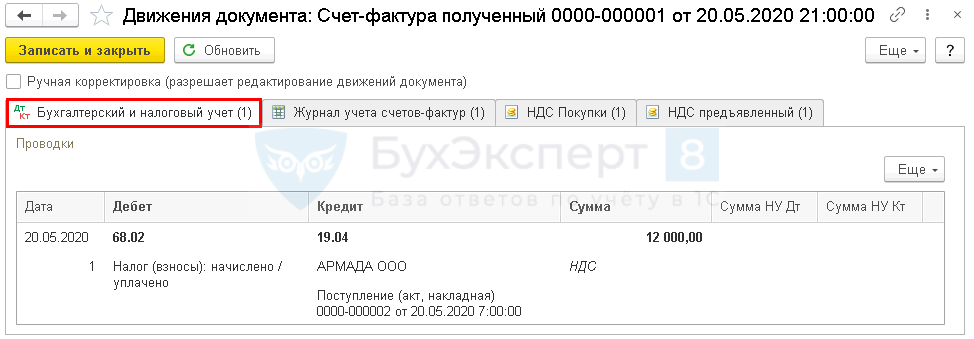

Проводки

Проводки

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо, Вам за Ваш профессионализм. Все очень доступно излагаете и нет воды.

Как в 1С аннулировать ошибочную регистрацию авансового счета-фактуры в книге продаж

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

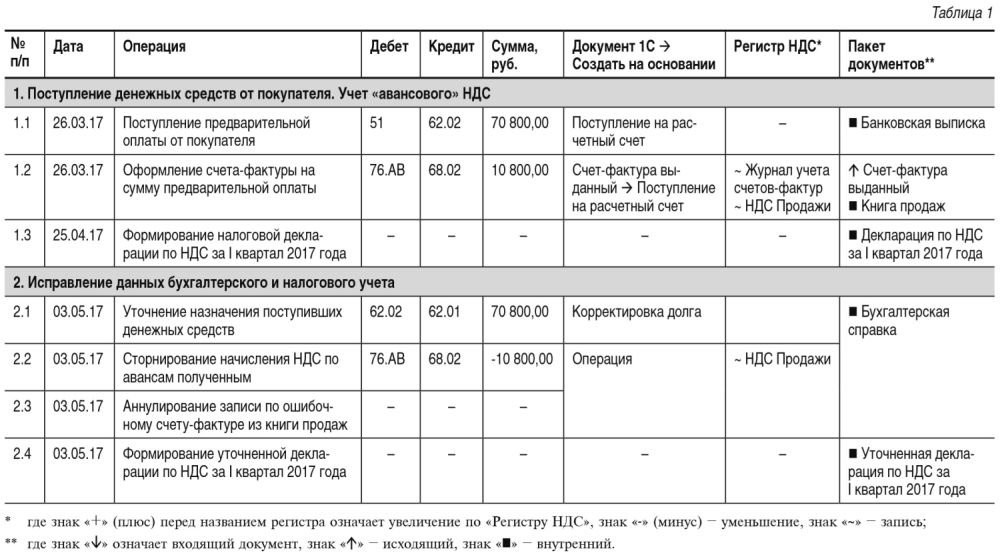

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счет-фактура

Данные

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения)

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения)

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения)

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения)

Прочерки (п. 4 Правил заполнения)

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

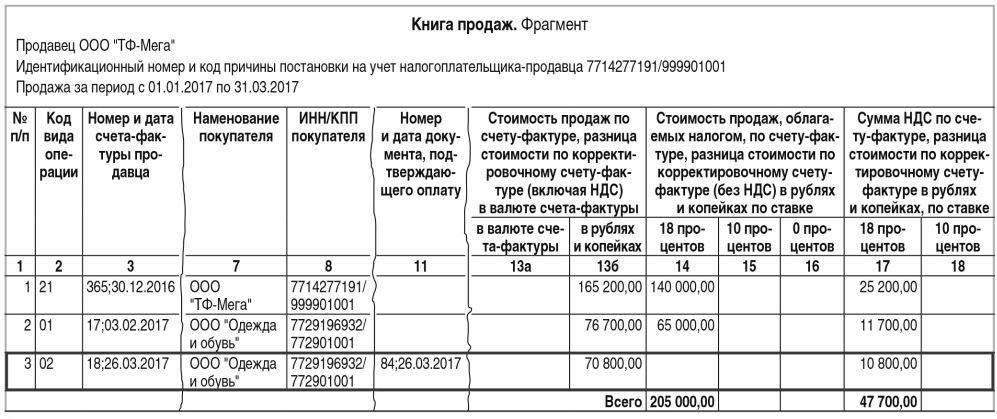

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В документе Корректировка долга указываются следующие значения:

Корректировка приобретения в сторону уменьшения, если НДС не принят к вычету

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

1С:ИТС

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

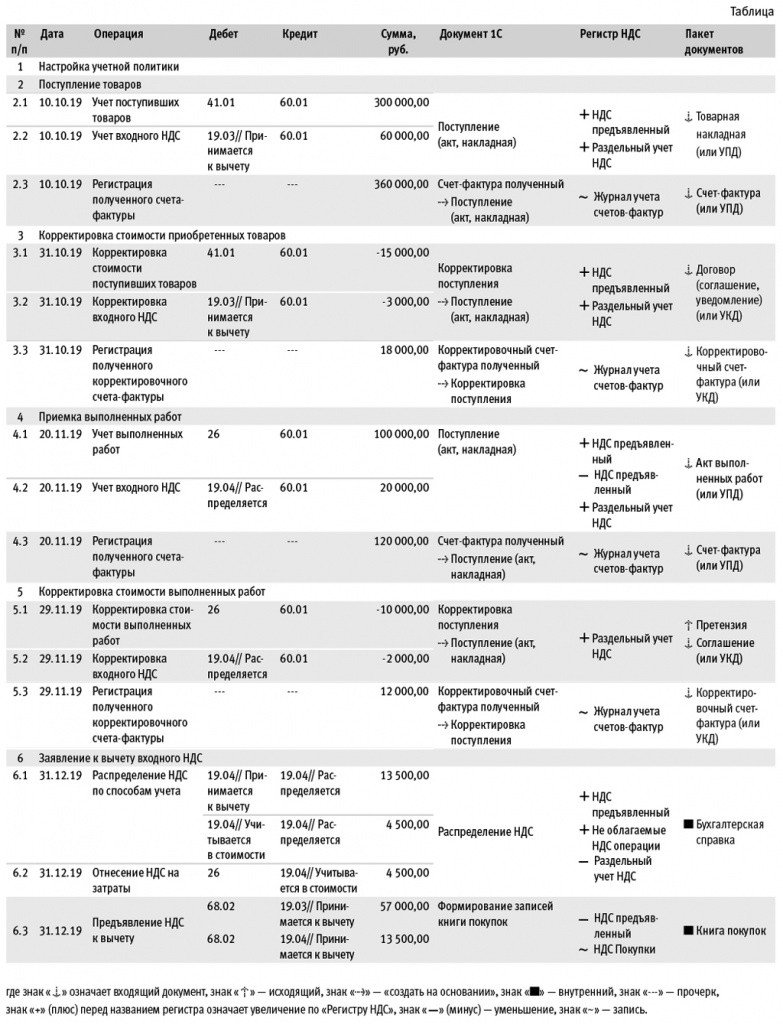

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

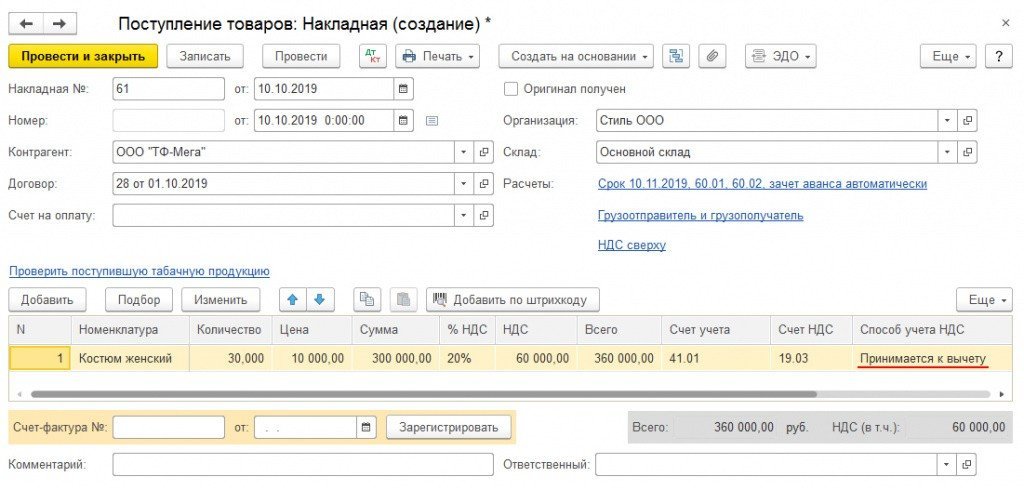

Поступление товаров

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных товаров;

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

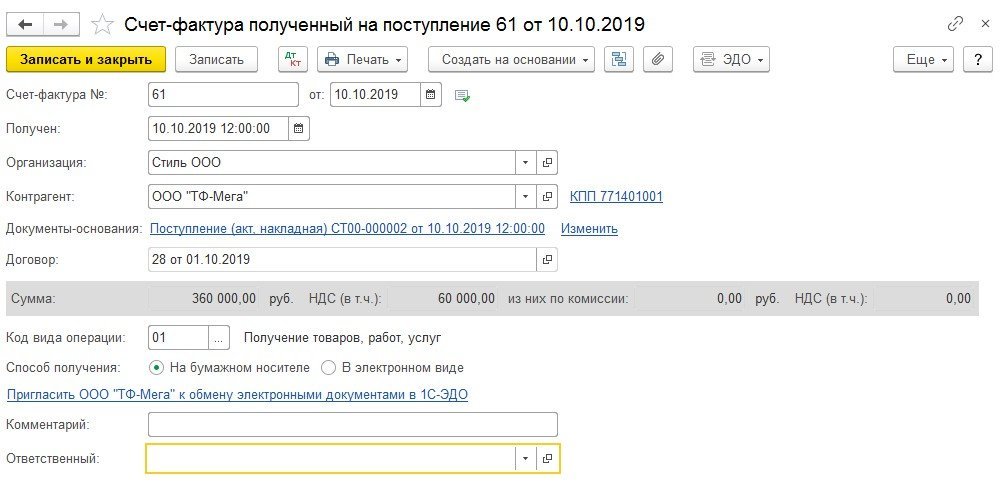

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

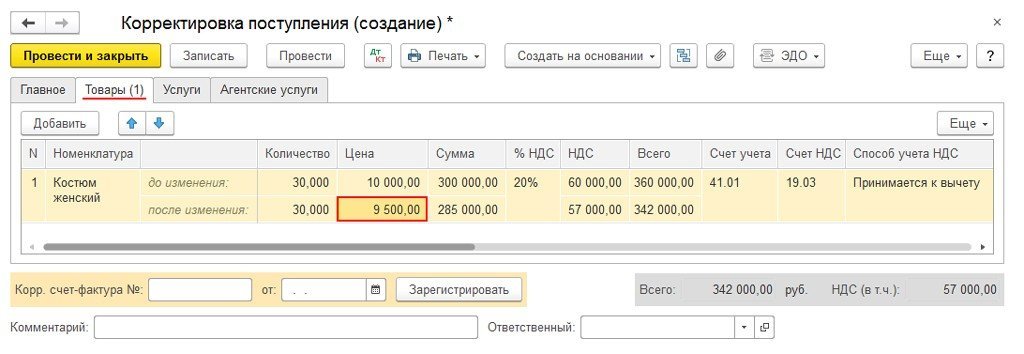

Корректировка стоимости приобретенных товаров

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

— СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

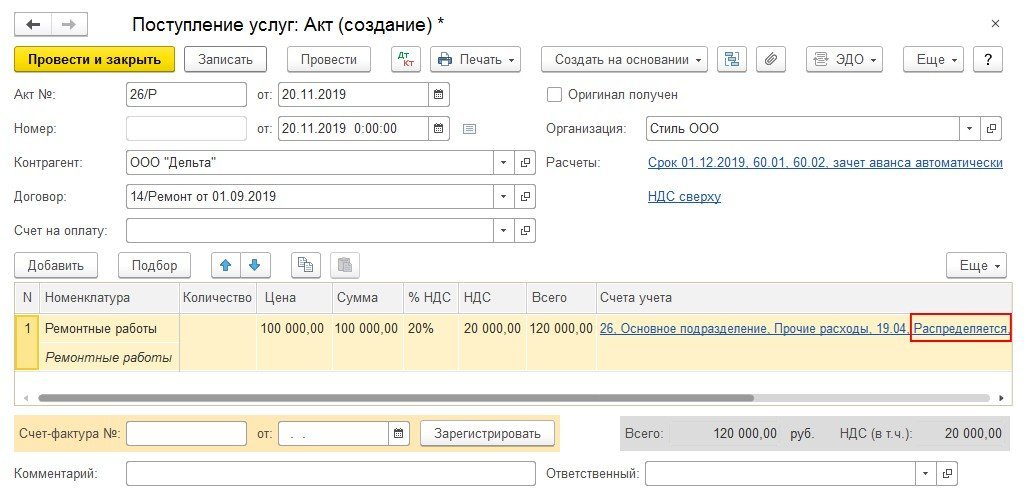

Приемка выполненных работ

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

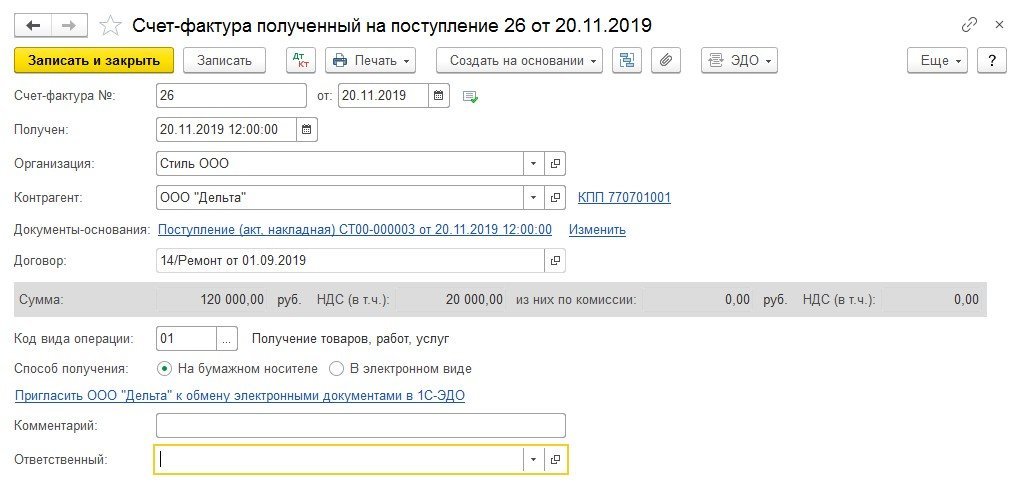

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

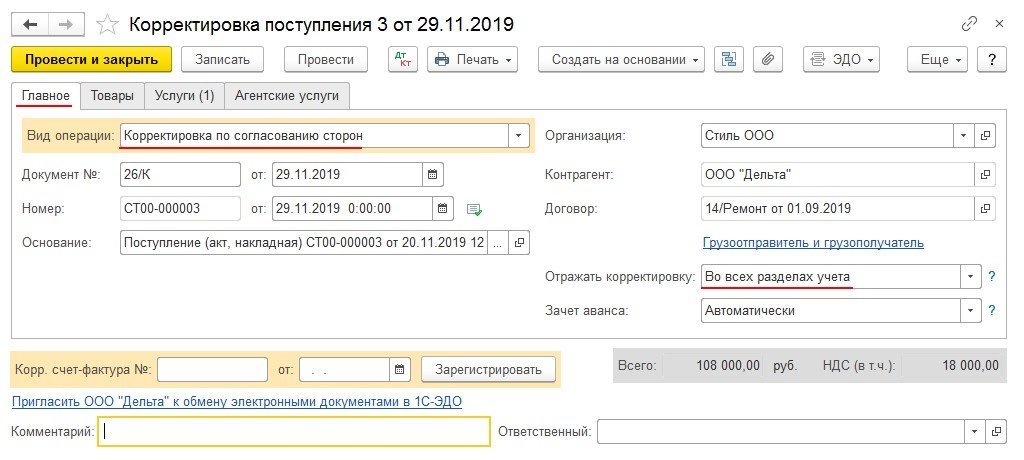

Корректировка стоимости выполненных работ

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

Рис. 6. Корректировка стоимости выполненных работ

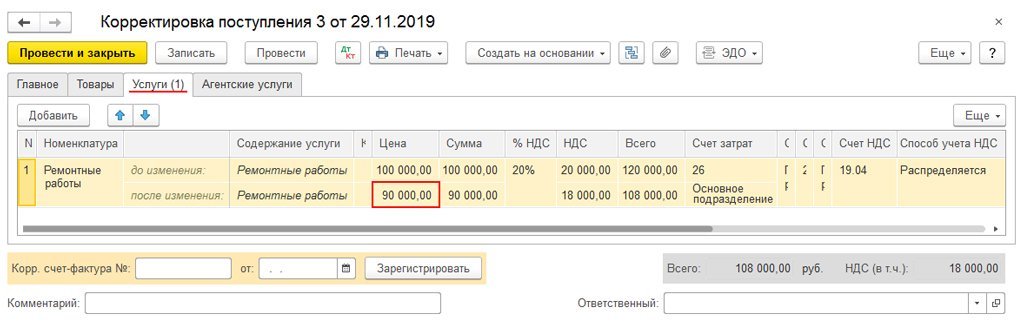

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

— СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы: