как сдавать 6 ндфл по обособленным подразделениям в 2021 году

Как сдавать 6 ндфл по обособленным подразделениям в 2021 году

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 7 сентября 2021 г. № БС-4-11/12684@ О перечислении сумм НДФЛ, а также представления сведений о доходах физических лиц и суммах НДФЛ по форме 2-НДФЛ и расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) при смене адреса выбранного обособленного подразделения

Федеральная налоговая служба рассмотрела письмо о перечислении сумм налога на доходы физических лиц, а также представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ и расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) при смене адреса выбранного обособленного подразделения, и сообщает следующее.

В соответствии с положениями пункта 7 статьи 226 Кодекса сумма НДФЛ, исчисленная по налоговой ставке, указанной в пункте 1 или 3.1 статьи 224 Кодекса, и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет в следующем порядке:

— если на момент уплаты налога в бюджет сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, рассчитанная нарастающим итогом с начала налогового периода, составляет менее 650 тысяч рублей или равна 650 тысячам рублей, уплата налога производится по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения;

— если на момент уплаты налога в бюджет сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, рассчитанная нарастающим итогом с начала налогового периода, превысила 650 тысяч рублей, уплата налога производится по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения в следующем порядке:

отдельно уплачивается сумма налога в части, недостающей до 650 тысяч рублей, относящаяся к части налоговой базы до 5 миллионов рублей включительно;

отдельно уплачивается часть суммы налога, превышающая 650 тысяч рублей, относящаяся к части налоговой базы, превышающей 5 миллионов рублей.

Сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения обособленного подразделения организации, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения, а также исходя из сумм доходов, начисляемых и выплачиваемых по договорам гражданско-правового характера, заключаемым с физическими лицами обособленным подразделением (уполномоченными лицами обособленного подразделения) от имени такой организации.

Таким образом, сумма НДФЛ с дохода, начисляемого и выплачиваемого работникам организации, должна быть перечислена в бюджет по месту учета организации, а сумма НДФЛ с дохода, начисляемого и выплачиваемого работникам обособленного подразделения организации, должна быть перечислена в бюджет по месту постановки на учет организации по месту нахождения данного обособленного подразделения.

Учитывая изложенное, в случае снятия с учета в налоговом органе в течение налогового периода выбранного обособленного подразделения, организация обязана в этом налоговом периоде представить Уведомление с указанием в поле «Причина представления уведомления (код)» значения «4» (указать другие изменения, влияющие на порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ). При этом заполнению подлежат все поля Уведомления. В этой связи, после снятия с учета в налоговом органе выбранного обособленного подразделения перечисление НДФЛ и представление отчетности по НДФЛ будет осуществляться организацией в ранее действующем порядке, то есть как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Если данная организация планирует в последующие налоговые периоды (например, начиная с 2022 года) перечислять НДФЛ и представлять отчетность по НДФЛ по месту учета выбранного лица, то организация обязана не позднее 10 января 2022 года представить в налоговый орган Уведомление.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

ФНС разъяснила порядок представления сведений по форме 2-НДФЛ и расчета по форме 6-НДФЛ при смене адреса обособленного подразделения, выбранного для представления этих данных за несколько обособленных подразделений.

ФНС России рассмотрела пример заполнения форм 6-НДФЛ при совмещении работы в головном офисе и в обособленном подразделении

|

| pressmaster / Depositphotos.com |

Нормами налогового законодательства установлено, что российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ (п. 1 ст. 226 Налогового кодекса). Налог исчисляется на дату фактического получения дохода нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ).

Налоговая ставка по НДФЛ установлена в следующих размерах: 13% если сумма налоговых баз за налоговый период составляет менее или равна 5 млн. руб.; или 650 тыс. руб. и 15% суммы налоговых баз превышающей 5 млн. руб. – если сумма налоговых баз за налоговый период составляет более 5 млн. руб. (п. 1 ст. 224 НК РФ). Применяется такая ставка в отношении совокупности налоговых баз всех доходов физлица.

Налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 марта года, следующего за истекшим налоговым периодом. Если организация имеет обособленные подразделения, то расчет по форме 6-НДФЛ предоставляется в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений (п. 2 ст. 230 НК РФ).

В разделе 2 расчета по форме 6-НДФЛ (утв. приказом ФНС России от 15 октября 2020 г. № ЕД-7-11/753@) указываются обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.Если оганизация имеет обособленное подразделение и сотрудник работает как в головном офисе, так и в этом обособленном подразделении, то, как поясняет налоговая служба, нужно представлять два расчета по форме 6-НДФЛ за отчетный период в налоговый орган по месту своего учета и в налоговый орган по месту учета обособленного подразделения организации (письмо ФНС России от 11 июня 2021 г. № БС-4-11/8204@).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

ФНС России рассмотрела на примере порядок заполнения раздела 2 двух форм расчета 6-НДФЛ. Работник организации получает доходы по трудовым договорам, заключенным организацией, по основному месту работы в головной организации (сумма дохода за 2021 год – 5 млн. руб.) и по месту совмещения должности в обособленном подразделении организации (сумма дохода за 2021 год – 500 тыс. руб.).

Расчет по форме 6-НДФЛ, составляемый в головной организацией (ИНН организации, КПП организации)

Расчет по форме 6-НДФЛ за 2021 год, составляемый в обособленном подразделении (ИНН организации, КПП обособленного подразделения организации)

Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

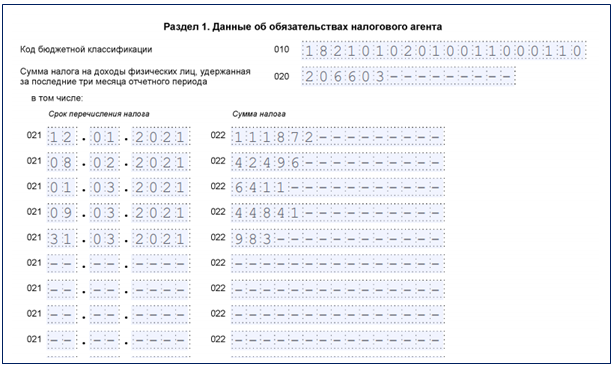

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

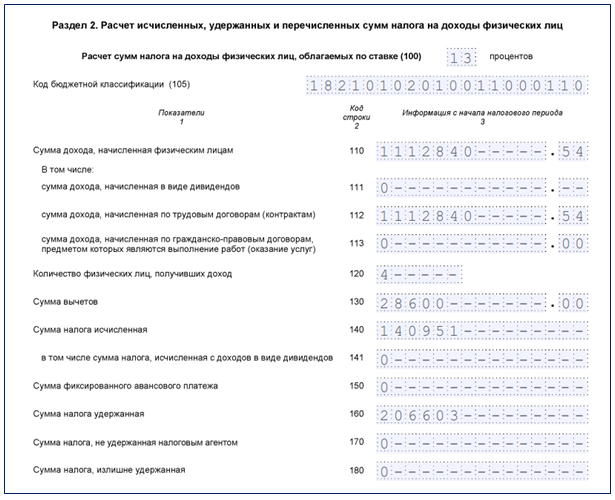

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

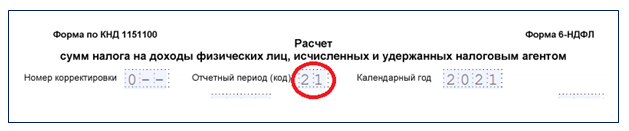

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

6‑НДФЛ в 2021 году

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

Сроки сдачи отчета 6-НДФЛ установлены п. 2 ст. 230 НК РФ. Сдать 6-НДФЛ за отчетный квартал нужно до последнего дня следующего месяца. Помните, что если последний день выпадает на выходной или праздник, срок сдачи откладывается на следующий ближайший рабочий день.

Кто и когда должен сдать отчет по 6-НДФЛ

Отчет 6-НДФЛ сдают каждый квартал и по итогам года все фирмы и ИП с работниками — налоговые агенты. В отчете отражают информацию о начисленном и удержанном с зарплаты НДФЛ.

Если зарплата не начислялась — нет обязанности удерживать налог на доход и сдавать отчет. Отправьте налоговой письмо о том, что не являетесь налоговым агентом, чтобы от вас не ждали отчет и не блокировали расчетный счет за опоздание.

Сроки сдачи 6-НДФЛ за год установлены п. 2 ст. 230 НК РФ. Расчеты за 1 квартал, полугодие и 9 месяцев сдавайте не позднее последнего дня месяца, следующего за отчетным периодом. Годовой расчет — до 1 марта года, следующего за отчетным.

Форму 6-НДФЛ представляют в налоговую инспекцию по месту учета. Это можно сделать в электронном виде через интернет. Бумажный вариант вправе сдавать только налоговые агенты, у которых в течение налогового периода численность лиц, получавших доходы, не превышала 10 человек.

Веб-сервис Контур.Бухгалтерия сам сформирует отчеты и проверит перед отправкой. Учет, налоги, зарплата, отчетность с отправкой через интернет в одном сервисе.

Новая форма расчета 6-НДФЛ в 2021 году

На титульном листе в основном технические правки. А разделы 1 и 2 в новой форме, по сути, поменяли местами: теперь в разделе 1 отражается информация о суммах и сроках перечисления НДФЛ, а в разделе 2 — обобщенная информация. Еще одно очень важное изменение — включение справки 2-НДФЛ в состав расчета. Отдельно ее сдавать больше не нужно, а в составе расчета она заполняется один раз в год. Изменения в форме справки тоже есть. Рассмотрим порядок заполнения нового отчета.

Заполняем титульный лист

Титульный лист и порядок его заполнения практически аналогичен титульнику из предыдущей формы. Изменились только названия некоторых полей:

| Было | Стало |

|---|---|

| Период представления (код) | Отчетный период (код) |

| Налоговый период (год) | Календарный год |

| Форма реорганизации (ликвидации) (код) | Форма реорганизации (ликвидации) (код)/Лишение полномочий (закрытие) обособленного подразделения (код) |

| ИНН/КПП реорганизованной организации | ИНН/КПП реорганизованной организации/ИНН/КПП лишенного (закрытого) обособленного подразделения |

Также для лишения полномочий или закрытия обособленного подразделения ввели специальный код — «9».

Заполняем Раздел № 1

В первом разделе указываем сроки перечисления налога и суммы удержанного налога за последние три месяца. Например, в расчете за полгода это будут апрель, май и июнь. Рассмотрим по строкам.

Обратите внимание! Сумма налога в поле 020 должна быть равна сумме значений всех полей 022. А полей 022 должно быть ровно столько же, сколько полей 021. Аналогичные правила действуют для возвращенного НДФЛ из полей 030–032.

Как видим, теперь не нужно указывать дату фактического получения дохода, дату удержания и сумму фактически полученного дохода. Часто именно в этих полях возникала путаница, которая наконец прекратится.

Заполняем раздел № 2

Во втором разделе обобщаются суммы начисленных доходов, исчисленных и удержанных налогов по всем физлицам. Данные приводятся с начала налогового периода нарастающим итогом. По каждой ставке НДФЛ заполняется отдельный раздел 2. Разберемся с порядком заполнения полей:

Из новых полей — 112, 113 и 190. Все остальное практически не изменилось по сравнению с Разделом 1 формы 6-НДФЛ, действовавшей в 2020 году.

Заполняем Приложение № 1 «Справка о доходах и суммах налога физического лица»

Справку заполняем только при составлении расчета за полный год. Первый раз это нужно сделать к марту 2022 года. В справке отражайте сведения о доходах физлиц в прошедшем году, о суммах НДФЛ, начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Справка включает в себя 4 раздела:

В приложении к справке указываем сведения о доходах, начисленных и фактически полученных физлицом в денежной и натуральной формах, а также в виде материальной выгоды, и вычетах. Разделяйте их по месяцам.

Если расчет понадобится скорректировать, уточненную форму можно сдавать без приложений со справками. Если же нужно изменить сведения в справках, сдавать нужно весь расчет.

Веб-сервис Контур.Бухгалтерия сам сформирует отчеты и проверит перед отправкой. Учет, налоги, зарплата, отчетность с отправкой через интернет в одном сервисе.

Нулевой отчет 6-НДФЛ

Если вашим сотрудникам не начислялась и не выплачивалась зарплата, матпомощь или вознаграждения, нулевой отчет 6-НДФЛ подавать не нужно. Однако если налоговая не получит 6-НДФЛ в срок, она может заблокировать расчетный счет и выписать штраф за опоздание с отчетностью. Чтобы избежать этого, рекомендуем письменно уведомить налоговую, что в отчетном периоде вы не были налоговым агентом и не будете подавать 6-НДФЛ. Альтернатива — сдать нулевой 6-НДФЛ, налоговая его тоже примет.

Обратите внимание, что отчет формируется нарастающим итогом (с начала года), поэтому, если у вас была хотя бы одна выплата в первом квартале, то в третьем уже не может быть нулевой отчетности.

Штрафы по 6-НДФЛ

Штрафы за просрочку. Согласно п. 1.2 ст. 126 НК РФ, за каждый месяц (полный/неполный) просрочки налоговый агент (НА) должен заплатить 1 000 рублей, вне зависимости от периода в году. Просрочка начинается со дня, когда агент должен был сдать расчет по налогу. Например, вы просрочили подачу 6-НДФЛ на 2 месяца и 3 дня. Ваш штраф = 3 × 1 000 = 3 000 рублей.

Налоговая обычно не ждет результатов камеральной проверки и назначает штраф уже в течение 10 рабочих дней с даты начала просрочки. Кроме штрафов, налоговая может «заморозить» банковские счета и денежные операции должника — это произойдет, если опоздать со сдачей на 20 дней и более.

Кроме того, за несвоевременное представление могут оштрафовать ответственного работника на сумму 300-500 рублей.

Штрафы за ошибки. Если вы сдаете отчет вовремя, но с ошибками, за каждый «испорченный» отчет вам полагается штраф в размере 500 рублей. Однако если налоговые инспекторы увидят ошибку, но вы успеете подать корректный отчет, штраф на вас не наложат. С 2017 года вам также могут простить ошибки в некоторых случаях: например, если вы не занизили налог, не создали неблагоприятных последствий для бюджета или не нарушили права физлиц.

К ответственности могут привлечь не только всю организацию, но и ответственных сотрудников — руководителя, бухгалтера. Должностным лицам грозит штраф от 300 до 500 рублей.

Штраф за отчет на бумаге. Если организация или предприниматель, которые не имеют права отчитываться в бумажном виде, подадут 6-НДФЛ на бумаге, их могут оштрафовать на 200 рублей. Напомним, что на бумаге могут отчитываться работодатели, у которых количество лиц, получавших доход, 10 человек или менее.

Легко готовьте и сдавайте через интернет 6-НДФЛ с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели новые пользователи работают в сервисе бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

(1).jpg)