как снизить налог на прибыль акции

Лайфхак: как инвестор может снизить свой налог в конце года

В чем суть вопроса

В конце года каждый инвестор должен заплатить налог с прибыли от инвестиций. Например, вы купили акции на ₽1 тыс., через несколько месяцев продали по ₽1,5 тыс. Прибыль составила ₽500.

Прибыль — это как заработная плата, с нее надо заплатить 13% подоходного налога. В нашем случае с ₽500 придется отдать государству ₽65. Говоря юридическим языком, ₽500 — это налогооблагаемая база. То есть сумма, с которой рассчитывается налог. Но эту сумму можно уменьшить. Если так сделать, то и налог снизится.

Как это работает на простом примере

Предположим, в этом году вы купили по 100 акций двух компаний. Одна акция стоит ₽1 тыс.

За несколько месяцев цена акций первой компании выросла в два раза. Теперь они стоят ₽200 тыс. Вы решили получить прибыль и продать их. Заработали ₽100 тыс. Это ваша прибыль от инвестиций. Именно с нее нужно заплатить подоходный налог 13%, то есть ₽13 тыс.

Теперь посмотрим, что происходило со второй компанией. Цена одной ее акции упала на 50% — с ₽1 тыс. до ₽500. Теперь ваши акции стоят в два раза дешевле, и у вас есть два варианта: продолжать держать эти бумаги или продать.

В первом случае ничего не произойдет, и налогооблагаемая база останется прежней — ₽100 тыс. Но чтобы ее уменьшить, вы выбрали второй вариант и решили продать их. Потеряли ₽50 тыс. Получается, что ваша прибыль с инвестиций составляет уже не ₽100 тыс., а ₽50 тыс. А значит, налог у вас возьмут тоже с ₽50 тыс.

Теперь вы заплатите в следующем году в два раза меньше налогов, потому что 13% от ₽50 тыс. — это ₽6,5 тыс., а не ₽13 тыс.

Далее применяем наш лайфхак — после продажи акций второй компании вы снова их покупаете по такой же цене, по которой только что продали. За продажу и покупку вы заплатите небольшую комиссию брокеру. Но она будет намного меньше, чем если бы вы переплатили ₽6,5 тыс. в качестве налога.

При такой операции обязанность по уплате налога не исчезает, а просто переносится на более поздний срок. Если в следующем году акции второй компании отрастут обратно до ₽1 тыс. и вы их продадите, то заплатите те же самые ₽6,5 тыс., но это произойдет на год позже.

4 правила: когда нужно применять налоговый лайфхак

Несколько простых критериев, как определить, стоит ли продавать акции для уменьшения налогов:

Описанное выше касается как российского, так и зарубежных рынков. Весь процесс очень простой и занимает всего пару минут. Такую налоговую оптимизацию стоит проводить в конце года любому инвестору.

Впервые материал опубликован 27 декабря 2019 года

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

5 лайфхаков снизить налоги от инвестиций

Хуже налогов может быть только отсутствие прибыли!

У вас есть прибыль от инвестиций? Готовьтесь поделиться с государством. Отслюнявить часть дохода в виде налогов.

Можно ли как то законными способами уменьшить налогооблагаемую базу? А по простому, заплатить меньше налогов. Тем самым увеличить прибыль.

Представляю 5 лайфхаков, с помощью которых, вы можете снизить размер налоговых платежей. А в некоторых случаях полностью уйти от налогообложения.

Бумажная прибыль

Вы купили акции. Со временем цена на них возросла. И хотеться продать бумаги подороже.

Пока вы не продали акции, весь показанный бумагами рост, будет считаться бумажной прибылью. А она не подлежит налогообложению.

Особенно это актуально при долгосрочном накоплении капитала (например, на пенсию). Постоянно пополняете счет, покупаете например ETF. Капитал на счете со временем увеличивается. За счет пополнений и роста стоимости купленных бумаг. Накопили к пенсии несколько миллионов рублей.

Сколько налогов вы заплатили за все это время? Ноль рублей ноль копеек.

Время продажи

Вы планируете продать активы в конце года. Например в декабре.

Многие инвесторы, часто делают ребалансировку портфеля именно в конце года. Продают подорожавшие бумаги, покупают подешевевшие.

Продав бумаги в конце года, вам сразу будет необходимо заплатить 13% в виде налога. Вернее брокер удержит с вас необходимую сумму.

Перенеся продажу с декабря на январь, налог будет удержан только через год. И целых 12 месяцев вы можете пользоваться этими деньгами. И «срубить» с них дополнительную прибыль.

Продажа с убытком

В некоторых случаях можно сознательно продавать убыточные бумаги. Это уменьшает налогооблагаемую базу. И как следствие, вы заплатите меньше налогов.

Здесь нужно подходить к каждому случаю индивидуально. Рассчитать всю выгоду заранее перед планируемой убыточной продажей.

Все действия лучше производить в конце года. Когда уже не ожидается сильных изменений по стоимости портфеля.

Запрашивает у брокера налоговый отчет. Обычно в личном кабинете есть у большинства. И смотрим, какая у меня прибыль на текущий момент и какая сумма налогов начислена.

Пример. У вас образовалась прибыль в 100 тысяч рублей. С нее нужно отдать 13 тысяч. Жалко.

В итоге, суммарно прибыль составит уже не 100, а 50 тысяч рублей. И мы заплатим налогов в 2 раза меньше (сэкономили 6,5 тысяч).

Если у вас в портфеле будут активы с бумажным убытком от 100 тысяч и выше, можете смело продажей зафиксировать убыток в 100 тысяч рублей (равный текущей прибыли).

В этом случае налогов вообще платить не придется.

Действительно! Но мы не учли несколько вариантов.

Небольшой бонус. Все понесенные расходы на брокерские операции (комиссии) учитываются в общей прибыли. Вернее вычитаются из нее. И опять получаем маленькую оптимизацию на налогах.

У этого способа есть ряд нюансов, не зная которые, можно получить не то что изначально планировал. Подробный алгоритм действий по правильному снижению налога описан в этой статье.

Убыточные периоды прошлых лет

Получили вы убыток по брокерскому счету в прошлом году. Печально. Но из этого тоже можно извлечь выгоду.

Прибыль по текущему году можно уменьшить зачетом убытка прошлых лет. Это снизит налогооблагаемую базу (налог на прибыль).

Главное не забывать вовремя подавать декларацию в налоговую за убыточные периоды.

Налоговые льготы

Обязательно нужно знать про все налоговые льготы и пользоваться ими по полной.

Индивидуальный инвестиционный счет.

Используя ИИС, можно получить одну из 2-х налоговых плюшек на выбор:

Льгота на долгосрочное владение.

Правильные облигации.

Выбирая облигации, обращаем внимание не только на текущую доходность. Еще нужно учитывать вид, дату выпуска и размер купона по облигациям.

Может получится, что из двух бумаг, выгоднее будет облигация с меньшим размером купона или доходностью.

Снова налоговые льготы. Есть бумаги не облагаемые налогом на купонный доход. А есть облагаемые (по ставке 13%).

Рынок конечно сам корректирует рыночные цены котировок.

Новички, при выборе бумаг, могут увидеть примерно такую картину.

Конечно же вторые бумаги: 8,5 > 8%.

Только более «доходная бумага» вышла в обращение до 2017 года.

По ней взимается налог с купонного дохода. И реальная доходность (за вычетом налога 13%) составит 7,4%.

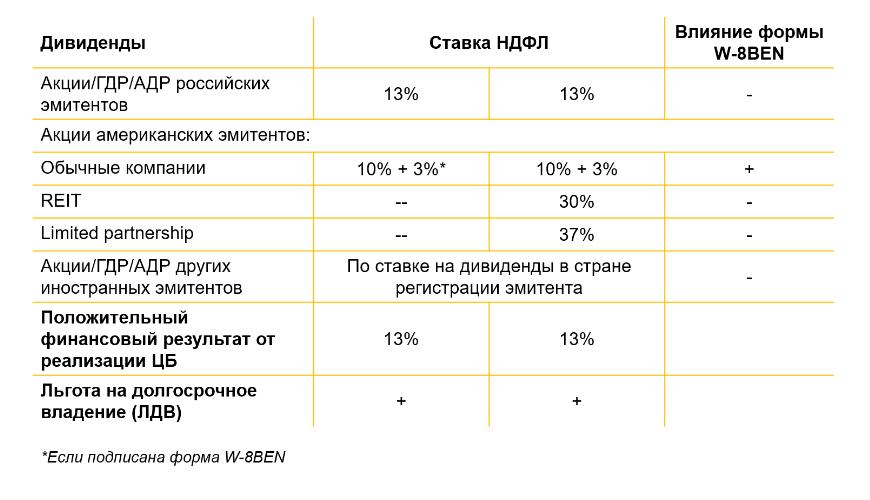

Налог на дивиденды. 13% или 30%?

Собрались покупать американские акции? Обязательно перед началом подписывайте форму W-8ben.

Нерезиденты, владельцы акций при получении дивидендов облагаются 30% налогом.

Форма W-8ben позволит снизить налоговую ставку до 13%.

10% с вас удержит американский брокер. Оставшиеся 3% нужно будет заплатить в России. Как и когда это сделать и на какие штрафы можно нарваться, если не платить налоги, писал в этой статье.

Запрашивайте у российских брокеров, предоставляющих доступ к Санкт-Петербургской бирже (СПБ).

Некоторые «молчат как партизаны» и никак не уведомляют клиентов о возможности снизить налог с дивидендов.

Другие брокеры, не дают вам доступ к торгам на СПБ, пока не будет подписаны форма W-8ben (респект им).

Как освободить доход по акциям от налога?

В законодательстве предусмотрен ряд налоговых вычетов и льгот, при применении которых возможно освободить от налога часть дохода по акциям. Как воспользоваться данными налоговыми послаблениями и какие условия нужно выполнить, читайте в статье.

Обложению НДФЛ подлежит не весь доход от реализации акций. При продаже акций в целях исчисления налогооблагаемой базы доходы могут быть уменьшены на расходы по приобретению, хранению и реализации ценных бумаг. Однако для учёта данных расходов они должны быть подтверждены документально (п. 10 ст. 214.1 НК РФ, п. 4 ст. 226.1 НК РФ).

Если при продаже получена прибыль, то, чтобы освободить её от налога, можно воспользоваться инвестиционными льготами и вычетами.

— если акции не обращаются на организационном рынке ценных бумаг в течение всего срока владения ими;

— если активы компании не более чем на 50% состоят из недвижимого имущества в течение всего периода владения акциями данной компании. Подробнее о данной льготе мы говорили в статьях «2019: старые льготы на новый лад» и «Можно ли освободить от налога доход по ценным бумагам 90-х и 00-х?».

— акции являются обращающимися на организованном рынке ценных бумаг;

Данные льготы могут применять как налоговые резиденты РФ, так и налоговые нерезиденты РФ.

Законодательством предусмотрено, что ни один из налоговых вычетов не распространяется на доход в виде дивидендов (п. 3 ст. 210 НК РФ).

Однако сумма выплаченных дивидендов может не совпадать с их налогооблагаемой базой, так как на это влияют коэффициенты Д1 и Д2.

Если вы являетесь налоговым резидентом РФ и российская компания, которая выплачивает вам дивиденды, также получает дивиденды от других организаций, то сумма налога, которая будет удержана, исчисляется по формуле (п. 5 ст. 275 НК РФ):

Н = К * Сн * (Д1 — Д2), где:

Н — сумма налога, подлежащего удержанию;

К — отношение суммы дивидендов, начисленной физическому лицу, к общей сумме дивидендов, подлежащих распределению российской организацией в пользу всех получателей (Д1);

Сн — налоговая ставка;

Д1 — общая сумма дивидендов, подлежащая распределению российской организацией в пользу всех получателей;

Д2 — общая сумма дивидендов, полученных российской организацией от других компаний.

В связи с этим акционеры российских компаний могут получать дивиденды вообще без удержания НДФЛ, либо сумма дивидендов, подлежащая налогообложению, будет меньше, чем фактически полученная сумма.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как платить налоги с акций?

Доход, полученный на акциях, подлежит налогообложению. Он вычитается у плательщика по месту его получения. Брокер является по закону налоговым агентом. Таким образом, на руки инвестор получает деньги уже в чистом виде, с вычтенным налогом на доходы физического лица. И все же клиенту надо знать и самому, как платить налоги с акций, потому что это может помочь выбрать правильную стратегию вложения в ценные бумаги.

А также в ряде случаев не мешает проверить брокера, так как все могут ошибаться.

Что облагается налогом и как платить налоги с акций

Прежде всего, налогом облагаются получаемые дивиденды. Ставка налога для резидентов составляет 13%. Так, например, если дивиденды по акциям составили 100 рублей, то на руки инвестор получит 100 минус 13% равно 87 рублей.

Во-вторых, налогом на доходы физических лиц облагается прибыль, полученная в результате продажи ценных бумаг по цене выше, чем их покупка, то есть курсовая разница.

Приведем такой пример. Инвестор в январе купил акцию за 100 рублей и продал ее же в мая за 110 рублей. Налогооблагаемый доход составляет 110 минус 100 равно 10 рублей, при выплате денег брокер перечислит 10 умножить на 13% итого 1.3 рубля на каждую акцию в доход бюджета.

Источник: Московская биржа.

Уменьшение налогооблагаемой базы

Доход, полученный на акции, может быть уменьшен на брокерскую комиссию, а также на убыток, полученный от операций с теми же ценными бумагами в том же году. Приведем еще один пример.

Допустим, инвестор купил акции по цене 100 рублей, как мы только что рассматривали, но ошибся с моментов выхода на рынок. Котировки снизились до 90 рублей за одну бумагу, и он не стал рисковать дальше, продал, зафиксировав убыток в 10 рублей.

Затем, спустя еще пару месяцев котировки опустились до 80 рублей, и тогда инвестор принял решение вновь приобрести бумаги той же компании. Итого он купил по 80, а продал через полгода по 100 рублей, получив доход в 20 рублей.

Но до этого у него был убыток в 10 рублей, который он вычитает до налогообложения. Итого 20 минус 10 рублей равно 10 рублей, которые идут под налог в 13%.

Срок владения акциями и налогообложение

В законе предусмотрена возможность избежать налогообложения доходов, полученных от роста котировок акций, если ими владели более 3 лет. При этом сумма дохода не должна превышать 5 млн. рублей.

Следует обратить внимание, эта льгота распространяется только на прибыль от курсовой разницы, а с дивидендов, выплачиваемых, скажем, ежегодно или несколько раз в год, НДФЛ удерживается каждый раз при их получении.

Индивидуальные инвестиционные счета

Особую льготу можно получить, если использовать так называемый ИИС, или индивидуальный инвестиционный счет. Эта схема освобождает от налогов на доходы, полученные на акции, вообще, и от прибыли на курсе бумаг, и от дивидендов, но при соблюдении нескольких условий.

При этом надо помнить, что это одна из двух форм ИИС. По второй можно получить налоговый вычет в размере до 54 тысяч рублей ежегодно, но налоги на доходы по акциям уплачиваются в обычном порядке.

Особенность налогообложения иностранных акций в России

Операции с акциями иностранных эмитентов в целом облагаются налогами почти также, но имеют свои нюансы. Во-первых, всевозможные налоговые вычеты по закону возможны только по ценным бумагам, котирующимся в России. То есть в нашем случае, это относится, например, к американским акциям, торгующимся на Московской бирже или бирже Санкт-Петербург. Во всех остальных случаях никакие налоговые вычеты невозможны.

Второй момент — цены покупки и продажи ценных бумаг пересчитываются в рубли по курсу ЦБ РФ. И это значит, что возможен доход, который появится в результате роста котировок иностранной валюты.

Третий момент заключается в том, что если клиент пользуется услугами отечественного брокера, то он получает на руки чистый доход, так как профессиональные участники рынка ценных бумаг одновременно являются и налоговыми агентами. А если, предположим, операция совершается через иностранного брокера, то рассчитывать и платить налоги надо самостоятельно.

Инструкция, как платить налоги с акций

На практике налоги удерживаются в месте их получения. Однако даже сами брокеры на своих сайтах часто пишут, что их надо проверять, так как ошибки случаются. Чтобы избежать проблем, в том числе штрафов, необходимо периодически, по крайней мере, не реже одного раза в год, сделать следующее

Блог компании Тинькофф Инвестиции | Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)

Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

К бумагам на ИИС этот вычет не применяется, к бумагам на иностранных биржах — тоже.

Размер вычета — 3 млн руб. за каждый полный год владения бумагами. Значит, за 3 года владения бумагами от налога можно освободить максимум 9 млн руб. дохода, за 4 года — 12 млн и т. д.

Например, 3 апреля 2017 года вы купили на Московской бирже акции на 4 млн руб. Через 3 года и одну неделю, 13 апреля 2020 года, вы их продали за 8 млн руб. Ваш доход составил 4 млн рублей — и его можно полностью освободить от НДФЛ. Если бы вы продали эти акции за 14 млн и заработали 10 млн руб., налог удерживался бы только с 1 млн руб.

Сколько времени бумаги были в собственности, определяется по методу ФИФО. Считается, что первыми продаются те бумаги, которые были куплены первыми.

Если бумаги были в собственности разное количество лет, то размер налогового вычета зависит от коэффициента Кцб. Он учитывает доход от бумаг за вычетом расходов на приобретение и срок владения каждой бумагой в годах.

Например, вы 3 полных года владели акциями Роснефти и 4 года — акциями Яндекса, затем вы их продали. От первых вы получили доход 5 млн рублей, от вторых 6 млн рублей. Тогда Кцб = ((5 млн руб. х 3) + (6 млн руб. х 4)) / (5 + 6 млн руб.) = 3,54.

Значит, с помощью этого вычета от НДФЛ можно освободить доход в размере 3,54 х 3 млн руб. = 10,62 млн руб. Налог придется платить не с 11 млн руб. дохода, а только с 0,38 млн руб.

Рассчитать возможный размер вычета для вашей ситуации может ваш брокер или УК, если попросите.

Вычет по сроку владения — это не льгота, автоматически он не предоставляется. Чтобы его получить, надо обратиться к вашему брокеру или в управляющую компанию. Если вы не стали получать этот вычет через них, то можно подать декларацию 3-НДФЛ в налоговую инспекцию.

Как и любые налоговые вычеты, этот вычет могут применить только резиденты России.

Ценные бумаги с льготным налогообложением

Доход от некоторых ценных бумаг на российских биржах облагается НДФЛ в льготном порядке. Только помните, что льготное налогообложение не должно быть основным критерием при выборе активов.

Облигации. С купонов облигаций органов власти налог не удерживается. С купонов рублевых облигаций российских компаний налог не удерживается, если эти облигации торгуются на бирже, начали размещаться в 2017 году или позже, а ставка купона в пределах ставки ЦБ + 5 п. п. Если ставка купона выше ставки ЦБ + 5 п. п., то с превышающей части купона удерживается налог по ставке 35%.

Такое льготное налогообложение действует лишь до конца 2020 года. С 2021-го с купонов всех облигаций будет удерживаться НДФЛ по ставке 13%. Налога, правда, можно избежать, если использовать ИИС с вычетом на доход (тип Б).

Ценные бумаги высокотехнологичного (инновационного) сектора экономики. На Московской бирже сейчас торгуется 10 акций и облигаций, относящихся к высокотехнологичному сектору экономики.

Если владеть этими бумагами больше года и продать их до 1 января 2023 года, доход от продажи не будет облагаться налогом. Либо можно продать их после 1 января 2023 года и не платить НДФЛ, но тогда надо владеть ими хотя бы 5 лет.

Важно: такие ценные бумаги должны быть куплены не раньше даты включения в список бумаг высокотехнологичного сектора, а проданы не позже даты исключения из этого перечня. Иначе льгота не сработает.

Другие способы

Кроме вычета по сроку владения и льготных инструментов есть и другие законные способы оптимизировать налоги. Вот несколько примеров.

Зафиксировать убыток. Если какие-то ценные бумаги в вашем портфеле подешевели, их можно продать. Это не очень приятно, зато зафиксированный убыток уменьшает налогооблагаемую базу от прибыльных сделок и снижает НДФЛ.

Проданные бумаги при желании можно сразу купить снова. Если в будущем они подорожают, НДФЛ с дохода от их продажи можно будет оптимизировать, применив вычет по сроку владения или зафиксировав убыток в других неудачных сделках.

Зачесть убытки прошлых лет. Можно засчитывать убытки прошлых лет, начиная с убытков 2010 года, чтобы уменьшить налогооблагаемую базу тех лет, когда был получен доход. Перенести убытки можно только на доход будущих лет.

Например, по итогам 2019 года доход от инвестиций составил 60 000 руб., а по итогам 2018-го у вас был убыток 50 000 руб. Убыток можно учесть в налоговой базе 2019 года и заплатить НДФЛ только с 10 000 руб. А вот если бы доход был в 2018 году, а убыток — в 2019-м, снизить налог за 2018 год не получилось бы.

Чтобы зачесть убыток и вернуть излишне уплаченный налог, надо подать налоговую декларацию за тот год, в котором получен доход. К декларации нужно будет приложить справку об убытках и отчет брокера за год, в котором был убыток. При этом доход, полученный на счете одного брокера, можно снизить за счет убытка, полученного через другого брокера.

Отложить уплату налога на будущее. Чем позже вы заплатите НДФЛ, тем дольше эти деньги будут работать на вашем счете, принося дополнительный доход. Есть два способа так сделать.

Во-первых, можно не выводить деньги с брокерского счета до конца года. Тогда брокер удержит налог с дохода от сделок только в начале следующего года.

Во-вторых, если в конце года на все деньги купить ценные бумаги, на брокерском счете не останется свободных средств. Из-за этого в январе брокер не удержит налог за прошедший год, и НДФЛ надо будет уплатить самостоятельно до 1 декабря. Если же вы подадите налоговую декларацию, например ради социального налогового вычета, уплатить налог за прошедший год придется до 15 июля.

Ну и что?

Российское законодательство позволяет инвесторам платить меньше налогов, и этим стоит пользоваться. Способов много, и можно применять сразу несколько.

Налоги с дохода от инвестиций — обширная и сложная тема. Если хотите больше узнать про налоги и способы законно снизить их, советуем почитать статьи Тинькофф-журнала:

В следующей статье расскажем про ИИС и вычеты. Не переключайтесь.

Как вы оптимизируете налоги? Расскажите в комментариях!