как уведомить ифнс о невозможности удержать ндфл

Сообщаем о невозможности удержать НДФЛ

Сообщить в налоговый орган о невозможности удержать исчисленную сумму НДФЛ – одна из обязанностей работодателя как налогового агента по НДФЛ. Как исполнить данную обязанность и каковы последствия ее игнорирования, расскажет наш эксперт.

Налоговый агент по НДФЛ и его обязанности

Одной из обязанностей налоговых агентов, предусмотренных п. 5 ст. 226 НК РФ, является письменное сообщение налогоплательщику и налоговому органу о невозможности удержать налог. Как отмечено в Письме ФНС РФ от 22.08.2014 № СА-4-7/16692, невозможность удержать налог возникает, например, в случае выплаты дохода в натуральной форме или возникновения дохода в виде материальной выгоды.

Не следует путать данную обязанность с обязанностью, предусмотренной п. 2 ст. 230 НК РФ, а именно с обязанностью представить в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов.

Сообщение о невозможности удержать налог представляется не позднее одного месяца с даты окончания налогового периода, то есть в отношении доходов, выплаченных в 2014 году, – не позднее 31.01.2015. Однако 31.01.2015 приходится на выходной день – субботу, поэтому в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день, то есть 02.02.2015.

Сведения в соответствии с п. 2 ст. 230 НК РФ представляются не позднее 1 апреля года, следующего за истекшим налоговым периодом, то есть в отношении доходов, выплаченных в 2014 году, – не позднее 01.04.2015.

Форма сообщения о невозможности удержать НДФЛ

Заполняем сообщение о невозможности удержать НДФЛ

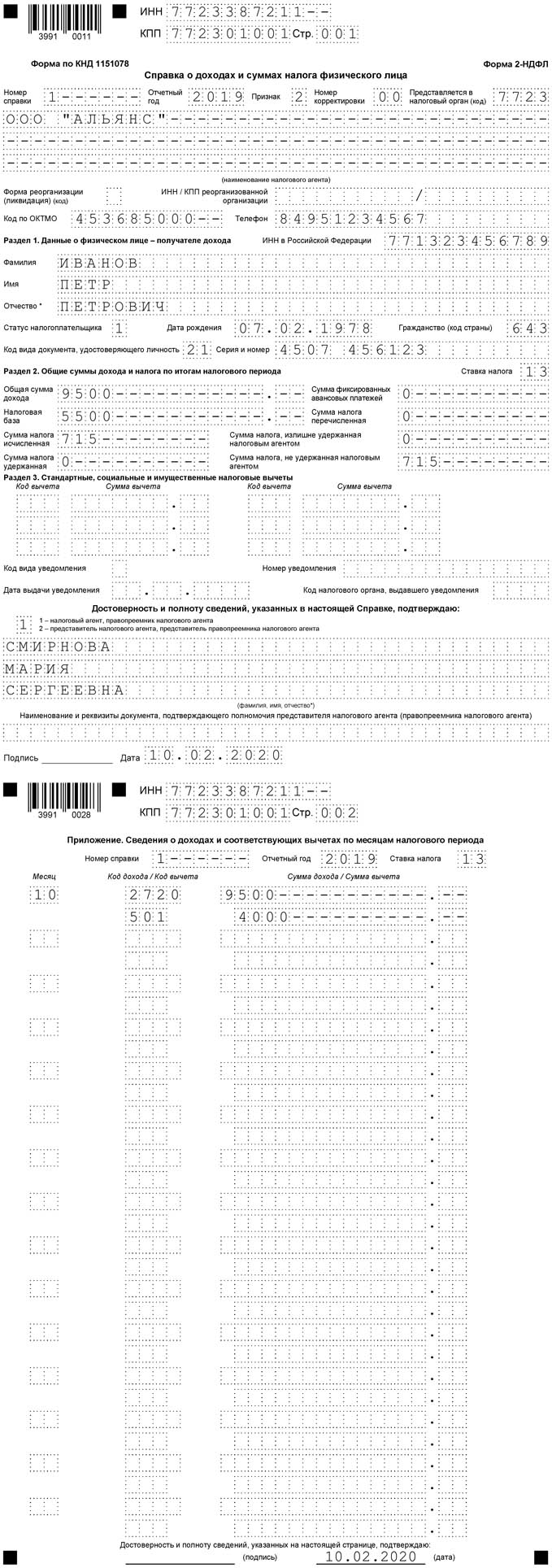

В пункте 5.3 «Сумма налога исчисленная» проставляется общая сумма налога, исчисленного по ставке, указанной в разд. 3 справки, по итогам налогового периода. При заполнении справки с признаком «2» в п. 5.3 указывается общая сумма налога, исчисленная, но не удержанная.

В справке с признаком «2» не заполняются:

пункт 5.4 «Сумма налога удержанная»;

пункт 5.5 «Сумма налога перечисленная»;

пункт 5.6 «Сумма налога, излишне удержанная налоговым агентом».

В пункте 5.7 «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в отчетном (налоговом) периоде

За период с января по май 2014 года ООО «Восток» выплатило своему работнику зарплату в размере 75 000 руб., с указанного дохода исчислен, удержан и перечислен в бюджет НДФЛ в сумме 9 750 руб. В июне 2014 года работник получил доход в натуральной форме в размере 5 000 руб. Организация исчислила с данного дохода НДФЛ в сумме 650 руб., но не удержала его. Вычеты сотруднику не предоставлялись. Других доходов в 2014 году у работника не было.

Какую отчетность по НДФЛ организация должна представить в налоговый орган?

В рассматриваемом случае организация в отношении данного сотрудника должна сформировать две справки 2-НДФЛ: с признаком «1» (ее нужно представить не позднее 01.04.2015) и признаком «2» (справка представляется не позднее 02.02.2015).

При заполнении справки с признаком «2» в разд. 3 указывается сумма дохода, равная 5 000 руб., а в п. 5.3 разд. 5 справки проставляется исчисленная сумма налога – 650 руб., в п. 5.7 разд. 5 отражается сумма налога, не удержанная налоговым агентом, – 650 руб.

При заполнении справки с признаком «1» в разд. 3 указывается сумма дохода – 80 000 руб., в п. 5.3 – 5.5 разд. 5 справки обозначаются исчисленная сумма налога – 10 400 руб., удержанная и перечисленная сумма налога – 9 750 руб., а в п. 5.7 разд. 5 проставляется сумма налога, не удержанная налоговым агентом, равная 650 руб.

Примеры заполнения справок приведены на стр. 37 – 38.

Сообщение о невозможности удержать НДФЛ и начисление пеней

Так, специалисты главного налогового ведомства указали, что если налоговый агент в установленном порядке и предусмотренные сроки письменно сообщил налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ в отношении конкретного лица и сумме налога, то пени налоговому агенту не начисляются.

В случае если налоговый агент не утратил возможность удержать НДФЛ с доходов работника, а также письменно не сообщил налогоплательщику и налоговому органу по месту своего учета о невозможности удержать НДФЛ и сумме налога, пени могут быть начислены налоговому агенту в соответствии со ст. 75 НК РФ в установленном порядке на дату вынесения решения по итогам выездной налоговой проверки и налогоплательщику должно быть направлено требование об уплате налога согласно п. 2 ст. 70 НК РФ.

Аналогичная позиция представлена и в более позднем разъяснении ведомства – в Письме от 22.08.2014 № СА-4-7/16692.

Также в Письме № СА-4-7/16692 налоговики отметили, что после окончания налогового периода, в котором налоговым агентом выплачивается доход физическому лицу, и письменного сообщения налоговым агентом налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ обязанность по уплате налога возлагается на физическое лицо, а обязанность налогового агента по удержанию соответствующих сумм налога прекращается.

После сообщения налогового агента уплату налога должен произвести сам налогоплательщик при подаче в налоговый орган по месту своего учета декларации по НДФЛ.

Ответственность за непредставление сообщения о невозможности удержать НДФЛ

Более интересным вопросом в данном случае является ответственность за непредставление сведений с признаком «1» в случае, если данные сведения уже были представлены с признаком «2» и иных сведений о доходах физического лица нет. С учетом порядка заполнения справки 2-НДФЛ в таком случае данные, указываемые в справках, дублируют друг друга.

Для более четкого понимания проблемы приведем ситуацию, рассмотренную в Письме УФНС по г. Москве от 07.03.2014 № 20-15/021334. Организация, являющаяся налоговым агентом по НДФЛ и не имеющая возможности удержать НДФЛ из выплат в пользу налогоплательщиков, обратилась с вопросом: необходимо ли представлять справки 2-НДФЛ с признаком «1», если за данных физических лиц организация уже представила в налоговый орган справки 2-НДФЛ с признаком «2» и никакой новой информации в справках не будет?

Столичные налоговики ответили: представление справки с признаком «2» не освобождает налогового агента от обязанности представить справку с признаком «1».

Следует отметить, что в данном вопросе налоговики и финансисты непреклонны. Так, Минфин в Письме от 29.12.2011 № 03‑04‑06/6-363 указал, что обязанности налогового агента, предусмотренные ст. 230 НК РФ, возлагаются на организацию независимо от обязанностей, установленных ст. 226 НК РФ.

Таким образом, исполнение организацией обязанности по сообщению о невозможности удержать налог и сумме налога в соответствии с п. 5 ст. 226 НК РФ не освобождает организацию от обязанности представить сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему РФ налогов в соответствии с п. 2 ст. 230 НК РФ, в том числе если выплату налогоплательщику иных доходов, подлежащих обложению налогом на доходы физических лиц, организация не производит.

Данного мнения налоговики придерживаются и в суде. Так, в ответ на заявления налоговых агентов налоговики приводят следующие доводы:

Если в отношении каких-либо доходов, выплаченных физическому лицу в 2014 году, у работодателя отсутствует возможность удержать НДФЛ, он, выступая в роли налогового агента, обязан сообщить о данном факте в налоговую инспекцию. Сообщение оформляется в виде справки по форме 2-НДФЛ и представляется в налоговую инспекцию не позднее 02.02.2015. Игнорирование данной обязанности, закрепленной п. 5 ст. 226 НК РФ, влечет для налогового агента различные санкции: начиная с начисления пеней и заканчивая начислением штрафа в соответствии с п. 1 ст. 126 НК РФ. По мнению Минфина и ФНС, исполнение данной обязанности не освобождает от обязанности по представлению сведений в отношении этих же физических лиц в соответствии с п. 2 ст. 230 НК РФ, даже если иных доходов у физического лица нет. Однако судьи придерживаются иного мнения по этому вопросу.

Как сообщить в ИФНС о невозможности удержать НДФЛ

Бывают случаи, когда удержать налог нельзя. Например, такая ситуация возникнет, если покупатель получил от компании доход в натуральной форме виде подарка. Понятно, что в такой ситуации организация не может удержать налог из последующих выплат.

В общем случае компании и ИП, которые выплачивают доходы физлицам, должны исполнить обязанности налогового агента по НДФЛ — исчислить, удержать и перечислить налог в бюджет (п. 1 ст. 24, п. 1 ст. 226 НК РФ).

Однако на практике бывают случаи, когда удержать налог нельзя. Например, такая ситуация возникнет, если покупатель получил от компании доход в натуральной форме виде подарка. Понятно, что в такой ситуации организация не может удержать налог из последующих выплат.

Также работник компании может уволиться, получив материальную выгоду. Казалось, в ситуации с работником НДФЛ можно удержать из выплат, полагающихся сотруднику при увольнении. Однако необходимо помнить, что удерживаемая у сотрудника сумма НДФЛ не может превышать 50 % от суммы выплаты.

Если компания не может удержать налог, то по действующему законодательству она должна известить об этом налоговую инспекцию. Сделать это нужно в течение месяца после окончания календарного года, когда доход был получен физическим лицом (п. 5 ст. 226 НК РФ). Помимо налогового органа компании должна уведомить и самого налогоплательщика.

Сообщения следует направлять, используя форму 2-НДФЛ (п. 2 приказа ФНС России от 17.11.2010 №ММВ-7-3/611, п. 1 Порядка, утв. приказом ФНС России от 16.09.2011 № ММВ-7-3/576).

Если организация пренебрежет этой обязанностью, то она может быть оштрафована на 200 руб. за каждое не предоставленное в налоговую инспекцию сообщение и ей могут быть начислены пени (ст. 126 НК РФ, письмо ФНС России от 22.11.2013 №БС-4-11/20951). Должностное лицо компании может быть оштрафовано на сумму 300-500 руб. (ст. 15.6 КоАП РФ).

Важно помнить, что если после отправки сообщений о невозможности удержания налога в налоговую инспекцию и физическому лицу у организации появилась возможность удержать налог, то делать этого не нужно (п. 4 ст. 228 НК РФ, письма Минфина России от 17.11.2010 №03-04-08/8-258, ФНС России от 22.08.2014 № СА-4-7/16692).

Получите комплексное решение бухгалтерской отчетности: автоматически формируйте и отправляйте отчеты через интернет

Как заполнить 2-НДФЛ при невозможности удержать налог

Все организации и ИП, выплачивающие доходы физическим лицам, обязаны удержать с этих доходов НДФЛ, поскольку согласно п. 1 и 2 ст. 226 Налогового кодекса РФ они признаются налоговыми агентами.

Но бывают ситуации, когда удержать налог с доходов нет возможности. Например, при выдаче зарплаты в натуральной форме или возникновении дохода в виде материальной выгоды (прощение долга, вручение подарка дороже 4 тыс. рублей). НДФЛ может быть не удержан и в результате ошибки с расчетом.

О невозможности удержания налога и размере задолженности необходимо сообщить не позднее 1 марта следующего года (п. 5 ст. 226 НК РФ, письма Минфина РФ от 24.03.2017 № 03-04-06/17225, ФНС РФ от 30.03.2016 № БС-4-11/5443).

Сообщением о невозможности удержания налога является форма 2-НДФЛ с признаком «2».

Уведомлять о невозможности удержания НДФЛ нужно по форме, утвержденной Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@.

С момента сообщения обязанность по уплате налога возлагается на физлицо, и организация перестает исполнять функции налогового агента (письмо ФНС РФ от 02.12.2010 № ШС-37-3/16768@).

Уплату налога должен произвести сам налогоплательщик при подаче в ИФНС по месту своего нахождения налоговой декларации по НДФЛ (письмо ФНС РФ от 22.08.2014 № СА-4-7/16692).

Поскольку срок сдачи приближается, мы решили подробнее рассказать о правилах заполнения справки 2-НДФЛ в случае невозможности удержать налог.

Неудержание НДФЛ в результате счетной ошибки

Если до конца года такой возможности уже нет (например, ошибку в расчетах выявили в декабре), о невозможности удержания налога надо сообщить физлицу и в свою налоговую (ст. 216, п. 5 ст. 226 НК РФ).

При этом оштрафовать за неудержание могут, только если при выплате дохода физлицу была возможность удержать налог. Если такой возможности не было (например, доход выплачен в натуральной форме), то привлечь к ответственности нельзя. Но если до конца года такая возможность появилась, а налоговый агент все равно налог не удержал, в этом случае ему также грозит штраф (ст. 123 НК РФ, п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Если НДФЛ не удержан с выплат уволенному сотруднику при окончательном расчете с ним и до конца года никаких выплат ему не было, организации также следует направить сообщение о невозможности удержать НДФЛ в инспекцию и этому сотруднику (ст. 216, п. 5 ст. 226 НК РФ).

Срок подачи 2-НДФЛ

В случае нарушения срока подачи справки инспекторы могут начислить штраф — 200 рублей за каждую справку.

Кому и как отправить сообщение о невозможности удержания

— в поле «Признак» указывается код 2 вместо обычного кода 1. Признак «2» означает, что справка 2-НДФЛ подается как сообщение для налоговой инспекции о том, что доход физлицу выплачен, но налог с него не удержан (п. 5 ст. 226 НК РФ);

— в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» отражается сумма фактически выплаченного дохода, с которого не удержан налог, отдельной строкой по соответствующим кодам доходов;

в разделе 2 «Общие суммы дохода и налога по итогам налогового периода» указывается:

Сообщение налоговому органу направляют (п. 5 ст. 226, п. 2 ст. 230, п. 1 ст. 83 НК РФ):

После отправки в налоговый орган сообщения по форме 2-НДФЛ с признаком «2», по итогам года в общем порядке необходимо сдать справку 2-НДФЛ с признаком «1» (ст. 216, п. 2 ст. 230 НК РФ, пп. 1.1 п. 1 Приказа ФНС РФ от 30.10.2015 № ММВ-7-11/485@, раздел II Порядка заполнения справки 2-НДФЛ, письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Если справку 2-НДФЛ будет сдавать правопреемник за реорганизованную организацию, то в соответствии с изменениями, внесенными Приказом ФНС РФ от 17.01.2018 № ММВ-7-11/19@, в поле «Признак» ему следует указать «4» (гл. II Порядка заполнения справки 2-НДФЛ).

Пример заполнения справки 2-НДФЛ с признаком 2

Размер вычета — 4 000 рублей. Код вычета — 501. Налоговая база: 5 500 рублей (9 500 руб. — 4 000 руб.).

НДФЛ: 715 рублей (5 500 руб. х 13 процентов).

По этому же человеку надо сдать и справку 2-НДФЛ с признаком «1» (письмо ФНС РФ от 30.03.2016 № БС-4-11/5443).

Справка 2-НДФЛ будет выглядеть так:

Причем, даже если других доходов налоговый агент не выплачивал, ему нужно будет представить в инспекцию две одинаковые справки за одно и то же лицо, отличие будет лишь в признаке представления (письмо Минфина РФ от 27.10.2011 № 03-04-06/8-290).

Непредставление справки повлечет все тот же штраф в сумме 200 рублей.

Правда, есть судебные решения, в которых арбитры признают такие штрафы незаконными. Они указывают на то, что в дублировании информации нет никакого смысла (постановления ФАС Уральского округа от 24.09.2013 № Ф09-9209/13, от 10.09.2014 № Ф09-5625/14, от 23.05.2014 № Ф09-2820/14, ФАС Восточно-Сибирского округа от 09.04.2013 № А19-16467/2012), и добавляют, что согласно п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Но до таких разбирательств желательно не доводить. Лучше повторно отправить документ, заполнение которого не вызывает особых трудностей, чем решать такие вопросы в судебном порядке. Ведь в случае проигрыша помимо штрафа нужно будет заплатить и судебные издержки.

Санкции

Если компания или ИП вовремя проинформировали о невозможности удержать налог, пени начисляться не будут. Если не сообщать о факте неудержания, пени будут начисляться по ст. 75 НК РФ.

Кроме того, к административной ответственности могут привлечь должностных лиц организации (п. 1 ст. 126 НК РФ, примечание к ст. 2.4, 15.6 КоАП РФ).

Оштрафовать налогового агента могут и за подачу справки 2-НДФЛ с недостоверными сведениями (п. 1 ст. 126.1 НК РФ).

Сообщение о невозможности удержать НДФЛ

Форму уведомления о невозможности удержать НДФЛ (на бумаге или в электронном виде) налоговый агент и физическое лицо устанавливают самостоятельно.

Отчитаться по НДФЛ организация – налоговый агент должна не позднее 1 апреля года, следующего за отчетным годом. В этот срок на каждого налогоплательщика НДФЛ работодатель предоставляет в налоговую инспекцию справки о доходах физических лиц по форме 2-НДФЛ с признаком «1» (п. 2 ст. 230 НК РФ).

При невозможности в течение календарного года удержать у работника НДФЛ организация – налоговый агент обязана не позднее 1 марта следующего года письменно сообщить об этом в свою налоговую инспекцию и физическому лицу с указанием сумм дохода, с которого не удержан налог, и сумм неудержанного налога (п. 5 ст. 226 НК РФ). Это необходимо, например, если:

Для подачи сведений о невозможности удержать налог в справке по форме 2-НДФЛ проставляют признак «2».

Такие же справки нужно выдать и физическим лицам, с которых не удалось удержать НДФЛ. Но порядок заполнения справок 2-НДФЛ не предусматривает, в какой форме сообщать физическому лицу о неудержанном налоге (в бумажной или в электронной). Поэтому организация – налоговый агент и физическое лицо вправе договориться между собой о форме сообщения.

Предоставление в срок до 1 марта в инспекцию справки 2-НДФЛ с признаком «2» о невозможности удержать налог не освобождает организацию как налогового агента от обязанности отчитаться по этому же налогоплательщику в общеустановленный срок не позднее 1 апреля (письмо Минфина России от 01.12.2014 № 03-04-06/61283).

А физическому лицу придется заплатить не удержанный с него НДФЛ самостоятельно, не позднее 1 декабря. Инспекция пришлет ему налоговое уведомление, поэтому декларацию 3-НДФЛ ему подавать не придется (подп. 4 п. 1 ст. 228, п. 1 ст. 229 НК РФ).

Эксперт по налогообложению Б.Л. Сваин

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Что грозит организации, если она не удержит с дохода работника НДФЛ и не сообщит об этом факте в налоговую?

Автор: Тяпухин С. В., эксперт журнала

Работнику выплатили доход (компенсировали командировочные расходы), подтвержденный лишь косвенными документами. По мнению чиновников, данный доход должен включаться в налоговую базу по НДФЛ. Арбитры придерживаются иного мнения. Организация приняла решение не исчислять и не удерживать налог. Что грозит организации и работнику в случае, если налоговые инспекторы выявят этот факт?

Плательщиками НДФЛ признаются физические лица (п. 1 ст. 207 НК РФ). Российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать НДФЛ из заработной платы у налогоплательщика и уплачивать в налог бюджет (п. 1 ст. 226 НК РФ). То есть организации являются налоговыми агентами по данному налогу (ст. 24 НК РФ). Уплата НДФЛ за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ).

Указанная формулировка п. 9 ст. 226 НК РФ действует вплоть до 31.12.2019. С 2020 года эта норма дополнена случаем-исключением: уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим кодексом при неправомерном неудержании (неполном удержании НДФЛ из заработной платы) налога налоговым агентом (в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

До 2020 года и начиная с 01.01.2020 для работодателей, не удержавших налог НДФЛ в предусмотренных законодательством случаях (и не сообщивших об этом факте в налоговую инспекцию), последствия будут различны.

Какие последствия ждут работников и работодателей сейчас (в 2019 году и ранее)?

Если налоговые инспекторы посчитают, что налоговый агент необоснованно не включил в налоговую базу по НДФЛ выплаченный работнику доход, налог будет доначислен. Обязанность уплатить НДФЛ возлагается на физическое лицо. В соответствии с п. 2 ст. 231 НК РФ суммы налога НДФЛ, не удержанные с физических лиц или удержанные налоговыми агентами не полностью, взыскиваются ими с физических лиц до полного погашения этими лицами задолженности по налогу в порядке, предусмотренном ст. 45 НК РФ.

Требовать погасить задолженность по НДФЛ с дохода работника за счет средств учреждения налоговые инспекторы не вправе. Следовательно, доначисленная по результатам налоговой проверки сумма налога должна быть удержана налоговым агентом за счет любых денежных средств, выплачиваемых работнику, при их фактической выплате (п. 4 ст. 226 НК РФ).

При невозможности удержать НДФЛ из заработной платы у налогоплательщика (например, в случае, когда физическое лицо, которому доначислен НДФЛ, уволилось из учреждения) налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать НДФЛ с дохода работника и сумме задолженности налогоплательщика (п. 5 ст. 226 НК РФ).

Негативные последствия ждут и работодателя. Налоговый агент, который неправомерно не исчислил, не перечислил в бюджет и не удержал налог НДФЛ, может быть привлечен к налоговой ответственности в виде штрафа на основании ст. 123 НК РФ (размер штрафа – 20 % суммы, подлежащей удержанию и (или) перечислению).

Кроме того, налоговому агенту могут быть начислены пени (ст. 75 НК РФ). В частности, Президиум ВАС в Постановлении от 22.05.2007 № 16499/06 разъяснил, что пени являются правовосстановительной мерой государственного принуждения, носящей компенсационный характер, за несвоевременную уплату налога в бюджет и должны взыскиваться с того субъекта налоговых правоотношений, на которого возложена такая обязанность. Поскольку ст. 226 НК РФ обязанность по уплате в бюджет НДФЛ возложена на налоговых агентов, уплатить пени обязаны также налоговые агенты. В пользу начисления пеней организациям высказывался также Пленум ВАС (см. п. 2 Постановления от 30.07.2013 № 57).

Какие последствия ждут работников и работодателей после 01.01.2020?

Как и раньше, обязанность по уплате НДФЛ будет возлагаться на физических лиц. Поэтому суммы налога НДФЛ, не удержанные с физических лиц или удержанные налоговыми агентами не полностью, должны будут взыскиваться ими с физических лиц до полного погашения этими лицами задолженности по налогу.

Налоговые агенты, как и в настоящее время, могут быть привлечены к налоговой ответственности по ст. 123 НК РФ.

При этом с 01.01.2020 вступает в силу поправка, внесенная в п. 9 ст. 226 НК РФ, позволяющая налоговым агентам в случае доначисления (взыскания) налога по итогам налоговой проверки уплачивать НДФЛ за счет собственных средств.

Сейчас сложно сказать, как эту поправку будут трактовать контролирующие органы (разъяснений на этот счет ни налоговики, ни финансисты пока не дали): будет ли это право организации (например, учреждение может заплатить доначисленный НДФЛ за счет собственных средств, а потом взыскать налог с работника (либо простить работнику долг), что позволит уменьшить размер начисленных пеней) либо уплату НДФЛ по результатам проверки учреждениям вменят в обязанность. Как только появятся официальные разъяснения, мы обязательно вернемся к данному вопросу.

Если по результатам налоговой проверки будет установлено, что организация – налоговый агент не удержала сумму НДФЛ, подлежащего уплате в бюджет, налог будет доначислен. Обязанность по уплате НДФЛ лежит на работнике, учреждение – налоговый агент обязано будет удержать с работника задолженность по налогу и перечислить его в бюджет. Сам налоговый агент может быть привлечен к налоговой ответственности по ст. 123 НК РФ (размер штрафа – 20 % неудержанной суммы). Также учреждению – налоговому агенту могут быть начислены пени.

Начиная с 2020 года налоговый агент сможет за счет собственных средств уплатить сумму доначисленного НДФЛ с дохода работника в бюджет.

- как уведомить застройщика о переуступке прав требования образец

- как уведомить ифнс об открытии счета в интерактив брокерс