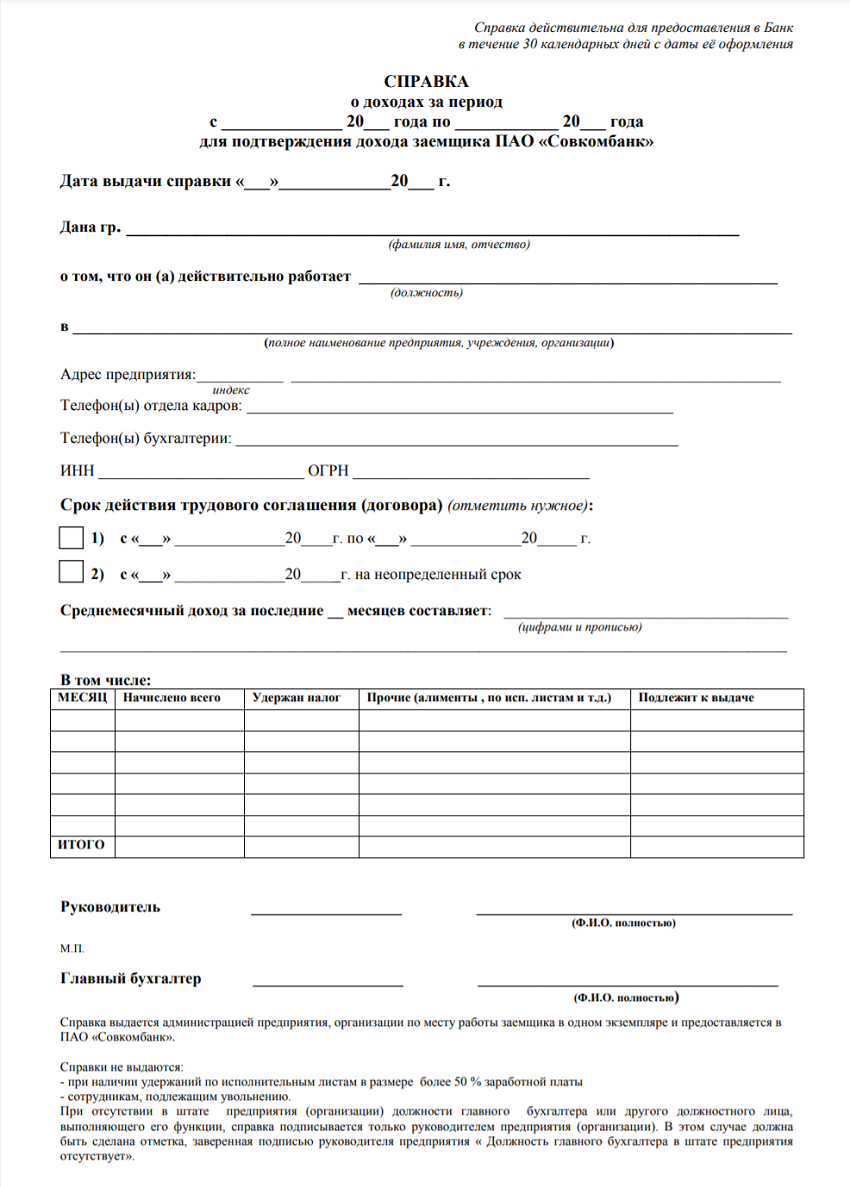

как выглядит справка по форме банка для кредита совкомбанк

Справка по форме банка в Совкомбанке

Потенциальные клиенты банков для получения кредита подтверждают свою платежеспособность. Помимо прочих документов, свидетельствующих о доходах заемщиков, Совкомбанк использует справку по форме банка, — альтернативу квитанции 2-НДФЛ.

| Макс. сумма | 30 000 000 Р |

| Ставка | От 11.9% |

| Срок кредита | До 10 лет |

| Мин. сумма | 150 000 руб. |

| Возраст | 20-85 лет |

| Решение | 1 день |

Что такое справка по форме банка в Совкомбанке

Это документ, в котором отражаются реальные доходы наемного сотрудника. Справка выдается только работающим гражданам: безработные люди не смогут получить документ, так как он заполняется бухгалтером и подписывается работодателем. Сервис Brobank.ru установил, что справка не имеет какой-либо унифицированной формы. Каждый банк использует свой бланк. Требования к документу и его структура, в целом, одни и те же, независимо от наименования кредитной организации.

Какие данные указываются в справке

В документе отражаются данные о компании-работодателе и о доходах наемного сотрудника. Таким образом, Совкомбанк проследит, сколько на самом деле зарабатывает потенциальный заемщик. Структура документа:

Помимо этих данных, в справке указывается реальная месячная заработная плата сотрудника, налоговые и прочие обязательные отчисления, удержания, итоговая сумма к выдаче. Удержания — алименты и взыскания по исполнительным документам. На документе ставится печать и подписи главного бухгалтера и генерального директора компании. Документ выдается в одном экземпляре для последующего предоставления в ПАО Совкомбанк.

Как банк проверяет данные, указанные в справке

Документ запрашивается для того, чтобы сопоставить информацию по доходам, указанную в анкете с реальными заработками потенциального заемщика. Как и практически любой другой документ, такую справку можно подделать. Поэтому банки практикуют проверку данных, предоставленных заемщиком. Для этого Совкомбанк может связаться с компанией-работодателем для уточнения информации.

Проверка самой организации по открытым источникам — обязательная процедура. В течение одной минуты банк получает данные о надежности компании, средней численности сотрудников, уставном капитале, задолженности по налогам и сборам, прочую важную информацию. На основании этого принимается окончательное решение по заявке на кредит.

Подтверждающая документация к справке не прилагается, поэтому банк не сможет удостоверить актуальность данных, если этого не захочет работодатель заемщика. Кредитные организации часто сталкиваются с тем, что заемщики предоставляют справки, в которых фигурирует завышенная заработная плата по сравнению с той, которая указана в онлайн-заявке. Такое обстоятельство объясняется достаточно просто: чем выше у заемщика заработная плата, тем больше денежных средств в пользование ему предоставит банк.

Чем грозит подделка справки по форме банка

Использование подложных данных при оформлении кредита — крайне неправильное решение со стороны заемщика. В первую очередь следует понимать, что банки обладают достаточно серьезным техническим функционалом, чтобы подлог выявлять еще на стадии оформления договора. Если этого не случилось сразу, то, с большей долей вероятности, случится позже.

Если работодатель указывает в справке данные, не совпадающие с теми, которые имеют налоговые органы, то при утечке данной информации у компании могут возникнуть проблемы. Завышенная заработная плата показывает на то, что компания использует серые схемы расчета с работниками, с целью снижения налоговой нагрузки. Учитывая это обстоятельство, работодатель всегда указывает в справке заработную плату, которая фигурирует в квитанции 2-НДФЛ. И это несмотря на то, что серые схемы используются в подавляющем большинстве коммерческих предприятий.

Для заемщика подделка справки по форме банка грозит тем, что кредитная организация ответит отказом по заявке. Здесь все зависит от политики банка: одни банки могут закрыть глаза на подлог со стороны заемщика, другие — отказать в выдаче кредита, и обратиться в компетентные органы. Такое деяние подпадает под статью 151.1 УК РФ — мошенничество в сфере кредитования. Первая часть данной статьи предусматривает наказание за использование заведомо подложных документов и данных при оформлении кредита.

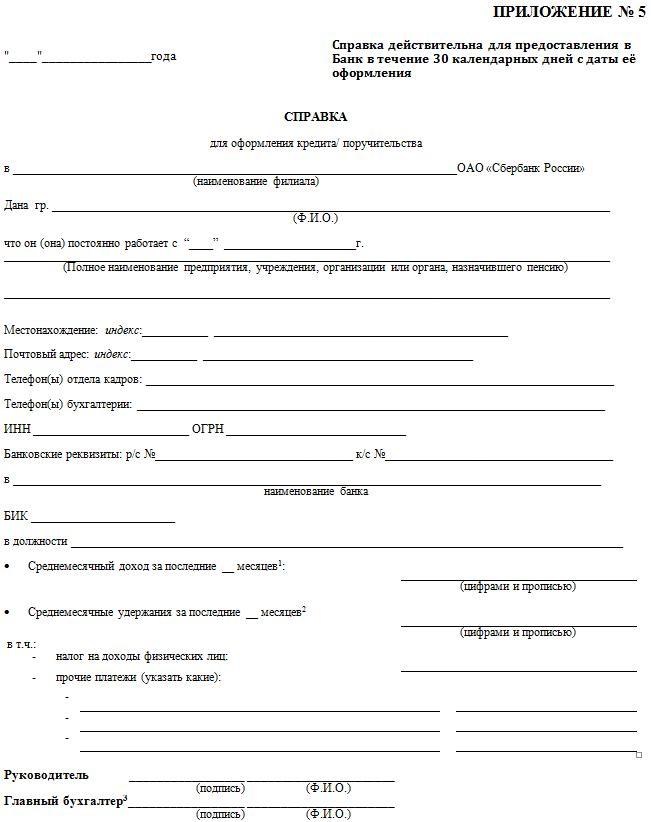

Скачать справку по форме банка Совкомбанка

Информация заполняется на бланке, который используется в Совкомбанке. Его можно запросить в отделении кредитной организации, либо бесплатно скачать на Бробанк.ру. Использование документов другого вида — не допускается. Справка заполняется за последние 6 месяцев трудовой деятельности заемщика. Если сотрудник проработал в компании меньший срок, то указывается информация за отработанное время полностью.

Документ действителен в течение 30 календарных дней с момента его получения. По своим кредитным программам Совкомбанк дает заемщикам право выбора: в качестве документального обеспечения предоставлять справку по форме банка или квитанцию 2-НДФЛ.

Во втором случае банк получает информацию о «чистых» доходах потенциального заемщика, которые обложены налогом на доходы физических лиц. Более того, в квитанции 2-НДФЛ отражается более полная информация о работодателе и наемном сотруднике. Но Совкомбанк не делает упор ни на одном варианте, предоставляя выбор своему потенциальному клиенту.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Скачать справку по форме банка Совкомбанка для кредита и ипотеки в 2021 году и образец заполнения

Справка по форме банка Совкомбанк является обязательным условием при оформлении кредитного договора. Ведь этот документ выступает в качестве гарантии, что в отведенное время все заемные средства будут полностью возвращены.

Для каких целей может потребоваться справка по форме банка?

Главной причиной, по которой могут потребовать предоставить данный документ — подтверждение официального уровня дохода. Эту же функцию выполняет и справка 2НДФЛ, которую можно получить в бухгалтерии компании, в которой работает клиент, подает в качестве отчета в налоговую инспекцию.

Однако далеко не всегда, она отображает полную и актуальную информацию. Именно поэтому, при желании, можно предоставить оба документа.

Из особенностей этой официальной бумаги еще можно отметить и то, что справка по форме банка Совкомбанк позволяет указать и неофициальный доход заемщика. А это в разы увеличивает доверие к нему и его шансы на получение крупного кредита или же оформления ипотеки.

Как выглядит справка о доходах по форме Совкомбанка?

На портале банка Совкомбанка есть справка по форме банка (ее образец), который можно скачать на свой компьютер, открыть в программе Word и в дальнейшем распечатать.

Это та же 2НДФЛ, но только в более упрощенной в форме. В этом случае не нужно указывать налоговые вычеты. Совкомбанк интересует лишь реальный доход заемщика, то есть сумма наличных, которую он получает по факту на руки.

Визуально справка по форме банка, необходимая для кредита, а точнее для его получения, представляет собой обычный лист формата А4, на котором указываются все реквизиты и сведения.

Какие данные нужно внести в справку?

В документе требуется указать личную информацию, но не стоит переживать о ее безопасности.

Ведь с банком заключается договор о неразглашении персональных сведений третьим лицам, а поэтому смело можно указывать:

Также следует помнить, что есть ряд причин, по которым Совкомбанк может не принять справку и это:

Видео по теме:

Обратите внимание! В 2021 году заполненная справка по форме банка должна в обязательном порядке быть заверена печатью и подписью непосредственного начальника. В противном случае она будет считаться недействительной.

Главные отличия 2НДФЛ от справки по форме банка Совкомбанка

Довольно часто случается такое, что в 2НДФЛ указывается не точная сумма заработной платы. Это делается для того, чтобы оплачивать меньший налог.

Именно поэтому Совкомбанк требует, чтобы его клиенты, желающие оформить кредит, подавали справку именно по форме банка. Ведь в ней указывается точная сумма зарплаты.

Содержанием документы немного отличаются, в 2НДФЛ вписывается гораздо больше данных, нежели требует Совкомбанк.

Каким образом происходит оформление справки?

После того, как справка будет заполнена ее нужно будет подписать непосредственному начальнику, а также бухгалтеру.

Помните! Заполнять документ может только начальник, но вод подписи должно стоять две.

Справка довольно простая, а поэтому некоторые пытаются ее подделать. Но здесь стоит помнить о том, что если в ней будут указаны недостоверные данные, то бухгалтера, а также руководителя компании могут привлечь к уголовной ответственности по статье мошенничество.

Пример и образец заполнения

В качестве примера можно использовать образец заполнения, который представлен ниже. Из представленной справки можно заметить, что заработная плата пишется отдельно по каждому месяцу, а не указывается общая сумма.

Важно! Если нужно предоставить в банк справку за разные года, то на каждый промежуток времени делается свой документ. К примеру, один за 2018 год и второй уже за 2021.

Срок действия документа

Практические, как и любой другой официальный документ, справка по форме Совкомбанка имеет свой срок действия. В данном случае она будет актуальна всего лишь 30 дней с момента ее подписания руководством.

Чем грозит подделка справки?

Известны ситуации, когда клиенты финансовых компаний пытаются подделать документы и чаще всего именно справку по форме банка, так как она довольно простая.

Но перед тем, как решиться на такой поступок следует заранее ознакомиться с возможными последствиями:

К тому же, он будет занесен в черный список Совкомбанка и ему будет отказано в обслуживании.

Если сумма зарплаты не будет соответствовать действительно, то ответственность понесет и непосредственный начальник клиента.

Подведем итог

Справка по форме банка дает заемщику гораздо больше преимуществ и увеличивает шансы получить положительный ответ по кредиту. А поэтому заполнить ее и предоставить в Совкомбанк все же стоит, если клиент намерен получить доверие компании. Ведь скачать бланк справки не так уж и сложно.

Справка по форме банка в 2021 году

В повседневной жизни современный человек все чаще сталкивается с необходимостью представлять пакет документов, в который входит, в том числе, справка о доходах. В первую очередь это касается тех, кто планирует оформление кредита. Банк заинтересован в максимальном страховании своих рисков, поэтому принимает во внимание документально подтвержденную платежеспособность потенциального клиента. Как правило, в требованиях отмечено, что справка должна иметь определенную форму – 2-НДФЛ. Однако с относительно недавнего времени вместо справки установленного формата действительной является справка по форме банка, что направлено на упрощение процедуры кредитования для ряда граждан. Рассмотрим, в чем заключаются особенности получения и заполнения подобной справки, а также случаи, в которых к ней удобно прибегнуть.

Что такое справка по форме банка?

Как уже было отмечено, назначение справки о доходах, которая разработана банковским учреждением, аналогично тому, которое имеется у справки 2-НДФЛ. Однако использование подобного документа позволяет предоставить заемщикам большую степень свободы. Справка формы 2-НДФЛ направлена главным образом на отображение сведений об удержанных с выплаченной заработной платы налогов. Такая информация интересует, в первую очередь, налоговую инспекцию. В то же время данная форма содержит сведения о полученном доходе в течение года с разбивкой по месяцам.

Что касается того, что представляет собой справка о доходах по форме банка, то ее основным назначением является отображение фактически полученных доходов независимо от их официального оформления и используемого налогообложения.

В каких случаях требуется справка по форме банка?

Справка о доходах требуется в качестве подтверждения платежеспособности при оформлении практически любого кредита или займа, даже пластиковой карточки с овердрафтом. Упрощенный и менее формальный подход, в соответствие с которым к пакету требуемых документов достаточно приложить справку по форме банка, обусловлен стремлением банков не потерять платежеспособных клиентов независимо от того, насколько «белую» заработную плату они получают. Ведь нельзя отрицать, что у некоторых граждан реальный доход значительно отличается от официального, который найдет отражение в справке 2-НДФЛ. Таким образом, оформление справки по форме банка для получения кредита в некоторых случаях является единственной возможностью получить требуемую сумму денежных средств.

Образец справки по по форме банка

Где взять справку по форме банка?

Практически все банки предлагают заполнить форму на своем официальном сайте, но и заполнение ее от руки после скачивания не запрещается. В разных финансовых учреждениях требуется предоставить информацию о доходах за разный промежуток времени. Обычно это последние 3, 6, 12 месяцев. Справка по форме банка может быть на фирменном бланке или на обычном листе А4.

Попросить бланк можно и в отделении, если вы заполняете заявку на кредит в нем. В этом случае специалист ответит на все вопросы. В некоторых учреждениях просят указать общую сумму дохода, иные выплаты и удержания. В других потребуется сжатая информация только о количестве денег, полученных на руки.

Как заполнить справку по форме банка?

Корректное заполнение справки подразумевает под собой заполнение всех полей, которые в ней имеются. В их числе в подавляющем большинстве случаях значатся такие как:

Какие нужны документы для оформления кредита

Решили взять кредит и выбрали банк с выгодными условиями. Что делать дальше? Давайте выясним, как подготовиться к оформлению кредита и как, по мнению банков, выглядит идеальный клиент кредиторов.

Вы решили взять кредит и выбрали банк с самыми выгодными условиями. Что делать дальше? Вопрос, которым задаются все, кто собирается стать заемщиком. Давайте вместе выясним, как подготовиться к оформлению кредита и как, по мнению банков, выглядит идеальный клиент кредиторов.

Базовые требования к заемщику

У всех банков примерно один и тот же список требований к будущему заемщику:

Рассмотрим подробнее каждый пункт.

Возраст

Как правило, кредит выдают с 21 года. Но некоторые банки снижают этот порог до 18 лет. Крайний возраст получения кредита – 75 лет. Банк может отказать, если возраст потенциального заемщика достиг 65 лет. Зависит от того, есть ли у клиента постоянная работа и стабильный доход.

Не стоит отчаиваться: у банков существуют специальные условия кредитования для пенсионеров.

В основном банки ориентируются на возраст не на момент взятия кредита, а на момент его погашения: специалист по выдаче кредита рассматривает пенсионный возраст человека как крайнюю возрастную границу к моменту окончания выплат по кредиту.

«Любимый» возраст заемщика – от 30 до 45-50 лет. Считается, что клиенты среднего возраста – самые платежеспособные.

Наличие постоянной работы и стабильного дохода

Все просто: чем больше рабочий стаж у клиента, тем более надежным заемщиком он выглядит в глазах кредиторов. Но если вы недавно сменили работу, то имейте в виду, что банки готовы выдать кредит только после 3-6 месяцев работы на одного работодателя. При этом общий трудовой стаж должен составлять не менее 1 года.

Регистрация

Безусловно, постоянная регистрация повышает шансы на то, что кредит будет одобрен. Однако кредит можно оформить и с временной регистрацией. Правда, в таком случае банк выдаст наличные на срок, не превышающий срок регистрации клиента.

Большое значение имеет место жительства и связанное с ним наличие отделений банка в том районе или населенном пункте, где зарегистрирован клиент: при отсутствии офисов банка в случае невыплат его будет сложнее найти.

От чего зависит одобрение кредита

К чему еще надо готовиться? Банковские специалисты выделяют следующее:

Если у вас уже был положительный опыт выплаты кредита, то процесс оформления упрощается. Банку требуется меньше времени на рассмотрение вашей кандидатуры, а шансы на одобрение повышаются.

При отрицательной кредитной истории (например, заемщик пропускал платежи или вовсе пропадал из поля зрения банка), скорее всего, в кредите откажут.

Этот пункт похож на предыдущий. Если вы когда-то успешно выплатили кредит в банке, то при повторном обращении в ту же самую организацию рассмотрение заявки значительно ускоряется.

Чем выше сумма, тем щепетильнее банк относится к заявке. Например, одобрение кредита в 1 млн рублей занимает больше времени, чем согласование 100 тысяч рублей.

В банках работают особые специалисты – андеррайтеры. Их задача – изучить и спрогнозировать риски выдачи кредита тому или иному лицу, обратившемуся в банк.

Андеррайтер обращает внимание на:

Человек, состоящий в браке, с большей вероятностью стабильный и платежеспособный заемщик.

Этот пункт логически связан с предыдущим. Банк обязательно обратит внимание на наличие и количество детей у будущего заемщика. Дело в том, что при расчете кредита учитывается ежемесячный расход на ребенка.

Уже упоминалось о наличии стабильной работы и трудового стажа. Однако банки выделяют профессии определенных областей, которые больше всего подвержены риску в период кризиса. Следовательно, есть повышенная вероятность, что клиент не сможет выполнять кредитные обязательства.

Если будущий заемщик уже обременен такими финансовыми обязательствами, как алименты, плата за учебу, взносы за ранее взятый кредит и т.д., то это повлияет не только на максимальную сумму кредита, но и на шансы получить кредит в целом.

Не стоит переживать, что отсутствие или наличие собственности могут значительно повлиять на выдачу кредита (недаром этот пункт указан последним). Однако некоторые банки могут счесть подозрительным, что у человека нет, например, своего жилья. Наличие собственности может характеризовать клиента как человека, способного грамотно распоряжаться своими финансами.

Основной список документов для оформления кредита

Все документы проверяет служба безопасности. Поэтому готовьте актуальные данные. Так вы ускорите обработку заявки.

Удостоверение личности

Паспорт гражданина РФ с печатью о постоянной или временной регистрации.

Подтверждение платежеспособности

Есть 2 варианта: предоставить справку 2-НДФЛ или справку о доходах по форме банка. Оба документа отражают доходы за текущий и прошедший год.

Справка 2-НДФЛ

Если у вас есть дополнительные способы заработка, подтвержденные документами, то сообщите о них банку. Это позволит вам взять кредит на более выгодных условиях.

Для пенсионеров действуют другие правила. У них попросят справку о выплаченной или назначенной за последний месяц пенсии из отделения Пенсионного фонда или другого государственного органа, выплачивающего пенсию;

Подтверждение трудовой занятости клиента

Для этого приготовьте заверенную копию трудовой книжки. Также подтвердить трудоустройство можно выпиской из трудовой книжки или справкой от работодателя с указанием должности и стажа работы. Возьмите в банк копию трудового договора, в котором указано место работы и дата трудоустройства.

Документы на залог

Если вы решите оформить кредит под залог имущества, например, жилья, то нужны документы на право собственности.

Дополнительные документы

Рассмотрим на примере:

За последние 3 года Наталья посетила несколько стран. Однажды друзья предложили ей отправиться в совместное путешествие. Чтобы ускорить поездку, она решила взять кредит. Но в банке попросили загранпаспорт. Почему? Разве он входит в основной список документов для кредита?

Иногда кредитный специалист может запросить дополнительные данные. На это влияют банковская политика, вид и сумма кредита.

Выше мы говорили, что заемщик должен достигнуть 21 года. Но некоторые банки предоставляют кредит с 18 лет.

Рассмотрим на примере:

Андрей мечтал поступить в московский вуз. Опасаясь, что не пройдет на бюджет, он не стал брать деньги у родителей, а оформил кредит и подыскал работу. Он обратился в банк, где кредит оформляют с 18 лет. Мечта стала на шаг ближе!

Если вам 18-20 лет, то включите в пакет документов:

Выделите время на сбор всех необходимых документов. Если вам не одобрили выдачу нужной суммы в одном банке, то вы можете успешно получить наличные в другом.

Кредит помогает быстро достигнуть поставленной цели. И радость от полученных результатов компенсирует все усилия, приложенные в самом начале!

Для оформления любого кредита в Совкомбанке требуется подтверждение доходов. Справка по форме банка является альтернативой 2-НДФЛ. В ней можно указать реальный уровень своего дохода, чтобы повысить шансы на одобрение кредита. На нашем сайте можно скачать образец справки о доходах, изучить пример заполнения бланка.

Скачать образец бланка Совкомбанка от 2021 года

Существует несколько вариантов, где взять образец заполнения бланка. Можно посетить офис банка и взять там бумажный образец. А можно не тратить свое время и скачать бланка справки о доходах на этой странице. Мы подготовили для вас актуальный образец документа, который точно примут в 2021 году.

Образец

Как заполнить справку о доходах для Совкомбанка

Образец бланка занимает один лист формата А4. Документ можно заполнять от руки, но намного удобнее делать это в электронном виде. Чтобы получить заполненную справку, нужно скачать пустой бланк и передать его в бухгалтерию.

Пример заполнения бланка содержит следующую информацию:

На заполненном бланке должны расписаться главный бухгалтер и директор организации. Если в штате компании нет главного бухгалтера, обе подписи ставит директор. В бланке следует указать служебные телефоны людей, которые поставили подписи. Бланк заверяется печатью фирмы.

Для чего нужно заполнять справку о доходах?

Если вы получаете полностью «белую» зарплату, вы можете ограничиться справкой 2-НДФЛ. Но если вы скрываете свои доходы целиком или частично, этот документ получить нельзя. Заменой 2-НДФЛ служит справка о доходах по форме Совкомбанка.

Введение собственной формы упрощает обработку информации. В справке 2-НДФЛ содержатся данные, которые банку не интересны. Справка по форме банка содержит ответы на 2 главных вопроса: сколько получает заемщик, и как давно он работает в текущей должности.

Как сделать так, чтобы справку точно приняли?

Совкомбанк проверяет информацию из поданных справок о доходах. Самые частые причины для отклонения заявок:

Представители банка проверяют указанные сведения по базам данных. Сотрудники банка звонят по телефонам, перечисленным в справке. Бухгалтер и директор компании должны подтвердить уровень дохода сотрудника во время созвона.

Ответственность за подделку справки

Существует только один законный способ, где взять справку о доходах: у работодателя. Мы не советуем покупать фальшивую справку для банка. Если при проверке данных раскроется подлог, последствия могут быть серьезными.

Минимальная ответственность за подделку справка: внесение в черный список. Клиент из черного списка не может получить кредит, даже если он соответствует всем требованиям для заемщиков. Крупные банки России пользуются единым черным списком.

Подведем итоги

Совкомбанк идет навстречу заемщикам, которые скрывают свой реальный заработок. В справке о доходах по форме банка можно указать настоящий размер зарплаты. Тогда размер кредитного лимита и срок кредитования будут рассчитаны на основе реального дохода. Но не стоит указывать в документе фальшивую информацию о работодателе.