как взять ипотеку если есть просрочки

Как купить квартиру, если в ипотеке отказывают из-за испорченной кредитной истории?

У меня есть цель — купить жилье, но в ипотеке откажут, так как кредитная история испорчена. Брал потребительский кредит, не смог отдать и долг взыскивают принудительно.

Дискуссии. Обсуждаем финансовые вопросы и даем советы друг другу

попробовать купить, Вы не пробовали взять ипотеку, а только предполагаете, что откажут.

Отвечу как Ипотечный брокер.

1. Закрыть долг. После закрытия долга начинается процесс оттепели банков к кредитной истории. Время лечит. Сейчас есть банки, которые анализирую кредитную историю за последний год, есть банки, кто за два года и тд. Есть и вариант от 6 мес анализа, но ставка кусается

2. Проверить спустя некоторое время свою кредитную историю по всем бюро, убедитесь что информация о закрытии долга обновлена.

3. Идеально, если после закрытия долга оформите какую нить мелкую кредитку, которая начнёт формировать положительную кредитную историю

Это варианты, если долг не накручен банком/коллекторами и есть деньги, чтобы закрыть долг.

В ином случае, всегда Остаётся вариант одобрить ипотеку на жену/родителей/гражданского супруга и тд. В дальнейшем всегда можно будет выкупить эту квартиру на себя и перекинуть ипотеку с такого родственника. Но есть ограничения при таком фиктивном выкупе

Что делать, чтобы не отказали в ипотеке

Идеальный заемщик имеет официальный доход 200 000 рублей, поручителя, залоговое имущество, вклад на полмиллиона и квартиру в области. Нет, две квартиры! И чтобы одна покрытая золотом.

В реальности такие заемщики встречаются редко. Банки об этом знают, поэтому с готовностью рассматривают заявки на ипотеку от обычных людей с небольшой зарплатой, тремя детьми и автокредитом.

Я расскажу как сотрудник банка, что и как надо делать, чтобы получить ипотеку, если ваша жизнь далека от банковского идеала.

Все персонажи и ситуации в статье вымышленные. Любые совпадения случайны.

Не подделывать справки о доходах

Василий решил взять ипотеку. У него стабильная зарплата менеджера и ежеквартальная премия по итогам работы. Средний заработок Василия за последние полгода — 65 тысяч рублей в месяц.

При проверке данных банк засомневался в реальности этой суммы, запросил выписку из пенсионного фонда и увидел несоответствие. Василию отказали в ипотеке без возможности повторного обращения. Банк проинформировал других кредиторов, и теперь Василий не сможет получить ипотеку и в другом банке.

Если бы он не подделывал справку, а обратился за консультацией к ипотечному менеджеру, возможно, банк предложил бы ему увеличить первоначальный взнос или продлить срок ипотеки, чтобы уменьшить ежемесячный платеж.

В крайнем случае Василию пришлось бы подождать, пока ему повысят зарплату, или найти дополнительные источники дохода.

Рассказать о неофициальных доплатах

Могло быть так, что премии, которые получает Василий, ему платят из «черной кассы» и поэтому он не может их подтвердить документально. Получается, что по справке 2- НДФЛ его официальный доход 65 тысяч, но с премиями он стабильно получает 90.

В таком случае Василию надо честно рассказать банку, что по справке у него один доход, но по факту ему доплачивают и заработок у него выше. Банк уточнит у работодателя полный доход Василия.

Банк не собирается устраивать проблемы работодателю Василия. Его задача — понять реальную платежеспособность потенциального клиента. Если доход подтвердится, банк одобрит ипотечный кредит. Никто не пойдет в ФНС докладывать, что ООО «Ромашка» недоплачивает взносы.

Запрос по форме банка будет использован только как подтверждение дохода. Банк обязуется обеспечить конфиденциальность этой информации.

Составить брачный договор

Молодожены Анастасия и Дмитрий решили взять ипотеку, чтобы купить собственную квартиру и съехать от родителей. У Анастасии есть деньги на первоначальный взнос. Супруги договорились, что будущая квартира будет ее собственностью, а Дмитрий не будет участвовать в выплатах по кредиту.

Такой кредит в банке не одобрят, ведь по действующему законодательству супруг обязан быть стороной договора. Чтобы получить ипотеку, Дмитрий с Анастасией могут заключить брачный договор.

В брачном договоре надо указать, что Дмитрий не будет нести солидарную ответственность по этому кредиту или по любым кредитным обязательствам Анастасии.

Не подписывать справки самому себе

У Анастасии и Дмитрия есть еще одна проблема: она работает директором на предприятии, которым владеет супруг. Они оба не могут подписать справку о доходе Анастасии, иначе банк заподозрит неладное и откажет в ипотеке. Справку нельзя подписывать самому себе и членам семьи.

В этой ситуации заверить документ может главный бухгалтер организации, исполнительный директор или руководитель отдела кадров.

Не бояться сменить работодателя

Игорь давно работает в одной организации, у него высокий официальный доход, который совпадает с отчислениями в пенсионный фонд, нет родственников среди начальников, а супруга готова участвовать в кредитных обязательствах.

Игорь заполнил заявку, подал ее в банк и ждет ответа. Спустя пару дней ему звонит ипотечный менеджер и загадочно говорит: «Мы рекомендуем вам сменить работодателя».

Это значит, что банк проверил документы Игоря и узнал, что у его работодателя есть проблемы. У банков есть доступ к огромной базе данных о собственниках и работодателях. Если кредитор рекомендует сменить место работы, значит, организация находится в плохом финансовом состоянии и может скоро закрыться.

Если Игорь найдет новую работу и подаст повторную заявку, ему, скорее всего, одобрят кредит.

Подтвердить неофициальный доход

Михаил работает официантом и в среднем зарабатывает 100 000 рублей в месяц, но по 2-НДФЛ у него только 10 000 рублей оклада, а остальное — чаевые. Кажется, что с такими документами у него нет шансов на ипотеку, но некоторые банки могут одобрить Михаилу кредит, если он правильно и честно заполнит анкету.

В анкете он должен подробно рассказать:

Банк отправит запрос на имя работодателя Михаила, чтобы проверить достоверность данных. Работодатель должен внести необходимую информацию и заверить ее. Этот документ Михаил представит банку в качестве доказательства доходов.

Если работодатель откажется заверять официальный документ, Михаил может договориться с ипотечным менеджером об устном подтверждении. В этом случае банк позвонит по официально зарегистрированному на имя работодателя номеру и попросит руководителя Михаила устно подтвердить информацию.

Если при звонке кто-то запнется, не сразу вспомнит, как давно работает Михаил, или рядом не будет ответственного лица, банк может отказать в выдаче кредита.

Плюсом для Михаила станет хорошая кредитная история, имущество, вклады и надежный поручитель. Ему надо быть готовым, что банк может установить чуть большую процентную ставку и запросить повышенный первоначальный взнос.

Быть надежным предпринимателем

Не все банки рассматривают предпринимателей на роль ипотечных заемщиков. Это связано с опасениями за стабильность бизнеса.

Чтобы ИП одобрили ипотечный кредит, он должен отвечать требованиям банков:

Некоторые банки категорически отказываются рассматривать заявки от некоторых категорий ИП. Такова жизнь.

В документах, которые представит предприниматель, должны быть отражены его налоговые и пенсионные отчисления. Выбранный режим налогообложения должен соответствовать реальной деятельности. Если банк выявит сомнительные операции, он не захочет рисковать и откажет в ипотеке.

Кому точно не дадут ипотеку

Клиентам моложе 20 или старше 65 лет. Если вы слишком молоды, банк сочтет вас ненадежным плательщиком. Пожилым людям кредит не одобрят, потому что минимальный срок выплат — 3 года, а средняя продолжительность жизни в России — меньше 71 года.

Заемщикам без дохода. Если клиент говорит, что будет платить, но не дает никаких сведений о заработке, банк не сможет ему доверять.

Если кредитор обнаружит долги раньше потенциального заемщика, он может порекомендовать оперативно оплатить задолженность и повторно рассмотрит заявку. Но чаще всего кредиторы без объяснений отказывают должникам.

Одобрят ли ипотеку, если есть действующий кредит?

При подаче заявки на ипотеку всегда есть риск получить отказ. Одним из параметров, влияющих на решение банка, является наличие у потенциального заемщика непогашенных кредитов. Всегда ли имеющийся кредит приводит к отказу и что учесть при подаче заявки на ипотеку, чтобы решение банка было положительным?

Ипотека при наличии задолженности

Наличие нескольких открытых кредитов одновременно — это довольно распространенная ситуация. Легко представить человека, у которого открыта кредитная карта вместе с автокредитом или потребительский займ вместе с рассрочкой на товар. Но можно ли будет в этом случае получить еще и одобрение ипотеки?

Ответ на этот вопрос — да, одобрение получить можно, но только если заемщик, его кредитная история и его текущие кредиты будут соответствовать определенным параметрам. Российское законодательство не ограничивает количество займов, которые можно получить одновременно, однако при принятии решения о выдаче банки будут опираться на собственные внутренние требования.

Какие факторы влияют на решение банка

Банк не называет причины, по которым выносится положительное или отрицательное решение по заявкам на ипотеку. Но есть факторы, позволяющие предположить критерии оценивания. Одним из самых главных является платежеспособность заемщика. Она характеризуется не только наличием постоянного дохода, объекта залога и положительной кредитной историей.

Платежеспособность напрямую связана с совокупной финансовой нагрузкой, а именно — количеством ежемесячных расходов, включая обязательства по кредитам. Если у вас уже есть кредит, вы подали заявку на ипотеку и после составления графика платежей совокупные выплаты по всем обязательствам не превысят 50% вашего среднемесячного дохода, у вас хорошие шансы на одобрение.

Кроме этого, положительное решение вероятно, если:

текущий кредит выплачен практически полностью, до окончания его срока действия осталось не более года

по кредиту нет задолженностей, просрочек, не проводилось рефинансирование или реструктуризация

с момента оформления действующего кредита ваши доходы выросли

Что еще проверяет банк

Помимо указанных факторов при принятии решения банк учитывает наличие иждивенцев, непрерывность трудового стажа, общее число обращений за кредитами, включая использование кредитной карты, если она у вас есть. Все эти моменты имеют значение, если уровень дохода является пограничным. Если же расходы по ипотеке и текущим обязательствам будут занимать не более трети ваших доходов, одобрение получить будет проще.

Банк будет тщательно проверять кредитную историю клиента, обращая особое внимание на своевременность внесения ежемесячных платежей, наличие длительных или повторяющихся просрочек, а также на наличие иных непогашенных задолженностей — например, по алиментам, налогам или квартплате.

Помимо этого, банк будет учитывать и побочные факторы, которые позволяют оценить надежность будущего заемщика. Отрицательно повлиять на решение об одобрении могут следующие факторы:

судимости, особенно по статьям за финансовые махинации или мошенничество

наличие в прошлом судебных разбирательств с банками

нулевая кредитная история

Что делать, если есть просроченный кредит

Наличие просроченного кредита значительно уменьшает шансы на одобрение ипотеки. Если банк видит, что заемщик нерегулярно вносит ежемесячные платежи и допускает регулярные задержки, то он может сделать вывод о неплатежеспособности заемщика и отсутствии у него финансовой дисциплины.

В случае, если кредитная история испорчена просрочками, то перед подачей заявления на ипотеку придется потратить некоторое время на ее исправление. В первую очередь нужно будет закрыть все просроченные платежи и дальше вносить деньги вовремя или даже немного заранее. Следующий шаг — это исправление своей кредитной истории и персонального рейтинга. Как это сделать — читайте в нашей статье «Как исправить плохую кредитную историю».

Почему банк не дает ипотеку, ведь квартира передается в залог?

Реализация залогового имущества — длительная процедура, которая не гарантирует мгновенное возвращение денег банку. Предлагая кредитные продукты, банк получает проценты. В долгосрочной перспективе ипотека приносит банку больше, чем доход от продажи квартиры, поэтому при оценивании заявок на ипотеку организации стараются выбрать максимально надежных заемщиков.

Как повысить шансы на получение ипотеки

Чтобы увеличить вероятность одобрения ипотеки при имеющемся кредите, нужно гарантировать возврат заемных средств в полном объеме. Например:

предоставить созаемщика с высокими доходами — это может быть не только супруг, но и взрослые дети или родители

предоставить сведения о дополнительных доходах — получаемой пенсии, доходах от сдачи в аренду недвижимости, дополнительном заработке

Также на решение банка может повлиять ваша готовность внести большой первоначальный взнос. Программы ипотечного кредитования обычно регламентируют минимальный порог первоначального взноса, а верхний предел не ограничен и не обсуждается. Если вы готовы внести не установленные 10–15% от стоимости приобретаемого объекта, а более — это характеризует вас с положительной стороны.

При выборе срока кредитования лучше указать максимальный период, поскольку это снизит размер ежемесячного платежа. Даже если вы уверены в своих силах, ожидаете крупное поступление денег — наследство, средства от продажи имущества — и планируете погасить ипотеку быстрее, для банка ваши планы не очевидны и не гарантированы: оценивается только текущий располагаемый доход. Поэтому заполняйте заявку так, чтобы ваши расходы не превышали доходы.

Если заемщик имеет право на получение маткапитала или других мер господдержки, это также может способствовать принятию положительного решения.

Важный момент: сама по себе заявка на льготную ипотеку преимуществ не дает: если вы имеете право оформить кредит на жилье по льготной ставке, но ежемесячный платеж будет больше половины вашего бюджета, решение банка может быть отрицательным.

Вероятность выдачи второй ипотеки

Если на вас уже оформлена одна ипотека и вы подаете заявку на оформление второй, то вероятнее всего, что банк откажет в одобрении. Наличие двух ипотек создает слишком большую финансовую нагрузку на заемщика, что может обернуться рисками для его кредитора. Оптимальным решением в такой ситуации будет сначала закрыть первую ипотеку, а затем обращаться за получением второй.

Однако в некоторых ситуациях есть вероятность одобрения второго такого займа. Для этого необходимо, чтобы у клиента была безупречная кредитная история, достаточно средств для оплаты первоначального взноса и очень высокий доход, который позволит закрывать сразу два ипотечных кредита так, чтобы сумма платежей не превышала половины его среднемесячного дохода.

В каких еще случаях банк может отказать

Помимо уже оговоренных случаев, у банков может быть еще несколько причин для отказа в одобрении ипотеки при наличии действующего кредита. В совокупности с другими факторами риск отказа может быть высоким для тех, кто:

Что делать, если банк отказал

Повторное заявление подавать не запрещается. Но предоставлять те же самые сведения заново, просто сменив банк — нелогично. Для подачи нового заявления на ипотеку желательно скорректировать свой финансовый статус:

погасить все кредиты и задолженность по кредитным картам

продать имущество, если есть такая возможность, чтобы высвободить деньги для закрытия текущих долгов

выбрать другой вариант кредитования или уменьшить запрашиваемую сумму

Итоги

Получить одобрение ипотеки при наличии незакрытых кредитов можно, если сам заемщик и его текущие займы соответствуют определенным требованиям. Шансы на одобрение будут высокими, если:

Подать заявку на ипотеку в Райффайзенбанк можно дистанционно. Заполните все поля формы и ожидайте решение в течение 3 рабочих дней.

Самостоятельно оценить шансы на одобрение ипотеки можно с помощью калькулятора, а также изучив требования к заемщикам на странице банка, где указаны варианты ипотечного кредитования.

Подать заявку на ипотеку в Райффайзенбанк можно дистанционно. Заполните все поля формы и ожидайте решение в течение 3 рабочих дней.

Рекомендуем

Оформите кредит онлайн на любые цели, без залога и поручителей.

Ипотека с плохой кредитной историей

К заемщикам по ипотеке предъявляются самые высокие требования. Банк выдает в долг большую сумму и должен быть максимально уверен в ее возврате. Взять ипотеку с плохой историей крайне сложно. Но если выбрать лояльный банк и следовать рекомендациям специалистов, шансы на одобрение есть.

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5,59% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3,2% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | До 3 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 5,79% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6,54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.89% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.99% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4,3% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4.84% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.9% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 10% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 7.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5.9% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

Статьи об ипотеке

Официально ипотека с плохой кредитной историей не выдается ни одним банком. Никто открыто не скажет, что готов работать с этой категорией заемщиков. Но Бробанк.ру на основе статистических данных может сказать, какой банк дает больше всего одобрений. Если выбрать его и прислушаться к советам, оформление станет возможным.

Дадут ли ипотеку с плохой кредитной историей?

Каждый банк при получении заявки на получение ипотечного кредита обязательно делает запрос кредитной истории и изучает все расположенные там данные. Он видит текущие долги гражданина, все его выплаченные и просроченные обязательства, все поданные заявки на кредит, даже если они отказные.

Конечно, пристальное внимание уделяется своевременности оплаты ссуд и наличию текущих долгов. Если банк видит нарушения и просрочки, уровень доверия к заявителю снижаются. Кредитору не нужен заемщик, с которым нужно постоянно держать руку на пульсе. Он хочет получить благонадежного клиента, который будет платить без проблем.

Негатив в КИ говорит банку о финансовой нестабильности заявителя и о его низкой обязательности. А ипотека выдается на долгие годы, зачем банку эти проблемы? К нему стоит очередь из заемщиков, поэтому он лучше откажет этому негативному и выдаст ипотеку другому, с хорошим досье.

Но сведения в истории могут быть разными. Все зависит от того, что это были за нарушения:

Если у вас есть открытые просрочки, с такой плохой кредитной историей ипотеку вы точно не получите. Банки даже простые кредиты при таком обстоятельстве не дают.

Как взять ипотеку с плохой кредитной историей

Если просрочки закрыты, можно пробовать подавать запросы. Даже если пропуски были длинными, за спрос никто не ударит. А если не попробовать, то точно ничего не выйдет. Но нужно подготовиться к подаче заявки.

Советы заемщикам:

Не стоит пробовать исправлять негативную историю займами от МФО. Наоборот, ипотечные банки плохо отнесутся к тому, что гражданин пользуется услугами микрокредиторов — это плохой фактор.

Шансы на одобрение ипотеки с плохой историей крайне низкие, поэтому нужно повысить их, выбрав несколько предложений разных банков. Выберете 3 варианта и подайте по ним одновременные заявки. Возможно, хоть один даст одобрение. А если вдруг положительных ответов будет несколько, у вас появится выбор — это хорошо.

Какие банки дают ипотеку с плохой кредитной историей

Как уже говорилось, ни один банк никогда не скажет, что выдает ипотеки при плохой КИ заемщика. Но на рынке есть организации, более лояльно относящиеся к клиентам. Это не самые рейтинговые банки, но они также выдают ипотеку, через них можно купить любой объект, в том числе с применением различных субсидий и маткапитала.

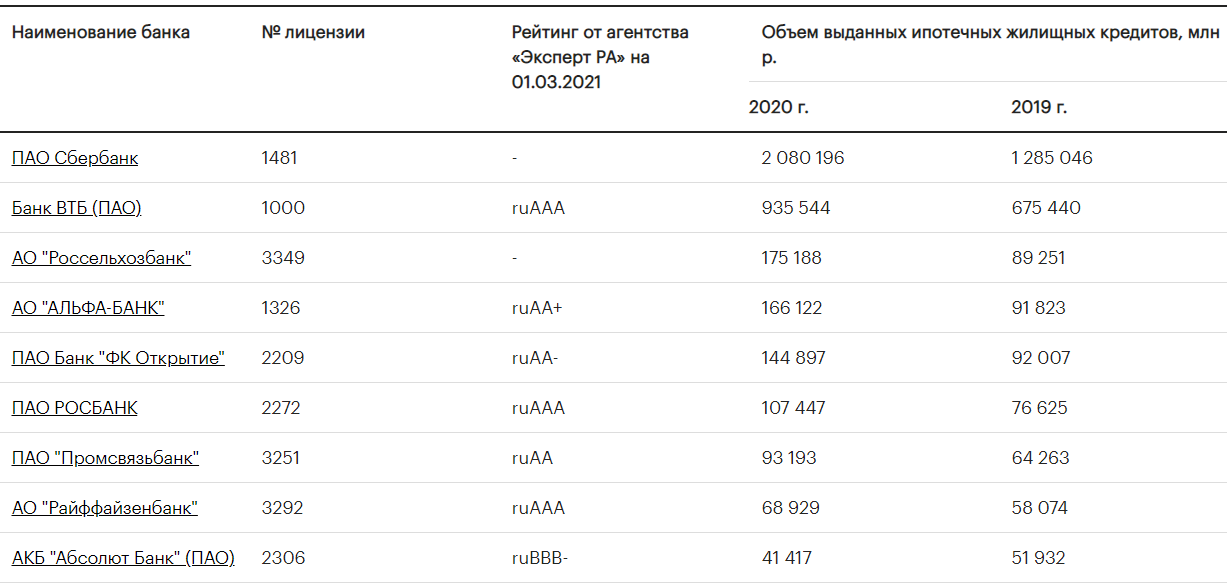

Есть ТОП-10 банков по объему ипотечного кредитования, и в них обращаться при негативной кредитной истории бесполезно. Вот эти лидеры по итогу 2020 года:

Эти банки имеют большую клиентскую базу, к ним итак выстраивается очередь из заемщиков, зачем им рисковать и связываться с клиентом, который имеет негативную кредитную историю. Единственный, кого можно рассмотреть в вашей ситуации — Абсолют Банк.

Исключение — если вы получаете зарплату через какой-то из этих банков. Тогда в первую очередь нужно подать заявку ему. Аналогично — если вы брали в одной из этих компаний кредит и благополучно его вернули. Если он откажет, тогда уже рассматривайте другие варианты.

Куда можно подать заявку на ипотеку при плохой кредитной истории:

| Банк | Программы | Первый взнос | Ставки |

| Абсолют Банк | Вторичка, новостройки, рефи-е, военная,, для работников РЖД | от 20% | от 7,84% |

| Уралсиб | Вторичка, новостройки, рефин-е | от 10% | от 7,99% |

| Ак Барс | Вторичка, новостройки, дома и земля, рефин-е | от 10% | от 7,75% |

| РНКБ | Вторичка, новостройки, рефин-е, военная, сельская | от 10% | от 7,05% |

| МТС Банк | Вторичка, новостройки, рефин-е, дальневост. | от 20% | от 7,6% |

Все эти банки работают с государственными программами субсидирования. В них можно оформить ипотеку с господдержкой, ипотеку для семей с детьми, с материнским капиталом.

Как оформить ипотеку с плохой КИ

Как уже говорилось, лучше выбрать три предложения и одновременно направить по ним запросы, так вы увеличите шансы на одобрение. Сейчас, когда кредиторы принимают заявки онлайн, это вообще не проблема.

После отправки заявок вы будете получать от банков звонки (если не будет вынесен сразу автоматический отказ). Обязательно отвечайте на звонки и не говорите о том, что направили запросы в несколько организаций — это не приветствуются.

Чтобы получить одобрение по ипотеке с плохой историей, заемщик должен быть идеальным во всем остальном: трудиться официально в крупной организации, иметь стаж на текущем месте от года, принести все положенные справки.

Сам процесс оформления ипотеки стандартный:

Теперь задача заемщика — погашать ипотеку, не нарушая графика. При злостной просрочке можно лишиться купленного имущества. Кроме того, оформление и благополучное погашение ипотеки однозначно улучшит вашу кредитную историю.

Если вам все отказали

При наличии негативной кредитной истории точно нельзя исключать ситуацию, когда все банки отказали. Особенно если речь о длительных просрочках, превышающих 90 дней. К сожалению, сделать в этой ситуации ничего нельзя, отказы в одобрения не превратить.

Если ипотека все же крайне необходима, можно посоветовать потратить 1 года на исправление ситуации, на улучшение своей репутации. Что можно сделать:

Поработав над своей репутацией, можно снова пробовать подавать заявки банкам не из ТОПа. Ну и а если и в этот раз все отказали, открывайте вклад и пробуйте копить на покупку недвижимости. Многие выбирают именно такой путь, чтобы не платить проценты.