майкл ковел черепахи трейдеры легендарная история ее уроки и результаты

Аудиокнига Майкл Ковел «Черепахи-трейдеры: легендарная история, ее уроки и результаты»

Данная книга описывает историю как новичков не имевших никакого опыта в торговле учили быть трейдерами-миллионерами. Они были брошены в самое пекло рынка и управляли миллионами долларов. Данная книга разбивает привычный стереотип о том, чтобы стать успешным трейдером и торговать на Уолл-стрит нужно иметь связи и выиграть на рынке для обычного человека практически невозможно.

Слушать аудиокнигу онлайн:

Рекомендую прослушать также:

Недаром еще Бенджамин Грэхэм говорил, что все аналитики и управляющие не способны одержать вверх над рынком именно потому, что они и есть рынок. Книга покажет, что делать большие деньги вполне реально, но если вы не идете за толпой и не мыслите стандартно. Абсолютно у каждого здесь есть возможность зарабатывать на рынке, однако для этого нужны четкие правила и верный подход

Полный список аудиокниг на сайте:

Скачайте еще до 150 книг о бирже в библиотеке трейдера:

Бесплатно / без регистрации. Есть чат. Рекомендую!

Помните и не расслабляйтесь! Торговля на форекс

сопряжена с риском! Не ищите здесь легких денег, будьте готовы потратить годы на обучение и всегда рискуйте суммой, которую готовы потерять без проблем для себя! Иначе Вы превращаете форекс в казино и такая торговля приведет к беде. Форекс, как и любая разумная игра на деньги, требует от Вас железной выдержки, тренировки, характера и обязательно адекватных рисков. Помните, что на биржах зарабатывает малый % игроков, а большинство теряет свои деньги.

Майкл ковел черепахи трейдеры легендарная история ее уроки и результаты

Автор: Йон Маркман

Название: Свинг-трейдинг. Мощные стратегии уменьшения риска и увеличения прибыли

Автор: Корнелиус Лука

Название: Торговля на мировых валютных рынках

Автор: Кортни Смит

Название: Как стабильно зарабатывать на рынке Forex

Автор: Куртис Фейс

Название: Путь Черепах. Из дилетантов в легендарные трейдеры

Описание:

Это первая книга, написанная участником легендарного эксперимента в области трейдинга. Впервые излагаются подробности того, чему и как обучал новичков инициатор эксперимента Ричард Деннис – «Принц Ямы», как его окрестили в биржевых кругах. Вы узнаете, на каких рынках торговали Черепахи, какие тактики входа и выхода они применяли, за какими трендами следовали, как рассчитывали риски, какие ограничения были обязаны соблюдать и почему одни Черепахи потерпели фиаско, а другие заработали миллионы. И главное – почему практический опыт трейдинга в прошлом или его отсутствие не сыграли при этом никакой роли. Полезное чтение как для опытных, так и для начинающих трейдеров.

Автор: Куртис Фейс

Название: Трейдинг, основанный на интуиции

Автор: Ларри Вильямс

Название: Долгосрочные секреты краткосрочной торговли

Описание:

Краткосрочная торговля — подход, применяемый большинством трейдеров при игре на рынке. Этот метод делает возможными самые крупные финансовые доходы, но одновременно он достаточно рискован и требует постоянного внимания, бдительности, а также очень строгого планирования. В своей книге Ларри Вильямс, самый признанный и популярный технический аналитик последних десятилетий, предлагает основы надежной и выгодной краткосрочной торговли, раскрывая преимущества и недостатки этого столь плодотворного, но все же потенциально опасного предприятия. Делясь многолетним опытом закаленного и успешного трейдера, Вильямс предлагает свое понимание рынка по широкому диапазону тем. Под его опытным руководством вы узнаете об основных принципах, движущих рынками, о трех наиболее доминирующих циклах, правильном выходе из сделок и о том, как до конца сохранять выигрышные позиции в выбранных временных рамках.

Автор: Линда Рашке

Название: Биржевые секреты. Высокоэффективные стратегии краткосрочной торговли

Автор: Майк Беллафиоре

Название: Один хороший трейд. Скрытая информация о высококонкурентном мире частного трейдинга

Описание:

Частный трейдинг или proprietary trading пока еще мало освещен в русскоязычной литературе. По сути дела, это первая книга на эту тему. Считается, что такой трейдинг появился много лет назад, когда брокерские компании, банки и другие финансовые институты нанимали трейдеров для торговли на финансовых рынках деньгами компании. Сейчас это понятие распространяется и на трейдеров, которые не получают заработную плату, но вкладывают некую сумму своих личных денег в трейды компании-собственника.Книга рассказывает обо всех важных уроках, преподанных автору рынком на протяжении последних 12 лет, в течение которых он тем или иным образом был связан с частным трейдингом. Он поделится с читателем наработанным опытом и для этого познакомит вас со многими трейдерами. Некоторым из них довелось познать вкус успеха, большинству же пришлось очень туго.

Автор: Майкл Ковел

Название: Биржевая торговля по трендам. Как заработать, наблюдая тенденции рынка

Описание:

Для того чтобы плыть по течению тренда, недостаточно просто расслабиться. Книга Майкла Ковела предоставляет набор инструментов, совершенно необходимых для идентификации тренда, уверенного следования в его стремительном потоке и своевременного выхода до того момента, как течение вынесет вас прямо к смертельному для накопленной вами прибыли водопаду. Каждый из представленных в этой книге инструментов содержит полное и детальное описание его практического применения на рынке, которое будет понятно новичкам и полезно профессиональным трейдерам.

Автор: Майкл Ковел

Название: Черепахи-трейдеры. Легендарная история, ее уроки и результаты

Автор: Мартин Принг

Название: Технический анализ для краткосрочных трейдеров

Автор: Перри Кауфман

Название: Системы и методы биржевой торговли

Автор: Раджи Хорнер

Название: Forex на 5 часов в неделю. Как зарабатывать трейдингом на финансовом рынке в свое свободное время

Описание:

В мире финансового трейдинга очень редко встречаются женщины-спекулянты – так уж повелось, что этот бизнес в основном мужской. Однако есть прекрасные исключения, как, например, автор настоящей книги. Безусловно, дело не в том, что она – женщина, но ее наблюдения за рынком, ее выводы, ее тактические решения, о которых она пишет на страницах этой интересной книги, позволили ей взглянуть на трейдинг, на валютный дилинг, возможно, несколько по-другому и добиться успеха в этом нелегком деле. Что и представляет интерес для читателя любого пола, увлекающегося трейдингом на валютных или фондовых рынках. Книга нацелена на широкую аудиторию трейдеров, работающих на финансовых рынках России и мира, а также частных инвесторов, самостоятельно выходящих на мировые валютные и другие финансовые рынки.

Автор: Ричард Вайсман

Название: Механические торговые системы. Психология трейдинга и технический анализ

Описание:

Эта книга о механических торговых системах, создание которых рассматривается как своего рода процесс «перепрограммирования трейдера». Здесь представлены факторы, влияющие на выбор системы, опасности на пути создания систем и способы их устранения, подходы к использованию тестирования на исторических и прогнозных данных для количественной оценки ценового риска. Книга нацелена на трейдеров, аналитиков, институциональных и индивидуальных инвесторов, а также других участников рынка.

Автор: Роберт Колби

Название: Энциклопедия технических индикаторов рынка

Описание:

Книга представляет собой подробные описания более ста технических индикаторов рынка (ТИР). Анализ такого количества индикаторов рынка позволяет упростить подход к трейдингу и инвестированию, заранее избежав возможных ошибок, а также сделать сложный процесс принятия решений более простым и эффективным. Книга будет интересна трейдерам, инвесторам, аналитикам и всем тем, чья работа так или иначе связана с фондовым и финансовым рынком.

Автор: Роберт Коппел

Название: Быки, медведи и миллионеры. Хроники биржевых стратегий

Описание:

Эта книга предоставляет читателю широкий обзор психологического устройства трейдеров-победителей, рассказывая истории их жизни. Автор позволяет нам окинуть изумленным взглядом душу и разум ведущих биржевых спекулянтов. Люди, здесь описываемые, живут в безжалостном мире, где миллионы долларов почти мгновенно меняют своих владельцев. Эта книга о том, как они достигли такого уровня и что поддерживает их на плаву. Если вы трейдер или намереваетесь стать таковым, вам понравятся эти рассказы, дающие возможность заглянуть вглубь настоящего биржевика. Вы узнаете, почему самые лучшие и умные любят торговать на бирже и как они постоянно оттачивают свои конкурентные преимущества. Для тех, кто хочет на практике испытать трудности торгового мира, книга предоставляет нетленный и занимательный способ получения подлинных откровений. Предназначена для широкого круга читателей, интересующихся психологией успеха и тонкостями биржевых операций.

Стратегия Черепах – классика трейдинга “старой школы”

Легендарная стратегия, принесшая миллионы долларов трейдерам по всему миру. Знаменитый эксперимент, показавший, что любой может торговать на бирже, если соблюдает правила системы. Философия трейдинга, поняв которую, вы откроете для себя новые грани получения прибыли на Forex. Классическая система “черепах”, несмотря на ее возраст, несет множество уроков, позволяя заглянуть в саму суть движений цены и больших трендов.

Характеристики торговой системы “Черепах”

Платформа: Любая

Валютные пары: EURUSD, USDRUB, AUDUSD, USDCAD,NZDUSD,USDSGD,EURGBP,Gold,акции, сырьевые товары, индексы

Таймфрейм: D1

Время торговли: круглосуточно

Рекомендуемые ДЦ: Alpari, Roboforex

Справочный материал

История возникновения стратегии

Много лет назад два трейдера Ричард Деннис и Вильям Экхард поспорили: можно ли обучить простого человека трейдингу если научить его торговой системе и призвать дисциплинированно следовать её правилам.

Ричард Деннис говорил, что можно, а Вильям Экхард считал, что нельзя. Он думал, что нужно обладать неким шестым чувством или интуицией для работы на бирже. Проще говоря иметь талант.

Результатом их спора стал эксперимент. Ричард Деннис подал объявление и набрал людей с улицы для того что бы обучить своей торговой системе. В завершение обучения он выделил лучшим ученикам определенные суммы для торговли. И что бы вы думали получилось? Без его пристального контроля некоторые из учеников заработали миллионы, но при этом кто-то из его группы наоборот их потерял. Рынок был один и тот же. Торговали они в одно и тоже время. Правила для каждого из них были одни и те же.

Данный эксперимент показывает, что успех торговли зависит не столько от системы, сколько и от самого человека.

Не важно, сколько всего вы будете знать. Если вы не умеете применять это на практике, значит вы не так уж умны, как могли бы подумать.

Сегодня мы с вами разберём, что это была за система, которой Ричард Деннис научил своих учеников и попытаемся понять, почему часть трейдеров деньги потеряла, а часть заработала.

Вспомогательные индикаторы

Строит каналы по максимумам и минимумам за заданное количество дней.

В случае с периодом в 20 дней учитываются последние 20 свечей. Отмечается самая высокая и самая низкая цена. Аналогично происходит с периодом в 55 дней. Здесь нет ничего сложного. Вы легко сможете построить канал сами карандашом на бумаге. Устанавливается индикатор на график три раза с периодами 55 дней, 20 дней и 10 дней.

Вы можете находить пробои самостоятельно, но быстрее и проще будет воспользоваться вспомогательными индикаторами.

TheClassicTurtleTrader показывает пробои красными и синими точками, отображает входы и выходы стрелками.

Устанавливается на график два раза. Один с периодом 20 и стоп – периодом 10. Второй с периодом 55 и стоп – периодом 20.

Для успешной классической торговли достаточно индикаторов «Каналы Дончиана» и «The Classic Turtle Trader».

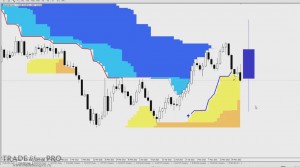

Давайте добавим индикатор на график, чтобы увидеть всё наглядно:

Мы видим, что точки индикатора служат еще и сигналами, когда канал за последние n-дней продолжает увеличиваться, либо уменьшаться.

Закрашивает области 10, 20, 55 дневного пробоя и отображает стрелками вход, а галочками выход.

Рисует свечу, которая отображает средне-долгосрочный тренд.

На данном примере — это не очень сильный тренд вниз.

Настройки по умолчанию. При желании можно изменить настройки отображения 55-ти дневного канала и цвета.

Стандартный индикатор в терминале.

Устанавливается с периодом 20.

Правила входа

Два вида торговли, основываются на пробое канала Дончиана. Сделки открываются сразу же, как только цена пробивает канал. Можно не дожидаться закрытия свечи.

Более краткосрочный вход:

– Цена пробивает 20-ти дневный канал Дончиана.

– Сделка по предыдущему сигналу, не важно входили мы или нет, закрылась с убытком.

Если предыдущая сделка закрылась с прибылью, вход пропускаем. Если вдруг окажется, что пробой прибыльный, то позже заходим на него по пробитию 55-ти дневного канала.

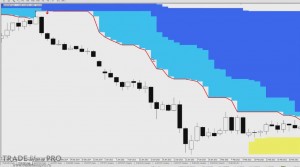

На картинке Вы можете увидеть дневной график EUR/USD.

Зелёными линиями отражена граница канала Дончиана с периодом 20, то есть 20 дней.

Когда цена пробивает этот канал, мы входим в сделку.

Более долгосрочный вход:

-Цена пробивает 55-ти дневный канал Дончиана.

Интересно, что фильтр по предыдущей сделке не используем, входим всегда.

Стоп-лосс

Для Форекс существует упрощённая форма расчёта для черепах. Выглядит она следующим образом:

ATR (20) * 2

Интересный факт, но тогда черепахи не размещали стоп ордера на рынке, так как торговали довольно большими позициями. Таким образом, они не хотели демонстрировать это брокеру. Вместо размещения приказа они следили за ценой в течение дня и организовывали выход, как только она доходила до уровня прорыва.

При этом было важно, чтобы убыток не превысил определённых значений, связанных с текущей волатильностью на рынке. Стоп-лоссы были виртуальными.

Но мы с вами не торгуем миллиардами, поэтому нам нужно обязательно размещать настоящие стоп-лоссы.

Для того, чтобы работать с формулой расчета стоп-лосса, стоит добавить на график индикатор ATR:

В последней сделке стоп-лосс составил бы 280 пунктов:

Причина больших цифр в том, что это дневные графики.

Данный стоп-лосс устанавливается исключительно с целью страховки, так как выходы происходят по правилам, о которых рассказывается далее, и соответственно стоп-лосс срабатывает крайне редко.

Устанавливается он для того, чтобы обезопасить себя от неприятных ситуаций с какими-нибудь резкими движениями цены в течение дня.

Правила выхода

Как известно, если есть вход, то значит должен быть выход.

Вспомогательный индикатор наглядно показывает место выхода.

При переходе через минимум 10-ти дневного канала у нас появляется вот такая точка:

Если на неё навести курсор, то появится название индикатора, время и приписка о выходе из длинных позиций.

Давайте откроем сделку на продажу и ещё раз посмотрим на неё.

На графике вы можете увидеть пробой для 55-ти дневного графика:

В выделенной точке был пробой 20-ти дневного канала наверх. Здесь мы бы вышли из сделки:

Именно так происходят выход из данных позиций. Важно внимательно следить за показателями и при сигналах осуществлять вход и выход из позиций.

Добавочные ордера

Устанавливаются примерно на расстоянии каждые 0,5 ATR от точки входа

Войти в рынок мы смогли бы где-то на этом уровне. ATR составил бы 140 пунктов. Половина от них – это 70:

Через 70 пунктов мы разместили бы ещё один ордер на вход в том же направлении. Через 70 ещё один и через 70 пунктов ещё один.

Доливочные ордера расположились бы вот таким образом через каждые 70 пунктов:

Если бы ATR был другим, то доливки осуществлялись бы равными долями от его половины.

Мани-менеджмент

Теперь давайте поговорим о мани- менеджменте.

Хочется сразу сказать, что черепахи никогда не рисковали больше, чем 1% депозита на сделку. Если вы хотите использовать и доливочные ордера, то стоит использовать в каждой сделке примерно риск 0,25% от депозита.

Что касается стоп-лоссов доливочных ордеров то, они рассчитываются точно так же, как было описано выше. При достижении каждого доливочного ордера стоп-лосс общей позиции переносится на уровень выше или ниже. Проще говоря, он немного сдвигается.

Я наверняка увижу комментарии на тему малого риска на одну сделку, но черепахи торговали на большом количестве рынков и инструментов. Данная мера предосторожности была для того, чтобы в случае убытков по отдельным позициям, в целом оставаться в игре. В этом и состоит главная задача мани-менеджмента – позволять нам оставаться в игре при большой череде неудачных сделок.

Примеры сделок

Теперь давайте рассмотрим несколько примеров входов в рынок.

Позиция здесь закрылась примерно с маленькой прибылью в 15 пунктов:

Позиция, открытая при пробитии 55-ти дневного канала, закрылась бы по страховочному стоп-лоссу:

Обратите внимание, что вход в покупки на последнем максимуме по пробитию 20-ти дневного канала мы бы пропустили, потому что предыдущий пробой 20-ти дневного канала принёс прибыль.

Потенциально она прибыльна:

Смотрим, был ли прибыльным предыдущий пробой. Для того, чтобы он считался убыточным, цена должна пройти против нашей потенциальной позиции хотя бы на 2 ATR:

В нашем случае она не прошла это расстояние, но при этом сделка в результате закрылась с убытком. Причиной было пересечение 10 дневного канала.

Следовательно, мы можем брать рассматриваемый сигнал.

Предыдущий сигнал был убыточным. Мы видим чёткий разворот, поэтому мы бы смогли с уверенностью войти на рынок на закрытии свечи:

Стоп-лосс выставлялся бы, как страховочный. На данный момент ATR составил 47 пунктов. Поэтому мы бы взяли примерно 100 пунктов.

Сделку можно было бы продолжить держать до пересечения максимума 10 дневного канала:

Индикатор заботливо показывает красной точкой, момент, когда стоило выйти из рынка.

Вышли бы мы с прибылью в 630 пунктов:

Вот именно на взятие подобных трендов и рассчитана стратегия.

Напоминаю, что в случае с 55-ти дневным пробоем мы берём все сделки, не важно были ли они прибыльны или нет в прошлом. А выходим из сделки при пробое 20-ти дневного канала.

Удобнее всего использовать 2 графика, для того, чтобы было проще ориентироваться в стратегии.

Последний вход на нашем примере произошёл чуть позже, чем 20-ти дневный:

Стоп-лосс рассчитывается аналогично.

В данном случае он составил примерно 92 пункта. Он выставился бы на нашем графике:

Вышли бы мы из системы через большое количество времени.

Давайте рассчитаем прибыль, которую мы могли бы получить в итоге:

Прибыль в этой сделке составила бы 2300 пунктов со стоп-лоссом в 100 пунктов. То есть прибыль была бы больше стопа в 23 раза!

Согласитесь, что это очень неплохая сделка. В этом заключается вся мощь долгосрочных трендов.

Конечно, по системе будет очень много ложных сигналов, но так и задумано.

В книге об истории черепах упоминается, что самые больше деньги они делали на трендах 3-4 раза в год. Проще говоря, 4 сделки приносили основной доход. При том, что торговали они на множестве инструментов.

Уроки черепах

1) Торгуйте с перевесом. Найдите стратегию приносящую позитивные результаты в долгосрочной перспективе, чтобы у вас было долгосрочное преимущество.

2) Управляйте рисками. Контролируйте риски для продолжения торговли, иначе вы не успеет насладиться чередой успешный сделок.

3) Будьте последовательны. Выполняйте свой план для входа в сделку, чтобы достичь цели системы – получение прибыли.

4) Делайте простые вещи. Простые системы легче выдерживают испытания времени.

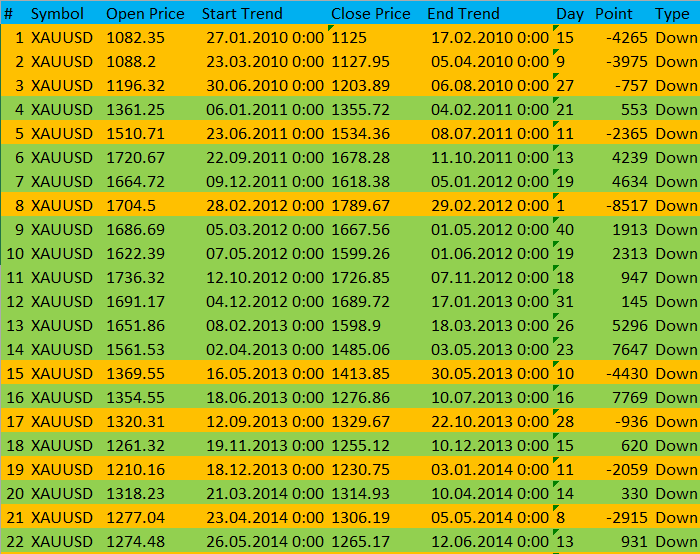

Таблица с трендами с 2010 года

Автор индикатора Turtle составил интересную таблицу, где просчитаны все тренды с 2010 года после пробоя 20-дневного канала. Завершением тренда считается возврат к противоположному 10-ти дневному уровню. Расчеты проведены по основным валютным парам: EURUSD, GBPUSD, USDCHF, NZDUSD, USDJPY, USDCAD, AUDUSD, EURGBP, GOLD и SILVER.

Первая таблица это тренды вниз, вторая – тренды вверх.

Легенда к таблице:

1) # – номер по порядку;

2) Symbol – валютная пара;

3) Open Price – цена начала тренда, Пробой 20-ти дневного уровня;

4) Start Trend – время начала тренда;

5) Close Price – цена закрытия, отскок к противоположному 10-ти дневному уровню;

6) End Trend – время закрытия тренда;

7) Day – длительность тренда в днях;

8) Point – количество пунктов от цены входа до цены закрытия;

9) Type – тип тренда Down/Up – Низходящий/Растущий;

10) Итого показывает итоговую сумму ПУНКТОВ.

Данную информацию советую использовать как интересный материал для собственных изысканий. Наверняка у вас уже появилась пара идей.

Скачать таблицу

Заключение

Стратегия черепах наглядно показывает нам, что долгосрочные тренды нельзя игнорировать. И что на них можно делать большие деньги, затрачивая минимум усилий. Я прекрасно понимаю, что внутридневная торговля упорно манит вас ожиданием мгновенных результатов, но можно совмещать 2 подхода: на одном счету торговать в долгосрок, а на другом осуществлять более краткосрочные трейды.