Что такое чистые кредитовые обороты

Кредитовый оборот по расчетному счету

Открыв счет в банке, фирма осуществляет по нему движение, транзакции — как приходных, так и расходных. Совокупность прихода за отчетный период и называет дебетовым оборотом, а расходных — как раз кредитовым. Это если в самом общем виде и упрощенно. Если детально, то о перечне как расходных, так и доходных операций можно судить, обратившись к плану счетов бухучета. И не стоит пугаться, есть получите банковскую выписку, где, например, поступление средств будут указаны в графе дебет, а зачисление средств — в графе кредит. Это связано с тем, что выписка является документом банка, а не клиента, и, соответственно, дебет и кредит относятся к оборотам самого банка.

Если не углубляться в терминологию и различные финансовые заморочки, можно считать, что обороты по счету — это показатель активности предприятия. Отдельно стоит понятие чистые обороты. В двух словах – показатель успешности предприятия. В этом случае учитываются только те обороты, которые напрямую связаны с операционной, то есть хозяйственной деятельностью за требуемый период, и только они.

Анализ таких «чистых» поступлений и движений по счету предприятия позволяет соразмерить те данные, которые указаны в отчетах компании с теми поступлениями реальных средств, которые были.

Кроме этого, именно чистые обороты дают возможность произвести более ясный и четкий анализ предприятия, принимая данную категорию как валовый доход фирмы. Это первое, что анализирует будущий кредитор — банк при обращении к нему для получения займа для того, что бы иметь возможность реально оценить финансовое состояние предприятия и принять решение.

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

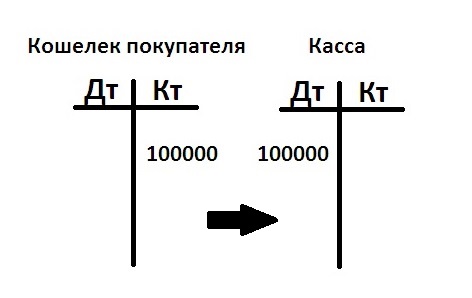

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

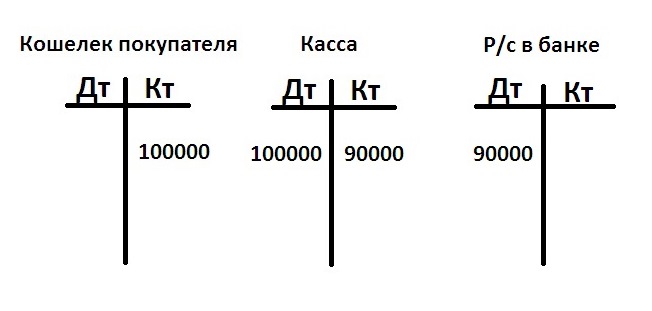

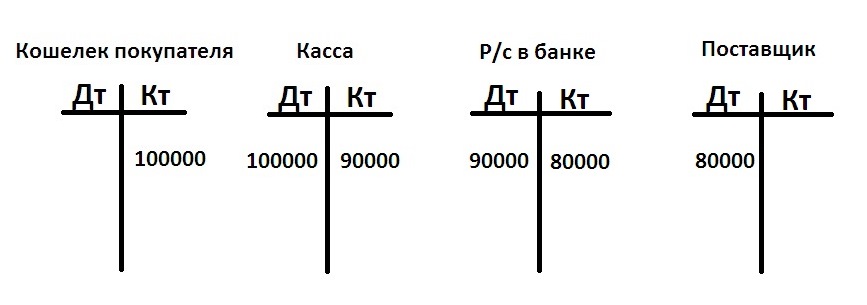

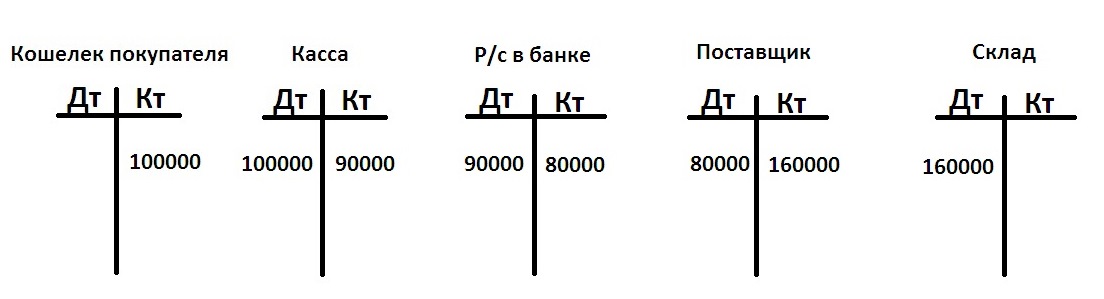

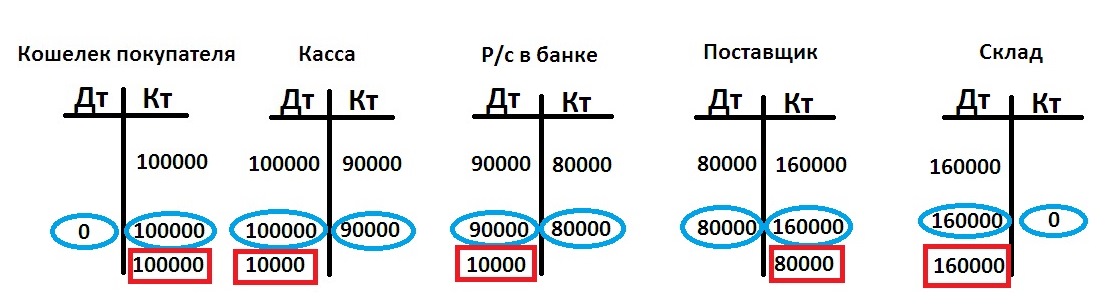

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

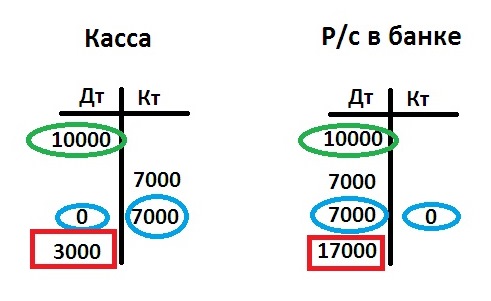

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Все знакомы с выражением «свести дебет с кредитом». Но для многих остается загадкой, что означают данные понятия. Поэтому в данной статье рассмотрим, что такое дебет и кредит, а также кредитовые и дебетовые обороты.

Функции бухгалтерского учета

При помощи бухучета выполняется анализ деятельности предприятия, учитывается его имущество, капитал, обязательства. Можно легко понять, прибыльный ли бизнес или убыточный. Поэтому, когда поступают денежные средства, списываются материальные ценности или происходит расчет с поставщиками, это фиксируется в бухгалтерском учете в денежном выражении.

Что представляют собой дебет и кредит?

Дебет и кредит – это понятия, используемые при ведении бухгалтерского учета для анализа всех процессов предприятия. Бухгалтерских счетов множество, и все они были созданы, чтобы отражать хозяйственные операции. Каждый из счетов имеет свое собственное название и номер.

Итак, давайте проведем сопоставление дебетового и кредитового оборотов.

Дебет представляет собой все имеющиеся активы, которые принадлежат организации. То есть, это та собственность, которая имеется у фирмы на данный момент. Под собственностью могут пониматься:

Соответственно, чем большим размером активов располагает предприятие, тем более успешным оно считается. Источником формирования активов может выступать уставный капитал.

Где применяются дебетовый и кредитовый обороты?

Если имущество предприятия увеличивается или возникают права требования, то оборот дебета повышается по активным и активно-пассивным счетам. И наоборот, если имущество уменьшается, то происходит увеличение кредитового оборота.

Хозяйственные операции по пассивным счетам имеют обратное отображение. В основном, эти счета используются для того, чтобы видеть, откуда произошли поступления средств на предприятие.

Конечное сальдо

В конце каждого отчетного периода необходимо суммировать отдельно все обороты дебета и кредита. В итоге образуется конечное сальдо. В том случае, если происходит полное совпадение по суммам в дебетовых и кредитовых оборотах по счету, то можно произвести закрытие счета. Существуют такие счета, которые на конец периода имеют автоматически нулевой остаток. Как правило, это счета, на которые происходит списание расходов.

Для того чтобы посчитать остаток средств на расчетном счете вычитают из объема дебетового оборота (сумму поступивших средств) объем кредитового оборота (это сумма израсходованных средств). Входящий остаток необходимо прибавить. Это на активных счетах.

Если счет пассивный, то для определения конечного сальдо прибавляют кредитовый оборот (это сумма поступивших средств) и вычитают дебетовый (это сумма израсходованных средств). В активно-пассивных счетах дебетовое и кредитовое сальдо определяется по данным аналитического учета.

Что такое двойная запись?

Понятия кредит и дебет отображает так называемая двойная запись. То есть, предполагается, что каждую хозяйственную операцию нужно записывать, используя два счета. Получается, по одному счету стоимость операции уходит в дебет, а по второму – в кредит. В итоге должно образоваться равновесие. То есть, баланс должен сходиться каждый раз. В том случае, если возникает ситуация, в которой общий дебетовый оборот не перекрывает общий кредитовый оборот, то можно сделать вывод о том, что при учете операций была допущена бухгалтерская ошибка.

Понятие оборота по расчетному счету предприятия

В зависимости от того, с какой целью используют счета, они делятся на следующие виды:

Собственно, вне зависимости от типа счета, все они отображают всего лишь два вида операций:

Обороты по расчетному счету

Вся совокупность транзакций, совершенных по счету за конкретный временной период (день, месяц, год), а также отраженных в выписке банка, представляет собой общее понятие оборотов по расчетному счету. Такой счет условно может быть разделен на две части:

С первого взгляда все очевидно. Однако все так просто только до того момента, пока владелец банковского счета в первый раз не получит выписку из банка. Она показывает, что операция оплаты налога отображена по дебету, получение денежных средств в качестве материальной помощи от учредителя отображена по кредиту. Помимо всего прочего, в банковской выписке отображается отрицательный остаток по счету на конец банковского дня.

Важно запомнить, что выписка банка в существе своем является документом бухгалтерского учета банка, а не владельца расчетного счета. Получается, что раз банк принимает во временное владение сторонние денежные средства, то, формально, он – должник своего клиента. А поступления денежных средств на расчетный счет, соответственно увеличивают сумму его долга. А вот отчисление средств со счета в банке как раз уменьшает задолженность банка перед его клиентом.

Природа кредитового оборота

Какими могут быть операции по расчетному счету?

Понятие чистых показателей

Очищенные обороты расчетного счета представляют собой:

Показатель эффективности деятельности организации, а также индекс финансового благосостояния.

Понятие, используемое в бухгалтерском сленге. То есть не используется в законодательстве, не фигурирует в договорах.

Если не сильно углубляться в финансовую и бухгалтерскую терминологию, то можно принять за правило, что обороты по расчетному счету представляют собой индекс активности, а чистые обороты – индекс успешности организации. Именно поэтому, вторая категория достаточно часто используется:

Банковские операции, не подлежащие учету

Собственно, обороты по расчетному счету могут быть определены как несоответствие между дебетовым и кредитовым оборотами денежных средств и их фактическим расходом за определенный период. Однако стоит заметить, что при вычислении очищенных оборотов по счету могут учитываться не все операции поступления, а лишь те, которые напрямую связаны с осуществлением деятельности предприятия.

Таким образом, из данной статьи мы узнали, что такое дебет и кредит, каким образом совершается учет операций. Также рассмотрели понятия дебетового и кредитового оборотов за отчетный период.

Кредитная нагрузка: как рассчитать, чтобы не потерять бизнес

Содержание статьи

Предприниматели часто берут кредиты на развитие бизнеса. Например, на закупку оборудования или запуск нового направления. Но заемные средства могут привести и к потере своего дела, если нечем расплатиться. Рассказываем, что такое кредитная нагрузка и как ее считать, чтобы кредитные деньги не стали проблемой.

Что такое кредитная нагрузка

Кредитная нагрузка — это сумма всех ежемесячных платежей, которые бизнес платит банкам. Например, производитель деталей для нефтяной промышленности взял 2 кредита на закупку станков и сырья. Каждый месяц предприниматель платит банкам по 120 тысяч рублей. Это и есть кредитная нагрузка.

У каждого предпринимателя своя потребность в кредитах. Но исследования показывают, что в России 58% представителей малого бизнеса нуждаются в заемных средствах для развития своего дела. Поэтому предприниматели активно берут в долг у банков или физических лиц.

Показатель кредитной нагрузки используют, чтобы не допустить финансовые проблемы. Если производитель деталей заплатил по кредиту, а потом — коммунальные платежи, аренду цеха, но на зарплату денег не осталось, то кредитная нагрузка явно бизнесу не по силам. Поэтому нужно регулярно контролировать этот показатель.

Начальник управления клиентских отношений банка «СДМ» Иван Лонкин считает, что показатель кредитной нагрузки объективно демонстрирует, может ли предприниматель рассчитывать на кредит:

«Не всегда физические лица и предприниматели могут объективно оценить уровень будущей кредитной нагрузки при планировании платежей. Кажется, что вот сейчас возьмут кредит, решат текущие вопросы, но недостаточно хорошо оценивают, как будут потом ежемесячно расплачиваться. Именно для этого банки считают уровень кредитной нагрузки и отказывают в кредитах тем, у кого он уже высокий. Предприниматель может взять кредит на текущую, как ему кажется, выгодную сделку, но при этом недооценивать возможные риски. Например, товар может быть плохого качества или не доехать в срок. В итоге у клиента будет и плохой товар, и взятый под него кредит. Также ошибочно брать кредит, в котором платежи рассчитываются из будущей прибыли, а не из текущих доходов. К сожалению, практика показывает, что бывает масса ситуаций, когда ожидаемой будущей прибыли нет, а кредит надо возвращать»

Показатель кредитной нагрузки считают и в процентах. Это делается для удобства и наглядности. Выше мы привели пример, что компания ежемесячно платит 120 тысяч рублей по кредитным платежам. Но много это или приемлемо в разрезе всей финансовой деятельности? Чтобы это оценить — сумму ежемесячных платежей делят на сумму кредита и переводят в проценты.

Например, производство берет кредит 3 000 000 рублей на покупку станков на 3 года под 20 %. За 3 года компания должна вернуть:

Считаем ежемесячный платеж — 4 800 000 / 36 месяцев = 133 000 рублей.

Теперь считаем кредитную нагрузку в процентах:

133 000 рублей / 3 000 000 рублей x 100 % = 4,43 % в месяц, а годовая — 53,16%.

Этот показатель удобно оценивать в разрезе новых кредитов: предприниматель увидит, что нагрузка стала больше или меньше. Кроме этого, данные цифры удобно использовать в управленческом учете.

Как определить комфортный уровень долга для компании

Если говорить про малый бизнес, то в большинстве случаев считают прибыль и уже от этого показателя определяют, какую кредитную нагрузку выдержит компания. То есть определяют соотношение прибыли и кредитных платежей. В самом простом варианте используют следующие показатели:

Мы писали в блоге ПланФакт про виды прибыли. Напомним, что валовая прибыль — это разница всех доходов и расходов. Вот как этот показатель используют в расчетах кредитной нагрузки.

Компания по производству деталей в августе проработала с такими показателями:

Кредитная нагрузка = 133 000 / 900 000 рублей x 100 % = 14, 8%.

В сентябре поставщики подняли цены на сырье, в цехе провели ремонт и был сезонный спад продаж. В результате компания показала такие результаты:

Кредитная нагрузка = 133 000 / 400 000 рублей x 100 % = 33, 3%.

Цифры показывают, что в сентябре кредитная нагрузка выросла. Если в следующие месяцы компания увеличит продажи и сократит издержки, то вернет ситуацию к уровню августа. Если продолжится спад продаж, а сырье не упадет в цене, то показатели могут стать еще хуже.

Приемлемая кредитная нагрузка зависит от направления бизнеса. Директор по развитию МСБ в банке SBI Анна Корнелюк определяет ее в 25% от годовой выручки:

«Данное значение — это наша экспертная оценка. Считаем, что с таким уровнем кредитной нагрузки предприниматель может решать текущие вопросы бизнеса за счет кредитных средств или получить дополнительный импульс развития предприятия. При этом, данный уровень не должен стать критическим в случае ухудшения конъюнктуры рынка, иных краткосрочных затруднений. Но каждый волен определять это значение, исходя из своих целей и вводных позиций»

Финансовые эксперты считают, что приемлемая кредитная нагрузка составляет до 50%, а все что выше, приносит бизнесу проблемы.

Зачем нужна EBITDA

Некоторые компании для расчета кредитной нагрузки используют показатель EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — это прибыль компании до вычета кредитных процентов, налога на прибыль и амортизации по основным нематериальным активам. Этот расчет показывает реальную прибыль предпринимателя, а инвесторы по этому показателю оценивают, как быстро вернут вложенные средства.

Для расчета берут цифры из «Отчета о прибылях и убытках» и добавляют сумму амортизации основных средств и нематериальных активов.

Формула для расчета EBITDA:

Прибыль (убыток) до налогообложения + (Проценты к уплате + Амортизация основных средств и нематериальных активов).

Затем долг компании делят на показатель EBITDA и получают показатель кредитной нагрузки.

Например, показатель EBITDA у компании из примера выше равен 8 000 000 рублей, а общий долг 4 800 000 рублей. Значит, кредитная нагрузка будет равна:

4 800 000 / 8 000 000 = 0,6.

Считается, чем ниже этот показатель, тем у компании больше шансов расплатиться с долгами без проблем. Эксперты считают, что данный показатель нужно распределять так:

Директор департамента разработки продуктов банка «Юнистрим» Лев Соколов считает, что не каждый предприниматель может самостоятельно рассчитать кредитную нагрузку:

«По идее, этим должен заниматься грамотный бухгалтер, чтобы приземлить собственников, которые любят набирать заемные средства. По своему опыту скажу, что предприниматели чаще всего совершают 2 ошибки, когда берут кредиты. Во-первых, не учитывают валютные колебания. Да, можно взять долг в рублях, но и рубль проседает, и в результате возвращаешь больше. А если кредит в долларах или евро, то рисков еще больше. Во-вторых, кредит стоит брать, когда есть отработанная модель бизнеса. Часто предприниматель просто не готов к кредитам. Например, кафе работает какое-то время и каждый день приносит 30 тысяч рублей. Но завтра могут поднять аренду или появятся соседи, которые распугают клиентов, или, в конце концов, новый локдаун. В итоге прибыли не станет, и не будет возможности погасить кредит. Поэтому обязательно нужно закладывать возможность форс-мажора»

На практике не все знакомы с понятием «кредитная нагрузка» и не высчитывают этот показатель даже при кредитовании. Сооснователь Центра загородного строительства «ВИЛЛАВИЛЬ» Тагир Галимов считает, что на это влияют тренды:

«По правилам финансового планирования кредитную нагрузку можно вешать только на бизнес, который уже работает несколько лет. Собственник знает, сколько он будет зарабатывать и какие расходы понесет в ближайшие 2-3 года. Поэтому он берет кредит, а в голове есть цифры, потянет он его или нет. Это свойственно предпринимателям нулевых. Более молодые бизнесмены продают на маркетплейсах или работают с криптовалютой. Эти сферы более рискованные, и там редко привлекают кредиты»

Может ли бизнес обойтись без кредитов

Это зависит от вида бизнеса. Например, если компания работает с тендерами, то вряд ли получится обойтись без заемных средств. Государственные компании требуют обеспечение заявки и контракта, а это иногда миллионы рублей. И если у предпринимателя несколько таких договоров, то вряд ли получится обойтись без кредитов.

Сооснователь салона лазерной эпиляции Lisse Ленар Латыпов считает, что без кредитов развивать бизнес нереально:

«Думаю, что развивать бизнес совсем без обязательств, без кредитов и без инвесторов — невозможно. Это будет ремесленничество или очень долгий рост. Его еще называют органический. Когда мы открываем новые точки, анализируем уже действующие салоны. Смотрим, сколько они приносят, и какая сумма платежа не влечет проблем при погашении кредита. Эти цифры помогают планировать нагрузку в новых салонах. Мы знаем примерно, какие суммы для нас нормальные, а какие неподъемные»

С этим мнение не согласен сооснователь магазина «Ячей» Александр Мясников:

«Мы никогда не брали кредитов. Это принципиальная позиция. При этом один наш магазин работает 15 лет, а второй уже 8. Мы всегда старались откладывать деньги на развитие и делать подушку безопасности. Я часто видел, к чему приводят кредиты в торговом бизнесе. Предприниматели живут не по средствам или не умеют анализировать ситуацию. Они продают несколько лет один товар и уверены, что так будет всегда. Потом берут кредит для закупки, а тренды поменялись, и товар уже не берут. В итоге бизнес разрушается. Поэтому кредиты подходят только тем, кто умеет считать, анализировать и жить по средствам»

Тагир Галимов рассказывает про свой опыт кредитования в экстремальных условиях:

«Мы брали кредит на запуск своей компании в апреле 2020 года, в самый разгар пандемии. Взяли обычный потребительский кредит и уже год успешно работаем. Но мы до этого несколько лет работали в сфере строительных кровельных материалов. Поэтому хорошо представляли все маржинальности и особенности этого бизнеса: какой объем реально продать, по какой цене, в какие периоды. Поэтому кредитная нагрузка не стала для нас проблемой на старте»

Как оптимизировать кредитную нагрузку

Все рекомендации по оптимизации связаны с более глубокой проработкой финансовой политики бизнеса. Нужно стараться, чтобы кредитные деньги не сильно влияли на устойчивость компании. Для этого есть ряд эффективных приемов.

Финансовый учет

Если у предпринимателя есть финмодель, то он контролирует цифры бизнеса. А это значит, что он сразу увидит неподъемную кредитную нагрузку. Например, компании нужны средства для ремонта производственных площадей. Если взять кредит, то ежемесячный платеж равен 70 000 рублей, но финмодель показывает, что такая сумма принесет проблемы. Значит, нужно подождать с кредитом или искать более выгодное предложение.

Подушка безопасности

Конечно, бизнес делают для зарабатывания денег, но не стоит стремиться сразу выводить всю прибыль. Лучше откладывать часть денег, чтобы у компании всегда были средства, которые уменьшат зависимость от кредитных денег. Эти же деньги можно инвестировать или положить в банк, чтобы они работали, пока не понадобятся.

Реструктуризация долга

Если ситуация с платежами стала критичной, то лучше сразу обратиться в банк. Более крупные банки чаще всего идут навстречу предпринимателям, чтобы дать рассрочку или уменьшить сумму кредитных платежей. Но надо готовиться к тому, что банк попросит стратегию по выходу из сложившейся ситуации.

Деньги знакомых или собственные средства

Часть предпринимателей обращаются за деньгами к знакомым или родственникам. Это хороший способ получить средства на развитие под небольшой процент и не зависеть от финансовых структур.

Есть вариант, когда предприниматель дает в долг компании собственные деньги. Только в договоре нужно обязательно указать, что даете деньги без процентов. После этого займ можно без проблем положить на расчетный счет компании. В противном случае появятся вопросы от ФНС, а проценты рассчитают от ставки ЦБ.

Но не стоит обращаться к частникам, которых вы не знаете. Среди таких попадаются представители криминала. Эти люди не станут вести переговоры, если появятся проблемы с возвратом займа. Они просто отберут все, что есть.

Разделять личные деньги и средства бизнеса

Иногда предприниматели не до конца понимают, что у бизнеса есть обязательства. И прежде всего нужно платить по ним, а уже потом тратить деньги на собственные нужды.

Привлечение инвестиций

Для расширения бизнеса или запуска новых проектов можно привлечь инвесторов или новых партнеров. Но в этом случае тоже нужно внимательно просчитать участие новых людей. Они могут не требовать возврата денег, но захотят долю в бизнесе. А это тоже не всегда выгодно. Потому что право влиять на решения может появиться у человека, который смотрит на развитие дела иначе. В будущем это спровоцирует конфликты.

Кроме этого, Лев Соколов советует более вдумчиво вести бизнес-процессы:

«Надо стремиться увеличивать активы. Например, можно купить машину не себе, а в лизинг на компанию. Через какое-то время она станет активом. Так же с помещениями: реально купить объект недвижимости в лизинг и через какое-то время он перейдет в собственность. Его уже можно сдавать по субаренде и получать дополнительные деньги. Если есть сверхприбыль, то часть денег лучше вложить в гособлигации. Это обеспечит какой-то прирост, эти средства реально довольно быстро «вытащить». Еще рекомендую заключить с клиентами долгосрочные отношения на взаимовыгодных условиях. Например, при помощи программы лояльности. Обговорить, например, что клиенты точно закупаются у вас раз в месяц или квартал. Так у бизнеса будет уверенность, что всегда будут деньги, чтобы заплатить кредитные платежи»

Кредиты помогают бизнесу развиваться, но эти же деньги могут стать причиной для закрытия бизнеса. Поэтому предпринимателям нужно наладить финансовый учет, чтобы знать, какое количество заемных денег можно привлечь для продолжения работы. Для этого рассчитывают кредитную нагрузку, которая покажет, как быстро бизнес закроет долги.