декларация ндс для налогового агента при аренде муниципального имущества

Как налоговому агенту заполнить декларацию по НДС

Декларация по НДС для налоговых агентов — это отчет, который заполняют, если у компании есть контрагенты, которые не являются налогоплательщиками налога на добавленную стоимость. Составляется и направляется в ИФНС в общем порядке ежеквартально. Срок за 3-й квартал — до 25.10.2021.

Форма отчетности по налогу на добавленную стоимость

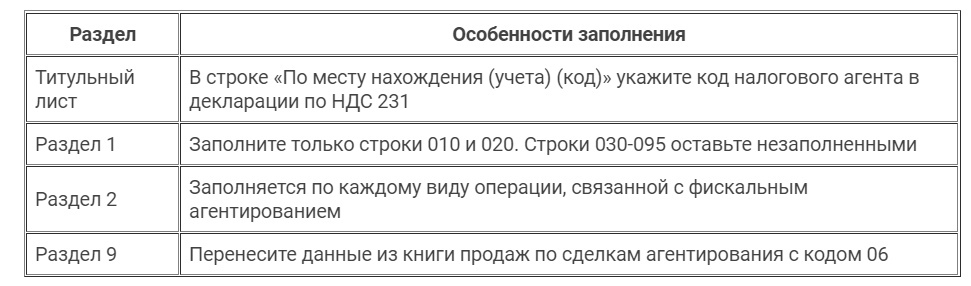

Для налогового агента порядок заполнения отчета значительно упрощен. Так, обязательным к заполнению для данной категории организаций является:

Основной порядок внесения сведений в фискальный отчет мы раскрыли в отдельном материале «Как сдать декларацию по НДС в электронном виде». Теперь определим, как правильно заполнить декларацию по НДС налоговому агенту с учетом новых требований.

Как заполнить второй раздел декларации

Данный раздел отчета придется заполнить на каждого контрагента отдельно, для которого отчитывающаяся организация является налоговым агентом. То есть в отчетности предусмотрено несколько разделов № 2, ровно столько, сколько было контрагентов в отчетном периоде.

Напомним, что заполнить раздел № 2 придется за:

Алгоритм и пример заполнения декларации НДС налоговым агентом в 2021 году привели в таблице:

Информация для отражения

Наименование экономического субъекта, для которого вы являетесь налоговым агентом.

ИНН государственного органа власти.

Если контрагент — иностранное лицо, то проставьте прочерки на бумажном отчете или оставьте поле пустым для электронного формата (у иностранцев нет ИНН).

Указываем код бюджетной классификации. КБК 182 1 03 01000 01 1000 110.

Прописываем ОКТМО вашей компании.

Указываем сумму налога на добавленную стоимость к уплате в бюджет.

Заполняем код операции в соответствии с разд. 4 приложения № 1 к порядку заполнения налоговой декларации.

Коды операций, которые используются максимально часто:

Образец заполнения декларации по НДС

Рассмотрим пример, как заполнить декларацию по НДС как налоговый агент, у которого отношения с муниципальным органом по аренде.

ООО «PPT.RU» получило по договору аренды от комитета имущественных отношений города Санкт-Петербурга нежилое помещение (площадь 50 м²). Арендная плата в месяц — 30 000 рублей, в квартал — 90 000 рублей.

За третий квартал ООО «PPT.RU» перечислило в пользу КИО г. Санкт-Петербурга 90 000 рублей.

Налог перечислен в ФНС в сумме 15 000 рублей (30 000 х 20 % х 3).

Вносим данные в отчетность.

Предусмотрены особые указания, как заполнить декларацию НДС налоговому агенту, неплательщику НДС (индивидуальному предпринимателю или организации на УСН). Обязательно включите в отчетность налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Как правильно заполнить декларацию по НДС налоговому агенту?

Форма декларации и порядок заполнения

Начиная с 3 квартала 2021 года декларацию НДС налоговый агент должен подавать на бланке, форма которого утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Этот же приказ ФНС содержит описание порядка заполнения декларации по НДС (далее — Порядок).

Построчный порядок заполнения декларации по НДС налоговым агентом смотрите в готовом решении от КонсультантПлюс. Пробный доступ к системе К+ можно получить бесплатно.

Последние изменения в форму в связаны с введением системы прослеживаемости товаров. Особенностей заполнения отчета налоговыми агентами, которые мы будем рассматривать далее, они не затронули.

Обязательными для заполнения в декларации по НДС по налоговому агенту являются титульный лист этого документа, а также разделы 1 и 2 (абз. 3, 8, 9 п. 3 Порядка). Плюс неплательщиками налога, выступающими налоговыми агентами и выставившими счета-фактуры, заполняется раздел 12 (абз. 5–7 п. 3, п. 51 Порядка).

Раздел 2, посвященный НДС налогового агента, в декларации по НДС оформляется отдельно по каждой организации, в отношении которой налогоплательщик признается налоговым агентом. Примерами ситуаций для заполнения декларации НДС налоговым агентом могут служить ее оформление по каждому иностранному лицу — неплательщику налога, у которого приобретались товары (услуги), по каждому арендодателю — муниципальному (государственному) органу, продавцу госимущества (п. 36 Порядка). То есть раздел 2 налоговой декларации может быть заполнен на нескольких страницах, если имели место операции с несколькими партнерами.

Налоговый агент может отразить в декларации вычеты по НДС после уплаты налога в бюджет — для этого заполняется строка 180 в разделе 3 (п. 38.17 Порядка). Причем можно заполнить сразу разделы 2 и 3, если приобретение товаров (например, у иностранцев) и перечисление налога в бюджет происходят в одном периоде (письмо Минфина России от 23.10.2013 № 03-07-11/44418).

И хотя существует позиция ФНС, указывающая, что право на вычет возникает у налогового агента лишь в следующем после уплаты налога в бюджет отчетном периоде (письмо от 07.09.2009 № 3-1-10/712@), можно сослаться на судебную практику, руководствоваться которой призывает письмо ФНС от 14.09.2009 № 3-1-11/730. Имеются как раз такие судебные решения, которые подтверждают право налогоплательщика на вычет в период уплаты налога (постановления ФАС СЗО от 28.01.2013 № А56-71652/2011, от 21.03.2012 № А56-38166/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11).

При составлении отчета налоговые агенты должны опираться на нормы расчета налоговой базы, указанные в ст. 161 НК РФ. Декларация составляется на основании книг покупок, продаж и сведений из регистров бухучета налогового агента.

Налоговые декларации подаются налоговыми агентами в электронном формате. Однако есть исключение. Так, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут подать декларацию лично или переслать с описью вложения по почте (письмо ФНС от 30.01.2015 № ОА-4-17/1350@).

На титульном листе указываются все регистрационные реквизиты налогового агента. Декларацию подписывает уполномоченное лицо предприятия. При передаче декларации представителем от лица налогоплательщика указываются на титульном листе данные этого представителя (должность, Ф. И. О. и номер доверенности) и проставляется его подпись.

Особенности заполнения раздела 2

В разделе 2 налоговый агент отражает сумму налога, которую следует перечислить в бюджет (строка 060). Также требуется указать КБК тех операций, по которым начислен налог.

При этом раздел 2 заполняется отдельно по каждому:

Если работа с каждым из перечисленных выше лиц ведется по нескольким договорам, то раздел 2 заполняется на одной странице. При реализации налоговым агентом конфиската, клада или бесхозных вещей раздел 2 заполняется также на одной странице.

Налоговый агент-судовладелец при неосуществлении регистрации приобретения судна в Росреестре на протяжении 45 дней после получения права собственности заполняет второй раздел отдельно по каждому такому судну.

В случаях, указанных в пп. 4 и 6 ст. 161 Налогового кодекса, налоговые агенты в строке 020 (а затем и в стр. 030) 2 раздела ставят прочерки.

Также стоит отразить не только регистрационные коды налогового агента (КПП, ИНН) во 2 разделе, но и КБК — в стр. 040, а также ОКТМО — в стр. 050 и код операции в соответствии со ст. 161 НК РФ — в стр. 070.

Рекомендуем образцы заполнения декларации налоговым агентом — плательщиком НДС и налоговым агентом — упрощенцем от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Итоги

При подаче декларации налоговым агентам следует учесть, что сроки и форма подачи отчетного документа такие же, как и для других налогоплательщиков: в электронном формате до 25 числа, которое наступает в месяце, следующим за отчетным кварталом.

Налоговые агенты заполняют в декларации титульный лист, разделы 1 и 2. При этом в большинстве случаев требуется заполнение раздела 2 на нескольких листах (отдельно по каждому контрагенту). Если осуществляются лишь операции, перечисленные в ст. 161 НК РФ, то в 1 разделе в строках ставятся прочерки.

Если налоговый агент не уплачивает налог или освобожден от его уплаты, но выставляет налогоплательщикам счета-фактуры с выделением суммы НДС, тогда ему потребуется еще заполнить раздел 12, кроме обязательных раздела 1 и титульного листа.

Налоговый агент по НДС при сделках с госимуществом

Ситуации, когда организации или ИП участвуют в сделках с госимуществом, не так уж редки. Рассмотрим, когда арендаторы и покупатели приобретают статус налоговых агентов и что понимается под сделками с госимуществом.

Налоговый агент – арендатор госимущества

В соответствии с п. 3 ст. 161 НК РФ при аренде федерального имущества, имущества субъектов РФ и муниципального имущества (далее мы будем использовать общий термин «госимущество») вы становитесь налоговым агентом, если арендодателем выступает:

Если вы передали госимущество в субаренду, вы должны исчислять и уплачивать НДС, как налоговый агент – на основании п. 3 ст. 161 НК РФ, и как налогоплательщик – с реализации услуг по предоставлению имущества в субаренду (письмо Минфина России от 18.10.2012 № 03-07-11/436).

Когда обязанности агента у арендатора не возникают

Не нужно платить «агентский» НДС:

Дело в том, что оказываемые этими учреждениями услуги (в том числе услуги аренды) не являются объектом налогообложения по НДС (подп. 4.1 п. 2 ст. 146 НК РФ, письма Минфина России от 17.12.2014 № 03-07-14/65191, от 19.09.2014 № 03-07-14/46917, от 24.03.2013 № 03-07-15/12713 (направлено для сведения и использования в работе письмом ФНС России от 21.04.2014 № ГД-4-3/7605);

В такой ситуации сумма арендной платы, включая НДС, перечисляется арендодателю-балансодержателю, который самостоятельно платит НДС в бюджет (см. письма Минфина России от 12.05.2017 № 03-07-14/28624, от 07.07.2016 № 03-07-14/39827, от 06.05.2016 № 03-07-11/30226, от 28.12.2012 № 03-07-14/121, от 23.07.2012 № 03-07-15/87, определение КС РФ от 02.10.2003 № 384-О, постановления ФАС Волго-Вятского округа от 11.03.2012 № А43-7468/2011,). Балансодержатель уплачивает НДС самостоятельно и в том случае, если предоставляет его в аренду на безвозмездной основе (письмо Минфина России от 26.04.2010 № 03-07-11/147).

Отдельные конструктивные элементы зданий, такие как крыша или стены, не могут быть объектами аренды, поскольку они не являются самостоятельными объектами недвижимости (п. 1 информационного письма Президиума ВАС РФ от 11.01.2002 № 66). Поэтому при предоставлении в пользование таких частей государственных объектов недвижимости (например, мест на крыше для установки оборудования или фрагментов стены для размещения рекламы) правила п. 3 ст. 161 НК РФ не применяются. НДС при реализации данных услуг уплачивают органы государственной власти или органы местного самоуправления (письмо Минфина России от 22.10.2012 № 03-07-11/442).

Налоговый агент – покупатель имущества казны

При покупке государственного или муниципального имущества обязанности налогового агента возникают только при одновременном выполнении следующих условий (абз. 2 п. 3 ст. 161 НК РФ):

Итоги

Вне зависимости от режима налогообложения организации или ИП, приобретая государственное имущество или арендуя его, становятся налоговыми агентами. Однако для приобретения статуса налогового агента при совершении сделок с госимуществом также необходимо соблюдение определенных условий, рассмотренных в статье.

В каких случаях организация или ИП еще может быть признана налоговым агентом и какие возникают в этом случае обязательства, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

О заполнении налоговым агентом декларации по НДС можно узнать из статей:

Декларация НДС налогового агента: как правильно заполнить

Декларация по НДС налогового агента — обязательная отчетность при возникновении обязанности уплаты налога на добавленную стоимость за иное лицо. Порядок ее формирования зависит от того, является ли сама компания налогоплательщиком или нет.

Кто такой налоговый агент

Налоговый агент — лицо, рассчитывающее и уплачивающее налог за налогоплательщика. Подробнее: о правах и обязанностях, возникающих при налоговом агентировании.

В отношении налога на добавленную стоимость такая ситуация возникает при (статья 161 НК РФ):

Агент по НДС обязан:

Как и по какой форме подается отчетность при агентском НДС

Действующий бланк, используемый при заполнении отчетности по налогу на добавленную стоимость арендатором по договору аренды нежилого муниципального имущества и в иных перечисленных выше случаях, утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Предоставляется отчетность ежеквартально в ИФНС по месту нахождения организации.

С 3 квартала 2021 применяется новая форма отчетности, обновленная приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Связано это с введением системы прослеживаемости товаров.

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к приказу № ММВ-7-3/558@).

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке.

Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

Центр обучения «Клерка» приглашает на бесплатный вебинар обо всех изменениях по НДС и другим налогам: обсудим тему с экспертом 30 сентября.

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 3 квартале 2021, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2021 года налогоплательщиком

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному приказом ФНС № ММВ-7-3/558@ от 29.10.2014.

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Образец заполнения декларации по НДС при аренде муниципального имущества в 2021 году для неплательщика

Штрафы за неисполнение обязанностей налогового агента

За несвоевременное предоставление отчетности пунктом 1 статьи 119 НК РФ предусмотрена ответственность: 5% от суммы неуплаченного налога за каждый месяц просрочки срока сдачи, но не более 30% от указанной суммы, но не менее 1000 руб.

Кроме того, не получив отчет, ИФНС вправе заблокировать банковские счета организации.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Порядок заполнения раздела 9 декларации по НДС

Где найти описание схемы заполнения раздела 9

Алгоритм заполнения раздела 9 декларации по НДС описан в пп. 47–48 приказа ФНС России «Об утверждении формы налоговой декларации…» от 29.10.2014 № MMB-7-3/558@. С отчета за 3 квартал 2021 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Изменения связаны с введением системы прослеживаемости товаров.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Для наглядности каждый пункт приказа, относящийся к разделу 9, расшифруем отдельно:

В декларации за 3 квартал 2021 года и далее в разделе присутствуют новые строки 221-224. В них отражаются реквизиты прослеживаемости товаров:

Приложение № 1 к разделу 9 нужно заполнить в том случае, когда в книгу продаж вносились изменения в отчетном периоде. При этом строка 001 (признак актуальности ранее представленных сведений) заполняется способом, аналогичным вышеописанному. Остальные строки приложения заполняются в следующем порядке:

Приложение 1 к разделу 9 также теперь содержит строки для реквизитов прослеживаемости — под номерами 301-304.

Материалы нашего сайта помогут заполнить налоговую отчетность:

Посмотреть на примере, как заполняется раздел 9 декларации по НДС, можно в К+ бесплатно, оформив пробный доступ к системе:

Еще нюансы по разделу 9

Как заполнять раздел 9 при наличных расчетах, подробно разъясняют эксперты КонсультантПлюс. Чтобы узнать подробности, получите бесплатный доступ к К+ и переходите к материалу.

В письме ФНС России от 19.04.2018 № СД-4-3/7484@ контролеры разъяснили особенности заполнения декларации по НДС (включая раздел 9) налоговыми агентами, указанными в п. 8 ст. 161 НК РФ (покупателями лома, отходов черных и цветных металлов, вторичного алюминия и его сплавов, сырых шкур животных).

Речь идет о налоговых агентах:

Указанным лицам предписано заполнять раздел 9 (в дополнение к разделу 2 декларации) сведениями о счетах-фактурах, полученных от продавцов указанных товаров, при перечислении предоплаты и в случаях, описанных в пп. 5 и 13 ст. 171 НК РФ:

Когда компании и ИП не обязаны выполнять обязанности налоговых агентов при покупке лома и шкур, узнайте из этой публикации.

Итоги

Если в отчетном квартале компания или ИП совершали облагаемые НДС операции, в декларацию обязательно должен включаться раздел 9. Он содержит сведения из книги продаж и детализирует обобщенные показатели декларации. Отсутствие заполненного раздела в составе ненулевой декларации не позволит ей пройти логический контроль при проверке в налоговой инспекции.