как называется счет банковской карты

Виды банковских счетов

Банковский счет — это инструмент количественного учета прав или требований клиента к кредитному учреждению по договору обслуживания. Для каждого вида вклада предусмотрены свои особенности.

Гражданский кодекс разъясняет, что такое банковский счет: под БСЧ понимаются счета бухгалтерского учета, которые открываются на балансе кредитных организаций для исполнения договора, заключенного с клиентом. Он создается банковским учреждением и используется непосредственно для осуществления безналичных переводов денежных средств либо для обеспечения сохранности денег ( параграф 1 ГК РФ ).

Распорядителем денег, которые поступают на БСЧ, является его владелец — лицо, по заявлению которого создан этот БСЧ в банковской организации.

Счета для простых граждан

Если инициатором создания БСЧ выступает гражданин, то речь идет о банковских реквизитах физлиц. Обратите внимание, что физическим лицом признаются не только российские граждане, но и представители иностранных государств. Также к категории физлиц следует относить самозанятых и индивидуальных предпринимателей.

Доступны такие виды счетов в банке для физических лиц:

Текущий

Действующий текущий счет в банке — это стандартный финансовый инструмент, используемый гражданином для получения заработной платы или иных доходов, в т.ч. и от осуществления предпринимательской деятельности ИП.

Банк зачисляет поступившие клиенту деньги не позднее дня, следующего за днем поступления в банк платежного документа ( ст. 849 ГК РФ ). Некоторые клиентские договоры по БСЧ предусматривают и более короткий срок зачисления средств. Зарплатная карта открывается на текущий СЧ для физлица, так как он позволяет совершать быстрые операции с денежными средствами.

В любом банке вам объяснят, что зарплатный счет — это вид счета текущего, зарплатную дебетовую карту оформляют в любом банке по запросу клиента или подключают его текущий счет к зарплатному проекту.

Расчетный

Это особый вид текущего счета, который использует ИП для осуществления расчетных операций. Например, через расчетный БСЧ предприниматель осуществляет оплату товаров, работ и услуг, приобретаемых для ведения бизнеса.

Открывать отдельный расчетный СЧ предприниматель не обязан. Он вправе использовать для бизнеса частную карточку. Но отдельный БСЧ для бизнеса гораздо удобнее. Позволяет разделять средства.

Кредитный

Популярное направление в сфере кредитования — оформление кредитной карты с ограниченным лимитом средств. Кредитные отношения между держателем карты и банком возникают только с момента использования кредитного лимита (например, оплата картой в магазине). Пока клиент не пользуется кредиткой, проценты не начисляются. Банковский сотрудник подтвердит, кредитная карта — это вид счета стандартного для кредита, точнее, электронное средство платежа (Положение ЦБ РФ №266-П от 24.12.2004). Понятие «кредитный БСЧ» законодательно не определено, банки открывают ссудные счета при выдаче потребительских или ипотечных кредитов.

Сберегательный или депозит

Депозитный счет по вкладу — это способ сбережения и приумножения накоплений. По сути, деньги физлица вносятся в банк под определенный процент. По истечении срока вклада клиент получает назад средства и начисленные проценты.

Ключевое отличие от текущего и расчетного БСЧ — операции по депозиту ограничены по времени. Например, деньги нельзя снять до истечения срока вклада либо клиент потеряет проценты. Некоторые депозиты не предусматривают даже поступлений. Например, внести дополнительно деньги на закрытый депозит нельзя до окончания срока договора.

Счета организаций и фирм

При создании нового юридического лица требуется открыть отдельный расчетный БСЧ. Без этого деятельность компании невозможна.

Для юридических лиц классификация банковских счетов такова:

Расчетные

Для организации расчетный тип счета в банке — это основной финансовый инструмент. Причем одно юрлицо вправе открывать сразу несколько РСЧ, их количество не ограничивается на законодательном уровне.

Ключевые функции РСЧ:

Отдельные РСЧ открывают для обособленных структурных подразделений и филиалов компаний. Например, для обособленного подразделения, выделенного на отдельный баланс. В таком случае учет операций по БСЧ ведется отдельно по каждому субъекту. Но иногда структурные подразделения не выделяют самостоятельный баланс. Для удобства и детализации учета в банке открывается субрасчетный СЧ. Операции отражаются в рамках одного счета, но позволяют детализировать информацию по структурным подразделениям.

Спецсчета организации

Спецсчетами принято называть отдельную категорию БСЧ. Назначение их отличается от стандартного набора операций. Например, спецсчет открывают для участия в госзакупках. Компанию не допустят к участию в торгах без спецсчета, если в условиях закупки прописано такое требование.

Когда потребуются спецсчет:

Правила нумерации и расшифровка

По общим правилам, номер БСЧ представляет собой 20-значный код, который состоит из определенных групп символов. Каждая группа символов позволяет расшифровать категорию и назначение СЧ. Например, кодовая классификация по назначению и структуре определяется следующим образом:

ХХХ.ХХ.ХХХ.Х.ХХХХ.ХХХХХХХ, из них:

Первые 3 цифры номера БСЧ

Определяют категорию БСЧ.

Например, 423 обозначает, что сберегательный вклад открыт физическим лицом, код 408 — это зарплатная карта гражданина.

А вот код вида счета 407 — это расчетный СЧ организации

Четвертая и пятая цифры

Символы являются дополнением к первой части кода и трактуются в тесной увязке с ним.

Например, классификация счетов по экономическому содержанию такова:

Шестой, седьмой и восьмой символы

Обозначают валюту, в которой открывается БСЧ.

Например, российские рубли — код 810.

Для долларов — шифр 840, для евро — 978

Проверочная цифра, устанавливается банковской компанией. Используется как закрытый шифровальный ключ

С 10 по 13 символы

Номер отделения банка, в котором открыт БСЧ

Индивидуальный порядковый номер СЧ в учетном регистре банковской организации. Присваивается в индивидуальном порядке, но с учетом рекомендаций Центробанка России

Правила составления нумерации отражены в Положении Банка России №579-П от 27.02.2017 (ред. от 14.09.2020).

Что такое карточный счет в банке

Карточный счет в банке — это счет, привязанный к карте. То есть сначала клиенту открывают стандартный счет, а после привязывают к нему карту. Платежное средство становится удобным инструментом доступа к счету, клиент может круглосуточно выполнять любые приходные и расходные операции.

Специалист Бробанк.ру подробно изучил вопрос, что такое карточный счет, как он заводится и привязывается к банковской карте. Какие операции можно проводить со счетом с помощью карты, важные моменты и особенности.

О карточном счете

Например, у вас открыт в банке какой-либо счет. Вы можете получать на него пособие, пенсию, зарплату. Чтобы клиенту было более удобно пользоваться реквизитами, банк предлагает выпустить к ним пластиковую карту. Вы соглашаетесь и получаете карту, к которой будет привязан все тот же счет, только теперь он называется карточным.

То есть по факту это обычный клиентский счет, просто он привязан к банковской карте. Пополнил кто-то ваши реквизиты — можете тут же использовать карту для обналичивания. Пополнили карту, значит, пополнен и карточный счет.

Какие операции можно выполнять с карточным счетом:

Номер карты

Номер карты и карточный счет — это два совершенно разных понятия. На самой карте отображается номер из 16 цифр, это уникальный номер пластика, который и привязан к карточному счету.

Вы можете передать кому-то этот номер, чтобы вам сделали перечисление. Это гораздо удобнее, чем использовать для этого банковский счет. На номера карт зачисления проводятся моментально, тогда как при указании расчетного счета перевод выполняется в течение 3 дней.

Номер карты уникальный, в нем зашифрована индивидуальная информация:

То есть фактически это адрес, на который можно сделать перевод. Это же номер — ключ к карточному счету. То есть все операции, проводимые по номеру, автоматически отражаются и на привязанном счете. Все операции завязаны именно на него.

Все операции все равно проходят через счет

Номер карты — инструмент быстрого доступа к карточному счету клиента. При совершении любой расходной операции деньги списываются именно с него. И если оплата визуально для клиента проводится моментально, то по факту все выглядит совершенно иначе.

Например, вы оплатили в магазине покупку, и тут же получили сообщение от системы СМС-банкинга о том, что с вашей карты, то есть с карточного счета, списана эта сумма. Но в реальности деньги пока никуда не ушли, они просто заблокированы. Переводы между счетами не делают быстро, банкам нужно согласовать операцию.

Если вы загляните в онлайн-банк, то увидите, что все платежные операции, совершенные картой в последние 2-3 дня, находятся в подвешенном состоянии. После согласования всех действий и проверок они будут выполнены окончательно.

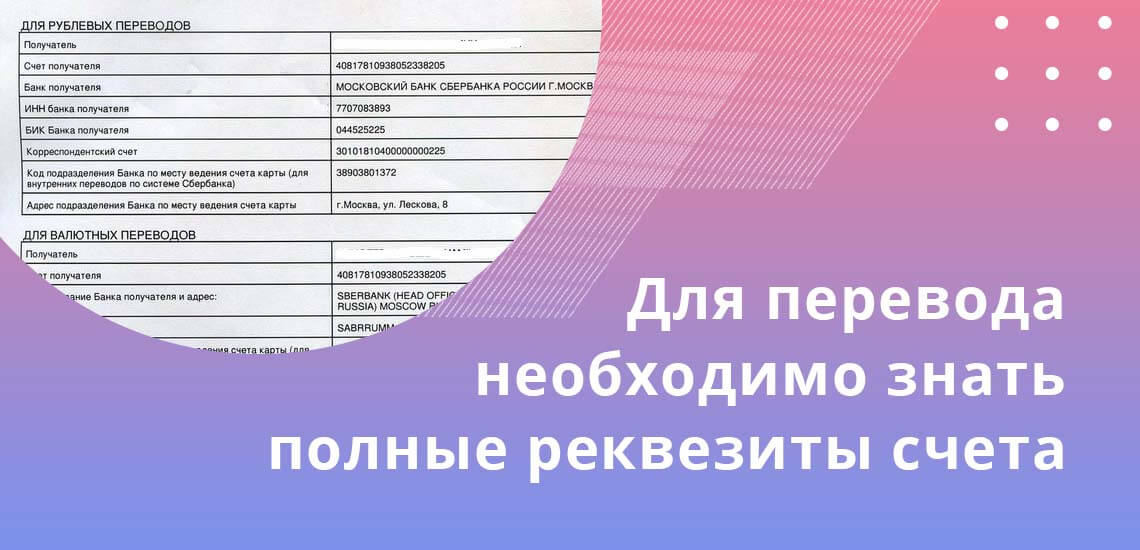

Где найти карточный счет

Чаще всего для выполнения операций граждане используют либо саму карту, либо ее номер. Например, можно передать кому-то номер пластика, и тот человек выполнит вам перевод. Но в некоторых ситуациях нужен именно банковский счет. Он может требоваться при работе с юридическими лицами. Например, если вам нужно указать реквизиты для страховой компании, для Пенсионного Фонда и пр. В этом случае номер пластика не подойдет.

Для этого вам нужен не только сам карточный счет, а полные реквизиты этого банковского счета, чтобы вторая сторона смогла сделать вам перевод. Номер счета — это ваш личный номер в конкретной организации, но нужно еще знать, что это за организация, ее реквизиты.

Как получить информацию:

Если перевод вам делают по реквизитам карточного счета, он стандартно выполняется 2-3 рабочих дня. После вы получите деньги соответственно на свою карту.

Где найти номер карты

Он нанесен на самом платежном средстве, поэтому запрашивать его в банке не нужно. Если вы пожелаете выполнить онлайн-операцию перевода на другую карту через специальный сервис или оплатить покупку в интернете, реквизиты карточного счета будут не нужны, система попросит указать следующие данные:

После введения реквизитов на телефон, привязанный к карте, поступит сообщение с кодом безопасности. Его нужно ввести, чтобы подтвердить платеж. Деньги тут же списываются, но фактически будут просто заблокированы и уйдут с карточного счета через 2-3 дня.

Виды карточных счетов

Так что, карточный счёт в банке — это непосредственный номер клиентского счета, к которому привязано платежное средство.

Карты бывают нескольких видов, поэтому и реквизиты к ним привязываются разные:

Обратите внимание, что если срок действия карты истекает, это не означает, что после этого автоматически будет закрыт карточный счет. Все обязательства гражданина перед банком сохраняются до тех пор, пока он не закроет счет. А карта — это просто пластик, к которому привязаны реквизиты.

Комментарии: 1

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Вид счета кредитной карты

Банки стали тем местом, куда людям отправляют заработную плату, вознаграждения, средства за операции после финансовых сделок, на этом строится бизнес для компаний. Физическое лицо может иметь счет, чтобы проще оплачивать покупки через интернет. А чтобы доступ к средствам был постоянным, для этого требуются пластиковые карты. Стоит обратить внимание, к какому счету привязан ваш платежный иструмент и какой вид счета у кредитной карты.

Какой счет кредитной карты Сбербанка

Выпускаемая карта привязывается к счету. Если кредитная карточка новая, то для нее создается отдельный счет, который состоит из 20 цифр, при этом ничего общего у этого числа и у номера карты нет. Если ее необходимо перевыпустить, то номер счета останется прежним.

Кредитная карта привязывается к ссудному счету, который открывается при оформлении в банке. С него клиент может брать средства с карточки, а также пополнять ее точно таким же образом для погашения задолженностей. Также можно оформить прикрепление к карточному счету, который будет считаться кредитным.

Какие бывают банковские счета (для физ. и юр. лиц)

Типы счетов в банках бывают различные, в зависимости от предназначения. Рабочие или текущие понятны для людей. Они предназначены не для накопления средств, а для совершения финансовых операций, а именно получение зарплаты, пенсии, переводы, поступлений от третьих лиц.

Рассмотрим все виды банковских счетов вместе.

Текущий счет

Служит для начисления зарплаты, оплаты услуг и т. д., то есть в рабочих целях. Особенностью этого счета является то, что клиент в любое время может получить свои сбережения. Так как проценты на остатки средств не начисляются, то счет будет хорош для людей, которые постоянно совершают операции по нему.

Открытие происходит следующим образом. Клиент обращается в банк для заключения договора на основе паспорта гражданина Российской Федерации. Если же открыть счёт хочет гражданин другой страны, то необходимо предоставить миграционную карту и документ на законность пребывания на территории России.

Депозитный счет

Подразумевает вложение средств на заранее обговоренный срок. Каждый банк предлагает обширную линейку счетов, у которых существуют плюсы и минусы.

Карточный счет

Дебетовая или кредитная – зависит от выбранного типа карты. Удобен тем, что не обязывает быть привязанным к территории и месту обслуживания. Карточный счет предусматривает стоимость за использование – ежемесячная оплата суммы, которая указывается при заключении договора на открытие.

Депозитный и текущий: в чем разница?

Текущий счет от депозитного отличается тем, что второй подразумевает вложение средств на оговоренный срок, в течение которого с деньгами нельзя производить никаких операций по оплате, снятию и так далее. Текущий же счет допускает использование средств, делая доступ моментальным, при этом будут начисляться проценты.

С депозитного счета нельзя снимать деньги, так как договор подразумевает, что средства переходят в руки банка с правом распоряжаться ими. Как только время договора закончится, деньги будут возвращены с соответствующим процентом.

У депозитного счета есть важные особенности:

Закрыть депозит можно только после написания двух заявлений. Первое – на закрытие счета, второе – на закрытие вклада.

Какой счет у зарплатной карты Сбербанка

У зарплатной карты Сбербанка текущий счет, который состоит из 20 цифр. Он пополняется как налично, так и безналично, также можно осуществлять платежи:

Узнать лицевой счет карты Сбербанка и другие реквизиты банка можно одним из способов:

Какой вид счета у карты Сбербанка?

Банковские продукты реализуются клиентам путём открытия расчётных счетов в кредитно-финансовой организации. Пластиковая карта Сбербанка имеет свой вид счёта, поскольку каждому платёжному инструменту присваивается конкретная комбинация. Знать и идентифицировать реквизиты физическому лицу необходимо, чтобы перечислять и получать денежные средства.

Виды счёта карты Сбербанка и их особенности

Пластиковая карта – платёжный инструмент, который прикрепляется к конкретным банковским реквизитам. В зависимости от выбранного продукта, клиенту присваивается лицевой номер, имеющий определённый набор цифр. С его помощью производятся различные расходно-доходные операции. Также налогоплательщикам для заполнения декларации о доходах необходимо знать, какой вид счёта и в какой валюте у них имеется.

Текущий счёт

Пользователи текущего счёта, кроме операций по зачислению на него денежных средств, могут использовать реквизиты для оплаты покупок, обналичивания денег, осуществления переводов.

Преимущества этого банковского продукта в том, что:

К минусам следует относить отсутствие начислений на остаток денежной массы.

Расчётный счёт

Выбирается банковский продукт индивидуальными предпринимателями, организациями для проведения простых безналичных операций по:

Депозитный счёт

Все депозитные предложения можно разделить на два наименования вкладов:

В отличие от первого вида, во втором случаи вкладчик вправе расторгнуть договор в любое время. Большую прибыль депозитные счета не приносят. Они созданы с целью сохранения сбережений, принадлежащих физическим лицам.

Карточный счёт

Владелец пластика вправе осуществлять расходные операции через Интернет. Не стоит забывать и о платном обслуживании карты. Держатели кредиток обречены на уплату процентов, если не успеют пополнить баланс в течение льготного периода.

Депозитный счёт и текущий счёт: в чём разница?

Сбербанк предлагает своим клиентам на выбор два вида счёта. Депозитный поможет сохранить и приумножить сбережения граждан, а текущий предполагает осуществление мгновенных безналичных переводов, расходных операций. Для первого характерно начисление процентов по окончании срока действия договора, для второго – обеспечен быстрый доступ к деньгам вкладчика.

Под каждый вид банковского продукта финансовая организация разрабатывает конкретные программы взаимодействия с клиентами. Так при оформлении текущего счёта банк обязуется:

Депозитный счёт ограничивает доступ вкладчика к собственным средствам согласно условиям договора.

Зарплатная карта Сбербанка: вид счёта

Заключение

Знать, как называется счёт у карты, клиентам Сбербанка нужно для того, чтобы понимать их предназначение. По умолчанию всем присваивается текущий продукт. Если цель обращения гражданина – сохранить сбережения, то открывается депозитный вклад. Юридическим лицам в отличие от физических для осуществления расходных операций присваивается расчётный лицевой счёт. Пластиковая карта в современной реальности выступает лишь посредником между банком и пользователем.

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек. Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

Если говорить о депозите, выгоду получает клиент. Если же оформлен текущий счет, прибыль от денежного оборота станет получать банк.

Для чего используется депозитный счет?

Создавая вклад, лицо передает в распоряжение финансового учреждения имеющуюся денежную сумму. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению. Депозитный вклад снимается, переводится при исполнении особенных условий по окончании срока, прописанного в соглашении. За хранение денег на депозите человек получает вознаграждение – проценты от суммы вклада.

Для чего используется расчетный счет?

Специальный р/с открывается для ИП и юридических лиц. Он необходим для грамотного хранения денег, проведения платежей, расчетов, которые связаны с предпринимательством.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.