как оплатить подоходный налог за наемного работника

Взносы за сотрудника для ИП в 2021 году

Актуализировано на 2021 год

Когда индивидуальный предприниматель нанимает одного или нескольких работников, он получает те же обязанности, что и организации-работодатели. Рассмотрим, какие виды платежей нужно будет вносить за сотрудника и в какие сроки.

Обязанности работодателя

Для оформления наемного работника предпринимателю нужно:

После выплат в установленные сроки предприниматель должен сдавать соответствующие отчеты.

Подоходный налог за работников

Налог с доходов физических лиц государство взимает с зарплаты каждого сотрудника. В итоге человек получает деньги за минусом этого платежа. Ставка налога составляет 13%. НДФЛ удерживают из последней части ежемесячной зарплаты.

Пример расчета НДФЛ

У ИП есть менеджер с зарплатой в 30000 руб. Согласно договору, аванс выплачивается 5 числа, а вторая часть заработной платы – 25 числа. По итогам месяца работнику была начислена премия в размере 6 000 рублей.

Работодатель должен перечислить менеджеру 5 числа первую часть зарплаты – 15000 рублей, а 25 числа остальную часть минус подоходный налог:

(15000 + 6000) – 13% × (30000 + 6000) =16320 рублей.

НДФЛ 4680 рублей работодателю нужно будет перевести на счет налоговой в день выплаты заработной платы работнику или в следующий за ним.

Страховые взносы за работников

Эти платежи оплачивает предприниматель за свой счет, удерживать их из зарплаты работника запрещено.

В 2021 году ИП и компании должны были перечислять в ФНС за сотрудника:

В Фонд социального страхования необходимо переводить оплату на страхование от несчастных случаев – ставка 0,2-8,5%. Размер зависит от класса опасности труда, определяется по главному коду ОКВЭД предпринимателя. Срок отправки страховых взносов – до 15 числа каждого месяца, следующего за месяцем начисления.

В сумме минимальный размер всех страховых взносов составлял 30,2% от величины зарплаты работника.

Согласно Статье 6 Федерального закона от 01.04.2020 № 102-ФЗ, представители малого и среднего бизнеса перечисляют взносы на сотрудников, чья заработная плата выше МРОТ (на 2021 год 12 792 рубля), по следующим ставкам:

Льготы для ИП в сфере ИТ

Предприниматели, которые ведут свою деятельность в отрасли современных технологий, получили с 2021 года сниженные ставки по тарифам (закон № 265-ФЗ):

Для того чтобы получить право применения льготных ставок, работодатель должен:

Подробные условия для применения сниженных тарифов мы описывали в статье.

Внимание! Для того, чтобы воспользоваться пониженной ставкой, необходимо подходить под критерии малого и среднего предприятия

Амелина Татьяна Владимировна, генеральный директор компании

Критерии МСП

Предельное значение среднесписочной численности работников за предыдущий календарный год (п. 2 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ)

Доходы за год по правилам налогового учета не должны превышать (п. 3 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ, постановление Правительства от 04.04.2016 № 265):

Пример расчета страховых взносов по пониженной ставке

Если взять все данные из предыдущего примера (оклад + премия работника = 36000 рублей) и учитывать, что согласно ОКВЭД класс профессионального риска менеджера соответствует значению тарифа 0,2%, то:

Суммарно индивидуальный предприниматель должен будет оплатить в ИФНС 5400 рублей, а в ФСС – 72 рубля.

Отчеты за своих работников

Кроме своевременной оплаты всех взносов, предприниматель обязан сдавать отчеты об этом:

| Отчет | Даты сдачи |

|---|---|

| 6-НДФЛ в ИФНС | ежеквартально до 30 апреля, 2 августа, 1 ноября и общий годовой отчет до 1 марта |

| 2-НДФЛ в ИФНС (в качестве приложения к 6-НДФЛ) | ежегодно до 2 марта |

| 4-ФСС в ФСС в бумажном виде | до 20 числа апреля, июля, октября и января |

| 4-ФСС в ФСС в электронном варианте | до 25 числа апреля, июля, октября и января |

| по страховым взносам и среднесписочной численности сотрудников в ИФНС | до 30 числа в апреле, июле, октябре и январе |

| данные о среднесписочной численности сотрудников (в составе расчета по страховым взносам) | ежегодно до 20 января |

Предприниматель обязан сдавать все перечисленные отчеты, даже если у него будет 1 наемный работник.

Сотрудники на других условиях

В некоторых случаях для ИП удобнее и дешевле пользоваться работой специалистов без найма в штат. Подробнее о таких ситуациях:

Физическое лицо по гражданско-правовому договору. Работодателю придется рассчитывать и выплачивать в бюджет почти столько же, как и за обычного сотрудника. Необходимо перечислить НДФЛ, медицинское и пенсионное страхование.

Индивидуальный предприниматель или самозанятый. Этот специалист обязан сам выплачивать налоги за себя, нужно будет только оплатить вознаграждение за работу согласно договору.

Второй вариант явно выгоднее для ИП-работодателя. Но он грозит большими штрафами и доначислением от контролирующих органов неоплаченных сумм налогов.

Максимальные размеры начислений за сотрудников ИП

Ставки по социальным и пенсионным взносам могут меняться для работодателей, которые хорошо оплачивают труд своих подчиненных. Существуют максимальные суммы доходов работников, при которых изменяются тарифы:

Каждый год размеры этих ставок пересматриваются.

Как ИП экономить на взносах?

За счет суммы страховых взносов уменьшить налоги при определенных системах налогообложения:

Альтернативой является вынос некоторых задач компании на аутсорсинг.

Налоги для работодателя — 2021: во сколько обходится сотрудник

Перед официальным открытием любого бизнеса будущему предпринимателю необходимо продумать, какие сотрудники ему потребуются и во сколько обойдется их содержание. В данной ситуации лучше воспользоваться калькулятором и просчитать все предстоящие расходы.

Любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам, являются налоговыми агентами.

При выплате сотрудникам зарплаты налоговый агент обязан рассчитать сумму налога, удержать его и перечислить в бюджет. Согласно п. 4 ст. 226 НК РФ налог на доходы, то есть НДФЛ, удерживается из доходов работников при их фактической выплате. А вот в момент выплаты аванса этот налог не уплачивается.

Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Что нужно знать об НДФЛ

C 2021 года произошли некоторые изменения в уплате НДФЛ. И они коснутся тех компаний, в которых работают сотрудники с высокими зарплатами.

Ранее НДФЛ рассчитывался от фактических доходов сотрудников за месяц, «работала» единая ставка в размере 13 % для резидентов РФ. С 1 января 2021 года введена ставка НФДЛ стала прогрессивной. Это значит, что удерживаемая сумма будет зависеть от размера доходов (Федеральный закон от 23.11.2020 № 372-ФЗ).

Если размер годовой зарплаты превышает 5 млн руб., то на нее распространяется НДФЛ 15 %. При этом повышенная ставка применяется не на весь доход, а только на часть, которая выходит за рамки 5 млн руб.

Для нерезидентов РФ продолжает действовать НДФЛ в размере 30 %.

Уменьшение налога

Для уменьшения налога в Налоговом кодексе предусмотрены специальные вычеты:

Вышеуказанные вычеты оформляются в ИФНС или у работодателя. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

В налоговую работодатель сдает отчеты 2-НФДЛ (ежегодно) и 6-НДФЛ (ежеквартально). Несмотря на то, что с 2021 года 2-НФДЛ отменяется, за 2020 год его придется сдать — до 1 марта. Правила заполнения формы описаны в Приказе ФНС РФ от 02.10.2018 N ММВ-7-11/566@.

О порядке заполнения формы 6-НДФЛ читайте в Приказе ФНС РФ от 14.10.2015 N ММВ-7-11/450@.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по временной нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников.

Налоги с ФОТ сотрудников в 2021 году

НДФЛ по ставке 13 % уплачивают налогоплательщики-резиденты, у которых зарплата не превышает 5 млн руб. в год. НДФЛ по ставке 15 % рассчитывается с зарплат свыше 5 млн руб. Работники-нерезиденты уплачивают 30 % НДФЛ.

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам, тарифы закреплены ст. 425 НК РФ:

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад (категории работников указаны в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ) предусмотрены дополнительные тарифы страховых взносов (ст. 428 НК РФ).

Калькулятор страховых взносов

Для самостоятельного расчета взносов, в том числе за неполный год, воспользуйтесь бесплатным калькулятором взносов.

Обратите внимание на КБК по страховым взносам во внебюджетные фонды РФ на 2021 год.

Что изменилось в связи с действием прямых выплат

С 1 января 2021 года на прямые выплаты перешли оставшиеся регионы, и теперь работодатели избавлены от необходимости резервировать средства под выплаты и изымать их из оборота.

Работодатели назначает и выплачивает за счет собственных средств пособие по временной нетрудоспособности за первые три дня, а за последующие дни нетрудоспособности «отвечает» региональное отделение ФСС, то есть выплачивает пособие за остальной период за счет средств бюджета фонда

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. У ИП не бывает работодателя, ему не начисляется заработная плата, поэтому фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода зависит сумма взносов в фонды.

Еще в 2018 году страховую нагрузку ИП отвязали от величины МРОТ, после этого размер взносов стал фиксированным. В Федеральном законе от 15.10.2020 № 322-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2023 года.

По общему правилу ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

Также ИП могут добровольно уплачивать страховые взносы на социальное страхование за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности). Для этого нужно самостоятельно встать на учет в ФСС. О том, как это сделать, мы писали в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по социальному страхованию, в 2021 году составит 4 4516 руб.

Стоимость страхового года вычисляется по формуле: 12 792 (МРОТ) * 2,9 % (страховой тариф) * 12

Бухгалтерский и налоговый учет, расчеты по сотрудникам, отчетность в ФНС, ПФР, ФСС и Росстат, валютный учет — все в одном сервисе.

В соответствии с п. 1 ст. 430 НК РФ страховые взносы на ОПС рассчитываются следующим образом:

Предельный размер взносов на ОПС в 2021 году установлен на уровне 1 465 000 руб. (Постановление Правительства РФ от 26.11.2020 № 1935).

Страховые взносы на ОМС для ИП в 2021 году составляют 8 426 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц (до вычета налогов), то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. До недавнего времени считалось, что значительно экономят те, кто переводит сотрудников на удаленку. Однако Федеральный закон от 08.12.2020 № 407-ФЗ внес изменения в Трудовой кодекс и стало понятно, что удаленная работа накладывает на работодателей отдельные обязательства.

В частности, работодатель за свой счет обязан обеспечить работника, выполняющего свои трудовые функции из дома, оборудованием, которое ему нужно для полноценной работы, программно-техническими средствами, средствами защиты информации. Возможны варианты, когда работник использует свою технику, оборудование и программы, но тогда работодатель должен ему компенсировать затраты.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов интересен работодателю тем, что отпадает необходимость предоставлять сотруднику гарантии и компенсации, предусмотренные Трудовым кодексом. Работодатель не обязан выплачивать пособия, он не тратится на создание условий труда. Единственное, что ему нужно от работника, — это результат работы.

Однако в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о ситуациях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права). Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст. 1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 32 448 руб. и взносы на ОМС — 8 426 руб. Если доходы ИП превысят 300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, имеет рабочее место в офисе компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года все без исключения регионы подключились к эксперименту с налогом на профессиональный доход. Те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агентами по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы. Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что работодатель может в рамках договора ГПХ сотрудничать с бывшим сотрудником, ставшим самозанятым, только при одном условии — если с момента увольнения этого сотрудника из компании прошло не менее двух лет.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как ИП посчитать и перечислить НДФЛ с зарплаты работника

Какие налоги должен ИП платить за работников? Такой вопрос часто задают на нашем форуме. Как именно надо посчитать и перечислить НДФЛ при выплате дохода работникам по трудовым договорам будет объяснено в этой статье.

На самом деле никаких налогов за работников ИП не платит, он только удерживает налог на доходы физических лиц (НДФЛ) из зарплаты, которую выдает. Причем именно удерживает и перечисляет в бюджет, а не платит за свой счет. Это называется налоговое агентство. Основная ставка налога 13%. Есть и другие ставки, но они либо не касаются выплат работникам, либо для тех граждан, кто проводит в России менее 183 дней в году. Все ставки НДФЛ можно найти в статье 224 Налогового кодекса.

С каких доходов работника ИП должен удержать НДФЛ

Как считается база для расчета налога и сам налог

Пример: зарплата у работника ИП 30000 рублей. Считаем налог за март: складываем зарплату за три месяца З0000 30000 30000=90000 руб.; умножаем базу на ставку налога 13% 90000×13%=11700 руб.; вычитаем ту сумму НДФЛ, которую удержали с зарплаты за январь и февраль и получаем налог, который надо перечислить в бюджет 11700-7800=3900 руб.

Обратите внимание! НДФЛ не бывает с копейками. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Как применять налоговые вычеты?

Пример: заработная плата у работника составляет 30000 рублей. У него есть двое детей и он написал заявление на вычеты. Вычеты он сможет получить за январь-ноябрь. За декабрь вычет уже не будет положен, потому что доход за январь-декабрь составит 360 000 рублей.

Пример: считаем заработную плату за март месяц при наличии у работника двоих детей. Налогооблагаемая база за 3 месяца 90000 руб., стандартные вычеты за три месяца (1400 1400) х 3=8400 руб. 90000-8400=81600×13%=10608 руб. Вычитаете НДФЛ, удержанный у работника за январь и февраль и получаете сумму налога, которую надо удержать за март и перечислить в бюджет.

Когда удерживать и перечислять НДФЛ?

Расчет НДФЛ происходит на последний календарный день месяца, при этом считаются считается зарплата, положенная за весь месяц, включая выплаченный аванс. Исчисленный за истекший месяц НДФЛ удерживается при первой же выплате заработной платы.

По общему правилу НДФЛ нужно перечислить в бюджет не позже следующего рабочего дня после выплаты дохода.

Пример: оклад работника 30000 руб. 20 января ему был выплачен аванс в размере 13000 руб. НДФЛ 20 января не исчисляется и не перечисляется в бюджет. На дату 31 января рассчитывается налоговая база и НДФЛ с неё: 30000×13%=3900 руб. 5 февраля работнику выплачивается зарплата за январь с учетом ранее выплаченного аванса 30000-3900-13000=13100 руб. НДФЛ в размере 3900 перечисляется в бюджет не позднее следующего рабочего дня после выплаты.

Перечислять НДФЛ раньше, чем он будет удержан нельзя. Уплата налога за счет налогового агента запрещена (кроме случая, когда НДФЛ доначислен налоговиками при проверке). Не стоит и рассчитывать НДФЛ раньше последнего дня календарного месяца.

Если ИП выплачивает отпускные и больничные, то НДФЛ с этих выплат удерживается в день их выплаты. Т.е. работник получает отпускные уже за минусом налога. А вот перечисляется НДФЛ в бюджет не позднее последнего числа календарного месяца, в котором такие выплаты производились

При этом и отпускные (больничные) и НДФЛ с них будут учитываться при расчете налога за этот календарный месяц:

Пример: работник в январе проболел три дня и ему выплачено пособие по временной нетрудоспособности 25 января в размере 668-87(НДФЛ)=581 руб. НДФЛ уплачен 26 января. Кроме того, работник получил 20 января аванс 13000. Считаем НДФЛ за январь: 24700 (зарплата за не полностью отработанный месяц) 668 (больничный)=25368×13%=3298 руб. 5 февраля работник получает зарплату 24700-13000-3211=8485 руб. 6 февраля в бюджет перечисляется удержанный НДФЛ 3211 руб. (3298 руб. минус ранее уплаченный 87 руб.)

Куда и как перечислять НДФЛ

ИП, которые работают на ПСН или ЕНВД, платят НДФЛ за работников по месту постановки на учет. Но только если эти работники участвуют в деятельности, которая облагается ПСН или ЕНВД.

Пример: у ИП две системы налогообложения, УСН и ЕНВД. На учете как плательщик ЕНВД он стоит на территории другого города, т.е. не в том, где зарегистрирован как ИП. У него два работника, один занят в деятельности по ЕНВД, другой в деятельности по УСН. НДФЛ будет платится в две налоговые инспекции.

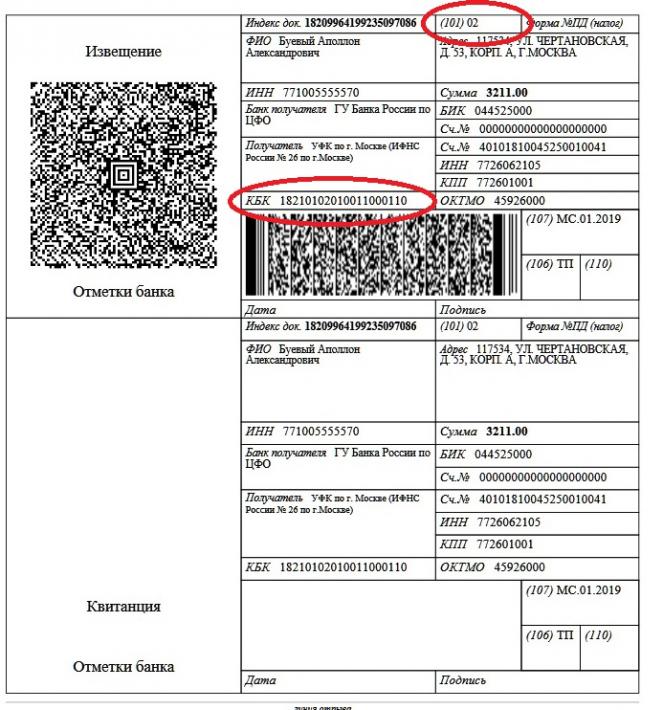

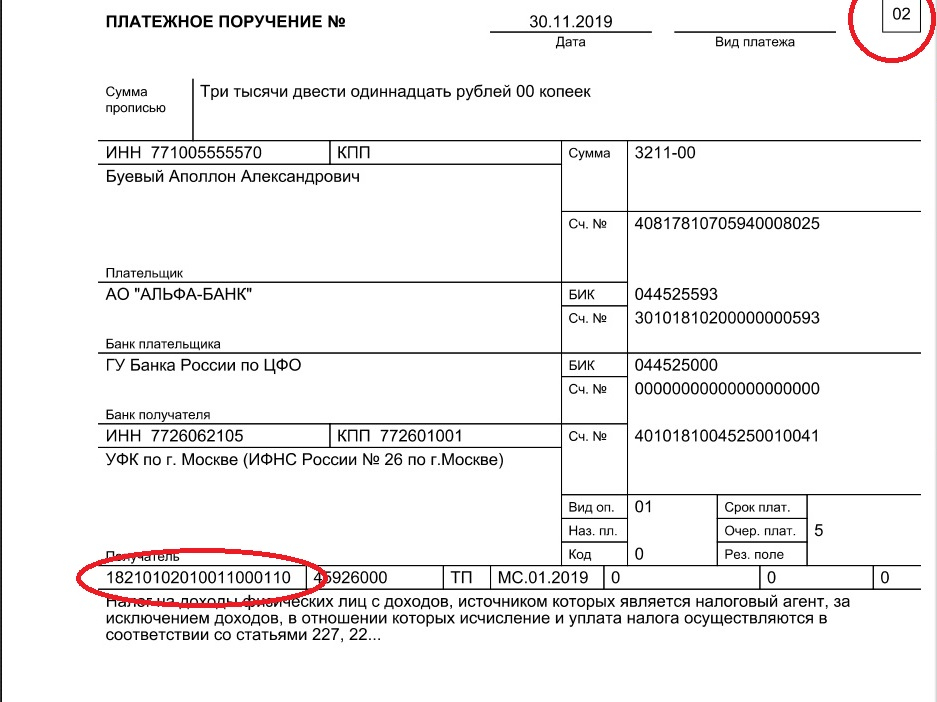

Образцы квитанции и платежного поручения, сформированные через сервис ФНС:

Отчетность налогового агента по НДФЛ

Обратите внимание! Справка 2-НДФЛ существует в двух вариантах. Работникам выдается справка вот на таком бланке. Сформировать справку можно в нашем инструменте.

6-НДФЛ сдается четыре раза в год: за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября и за год не позднее 1 марта (новый срок, действует с 2020 года).

2-НДФЛ сдается один раз в год, не позднее 1 марта (новый срок, действует с 2020 года)

Обе формы обязаны сдавать в электронном виде работодатели, имеющие 10 и более работников.

Сформировать отчетность можно в бесплатной программе налогоплательщик ЮЛ.

А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Порядок расчета и срок перечисления подоходного налога с зарплаты в 2021 году

Понятие и ставки подоходного налога в 2021 году

Подоходный налог (НДФЛ) – налог, уплачиваемый с полученных доходов всеми резидентами и нерезидентами России. Рассчитывает, удерживает и перечисляет подоходный налог с зарплаты налоговый агент, т.е. лицо, выплачивающее доход.

Под налогообложение подпадают практически все доходы физика:

Ставки подоходного налога зависят от статуса физлица и вида дохода:

— доходам резидентов РФ;

— доходам беженцев и граждан ЕАЭС, полученным при исполнении трудовых обязанностей на территории РФ

— дивидендам, выплачиваемым нерезидентам;

— доходам физлиц, превысившим планку в 5 млн. рублей за год (подробности см. здесь).

доходам по ценным бумагам российских компаний

— выигрышам в сумме более 4 тыс.руб.;

— процентам по вкладам в части превышения суммы процентов, исчисленной исходя из увеличенной на 5% ставки рефинансирования ЦБ и т.д.

Больше о ставках НДФЛ смотрите в в рубрике «Ставка (НДФЛ)».

Когда перечислять НДФЛ при выплате зарплаты за месяц двумя частями, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Какие суммы не облагаются подоходным налогом

НК РФ не содержит определенных льгот по НДФЛ. Но предусматривает определенные суммы:

Подробности см. в этом материале.

Порядок удержания подоходного налога из заработной платы

Доход в виде заработной платы начисляется один раз в месяц, в последний день месяца (п. 2 ст. 223 НК РФ). Соответственно, один раз в месяц должен исчисляться и удерживаться подоходный налог с зарплаты. Это положение подтверждено письмами Минфина РФ от 12.09.2017 № 03-04-06/58501, от 10.04.2015 № 03-04-06/20406. Исключение составляет ситуация увольнения работника, при которой расчет его заработной платы за текущий месяц делается в день увольнения (последний рабочий день).

Сроки уплаты в бюджет подоходного налога с начисленной зарплаты, в соответствии с п. 6 ст. 226 НК РФ, связаны с датами фактической выплаты доходов. НДФЛ с заработной платы перечисляется не позднее следующего дня за днем его выплаты.

Проверьте, правильно ли вы облагаете НДФЛ заработную плату и иные выплаты работникам, с помощью советов от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В связи с тем, что ст. 136 ТК РФ обязывает организации выплачивать заработную плату не реже 2 раз в месяц (за первую и за вторую его половины), заработная плата фактически выплачивается дважды:

С 03.10.2016 ст. 136 ТК РФ ограничивает срок, в течение которого начисленная зарплата должна быть выплачена: дата выплаты не может устанавливаться более поздней, чем 15 календарный день, наступающий после периода, за который зарплата начислена.

Нужно ли уплачивать НДФЛ при выплате аванса? Если его платят до окончания месяца, с которым он связывается, то не нужно. Аванс — это еще не заработная плата, а выплата в счет той суммы, которая будет рассчитана только в последний день месяца. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмами Минфина РФ от 15.12.2017 № 03-04-06/84250, ФНС от 29.04.2016 № БС-4-11/7893, от 26.05.2014 № БС-4-11/10126@.

Особой является ситуация с авансом, дата выплаты которого совпадает с последним днем месяца (т. е. днем начисления дохода за этот месяц). Налоговые органы полагают, что НДФЛ с такого аванса уплачиваться должен. Поддержать их могут и судебные инстанции (см. определение ВС от 11.05.2016 № 309-КГ16-1804).

Правила расчета аванса строго не установлены. Начисление суммы выплачиваемого аванса в бухгалтерском учете не делается. Фирма сама вправе принять решение о том, в какой сумме он будет выплачиваться. Это может быть полная сумма заработной платы, начисленной за первую половину месяца, без удержания из нее суммы подоходного налога, или сумма заработной платы, уменьшенная на величину НДФЛ. Второй вариант для организации предпочтительнее в связи с вероятной возможностью прекращения работы сотрудником во второй половине месяца. В этом случае взять не удержанный с выплаченных доходов подоходный налог будет просто не из чего.

Об особенностях уплаты НДФЛ при выдаче зарплаты по частям читайте в статье «Как платить НДФЛ при выдаче зарплаты частями?».

Когда удержать НДФЛ, если зарплата за декабрь 2020 года выдана 31-го числа, читайте здесь.

О том, как в один день платить налог за разные месяцы, читайте в статье «В поле 107 платежки по НДФЛ можно указывать «МС»».

Алгоритм расчета подоходного налога с зарплаты в 2021 году на примере

Рассмотрим порядок расчета и удержания подоходного налога с заработной платы.

Самохина Л.А. работает продавцом в ООО «Альтернатива». Ее заработная плата составляет 30 тыс. руб. в месяц. У Самохиной на иждивении находятся 3-е детей и она написала заявление о предоставлении ей стандартного вычета.

Необлагаемые налогом суммы вычета составят:

1 400 руб. – на 1-го ребенка;

1 400 руб. – на 2-го ребенка;

3 000 руб. – на 3-го ребенка.

Величина налога к удержанию за январь 2021 года равна: 3 146 руб. ((30 000 – 1 400 – 1 400 – 3 000) *13%)

Выплатив зарплату, ООО «Альтернатива» обязано перечислить удержанный из заработной платы налог.

Как отразить НДФЛ с зарплаты в отчете 6-НДФЛ, пошагово разъяснили элксперты Консультант. Получите пробный доступ к системе К+ и бесплатно переходите к подсказкам от экспертов.

Рассмотрим порядок перечисления подоходного налога с зарплаты в бюджет.

Перечисление подоходного налога в 2020-2021 годах

В настоящее время установлен единый срок для уплаты НДФЛ со всех форм выплаты заработной платы. Перечислить НДФЛ в бюджет организация обязана не позднее дня, следующего за днем фактической выплаты зарплаты с учетом переноса срока из-за выходных и праздничных дней (п. 2 ст. 223, п. 6. ст. 226 НК РФ).

Особый срок для перечисления НДФЛ установлен по больничным и отпускным. Удержанный налог надо перечислить в бюджет не позднее последнего числа месяца, в котором произведены такие выплаты.

В платежном поручении на перечисление НДФЛ с заработной платы в поле 101 «Статус плательщика» указывают цифру 02, соответствующую статусу налогового агента.

При оформлении платежных поручений следует учитывать, что приказом Министерства финансов РФ от 30.10.2014 № 126н отменено требование об обязательности заполнения поля 110 «Тип платежа».

О заполнении других реквизитов платежного поручения при уплате налогов читайте в рубрике «Реквизиты для уплаты налогов и взносов в 2020-2021 годах»

Важно! Нарушение срока перечисления подоходного налога (даже на один день) наказывается не только пенями, но и штрафом в размере 20% от несвоевременно уплаченной суммы (ст. 123 НК РФ).

Подробнее о санкциях за нарушение сроков перечисления НДФЛ читайте в материале «Какая ответственность предусмотрена за неуплату НДФЛ?».

Итоги

Срок перечисления НДФЛ с зарплаты зависит от даты фактического получения дохода. С 2016 года этот срок стал единым для всех форм выплаты зарплаты: не позже дня, наступающего за днем ее фактической выдачи с учетом возможности переноса из-за выходных дней. Исключение установлено для больничных и отпускных, крайний срок уплаты налога с которых соответствует последнему дню месяца их выплаты.

Подскажите как и где я могу узнать реальную сумму уплаченных налогов за меня за 2020г?

Правда ли, что если работодатели оплатили эти 13% только в 2021 году за 2020, то эти суммы к возврату я смогу получить только в следующем?

Если налоги реально оплачены работодателем с пометками «за 2020г» то в какой год они попадают для возможности налогового вычета?

Есть ли какие-то штрафы для физ.лиц из-за недобросовестности работодателя?

Про штрафы работодателю за несвоевременную уплату налога я уже почитала, но не могу найти информацию по такому узкому вопросу как мой. Заранее спасибо за ответ.

Вам нужно зайти в личный кабинет налогоплательщика и скачать справку 2-НДФЛ либо запросить ее у работодателя. Всю сумму налога, которая указана в справке Вы вправе заявить к вычету вне зависимости от того уплатил ли ее Ваш работодатель или нет. Даже если за 2020 не заплатил, ФНС получив отчетность по НДФЛ за 2020 год, должна была выставить инкассо на расчетный счет работодателя.

2. Или заставить работодателя срочно подать уточняющий 2НДФЛ за 2020г, дождаться обновления информации у налоговой и получить всю положенную мне сумму, при этом ничего не потерять, ну и не бегать сто раз с подачей 3НДФЛ и возвратом.

Но тогда необходимы основания к которым можно апеллировать, почему они обязаны это сделать и в кратчайшие сроки.

Правда ли, что если работодатели оплатили эти 13% только в 2021 году за 2020, то эти суммы к возврату я смогу получить только в следующем периоде?

Если налоги реально оплачены работодателем с пометками «за 2020г» то в какой год они попадают для возможности налогового вычета?

На основании какой статьи\положения налоговая может затребовать у работодателя уточняющий 2НДФЛ и почему они не сделали этого до сих пор за полгода как?

3. Есть ли какие-то штрафы для физ.лиц из-за недобросовестности работодателя?

Поэтому я не понимаю сейчас как лучше сделать, чтобы получить ВСЕ свои деньги. положенные к вычету:

1. Подать сейчас на ту сумму, что есть и видит налоговая, но тогда оставшуюся сумму непонятно как и когда забирать у гос-ва и не потеряю ли я эту «недоплату» впоследствии? Не врет ли работодатель, что могу забрать их в следующем периоде?

Да. Вы имеете право обратиться в налоговую. Если дети не особенные, возврат будет примерно 182 рубля на 1 ребенка в месяц.

Стандартный вычет на ребенка — это сумма, на которую уменьшается доход при расчете налоговой базы для НДФЛ. В результате налоговая база сокращается, а налог начисляют на меньшую сумму.

Этот вид налогового вычета положен родителям ребенка и их супругам, а также усыновителям, попечителям и опекунам. Сумма вычета зависит от того, какой ребенок по счету и состояния его здоровья:

на первого ребенка — 1400 рублей,

на второго — 1400 рублей,

на третьего и последующих — 3000 рублей,

на ребенка-инвалида I или II группы — 12 000 рублей — родителю или усыновителю, 6000 рублей — опекуну, приемному родителю или попечителю.

При расчете налога сумму вычета каждый месяц вычитают из дохода, который облагается НДФЛ. С того месяца, в котором доход превысит 350 000 рублей с начала года, вычет не предоставляют. С начала следующего года снова появляется право на ежемесячный стандартный вычет. И так до тех пор, пока ребенку не исполнится 18 лет или 24 года, если он учится очно.

Стандартный вычет на ребенка можно получить двумя способами: по декларации и через работодателя. Вот что нужно делать, чтобы уменьшить или вернуть НДФЛ с его помощью.

У работодателя. На работе можно получить вычет по заявлению в текущем году. Заявление достаточно написать один раз при рождении ребенка, заключении договора или позже.

В налоговой. По декларации вычет заявляют за прошедшие годы — максимум за три года. Если подавать декларацию в 2021 году, в ней можно заявить стандартный вычет за 2020,2019 и 2018 годы.

Если не получили вычет на ребенка у работодателя, заявите о своем праве в декларации за прошедшие годы. Понадобится форма 3-НДФЛ.