как платятся налоги в сша

Налоги в США. Часть 1. Введение, income tax, федеральный налог, налог штата, Social Security taxes

Введение

Последние месяцы на Хабре мне часто попадаются обсуждения налогов в США. Как правило, это происходит в топиках, где обсуждение по какой-то причине скатилось к вечным темам «у нас все плохо — у них хорошо», «у нас хорошо — у них все плохо», «пора валить отсюда», «Да в США такие налоги, что непонятно, как бедные люди вообще там выживают» и т.п.

В очередной раз наткнувшись на такое обсуждение, я спросил тут же в комментарии и даже задал соответствующий хабравопрос — народ, а может вместо того, чтобы беспорядочно спорить о налогах в США в куче разных топиков, давайте я напишу отдельный подробный пост на эту тему, и там и будем спорить? За этот комментарий и хабравопрос я получил изрядно кармы и хабрасилы, и, собственно, на этом можно было бы и остановиться ибо цель достигнута, муа-ха-ха. Однако, меня уже начинают спрашивать некоторые люди, где же обещанная статья, и судя по всему, отвертеться от написания поста мне не удастся…

Обсуждающие налоги в таких топиках делятся, как правило, на три заметные группы:

В первой части я напишу про налоги вообще, про федеральный налог и налог штатов и как они вычисляются и про Social Security / Medicare tax.

Во второй части (coming soon) — про годовой цикл налогообложения и различные формы — W-2, W-4, 1040NZ и прочее и прочее.

В третьей части (coming soon) — про процесс подачи Tax Return, про сайты которые помогают заполнять здоровенные формы, про применение налоговых вычетов, и, ГЛАВНОЕ о налогах в США — если есть основания, как можно получить обратно существенную часть удержанных с вас налогов. Поэтому, читая этот пост, держите в голове — большинство людей платит существенно меньшие налоги, чем те, которые я тут вычисляю для примера без учета возможных вычетов.

О каких налогах речь?

Я буду рассказывать только о налогах, которые наиболее интересны 95% людей — налогах на доход физических лиц, и в основном — налог на зарплату, которые получают люди, работающие в организациях как наемные сотрудники.

Налог на прибыль корпораций — совершенно другая тема, ее я даже затрагивать не буду. Другие виды налогов на физических лиц (налоги на прибыль с дивидендов, налог на доходы от сдачи в аренду недвижимости, налоги, которые платят self-employed люди) — их я коснусь вскользь, так как сам их никогда не платил и практического опыта тут не имею.

По тексту будет много ссылок, как на официальные документы на сайте IRS, так и на русскоязычные статьи, которые я прочитал и счел полезными.

Немного общей теории и цифр

Главная демократия планеты постояно нуждается в деньгах, одним из основных источников которых являются налоги. ВВП США за 2011 год составляет примерно 15 триллионов долларов.

Налоговые сборы всех уровней (федеральный, штатные и местные) составляют приблизительно 27% от этой суммы. Для сравнения — в Швеции налоги составляют 48% от ВВП, в Великобритании — 39%, в России — 37%, в Китае — 17%. 33% от всех налогов составляет налог на доход физических лиц (income tax), 24% — это совокупно все адвалорные налоги (т.е. те, которые исчисляются в процентах от стоимости товаров — таможенные сборы, налог с продаж и пр., значительная часть этого налога платится тоже из кармана жителей США), 20% — social security tax (как нам рассказывают, уходят в SSA — Social Security Administration), которые тратит эти деньги на пенсии, пособия, и прочие социальные выплаты, 15% — налоги с доходов корпораций, и 8% — различные fees.

Если же смотреть на доходы именно федерального бюджета, то ситуация следующая. В источниках, которые я нашел, цифры слегка разнятся, но общий порядок величин: 45% федерального бюджета — это individual income tax, т.е. налог, взимаемый с доходов граждан, 10% — это corporate income tax, налог на прибыль корпораций. И 34% — это social security tax.

Интересующиеся историей размеров налогов в США найдут немало информации тут — например, как менялись налоги в США в течении 20 века.

Cуществует три уровня налогов. Федеральные налоги, устанавливаемые федеральным правительством (их платят все), налоги, регулируемые правительствами штатов и местные налоги в округах и городах (устанавливаются местными властями)

Всеми вопросами, имеющими отношение к уплате налогов, занимается Internal Revenue Service (IRS) — Налоговое управление США. Сайт налогового управления www.irs.gov.

Подробнее про налоги, которые вычитаются из ваших кровных заработанных денег

Есть 3 или 4 налога, которые вычитаются из заработанных вами денег — федеральный personal income tax, налог штата (платится во всех штатах кроме 8), social security и medicare tax — является федеральным налогом и с зарплаты платится везде.

Федеральный налог

Как следует из названия, платится во всех штатах в пользу федерального бюджета. Вычисляется он с использованием следующей таблицы (левая колонка для людей без супругов, вторая — для супругов, которые подают налоговые декларации вместе, третья — если два человека состоят в браке, но по каким-то причинам подают декларации раздельно, правая колонка — процент налога в данном бакете):

по следующему алгоритму.

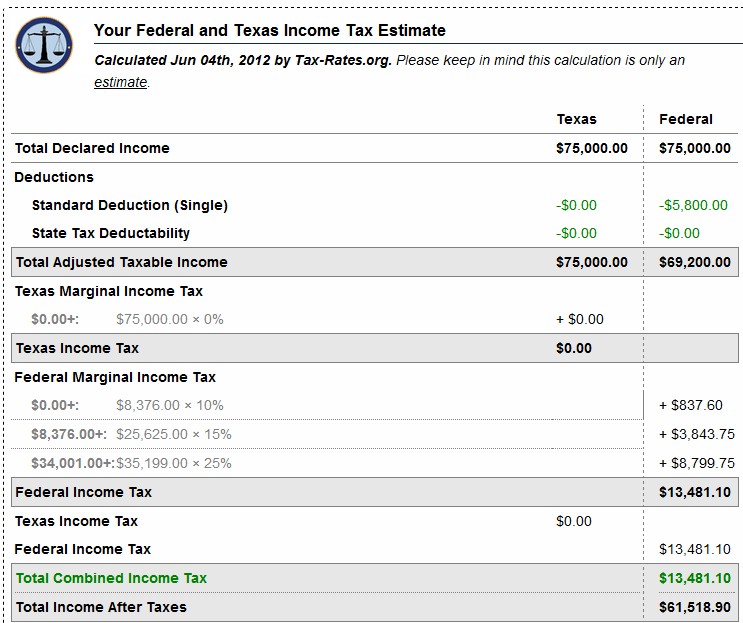

На практике, правда, этими формулами редко пользуются — все пользуются подробными таблицами, где все уже посчитано, и с грануляцией до 100 долларов дохода описан точно процент налога, например — если ваш доход от 75000 до 75099 долларов, до ваш федеральный налог (если вы одиноки и не имеете прочих вычетов) — 17,97%, как-то так.

Выглядеть это будет примерно так:

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Налог штата

Налог штата платится во всех штатах кроме следующих, и взимается в дополнение к федеральным налогам:

Еще в 7 штатах (Колорадо, Иллинойс, Индиана, Массачусетс, Мичиган, Пенсильвания, Юта) налог на доходы плоский (одинаковый процент, не зависящий от размера дохода, взимается в следующем объеме:

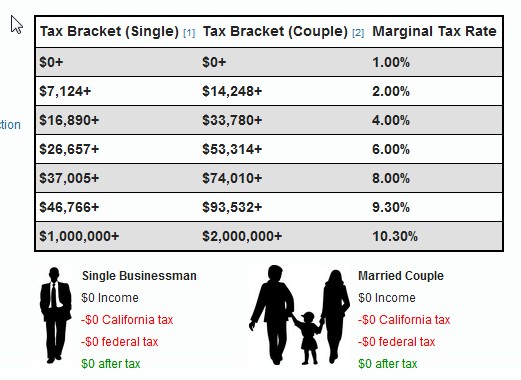

В остальных штатах налог на доход взимается по прогрессивной шкале, чем выше доход — тем выше процент налога. Одни из самых высоких налогов, как многие наверное знают, в Калифорнии — до 9.3% от облагаемого дохода, + дополнительно, чтобы жизнь медом не казалось, 1% Mental Health Services (!) налога на тех, чей облагаемый доход превышает миллион долларов в год.

Разберем пример с прогрессивным налогом штата.

Вот тут можно посмотреть таблицу расчета налога для Калифорнии, при этом алгоритм такой же, как и для федерального налога, т.е. сначала мы идем по самому низкому налоговому бакету, и за часть зарплаты, попадающую в него, мы платим соотв. процент, указанный в первой строке в колонке справа (1%), если после этого от нашей зарплаты что-то еще осталось, то переходим к следующему налоговому бакету, и к соответствующей ему части зарплаты примеряем соотв. 2%, и так далее.

Налоговые бакеты. Первая колонка — для одиноких людей, вторая — для тех, у кого есть супруг(-а), последняя — процент налога за часть зарплаты в соотв. бакете:

Как видим, у нас будет 18.1 % федеральный налог, 7% — налог штата, суммарно 25.1% income tax.

Теперь посмотрим как обстоят дела с Social Security / Medicare tax.

Налоги в США

Налоговая система Америки считается одной из самых эффективных в мире. При этом на практике, налогообложение в США является довольно сложным и многогранным процессом. Наряду с доходами, которые облагаются по стандартным ставкам, существуют и доходы, облагаемые дважды (например, дивиденды по акциям), а также доходы, вовсе не подлежащие обложению (доход от покупки ценных бумаг, эмитированных местными органами власти).

Содержание

Система налогообложения в США

Система имеет несколько уровней: федеральный, региональный, местный. Перечень налогов на каждом из них свой, при этом некоторые взимаются параллельно в несколько бюджетов.

Ниже представлены наиболее распространенные виды налогов США:

| На федеральном уровне | На региональном уровне | Города и муниципалитеты |

| На доходы физических лиц | На доходы физических лиц | На прибыль |

| На прибыль | На прибыль | На наследство и дарение |

| Акцизные и таможенные сборы | С продаж | Лицензионные сборы |

| На наследство и дарение | Акцизы | Экологический |

| На прирост капитала | На транспорт | На транспорт |

| Отчисления в фонд соц. страхования | На прирост капитала | |

| На недвижимость |

Все уровни госуправления полностью обособлены. Федеральное правительство не вмешивается в налоговые дела штата, региона, муниципалитета. Региональные законодательные органы могут принять решение о введении на подотчетной территории лишь тех налогов, которые не противоречат федеральному законодательству. А местные власти могут устанавливать только разрешенные штатом сборы.

Какие налоги платят фирмы

К основным налогам, уплачиваемым компаниями, относятся:

Региональные и местные власти могут взимать налоги на: прирост капитала, на нераспределенную прибыль, на имущество, на добычу полезных ископаемых, экологический и др.

Разные типы компаний уплачивают в США разные виды налогов, а также имеют право на различные вычеты и льготы. Поэтому, особенно на этапе планирования открытия бизнеса, важно досконально разобраться в механизме налогообложения.

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

| Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. |

Налог с продаж (Sales Tax)

В 2019 году Sale Tax присутствовал в 38 штатах. Максимальный размер ставки составлял 10,02%, 5 штатов вовсе его не взимали (Аляска, Орегон, Делавер, Монтана, Нью-Хемпшир).

Налог с продаж в США, представляющий аналог российского НДС, существует на региональном и местном уровнях. Плательщиком является покупатель товара, но перечисляет в бюджет Sale Tax продавец товара.

Широкий перечень товаров освобожден от налогообложения: рецептурные лекарственные средства, продукты питания, сельскохозяйственные товары и т.д.

Подоходный налог (Income Tax)

Любые доходы физического лица подлежат налогообложению. Подоходный налог в Америке (Income Tax) охватывает доходы:

В 43 штатах имеется Income Tax с физических лиц. Максимальная ставка достигает 13,3% (в Калифорнии), минимальная находится на уровне 2,9% (в Северной Дакоте).

Связанные с трудоустройством (зарплата, премии, компенсационные выплаты, бонусы),

От владения капиталом и имуществом (проценты, дивиденды, аренда),

Связанные с приростом капитала (при продаже недвижимости, земельных участков, корпоративных прав),

Самозанятых лиц (при самостоятельной предпринимательской деятельности).

Налогооблагаемая база корректируется на сумму разрешенных вычетов и льгот (затраты на повышение квалификации, на медицинское обслуживание, в связи с переездом в новую местность, расходы на благотворительность, зачёт для престарелых лиц и инвалидов и др.)

После этого следует определение необлагаемого минимума. Он зависит от семейного (социального) статуса плательщика (например, холостой резидент или состоящий в браке, общая декларация от супругов или две отдельные, вдова (вдовец) с ребенком, основной кормилец семьи и т.д.). Так, для одиноких лиц до 65 лет такой минимум равен 12,2 тыс. дол. в год; для супругов, которые совместно подают декларацию, это уже 24,4 тыс. дол. и т.д.

Далее определяется ставка (на федеральном уровне она является прогрессивной). Например, для неженатого молодого человека с доходом в 75000 долларов налог на доход в США будет высчитываться по ставке в 22%.

В повседневной жизни самостоятельными вычислениями редко пользуются, есть специальные таблицы, программы и консультации специалистов.

Income Tax можно уплачивать двумя способами: работодатель удерживает его сумму до выплаты зарплаты или работник получает полную зарплату, а налог платит сам в течение года.

Отчисления на социальное и медицинское обеспечение

Кроме подоходного налога с заработной платы все резиденты уплачивают:

Social Security Tax, полная ставка которого составляет 12,4% от фонда заработной платы, он перечисляется в социальный фонд;

Medicare, полная ставка которого составляет 2,9% от фонда заработной платы, он перечисляется в медицинский фонд.

Половину этих отчислений (6,2% Social Security Tax и 1,45% Medicare) уплачивает работодатель, оставшуюся половину – сам работник.

При этом существует ряд особенностей при исчислении данных платежей. Например, работодатели обязаны удерживать и перечислять дополнительный налог на медицинскую помощь в размере 0,9%, если заработная плата работника в течение календарного года превышает 200 тыс. долларов.

При расчете Social Security Tax надо иметь в виду существование базового лимита заработной платы. Это максимальная сумма, которая облагается налогом за текущий год. Это означает, что вся сумма зарплаты сверх этой цифры не подлежит обложению социальным налогом.

С одной стороны, никому не хочется уплачивать излишнюю сумму налогов, с другой стороны, недоплата грозит серьезными последствиями, в том числе уголовными. Поэтому все применяемые вычеты и льготы должны быть законодательно обоснованы и выверены.

| Лицензированные налоговые специалисты American Corporate Services готовы предоставить персональные консультации обладателям сложных зачетов и вычетов, людям, не владеющим английским языком, а также всем, кто сомневается в правильности заполнения налоговой декларации. Мы окажем помощь в составлении отчетности, рассчитаем сумму к уплате и поможем легально минимизировать налоги в США. |

Налог с лиц, работающих на себя (Self-Employment Tax)

Каждый работающий не по найму человек, заработная плата которого превышает 400 долларов, должен уплачивать Self-Employment Tax.

Налог на дивиденды

Дивиденды, полученные в США, подлежат налогообложению. Они могут облагаться в рамках декларации по Income Tax, т.е. как часть дохода. Налоговая ставка составляет до 37% в зависимости от общей суммы валового дохода и от семейного статуса налогоплательщика.

Однако есть вариант налогообложения дивидендов по пониженным ставкам. Это возможно только в случаях, когда речь идет о квалифицированных дивидендах (сюда относятся, например, дивиденды компаний, акции которых свободно обращаются на крупных американских биржах). Ставка налога составит 0, 15 или 20% в зависимости от размера дохода.

Отдельно стоит рассмотреть ситуацию, когда дивиденды выплачиваются не в традиционной форме (в виде денежных средств), а путем дополнительного выпуска акций. В таком случае у акционера есть два пути: продать дополнительные акции или оставить их в расчете на рост котировок. При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

Налоги на недвижимость

Налог на недвижимость в США предусмотрен на уровне штатов и местных муниципалитетов. Говоря о налогах на недвижимое имущество, часто подразумевают несколько связанных между собой налогов.

Property Transfer Tax платит продавец после передачи покупателю документов на владение собственностью. Сумма исчисляется по оценочной стоимости продаваемого имущества.

Property Tax уплачивают ежегодно на всё недвижимое имущество (в том числе земельные участки), находящееся во владении. Каждый штат сам определяет его ставку.

Отдельно стоит недвижимость, получаемая в порядке наследования или дарения. В этом случае ставки зависят не только от оценочной стоимости, но и от степени родства лиц, между которыми переходит право собственности на имущество.

В США существует огромное количество различных форм отчетности и налоговых деклараций, касающихся владения недвижимостью или перехода права собственности на нее. Ставки этих налогов весьма отличаются от штата к штату.

| Налоговые эксперты American Corporate Services готовы проконсультировать Вас по вопросам правильности заполнения или взять на себя составление всех необходимых деклараций по налогам на недвижимость, обеспечив полное соответствие требованиям IRS. |

Налог на подарки (Gift Tax)

Безвозмездная передача имущества (денежные средства, акции, доли в компании, недвижимость) может облагаться налогом на подарки.

Ставка может доходить до 40%. Однако в подавляющем большинстве случаев платить налог на дарение не придется. Главное – правильно воспользоваться льготами, предусмотренными налоговым законодательством. Ежегодный необлагаемый минимум составляет 15 тыс. долларов. Т.е. на эту сумму человек в течение года может делать подарки совершенно любому лицу.

Но даже если подарок одному лицу составит более этой суммы, это совсем не значит, что налог надо будет уплачивать. Законодательством предусмотрен еще одна необлагаемая сумма в течение всей жизни – 11,4 млн. долларов (по состоянию на 2019 год). Поэтому на подаренные, к примеру, 50 тыс. долларов надо будет заполнить декларацию, но превышение в 35 тыс. долларов может пойти в зачет в пожизненный лимит.

Минимизация налогообложения в США возможна лишь в случае досконального знания законодательства, а также его правоприменительной практики. Именно поэтому в Америке широко распространено налоговое консультирование. Не стоит пренебрегать консультацией налогового адвоката, особенно на этапе планирования переезда в Соединенные Штаты или открытия бизнеса в этой стране.

Данная статья носит исключительно ознакомительную цель и не является консультацией по индивидуальным вопросам. Для реализации конкретных решений предлагаем обратиться к нашим опытным налоговым адвокатам и CPA.

Налоговая система США — Мифы и советы

Всем привет! Да, я давно ничего не писал, но никогда не поздно начать опять, тем более с такой темы. По моим ощущениям, этот вопрос вызывают наибольший интерес и страх у тех, кто переезжает в США, и сравним с вопросами по медицинской страховке. Пора развеять парочку мифов и рассказать про мой опыт с налогами. Кстати, я буду рассматривать только налоги со стороны работника, а не работодателя, это еще одна обширная тема. Налоги в США я платил уже 3 раза: 1 раз не являясь налоговым резидентом и 2 раза, соответственно, являясь им.

Самое первое, что говорят про налоги в США — каждый платит налоги сам.

Миф # 1 — Вы сами платите свои налоги.

Важно сразу сказать, что любое предложение по зарплате с США — это зарплата до уплаты налогов. Думаю, вы это знаете, но все же. Во многом из-за этой системы и появился этот миф. Утверждение про самостоятельную уплату налогов верно только на 50%. На самом деле, система со стороны выглядит также, как и в Беларуси. При устройстве на работу вы заполняете форму, где указываете свой SSN, информацию о семейном статусе, детях и на основании этой информации высчитывается ставки федерального и других налогов, по которым вы будете платить налоги в течение года. Кстати, вы можете попросить понизить ставку и платить меньше, чем вам посчитали, это не принципиально на данном этапе. А дальше, в течение года вы платите налоги также, как и делали это в Беларуси т.е. они вычитаются из вашей зарплаты и на карточку вы получаете деньги “как бы” после уплаты налогов. Почему “как бы”? Потому что на этапе все не заканчивается. С Января по Апрель начинается налоговый период, когда необходимо подавать декларации, об этом чуть ниже.

Прежде чем я перейду к другим мифам, давайте разберемся, кто должен вообще платить налоги и какие налоги нужно платить.

Налоги вам прийдется заплатить, если вы находились в США больше 180 дней, именно, после этого срока вы становитесь налоговым резидентом. Если находились в США меньше 180 дней, будете платить у себя в стране. Беларусь и США подписали договор об избежании двойного налогообложения, поэтому платить нужно только в одной стране. Например, давным-давно я работал 3 месяца лета в США и платил налоги. Когда я вернулся в Беларусь, то подал документы на возврат и вернул где-то 60–70% от уплаченных налогов. Это также значит, что если вы привезете или переведете какие-то деньги из Беларуси в США или из США в Беларусь, и они у вас появятся на счету, платить налоги с этих денег не надо.

Кстати, если вы гражданин США, то обязаны подавать декларацию и декларировать все доходы по всему миру, вне зависимости от того, где вы проживаете (на обладателей гринкарт это не распространяется). Однако, если соблюдены определенные условия на длительность проживания за рубежом, налоги с иностранных доходов вас платить не попросят (а если не соблюдены, то попросят).

В США есть разные виды налогов: налог на продажу, налог на недвижимость, налог на автомобиль и тд. Про них, я думаю, стоит написать отдельно. В этой статье я хочу рассказать, как я уже говорил выше, про налоги, которые взимаются с заработной платы работников в США.

Всего таких налогов 4 вида (уже сложно):

1) Федеральный налог — этот налог одинаковый для всех штатов и зависит от уровня дохода и некоторых других факторов.

В США используется прогрессивная ставка налогообложения т.е. чем больше вы будете зарабатывать, тем больше вы будете платить налогов. Ниже смотрите картинку со ставками (актуально для 2016 года). На самом деле, вариантов ставок довольно много. Я здесь привел только ставки при подаче налогов для семьи (подаются вместе, но можно подаваться раздельно) и при подаче налогов для неженатого налогового резидента.

Сразу скажу, в большинстве случаев, для семейных выгоднее подаваться вместе, чем раздельно, а также налоговый резидент в браке заплатит меньше, чем тот, кто в браке не состоит (налог на холостяков?).

Налог штата — варьируется по штатам от 0% (Техас и ряд других штатов) до 13% (Калифорния). Учитывайте это при выборе штата для переезда! Но при этом также смотрите на налог на недвижимость, если собираетесь что-то здесь покупать. В Техасе, например, налог на недвижимость в несколько раз выше, чем в Калифорнии (правда, сама недвижимость в Калифорнии в разы дороже). Не раз слышал, что Флорида очень выгодный штат в плане налогов. Видимо поэтому, а не только из-за климата, туда переезжает так много американских пенсионеров.

2) Social security tax — налог для обеспечения пенсии (писал раньше), выплат инвалидам и безработным. Этот налог составляет 6.2% от общего дохода, такой же % еще дополнительно платит и работодатель.

3) Medicare — налог на медицинскую помощь для бедных и пожилых людей. Этот налог составляет 1.45%, такой же % платит и работодатель за вас.

И так мы переходим к мифу номер 2.

Миф #2 — Налоги в США выше, чем в Беларуси.

Изменения в базе применяются только к федеральному налогу, поэтому ниже все без изменений.

Прелесть в том, что таких вычетов можно насобирать довольно много. Есть вычеты за наличие ипотеки, за образование детей, за какие-то покупки, связанные с работой, за медицинские траты, за то, что вы имеете медицинскую страховку (а вы ее обязаны иметь), за то, что вы отложили в свой пенсионный фонд (помните я писал про 401K — так вот за эти сбережения вы заплатите в старости, когда решите ими воспользоваться), за то, что потеряли дивиденды по рухнувшим акциям, за благотворительность и тд. И именно поэтому в Америке принято хранить все чеки, все распечатки, все контракты и договоры — как минимум в течении года.

Aaaa! Как все сложно.

Миф # 3 — Подавать налоговую декларацию сложно.

На самом деле, нет. Если вы просто работаете как наемный работник в одном штате, получаете зарплату, то свою налоговую декларацию вы подадите без проблем. Есть такие сервисы как Turbotax или TaxAct, в которых, отвечая на простые вопросы, вы заполните всю информацию, посчитаете свои вычеты и отправите электронную декларацию в электронной форме в IRS. Да, первый раз процесс займет у вас часа 2, потому что вы будете все тысячу раз перечитывать и перепроверять (или не будете). На следующий год система подтянет автоматом все ваши данные из старой декларации и заполнение займет минут 20.

Конечно, если у вас большие доходы или сложная структура доходов, или вы претендуете на большие вычеты, можно обратиться к налоговым консультантам, которые детально изучат вашу ситуацию и за определенную сумму или % от возврата сделают ваши налоги.

Вкратце же процесс подачи налоговой декларации выглядит следующи образом:

Шаг 1 — В январе вам приходит форма W-2, где будет расписано все, что вы заработали и все налоги, которые заплатили. У меня на работе бухгалтер отдает эту форму прямо в руки. Если у вас в банке есть сберегательный счет, на который начисляются проценты (0.01% годовых прямо сейчас), они пришлют еще одну форму W2.

Шаг 2 — Вы платите за подписку на TurboTax ($30 в год) и выпоняя простые и понятные инструкции, заполняете свою налоговую декларацию. Форму необходимо отправить до середины Апреля (иногда этот срок могут продлить). Можно, конечно, все сделать на сайте IRS бесплатно, но я бы не советовал, если вы не разбираетесь во всех тонкостях и не знаете всех вычетов.

Шаг 3 — Все! Хвалите себя за то, какие вы умные и как легко со всем справились. Ждете возврата, если вы на него претендуете. Да, налоги могут вернуть, если вы заплатили больше чем нужно. И это чертовски приятно!

А что будет, если я допущу ошибку в налоговой декларации? Лучше этого не делать J Все-таки налоги в США — это очень щепетильная тема, а неуплата налогов или сокрытие доходов очень серьезно наказываются штрафом или тюремным заключением. Если у IRS возникнут вопросы к вашей налоговой декларации, ее могут отправить на аудит. По данным IRS на аудит отправляют меньше 1% (0.7% в 2016 году) налоговых деклараций, поэтому если вы не скрываете миллионные доходы, беспокоиться вам не стоит. Но опять же, читайте все внимательно и перепроверяйте, особенно, первый раз.

О чем нужно еще помнить.

Надеюсь, что статья была полезной. Скорее всего, я что-то упустил, поэтому буду рад любой дополнительной информации в комментариях. Ну и пишите, какие вопросы вам еще интересны, раз уже я взялся писать.

Кстати, а вы знаете, сколько налогов вы заплатили за год, живя в Беларуси? С психологической точки зрения, подача налоговой декларации, личное погружение в эту тему и полная прозрачность, какие и сколько налогов ты платишь, очень правильная штука. Да, это дополнительные хлопоты, но с другой стороны, сразу начинаешь задавать вопросы: А куда эти деньги пошли? А что за эти деньги было сделано? Мне кажется, что американская сильная гражданская позиция во многом базируется на налоговой системе. А вы что думаете?