как подать декларацию за лечение зубов 2020

Заполняем декларацию

для получения вычета на лечение

Вы оплатили собственное лечение или лечение супруга, своих родителей или детей до 18 лет? Если да, то вы вправе вернуть 13% от произведённых расходов. Есть два варианта получения вычета — через работодателя и через налоговую инспекцию при представлении декларации 3-НДФЛ. В статье мы рассмотрим, как заполнить декларацию.

Чтобы воспользоваться данной налоговой льготой, необходимо соблюсти ряд условий (подп. 3 п. 1 ст. 219 НК РФ).

Прежде всего, необходимо иметь официальный доход, который облагается НДФЛ по ставке 13%.

Вычет предоставляется в размере произведённых расходов на лечение и покупку медикаментов, но не более чем с суммы 120 000 руб. Это максимальный размер всех в совокупности социальных вычетов за календарный год, значит, вы вправе вернуть из бюджета не более 15 600 руб. (120 000 руб. * 13%).

Однако существует понятие дорогостоящего лечения. По такому лечению нет лимита, вы можете вернуть 13% от всей суммы понесённых расходов. Конечно, если у вас хватит уплаченного налога за тот же календарный год, когда было оплачено лечение. Узнать, относится лечение к дорогостоящему или нет, можно из справки, которую должно предоставить медицинское учреждение. В ней будет указан код услуги. Если проставлен код 1, то лечение не является дорогостоящим, значит, вычет ограничен 120 000 руб., если стоит код 2 — лечение дорогостоящее и вычет не лимитируется. Подробнее об этом мы говорили в статьях «Налоговый вычет на лечение» и «Вычет на лекарства: ограничения сняты».

Пример

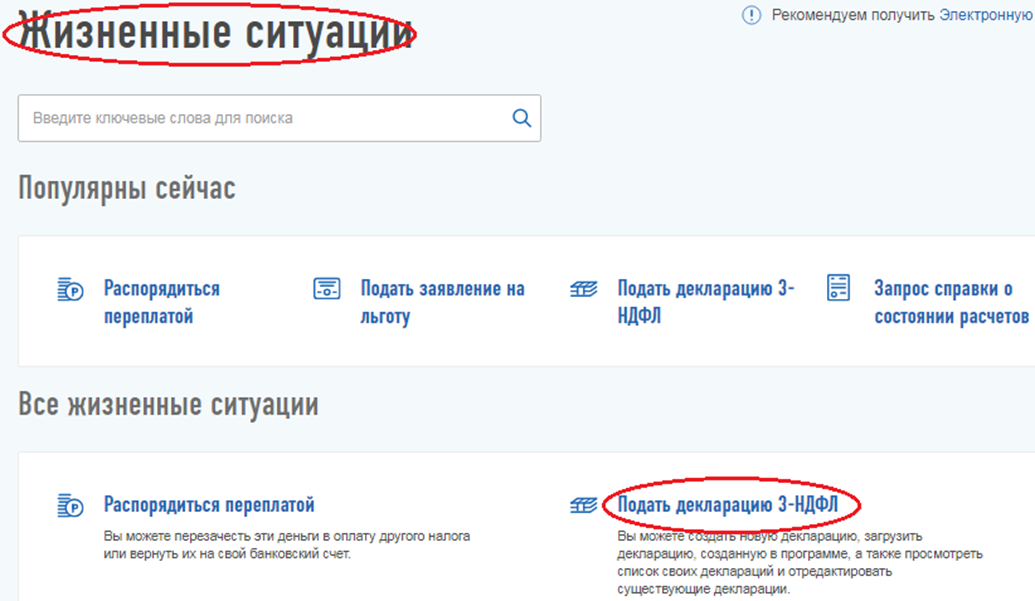

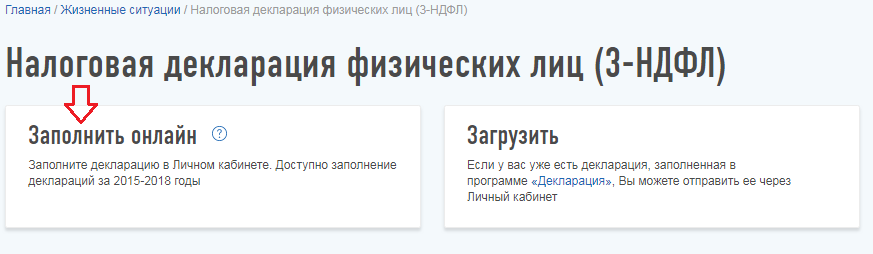

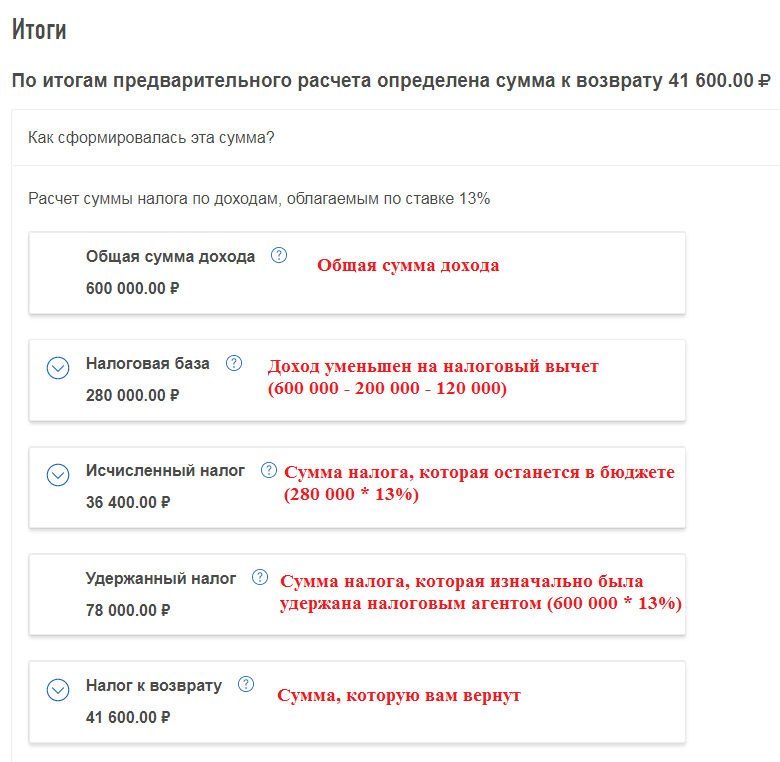

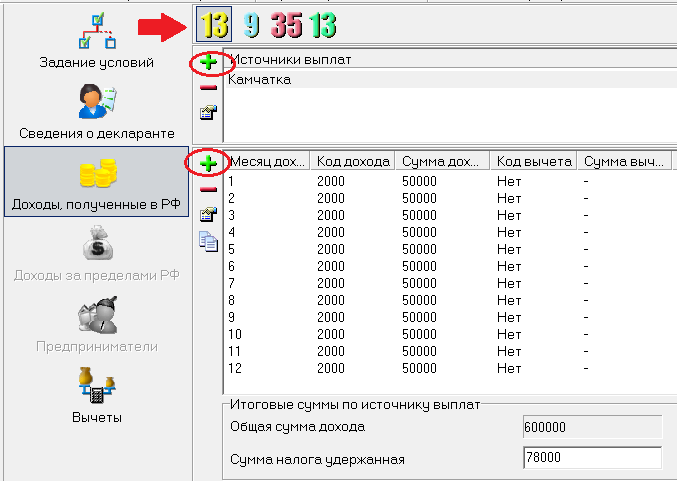

Иванов Иван Иванович в 2018 году оплатил лечение своей жены, которое признано дорогостоящим, на сумму 200 000 руб., а также оплатил собственное лечение, которое не относится к дорогостоящему, на сумму 130 000 руб. За 2018 год он получил доход в размере 600 000 руб., из которого работодатель удержал НДФЛ в размере 78 000 руб. Иванов в 2019 году заполняет декларацию 3-НДФЛ через личный кабинет налогоплательщика для применения права вычета на лечение. Для этого он выбирает в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

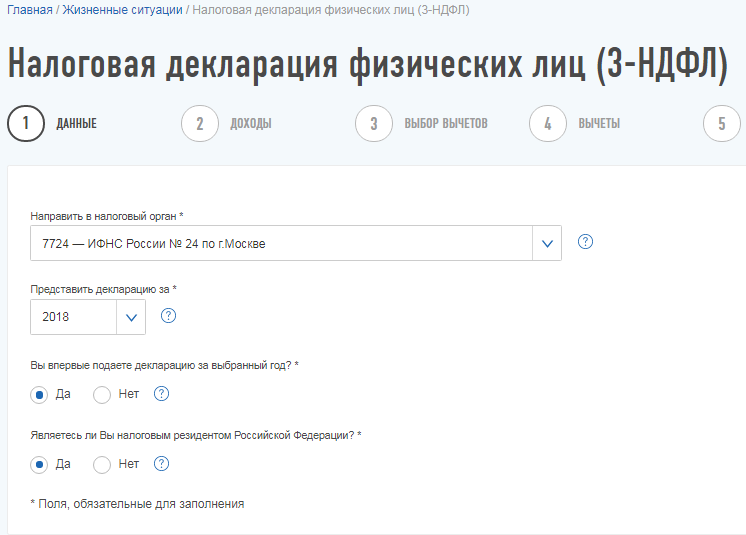

Далее сервис перенаправляет на вкладку, в которой отражены общие сведения. Часть из них программа подтянет автоматически. Декларацию г-н Иванов заполняет за 2018 год. Так как декларация за 2018 год представляется впервые, это следует отметить в программе. Иван Иванович является налоговым резидентом РФ.

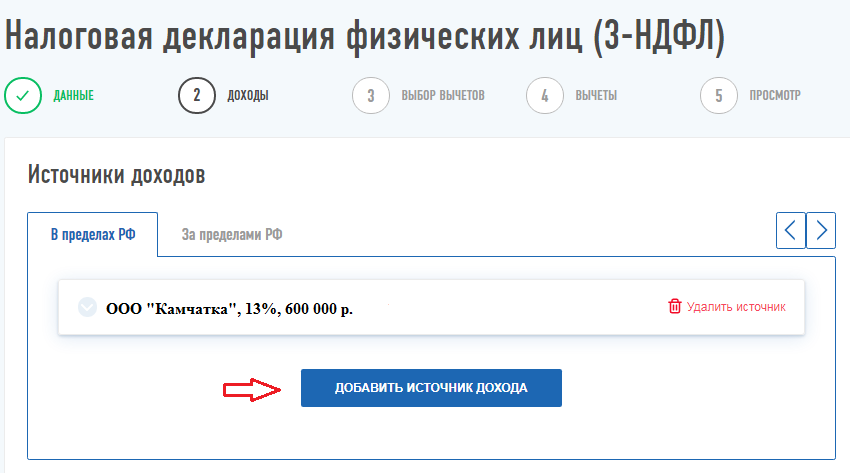

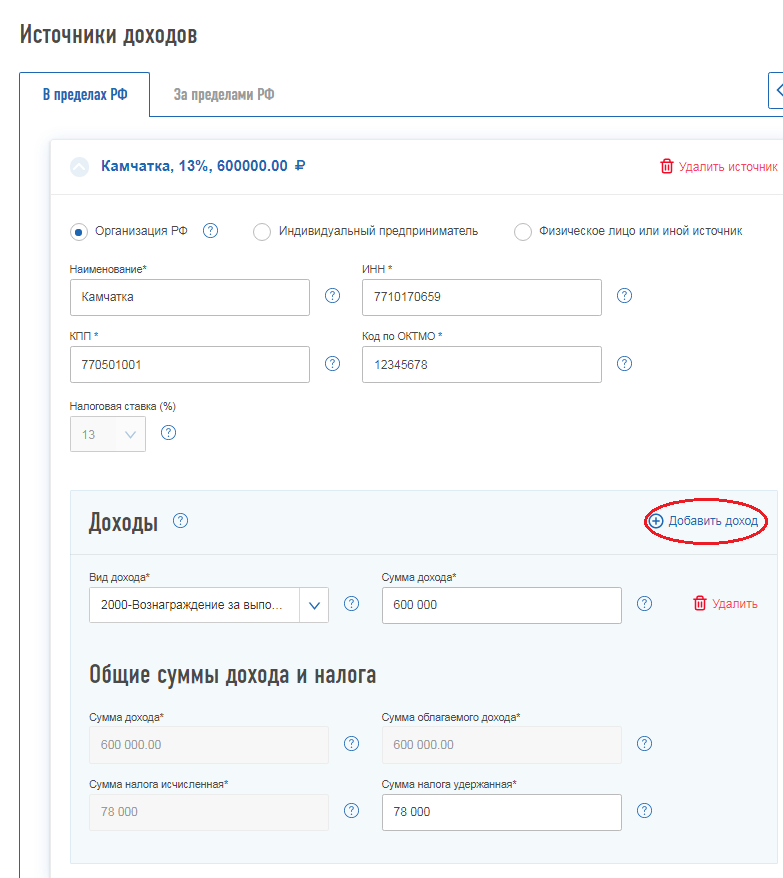

На вкладке «Доходы» необходимо внести данные из справки 2-НДФЛ за 2018 год. Если данная справка уже загружена в ЛКН, то показатели подтянутся автоматически. Если нет — их необходимо перенести вручную, нажав кнопку «Добавить источник».

При добавлении источника дохода информацию следует переносить из справки 2-НДФЛ. Данные о налоговом агенте — из первого раздела. Из третьего раздела переносятся показатели общей суммой по каждому коду дохода. После этого ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база (поля будут отмечены серым), останется внести сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

Далее следует указать, на какой из налоговых вычетов заявлено право.

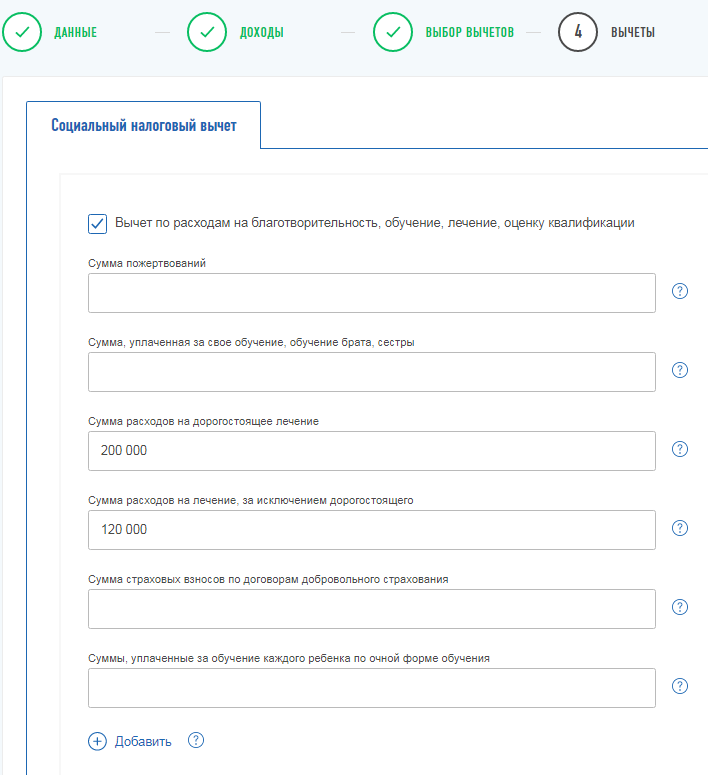

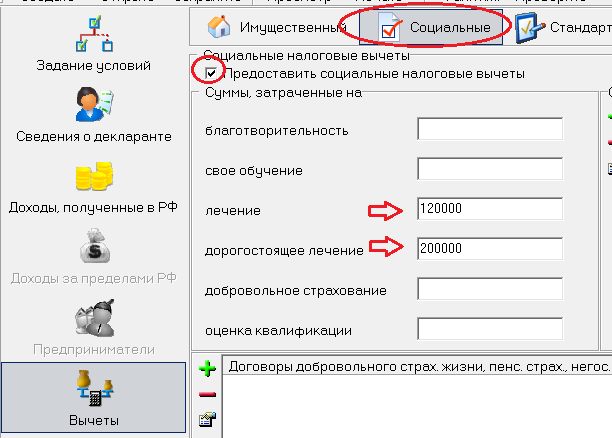

В появившемся окне проставляются суммы расходов на лечение. Поскольку расходы на обычное лечение превысили лимит и составили 130 000 руб., следует отразить сумму в рамках лимита — 120 000 руб. Однако, даже если указать сумму сверх лимита, сумму возврата на итоговой странице программа автоматически будет рассчитывать с учётом законодательных ограничений.

На итоговой вкладке будет показана информация по возврату налога.

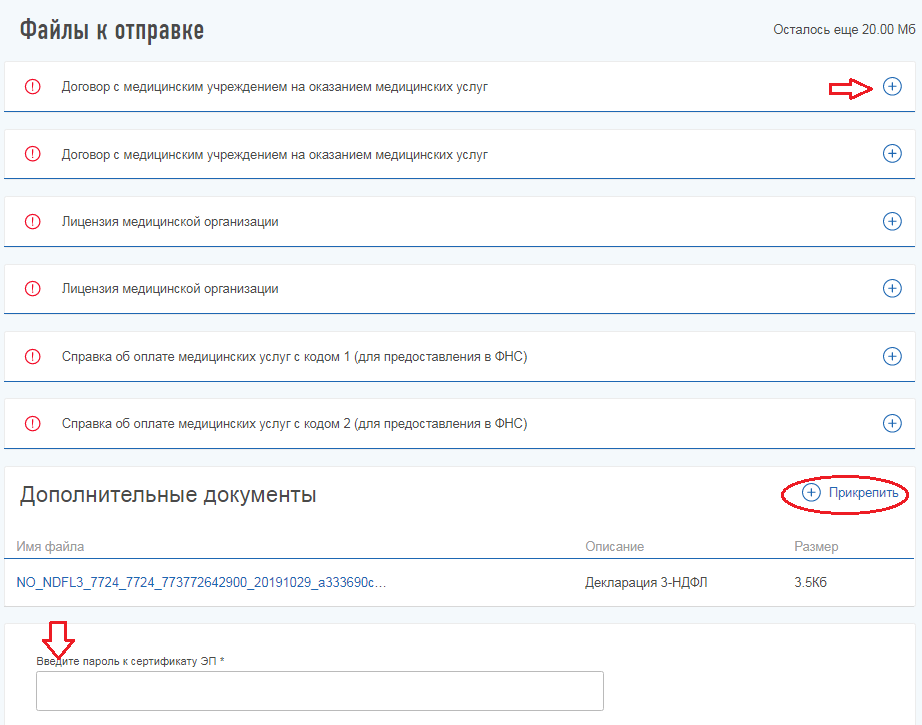

Ниже необходимо подкрепить фото или скан оригиналов документов, которые подтверждают право на вычет по лечению. К таким документам относятся:

Когда документы приложены, можно отправлять декларацию в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

ЛКН позволяет сформировать заявление на возврат только после того, как декларация будет принята налоговым органом и выгружена в их программу. Тогда в разделе «Мои налоги» появится зелёная кнопка «Переплата», нажав которую, можно будет сформировать данное заявление.

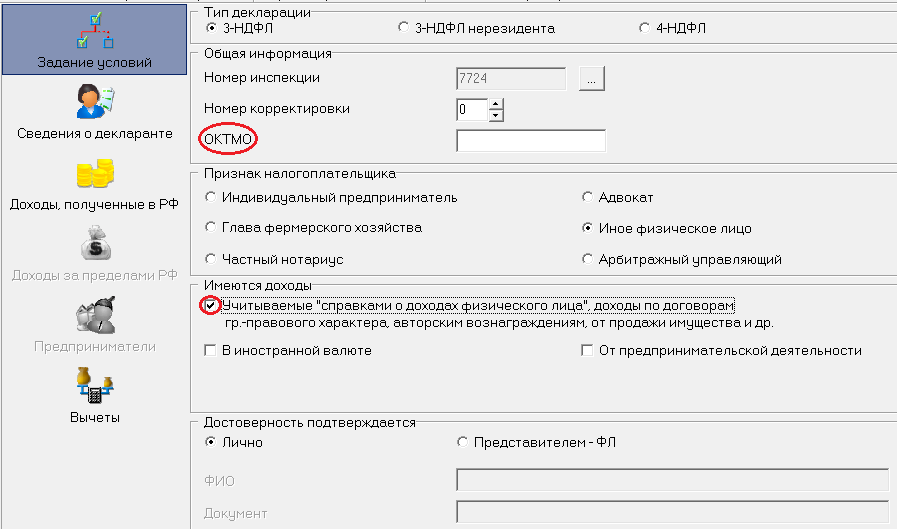

Заполнить 3-НДФЛ можно c помощью программы «Декларация2019», которую следует скачать на сайте ФНС России.

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“. ».

Если вы представляете декларацию самостоятельно, нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

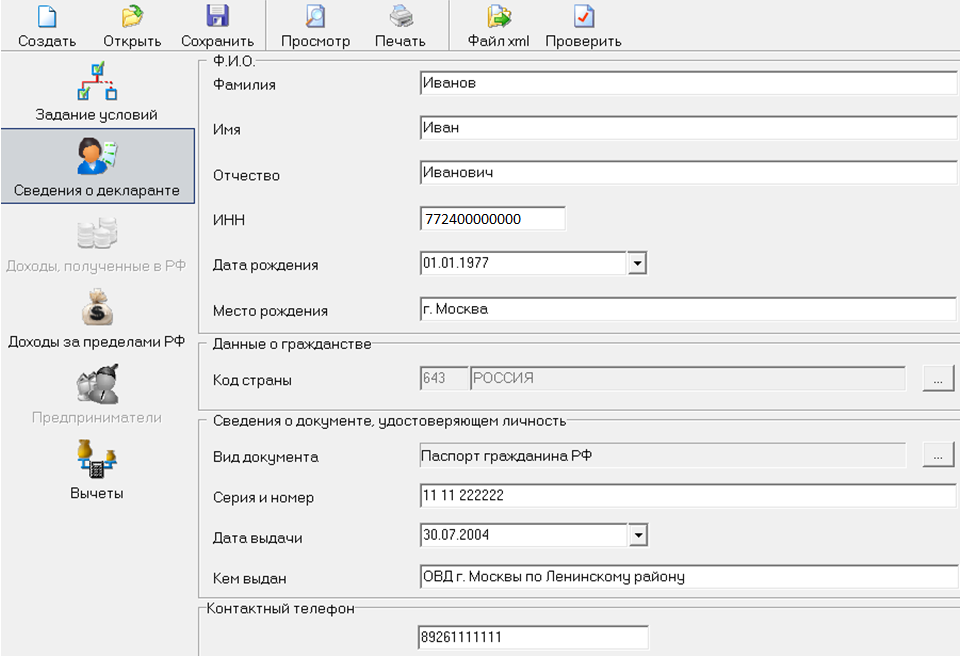

На второй вкладке «Сведения о декларанте» указываются ваши персональные данные.

На вкладке «Доходы, полученные в РФ» необходимо выбрать жёлтую ставку налога 13% и добавить источник выплат, нажав «+». Далее следует построчно перенести информацию из третьего раздела 2-НДФЛ.

На последней вкладке «Вычеты» необходимо указать сумму расходов на лечение в пределах законодательного лимита.

Декларация готова. Теперь можно её распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога. Распечатайте по два экземпляра декларации и заявления: один экземпляр вместе с отметками инспектора оставите у себя для подтверждения того, что вы представили документы.

В каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?».

Как получить налоговый вычет за лечение зубов

Содержание

Стоматологические услуги весьма недешевы, и для большинства приведение зубов в порядок – существенная статья расходов. Однако далеко не все знают, что часть потраченных на лечение денег можно вернуть в виде налогового вычета. Рассказываем, кто имеет на него право и как правильно оформить все документы.

За какое лечение можно получить налоговый вычет

Получить налоговый вычет можно за любые стоматологические услуги, если они были оказаны в клинике, имеющей лицензию (ст. 219 Налогового кодекса). Однако есть и исключения, например, отбеливание зубов по закону в список услуг, за которые можно получить вычет, не входит.

Компенсация за протезирование зубов

Протезирование тоже входит в список услуг, за которые можно получить налоговый вычет. А учитывая то, что это одна из самых дорогостоящих манипуляций, как раз за протезирование можно получить самые привлекательные выплаты.

Кто может получить вычет?

Получить налоговый вычет может любой человек, имевший в год оказания стоматологических услуг доходы, с которых уплачивался НДФЛ 13%.

Можно получить налоговый вычет даже в том случае, если вы официально не трудоустроены

Получить налоговый вычет за стоматологические услуги можно не только за собственное лечение, но и за услуги, оказанные родителям, детям, супругу (супруге). Таким образом, даже неработающие пенсионеры, школьники, студенты, люди без официального дохода могут получить налоговый вычет при помощи своих родственников со стабильной работой. Как получить компенсацию за протезирование зубов пенсионеру? Через родственников, которые работают с официальным оформлением. Налоговый вычет за лечение зубов ребенка, как правило, получает кто-то из родителей.

Как рассчитать размер компенсации?

Налоговый вычет на лечение зубов составляет 13%, но максимальная сумма, от которой они высчитываются, не может превышать 120 000 рублей. Таким образом, получить можно до 15 600 рублей. Единственная услуга, на которую не устанавливается максимальная сумма выплаты, – имплантация протезов. И еще один важный нюанс – сумма возвращенных средств не может быть больше, чем работодатель отчислил с ваших доходов за год.

Возврат налога за лечение зубов: инструкция

Документы

Документы для налогового вычета за лечение зубов необходимо подготовить заранее и отдать все сразу. Чтобы получить налоговый вычет за лечение зубов, вам нужно предоставить:

Если вы получаете налоговый вычет за своего родственника, нужно собрать дополнительные документы:

Заявление

Заявление оформляется по специальной форме. Ее лучше запросить в ФНС, чтобы у вас точно был корректный документ. В интернете можно посмотреть примеры и образцы, но не советуем скачивать шаблоны с незнакомых сайтов, в данном случае лучше подстраховаться и лишний раз проконтролировать, чтобы у вас была самая свежая и актуальная форма.

Кстати, в налоговой инспекции вам могут помочь с заполнением заявления, если вы сомневаетесь в том, что сможете сами учесть все нюансы.

Сроки подачи заявления на вычет – до 3 лет

Налоговый вычет можно получить в году, следующем за тем годом, когда оказывалось лечение. То есть в 2021 году можно получить вычет за стоматологические услуги, оказанные в 2020 году. А в целом заявление можно подать в течение трех лет после лечения.

Когда придет вычет?

ФНС готовит уведомление в течение 30 дней. Вся сумма компенсации выплачивается единовременно – в среднем через несколько месяцев после подачи документов.

Можно ли вернуть НДФЛ через работодателя?

Да, это возможно. Если вы хотите вернуть деньги за лечение зубов через работодателя, обратитесь в бухгалтерию и предоставьте документ, подтверждающий право на льготу (он должен быть заранее получен в налоговой инспекции). Важно! В этом случае вы не получите выплату сразу, она постепенно ровными долями будет распределена на последующие месяцы – из вашей зарплаты будет вычитаться меньше налогов, пока вся компенсация не будет возвращена.

Социальный и имущественный вычет в один год – это возможно?

Да, это возможно, но нужно учесть важный нюанс: сначала нужно подавать документы на социальный вычет, а потом – на имущественный. Дело в том, что выплату по социальному вычету нельзя перенести на следующий год, и, если будут какие-либо проволочки, вы можете потерять возможность получить деньги. Поэтому сначала нужно разобраться с этим вопросом, а потом в спокойной обстановке оформлять имущественный вычет (часть его можно перенести на будущие периоды).

Декларация 3-НДФЛ на лечение

Социальный вычет за лечение: процедура возврата налога

Социальный вычет на лечение — это возможность вернуть часть потраченных на лечение или лекарства средств, если:

Образец бланка декларации 3-НДФЛ на лечение см. в статье «Образец заполнения налоговой декларации 3-НДФЛ».

Вернуть НДФЛ возможно, если налогоплательщик потратил свои сбережения:

Как получить соцвычет на лечение родителей см. в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

При этом лечение и (или) лекарства должны быть назначены лечащим врачом и оплачены заявителем из своих денег.

Налоговый кодекс позволяет также получить социальный вычет по расходам, потраченным на оплату страховых взносов по договорам добровольного личного страхования.

Вычет можно получить:

Получить возврат НДФЛ в налоговой инспекции можно после оформления декларации 3-НДФЛ на лечение и предоставления ее налоговикам вместе с заявлением на возврат и подтверждающими документами.

Алгоритм получения вычета по месту работы:

Характерная особенность социального вычета на лечение — законодательно установленный максимальный его размер в 120 000 руб. (суммарный вычет по расходам на лечение, обучение, доп. страхование и др.). Когда этот лимит можно не применять и как посчитать сумму налога к возврату, узнайте из следующих разделов.

Какой предел вычетов по НДФЛ в текущем году, также см. здесь.

Дорогостоящее лечение: образец расчета возвращаемого налога

В декларации 3-НДФЛ можно указать вычет на лечение без всяких ограничений по размеру суммы, если в Справке об оплате медицинских услуг для предоставления в налоговые органы (форма справки утв. приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256) будет указан код «02».

Где в Справке отражается указанный код, см. на рисунке:

Лечение будет признано дорогостоящим, если его вид указан в отдельном Перечне, утв. постановлением Правительства № 458.

Расходы на дорогостоящее лечение в декларации 3-НДФЛ отражаются на специально предусмотренном для этого приложении № 5. Кроме того, заполняются:

3-НДФЛ предусматривает обособленное отражение потраченных на дорогостоящее лечение средств. Расчет суммы НДФЛ, подлежащей возврату из бюджета на счет налогоплательщика, продемонстрируем на примере.

Инженер завода ячеистого бетона Куликов З. Н. в 2020 году израсходовал собственные сбережения в общей сумме 196 000 руб. на свое лечение, в том числе:

Для расчета возможной к возврату из бюджета суммы НДФЛ Куликов З. Н. воспользовался следующей формулой:

где СДЛ — стоимость дорогостоящего лечения (входящего в Перечень, утв. постановлением Правительства № 458);

СЛ — стоимость лечения (диагностических процедур в рассматриваемой ситуации), но не более 120 000 руб. за налоговый период (п. 2 ст. 219 НК РФ).

НДФЛвозвр = (182 000 руб. + 14 000 руб.) × 13/100 = 25 480 руб.

Заполняя 3-НДФЛ с помощью программы «Декларация-2020», Куликов З. Н. в разделе «Вычеты» отразил следующие данные:

Пошаговую инструкцию по заполнению 3-НДФЛ на социальный вычет см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О нюансах толкования Перечня и связанных с ними особенностях расчета величины социального вычета узнайте из следующего раздела.

Как заполнить в 3-НДФЛ раздел «Вычеты» по расходам на протезирование зубов (пример)

Перечень медицинских услуг (утв. постановлением Правительства № 201) расширенному толкованию не подлежит, поэтому не получится получить безлимитный вычет по расходам, например, на протезирование зубов — именно такая формулировка медицинской услуги в Перечне отсутствует.

Дополним условия предыдущего примера для понимания того, как рассчитать НДФЛ при осуществлении расходов на протезирование зубов.

Инженер Куликов З. Н. в 2020 году израсходовал собственные сбережения в общей сумме 363 000 руб. на свое лечение, в том числе:

Для расчета суммы НДФЛ, подлежащей возврату из бюджета, необходимо определить сумму расходов на лечение, не относящееся к дорогостоящему:

СЛ = 14 000 руб. + 167 000 руб.= 181 000 руб.

Так как СЛ > 120 тыс. руб.→ СЛ= 120 000 руб.

НДФЛвозвр = (182 000 руб. + 120 000 руб.) × 13/100 = 39 260 руб.

Вместо рассчитанной суммы расходов на лечение (181 000 руб.) в формуле принимает участие 120 000 руб. – лимит, установленный п. 2 ст. 219 НК РФ.

При заполнении декларации 3-НДФЛ за лечение Куликов З. Н. в разделе «Вычеты» указал:

Расчет НДФЛ и заполнение декларации — это лишь часть действий общей схемы получения вычета на лечение. Важным этапом этого процесса является сбор подтверждающих документов — об этом далее.

Документы к декларации 3-НДФЛ на лечение

Число и форма бумаг, которые потребуются для получения социального вычета, зависят от:

Требуемые документы представлены на схеме:

Если налогоплательщик оплатил лечение близкой родни, потребуются копии свидетельств:

Детальную информацию о документах, необходимых для получения вычета на лечение, см. «Документы для получения налогового вычета за лечение».

Итоги

Вычет на лечение может получить лицо, имеющее официальные доходы, облагаемые по ставке 13%, и оплатившее свое лечение или лечение близких родственников (отца, матери, детей, супруга). Оплаченные услуги должны присутствовать в специальном законодательно утвержденном Перечне. Требование об указании в указанном перечне лекарственных средств с 2019 года неактуально. Максимальный размер социального вычета (включая расходы на лечение) не может превышать 120 000 руб. При этом расходы на дорогостоящее лечение максимальным размером не ограничиваются.

Вычет за дорогое лечение: как вернуть НДФЛ, если операция бесплатная

Если у вас, родителей, супруга или детей было дорогостоящее лечение за счет бюджета, все равно есть шанс вернуть НДФЛ — за счет расходов на материалы для операции. Например, при покупке кардиостимулятора, стентов или гамма-гвоздя. ФНС объяснила, как это сделать и какие документы нужно собрать для вычета.

Это еще одна инструкция по возврату своих денег из бюджета, причем без ограничения по сумме. В налоговом кодексе про это ничего не написано, поэтому сохраните наш разбор и поделитесь им с теми, кто платит за медицину.

Инструкция: вычеты за дорогостоящее лечение и материалы

При оплате дорогостоящего лечения можно вернуть 13% с полной суммы расходов. Налог вернут, даже если операция была бесплатной, но пришлось потратиться на материалы.

Вот как все оформить:

Поделиться с теми, кто платит за медицину:

Поделиться с теми, кто платит за медицину

О каком вычете речь?

Разъяснения ФНС касаются налогового вычета по расходам на лечение. Его могут использовать резиденты РФ, которые платят за анализы, операции, обследования и лекарства. Они могут уменьшить свой доход при расчете НДФЛ — налоговая база уменьшится и появится переплата, которую можно вернуть из бюджета.

Этот вид социального вычета можно получить при оплате медицинских расходов за себя, супруга, родителей и детей. При условии, что доходы облагаются НДФЛ по ставке 13%. Налог вернут с суммы, которая фактически уплачена за год, но с учетом лимита — 120 000 Р в год. То есть при покупке антибиотиков, оплате анализов крови и лечения зубов можно вернуть максимум 13% от лимита — 15 600 рублей.

Но есть виды лечения, для которых нет ограничений по сумме для возврата НДФЛ. О них и идет речь в недавнем письме налоговой.

Как возвращают налог за дорогостоящее лечение?

При оплате дорогостоящего лечения нет ограничения по сумме вычета. Вот что это значит.

С точки зрения лимита расходов лечение делится на два вида:

При лечении одной и той же болезни могут быть оба вида расходов. Одна сумма войдет в состав лимита, а с другой вернут 13% без ограничения.

Например, если у пациента болит нога, он может обратиться в платную клинику и заплатить за прием хирурга и невролога. Там назначат лекарства и анализы. Все это обычное лечение с кодом «1» — расходы на обследования, анализы и мази войдут в состав социального вычета с учетом ограничения по сумме. А потом выяснится, что лечение не помогает и нужна замена сустава. Операцию проведут за счет средств ОМС, но попросят купить эндопротез. Это уже дорогостоящее лечение, поэтому стоимость эндопротеза не войдет в 120 000 рублей лимита — налог вернут со всей суммы расходов на материалы для операции. А если и саму операцию сделать платно, из бюджета можно забрать 13% от всей суммы. Получится, что за лечение одной и той же ноги дадут справки с разными кодами лечения: с лимитом и без него.

Как узнать, что лечение дорогостоящее и можно вернуть налог со всей суммы?

Вид лечения определяет медицинская организация: платная клиника, стоматологический кабинет или больница. Они указывают в справке код: «1» — для обычного лечения, «2» — для дорогостоящего.

Если вы потратили на лечение зубов 300 тысяч рублей за год, это не значит, что с точки зрения вычета лечение дорогостоящее. Дорогие циркониевые виниры — это обычное лечение, при оплате которого НДФЛ возвращают в пределах 15 600 рублей в год.

Если в справке стоит код «2», то лечение дорогостоящее и лимита для вычета нет. Такие расходы в декларации нужно указывать в отдельной строке. Налог вернут со всей потраченной суммы.

Если лечение бесплатное, а материалы за счет пациента

Бывает так, что операцию из списка дорогостоящего лечения делают за счет бюджета. Например, операцию по замене сустава пожилой маме делают по полису ОМС, но сам эндопротез — за деньги, потому что в больнице нет нужной конструкции. Или кардиостимулятор отцу установят бесплатно, но его придется купить. То есть услуги больницы бесплатные, но материалы — за свой счет.

В таких случаях дорогостоящее лечение налогоплательщику ничего не стоит, у него нет затрат на саму операцию. И хотя она в списке правительства, но вычет заявить нельзя: для этого нужны фактические расходы.

Зато можно вернуть налог со стоимости материалов для дорогостоящего лечения — то есть 13% от тех сумм, что потрачены на эндопротезы, кардиостимуляторы, стенты или искусственный хрусталик. Ограничения по сумме тоже не будет. ФНС объясняла это еще в 2006 году, а недавно подтвердила свою позицию.

Даже если операция была бесплатной, заберите из бюджета 13% от расходов на материалы.

Какими документами подтверждать расходы на материалы для дорогостоящего лечения?

Чтобы вернуть 13% от стоимости материалов для дорогостоящего лечения, нужно приложить к декларации пакет документов. Одних только чеков на оплату стентов или протезов недостаточно. Вот полный список документов для подтверждения права на вычет:

Справку можно взять даже через год после операции, чеки получите при оплате материалов, а вот выписку дадут сразу по окончании лечения — и потом изменить ее будет проблематично. Врач может не написать там о назначении конкретных материалов, а без этого вычет не дадут. Следите, чтобы нужная информация была в документах, иначе не получится доказать, что протез или имплантат вы купили именно для этой операции и именно себе или своему родственнику.

Налог со стоимости материалов вернут независимо от того, была операция платной или бесплатной. Основное условие — собрать документы и оплатить расходы своими деньгами.

Как вернуть налог при оплате дорогостоящего лечения?

Есть два способа вернуть НДФЛ с помощью социального вычета. Они одинаково работают для обычного и дорогостоящего лечения.

Через работодателя — в текущем году. Для этого нужна справка о праве на вычет. Ее сделают в налоговой в течение 30 дней — по заявлению. Декларация не нужна. Заявление можно подать сразу после оплаты операции и материалов — в том же году, когда были расходы. Когда налоговая подтвердит право на вычет, справку нужно отнести в бухгалтерию на работе: там перестанут удерживать НДФЛ и отдадут 13% от стоимости лечения вместе с очередной зарплатой.

По декларации — в следующем году. Если нет трудового договора или не хочется, чтобы работодатель был в курсе вычетов, можно дождаться конца года и подать декларацию по форме 3-НДФЛ. Тогда работодатель будет удерживать налог как обычно, а потом его вернут из бюджета вам на счет. Но придется подождать около четырех месяцев, пока все проверят. Если операция была бесплатной, в декларации нужно указать только стоимость материалов по чекам.

Если не знали о вычете за материалы для бесплатной операции

Вычет в размере стоимости материалов для бесплатной операции из списка дорогостоящего лечения можно заявить в течение трех лет. В 2019 году можно подать декларацию и вернуть налог за 2018, 2017 и 2016 годы. Например, если в 2016 году маме или супругу сделали операцию за счет бюджета, но протез пришлось купить за свои деньги, а о вычете узнали только сейчас, еще не поздно вернуть налог.

Через работодателя сделать это уже не получится: так можно только в том году, когда были расходы. Но ничто не мешает подать декларацию. Главное — сделать это по нужной форме, именно за 2016 год. Удобнее всего — через личный кабинет.