наличие кредитных карт влияет на кредитную историю

Отказалась от кредитной карты, а в кредитной истории появился отказ от банка, как так?

Полтора года назад я подавала заявление на получение кредитной карты в одном банке. Мне одобрили карту, и мы договорились о ее доставке. После этого последовала череда проблем, связанных с доставкой. Сначала их обещали решить максимально удобно для меня, потом передумали и сказали получать карту на общих условиях.

В общем, в какой-то момент после очередного разговора с представителем банка я отказалась от получения карты. Меня абсолютно не устроило качество обслуживания клиентов, и я решила, что лучше уже на этом этапе отказаться от сотрудничества. Мне еще несколько раз звонили и предлагали все-таки получить карту, потом было еще несколько звонков из отдела контроля качества, но я свое решение не изменила.

Недавно я прочитала вашу статью, узнала на сайте госуслуг, в каких БКИ находится моя кредитная история, и в каждом запросила ее. В двух отчетах содержится подробная информация по поводу этой моей заявки на кредитную карту и значится отказ по причине «Кредитная политика кредитора».

Насколько законно добавлена такая информация в мою кредитную историю, если на самом деле это я отказалась от кредитной карты, а не мне отказали? Как стоит поступить в данной ситуации? Реально ли обязать банк внести изменения в мою кредитную историю и указать верную информацию? Реально ли будет доказать, что я сама отказалась от карты, если у меня нет и не было никаких бумаг, а записей телефонных разговоров я не делала?

Заранее спасибо за ваш ответ!

Светлана, если банк действительно одобрил кредит, а вы от него отказались еще до получения, то информация в БКИ была передана некорректно, и исправить это реально. По закону заемщик имеет полное право полностью или частично оспаривать информацию в своей кредитной истории.

Какие бывают причины отказа

Кредитная история состоит из четырех частей: титульной, основной, информационной и закрытой. Информационная часть появилась с 2015 года, в ней указаны результаты рассмотрения всех поданных заявок на кредит, даже если сам кредит не был оформлен.

Поскольку по закону банки не обязаны озвучивать клиентам причину отказа в кредите, этот блок кредитной истории порой помогает хотя бы примерно понять, с чем связан отказ.

Чаще всего фиксируются следующие причины отказа.

Кредитная политика банка: у каждого банка свои представления об идеальном заемщике. Причиной отказа может стать, к примеру, возраст или занимаемая должность. Например, банк работает только с заемщиками в возрасте 21—70 лет и не рассматривает адвокатов или госслужащих — так тоже бывает.

Кредитная история клиента — например, если у человека были просрочки по платежам, или он подавал очень много заявок на кредиты в одно и то же время, или он уже получал отказы. Обращают внимание и на характер выплаты кредита: например, погасил ли клиент его досрочно или вносил платежи в течение всего срока действия договора. Смотрят, за какими кредитами и куда обращался человек: в банк, в МФО, в ломбард и т. д., — все это тоже влияет.

Кредитная нагрузка — это соотношение вашего ежемесячного дохода и обязательных ежемесячных платежей. Рекомендованный размер нагрузки — не более 50%, у разных банков эта сумма может различаться. Многое еще зависит от размера дохода клиента.

Несовпадение данных или недостоверная информация, если при проверке информации из заявки вдруг выяснилось, что данные не совпадают. Это может быть действительно недостоверная информация: к примеру, человек сказал, что работает в ООО «Ромашка» с доходом 50 тысяч рублей, а при проверке выяснилось, что фирма давно закрыта. Причиной отказа может быть и просто опечатка в анкете.

Все вышеперечисленные и другие причины отказа могут быть указаны, только если заявка не одобрена.

В письме вы сообщили, что банк одобрил вам кредитную карту, но вы от нее отказались, потому что не договорились о доставке. Вполне возможно, что кредитная карта вам была одобрена только предварительно. Вы заполнили заявку и дали согласие на проверку своих данных. Скоринг — автоматизированная система проверки данных — выдал положительный ответ по вашей заявке. Это и есть предварительное одобрение кредита.

Далее с вами связался банк, чтобы уточнить информацию: как и когда передать вам карту. На этапе предварительного одобрения — то есть до момента фактического подписания договора и получения карты — банк в любой момент вправе отказать вам в кредите. К примеру, в интернете заявку оформлял Иван Иванович, а на встречу с представителем банка за картой пришел Иван Васильевич — банк в этом случае откажет ему в кредите, так как очевиден факт мошенничества. Судя по письму, это все же не ваш случай.

Мне кажется, ваша заявка была одобрена только предварительно. Полностью ее бы одобрили, если бы вы получили карту и подписали договор.

Если банк предварительно одобрил заявку на кредит, но клиент от нее отказался, в кредитной истории должна появиться запись: «Клиент отказался от предложенного кредита». Если заявка действительно была бы полностью одобрена, в бюро должна была появиться информация об одобрении.

Если банк передал в бюро информацию об отказе в кредите, хотя кредит был предварительно одобрен, — это ошибка.

Как исправить ошибку

Вы имеете полное право оспорить информацию в вашей кредитной истории. Для начала рекомендую обратиться напрямую к кредитору. Уточните, какой был статус вашей заявки: была ли она одобрена полностью или получила только предварительное одобрение.

Иногда достаточно просто связаться с банком, чтобы в БКИ отправили корректную информацию для исправления кредитной истории. Объясните ситуацию сотруднику банка при звонке или лично сходите в отделение. Может потребоваться письменная претензия — об этом вам сообщит сотрудник. Нормальный клиентоориентированный банк проверит информацию: прослушает звонки и обращения по вашей заявке и внесет правки, если все так, как вы говорите.

Если банк вам навстречу не пойдет, можно будет решить вопрос напрямую через БКИ. Для этого необходимо заполнить специальное заявление и направить его в бюро. Ниже ссылки на образцы заявлений для трех крупнейших БКИ:

Если бы ваши ошибки касались информации о своевременности внесения платежей или закрытия долга, к заявлению можно было бы приложить чеки, подтверждающие оплату или справку о закрытии задолженности. Если у вас остались какие-то переписки с банком, сделайте скриншоты и приложите их к заявлению. Если скриншотов нет, бюро будет проверять информацию на основании только вашего заявления. Это нормально, поскольку в вашем случае договор не был заключен.

В течение 30 дней с момента получения заявления бюро обязано разобраться в ситуации и предоставить вам ответ. Всю эту процедуру мы подробно разбирали в другой нашей статье.

Если по результатам проверки БКИ не подтвердит информацию о некорректности действий кредитора, можно будет обратиться в суд.

Почитайте еще некоторые наши статьи на схожие темы:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

7 мифов и заблуждений о кредитной истории

Кредитная история окутана большим количеством мифов. «Финансовая культура» разбирает самые распространенные из них и выясняет, чему можно верить, а чему — ни в коем случае.

Коротко:

С плохой кредитной историей банк не выдаст кредит

Самый болезненный и актуальный вопрос, волнующий всех россиян, бравших хотя бы один потребительский кредит. Так уж работают банки и кредитные организации: их цель – заставить поверить вас в то, что, если вы нарушите кредитный договор и не внесете хотя бы один платеж вовремя, ваша кредитная история «испортится», после чего ни один уважающий себя банк не выдаст вам кредит. Конечно же, это миф. Кредитную историю не испортит один несвоевременный платеж, так как на вашу кредитную историю влияет очень много факторов, начиная от количества выданных вам кредитов и оформленных кредитных карт и заканчивая сроком и суммой каждого кредита в отдельности. Если вы брали кредит на автомобиль, оформляли ипотеку и своевременно вносили платежи, вашу кредитную историю не испортит просроченный платеж за новый iPhone.

Все БКИ (Бюро Кредитных Историй), которые хранят вашу кредитную историю, обычно оперируют термином «кредитный скоринг». Это шкала от 0 до 1000 единиц. Ваша история взаимоотношений с банками формирует кредитный скоринг, а специальный алгоритм рассчитывает его уровень.

Ниже на графике наглядно представлена шкала уровней кредитного скоринга, который влияет на вашу кредитоспособность и вероятность положительного решения банка.

Проверить кредитный скоринг можно в режиме онлайн. Стоимость подобной услуги обычно составляет не больше 200-300 рублей.

Кредитную историю нельзя проверить бесплатно

На этом мифе построена вся система проверки кредитной истории онлайн. Наверняка вы встречали десяток сервисов, которые предлагают быстро проверить вашу кредитную историю онлайн. Это действительно быстро и удобно, однако за сервис придется заплатить.

Проверить свою кредитную историю можно, обратившись в БКИ. Причем делать это можно каждый год совершенно бесплатно. Вы должны будете заплатить только в том случае, если запрашиваете кредитную историю чаще одного раза в год.

Узнать, в каких БКИ хранится ваша кредитная история, можно через сайт Центробанка. ЦБ является регулятором всех российских банков и финансовых учреждений. Чтобы узнать, в каком или в каких БКИ хранится ваша кредитная история, вам нужно знать свой код субъекта кредитной истории. Это своеобразный пин-код, который присваивается каждому человеку при оформлении первого кредита. Если вы знаете свой код субъекта кредитной истории, перейдите на страницу ЦККИ Центробанка РФ и заполните соответствующую форму.

Если вы не знаете код субъекта кредитной истории, вы можете обратиться в банк, в котором оформляли кредит. Иногда банки предоставляют эту информацию бесплатно, иногда – за деньги. Будьте настойчивыми.

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

С плохой кредитной историей не пустят за границу

Не стоит путать кредитную историю и долги по кредитам. Если ваша кредитная история безнадежно испорчена, но при этом все ваши обязательства по закрытым кредитам выполнены, а по текущим нет сформировавшейся задолженности, вы можете смело бронировать билеты и оформлять визу. Законодательство четко говорит о том, в каких случаях судебные приставы могут запретить вам выезд за границу – в случае, если ваши долги, в том числе по кредитам, превышают 10 000 рублей. При этом должником вас может признать только суд, а наложить запрет – судебный пристав. Для этого банку или другой кредитной организации необходимо будет обратиться в суд, а, как известно, банки не любят заниматься судебными тяжбами, им проще продать ваш долг коллекторам, которые также в суд вряд ли обратятся.

В кредитной истории не отображаются просроченные платежи меньше 7 дней

Популярный миф, который особенно распространен среди людей, работавших в банках. Даже если вы внесли платеж по кредиту на один день позже даты платежа, установленной банком, это отразится в вашей кредитной истории.

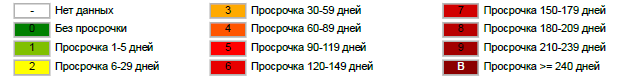

Большинство БКИ в случае с просроченными платежами по кредиту оперируют временными интервалами.

Как показано на графике, просроченные платежи от одного до пяти дней практически не влияют на ваш кредитный рейтинг. Тем не менее, рекомендуем вам избегать задолженностей более 5 дней, так как это снизит ваш кредитный рейтинг и может стать основанием для отказа в выдаче кредита в будущем.

Кредитная история хранится недолго

Популярный у молодых людей миф. Пройдет 3 или 5 лет, и мой долг по кредиту на новенький смартфон исчезнет из кредитной истории.

Кредитная история хранится в БКИ не менее 15 лет с момента внесения последней записи, а это значит, что у большинства из нас кредитная история будет храниться всю жизнь, так как каждый новый кредит, оформленный нами, автоматически обнуляет счетчик хранения кредитной истории.

Не забывайте, что если у вас есть кредитная карта, каждый месяц ваша кредитная история пополняется новыми данными, даже если вы не расплачивались картой за этот период.

У меня плохая кредитная история. Что мне делать?

Главное – не паниковать. В конце концов, это всего лишь история. Разве вы переживаете сейчас из-за плохих оценок в школе? Так и с кредитной историей — прошлого уже не вернуть, но можно исправить ошибки в будущем.

Прежде всего, если у вас есть текущие кредиты, обеспечьте своевременное исполнение обязательств по ним. Платите вовремя. Если вы не можете заплатить в указанный срок, обязательно свяжитесь с банком и расскажите об этом. Не прячьтесь, это только ухудшит ваше положение, и банк передаст ваш кредит коллекторам. А с ними дел лучше не иметь никогда.

Не забывайте – чем меньше у вас кредитов и кредитных карт, тем лучше ваша кредитная история. Такой вот парадокс. Банки не любят, когда вы часто берете кредит. Это говорит о вашем нестабильном финансовом положении и увеличивает риски формирования задолженности.

Если вы планируете взять крупный кредит, и беспокоитесь, что ваша кредитная история не позволит получить положительный ответ от банка, закройте все кредитные карты и текущие кредиты. Это значительно повысит ваши шансы на новый кредит. Банки не любят, когда вы одновременно обслуживаете несколько кредитов. Лучше один большой, чем несколько маленьких. Запомните это правило.

Не обращайтесь в компании, которые обещают исправить вашу кредитную историю. В 100% случаев вы просто выкинете деньги на ветер.

Позаботьтесь о том, чтобы предоставить в банк как можно больше документов, подтверждающих вашу платежеспособность и надежность: справки с места работы, о доходах (желательно по установленным формам 2-НДФЛ), дополнительные документы (помимо паспорта – водительское удостоверение, СНИЛС, военный билет). Чем больше документов вы можете предоставить банку, тем надежнее в его глазах вы выглядите.

Что влияет на кредитную историю

Перед одобрением кредита банки прибегают к различным проверкам, чтобы оценить надежность будущего заемщика. Это позволяет узнать, аккуратно ли клиент выплачивает свои задолженности, склонен ли он допускать просрочки и можно ли вообще доверить ему крупную сумму денег. Один из главных показателей, на которые банк обращает внимание в первую очередь — это кредитная история заемщика: специальный документ, в котором отражена вся информация о его взаимоотношениях с кредиторами. Разбираемся, какие факторы могут испортить кредитную историю и как сделать так, чтобы этого не произошло.

Что такое кредитная история

Кредитная история (КИ) — это набор данных о каждом заемщике, включающий в себя всю возможную информацию о взятых им кредитах и не только. В ней указывается, сколько раз человек подавал заявки на кредиты и сколько займов ему в итоге одобрили, каков был процент отказов, какими были сроки и суммы каждой ссуды, насколько аккуратно он вносил ежемесячные платежи, были ли задержки, просрочки или иные проблемы с выплатами, а также назначались ли ему штрафы и пени.

Кредитная история — это важный показатель благонадежности заемщика, но влиять она может не только на выдачу займов. Помимо финансовых организаций, интересоваться ей могут потенциальные работодатели, представители страховых компаний и даже сервисы каршеринга. Поэтому важно следить за чистотой своей кредитной истории и знать, какие ваши действия могут плохо на нее повлиять.

Что может влиять на кредитную историю

В первую очередь на КИ влияет то, как человек выплачивает свои кредиты. Если он вовремя вносит все ежемесячные платежи, не допускает просрочек, а также не имеет иных неоплаченных задолженностей, то, скорее всего, его кредитная история будет считаться положительной; в противном же случае — отрицательной. Однако это не единственный фактор, который может повлиять на КИ — существует еще несколько показателей, которые могут ухудшить кредитную историю даже самого добропорядочного заемщика.

Отказ от кредита

Если человек подал заявку на кредит, но потом по причине решил от нее отказаться, то отметка об этом появится в его кредитной истории. Формулировка будет зависеть от того, на каком этапе рассмотрения заявки клиент передумал. Если отказ произошел уже после одобрения, то в КИ появится запись «заявка одобрена», но не будет информации о самом долге. А если отказаться еще до одобрения, то в КИ будет прямо указано, что «клиент отказался от кредита».

Досрочное погашение

Кажется, что досрочное погашение кредита должно влиять на кредитную историю только положительно, ведь оно показывает, что материальное положение заемщика настолько стабильно и устойчиво, что он может позволить себе вернуть деньги до истечения срока выплаты долга. Однако по мнению некоторых банков здесь все не так однозначно.

Если человек погашает заем досрочно, то банк теряет часть ожидаемой прибыли, поскольку он недополучает проценты за оставшийся срок. Это значит, что клиенты, выплачивающие свой долг раньше времени, оказываются менее выгодными для своих кредиторов. Поэтому само по себе досрочное погашение не будет считаться однозначным минусом, но оно может заставить банки насторожиться.

Несколько заявок одновременно

В надежде гарантированно получить нужную сумму некоторые заемщики одновременно отправляют несколько заявок в разные финансовые организации, думая, что это может увеличить их шансы на получение средств. Однако в результате они чаще всего получают несколько отказов и испорченную кредитную историю. Почему так происходит?

Дело в том, что в кредитной истории отображаются не только одобренные кредиты, но и вообще все поданные заявки. Перед одобрением банки проверяют КИ будущего клиента, видят множество одновременных запросов в разные финансовые организации и могут заподозрить человека в мошенничестве, предполагая, что он хочет получить на руки крупную сумму и скрыться. Или же они могут предположить, что финансовое положение этого человека настолько неустойчиво, что для его исправления одного займа не хватит — а для них это означает высокий риск невозврата денег.

Решением будет не отправлять все запросы одновременно, тщательно готовить все документы для подачи заявки, а в случае отказа не идти сразу в другой банк, а постараться проанализировать свою КИ, чтобы понять причину отрицательного решения и исправить ее.

Просроченный платеж

Просрочки говорят об отсутствии у заемщика финансовой дисциплины и дают банкам понять, что они рискуют, выдавая этому клиенту очередной заем. Именно поэтому задержка ежемесячных платежей способна сильно ухудшить даже хорошую кредитную историю. То, насколько сильно может упасть рейтинг после задержки платежа, зависит от двух параметров — от регулярности просрочек и от количества дней задержки.

Обычно банки лояльно относятся к минимальным задержкам, которые не превышают 1–2 дней, хотя даже они могут повлиять на КИ, если допускать их регулярно. А вот просрочки в неделю или больше считаются уже более серьезным нарушением обязательств, которого в следующий раз можно получить отказ в выдаче. Основное правило здесь — чем больше просрочек и чем больше их срок, тем хуже становится рейтинг.

Чтобы не испортить свою КИ просрочек, постарайтесь вносить регулярные платежи заранее — хотя бы за пару дней до истечения срока. Так вы обезопасите себя от случайных просрочек и не испортите КИ.

Кредитные карты

Кредитные карты — это одна из форм кредита, поэтому вся информация по ним также заносится в КИ и влияет на рейтинг заемщика. Если регулярно пользоваться картой, вовремя закрывать задолженность и не допускать просрочек, то это будет положительно влиять на КИ и улучшать ваш рейтинг. Однако неправильное использование карты может сделать кредитную историю хуже.

Если у клиента есть задолженность по кредитной карте, то банк может отказать ему в выдаче займа опасений, что финансовая нагрузка заемщика в таком случае станет слишком большой и он не сможет вовремя закрыть долг. Решения может быть два: либо закрыть задолженность по карте перед подачей заявления на кредит, либо предоставить банку подтверждение дохода, который позволит закрывать сразу два займа.

Как узнать свою кредитную историю

Кредитная история каждого заемщика хранится в специальных бюро — БКИ, которые аккумулируют всю информацию о взаимодействии человека с его кредиторами. Чтобы узнать свою КИ, нужно сначала найти список тех БКИ, в которых она хранится. Это можно сделать через Госуслуги или через сайт Центробанка РФ. В первом случае будет достаточно отправить запрос на портале, а во втором придется сначала узнать свой код субъекта, который обычно указывается в договоре на кредит. После получения списка БКИ необходимо зарегистрироваться на их сайтах и запросить нужную вам информацию.

Узнать свою КИ можно как платно через посредников, так и бесплатно при самостоятельном поиске. Каждый человек имеет право бесплатно узнать свою КИ два раза в год — за дальнейшие запросы придется заплатить.

Как улучшить плохую кредитную историю

Существует несколько способов улучшить плохую КИ.

Если у вас уже есть кредит, вносите все платежи по нему вовремя или немного заранее и избегайте просрочек.

Вовремя оплачивайте штрафы за нарушение ПДД, избегайте задолженности по алиментам, квартплате или налогам.

Возьмите небольшой заем либо оформите кредитную карту и аккуратно погашайте задолженность, не выходя за рамки графика платежей.

Оформите рассрочку на недорогой товар — например, бытовую технику, электронику или одежду — и закройте долг в срок.

Взгляд андеррайтера: что может насторожить кредитора в вашей финансовой истории

Практика показывает: даже неиспользуемые кредитные карты влияют на сумму одобряемого кредита, а досрочные погашения не гарантируют лояльности финансовых организаций. О том, какие подводные камни может скрывать кредитная история, рассказывает руководитель отдела андеррайтинга клиентов компании «Лайм-Займ» Александр Похилюк.

Как изучают кредитную историю андеррайтеры

Рассматривая заявку клиента на кредит, андеррайтеры в первую очередь обращают внимание на наличие у него кредитной истории, поскольку по исполнению предыдущих финансовых обязательств можно оценить вероятность возврата будущего займа.

На втором этапе специалисты проверяют, как давно человек пользуется услугами банков и МФО: анализируют размер этих кредитов, какие суммы были выплачены и как быстро, а также происходили ли досрочные погашения, продления, реструктуризации или просрочки.

Кроме того, оценивается, как часто человек пользуется кредитами и какие типы преобладают — залоговые кредиты, ипотека, потребительские кредиты или микрозаймы. Например, если у вас в кредитной истории было несколько потребительских кредитов на 200 тыс. рублей, то, вероятнее всего, кредитор вам одобрит аналогичную сумму.

Кредитные карты — потенциальная долговая нагрузка

Если человек планирует оформление ипотеки или автокредита, на одобрение заявки банком будут влиять не только его платежная дисциплина и индивидуальный рейтинг, но и наличие кредитных карт, которые могут расцениваться как потенциальная долговая нагрузка.

Андеррайтеры иногда обнаруживают в отчете у клиента до пяти кредитных карт. У всех из них привлекательные условия, льготный период, но заемщик пользуется двумя-тремя или не пользуется ими вообще.

Финансовые организации видят, что у клиента есть лимит на 100 тыс. рублей, который потенциально может привести к новым платежам. Этот фактор влияет на одобряемую сумму, поэтому, если вы планируете большой кредит, стоит осознаннее относиться к количеству неиспользуемых кредитных карт.

Подводные камни досрочных гашений

Как правило, кредиторы с настороженностью относятся к закрытию долга раньше обозначенного в договоре срока. Во-первых, если сразу после досрочного погашения оформляется заем или кредит на большую сумму, возникают подозрения по поводу искусственного наращивания рейтинга и скорого дефолта заемщика. Во-вторых, краткосрочное пользование деньгами вызывает вопросы с точки зрения законодательства ПОД/ФТ.

Поэтому досрочно гасить можно, однако если ваша цель — улучшить кредитную историю, то лучше вносить платежи в соответствии с условиями договора. Чем больше месяцев успешной оплаты будет в кредитной истории, тем больше аргументов в вашу пользу получат кредиторы при принятии решения.

Обращайте внимание на запросы вашей кредитной истории от незнакомых кредиторов

Помимо активных и закрытых кредитов, БКИ фиксируют в отчетах по клиенту запросы организаций на его финансовую историю. Если их инициируют незнакомые вам кредиторы, то, скорее всего, к этому причастны мошенники, которые пытались оформить заем, но получили отказ.

В ситуациях, когда мошенники на вас уже оформили заем, нужно обращаться в полицию и в ту финансовую организацию, где был выдан кредит. Доказав банку или МФО свою непричастность, можно быстрее очистить кредитную историю от незаконных финансовых обязательств.

Как исправить кредитную историю

Самый простой способ исправить кредитную историю — погасить текущую задолженность, оформить кредит на небольшую сумму и своевременно его выплатить. Кроме того, продемонстрировать улучшение платежной дисциплины можно через погашение товарного кредита либо залогового. Как правило, у этих типов займов больше шансов на одобрение, поскольку кредитору предоставляется больше гарантий, что сумма будет возвращена.

Также рекомендуется регулярно проверять свою кредитную историю на ошибки. Запросить список БКИ, в которых есть информация по вашим финансовым обязательствам, можно через «Госуслуги». Надежнее направить запросы сразу во все бюро, указанные в этом отчете, сравнить, что показывает каждое, и при наличии каких-то расхождений принимать меры.

Нередки случаи ошибки кредиторов по закрытию задолженности, когда она числится в БКИ как открытая. Другие финансовые организации учитывают долг при расчете платежной нагрузки клиента и могут из-за этого отказать в оформлении нового займа. В таких случаях необходимо обратиться в БКИ для обновления информации.

Мнение автора может не совпадать с мнением редакции