как написать заявление на возврат налога в контуре

Как заполнить заявление на возврат налога?

Если вы подаете декларацию 3-НДФЛ для получения налогового вычета, то вам нужно заполнить заявление на возврат. Причём вид вычета не имеет значения: если декларация сформирована, и сумма по ней подлежит возврату из бюджета, то без заявления вам не обойтись. В нём указываются банковские реквизиты, куда будут перечислены денежные средства.

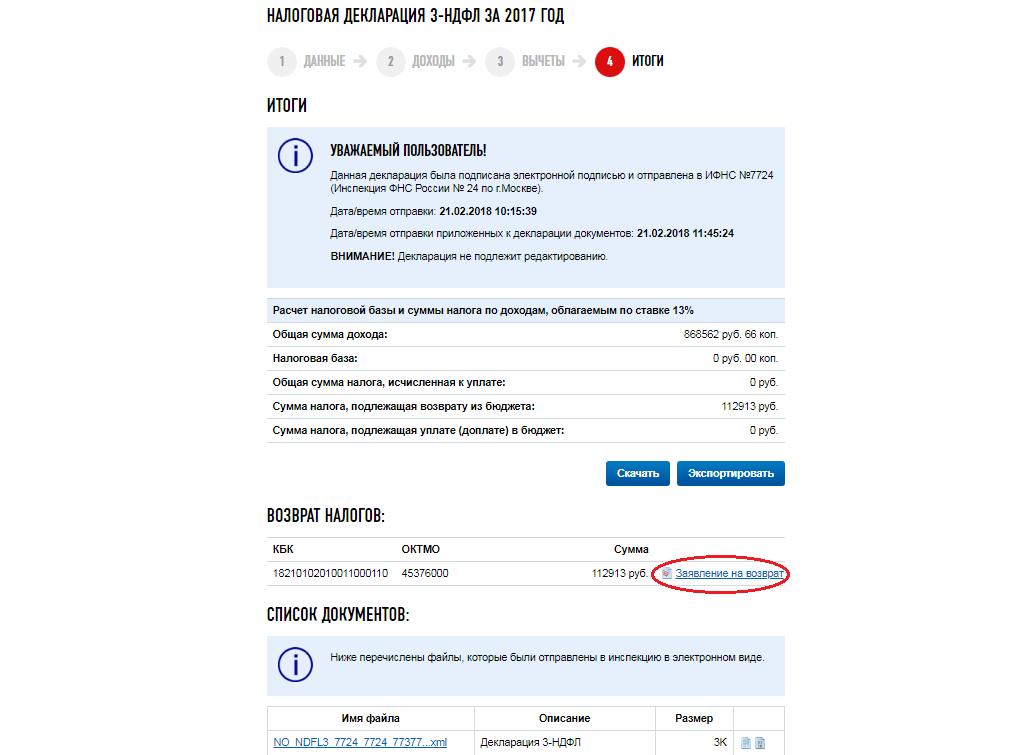

Если вы заполняете и отправляете декларацию онлайн через личный кабинет налогоплательщика физического лица, то программа сама предложит сформировать заявление на возврат сразу после отправления декларации.

При оформлении заявления программа автоматически подтянет часть данных из личного кабинета — вам останется заполнить лишь реквизиты счёта. Учтите, что налоговая инспекция перечислит деньги только на счёт самого налогоплательщика. Счета третьих лиц указывать нельзя. После внесения всех данных можно отправлять заявление в инспекцию.

Согласно законодательству, возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (п. 6 ст. 78 НК РФ, письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). При этом камеральная проверка проводится в течение трёх месяцев (п. 2 ст. 88 НК РФ). То есть максимальный срок для возврата составляет 4 месяца.

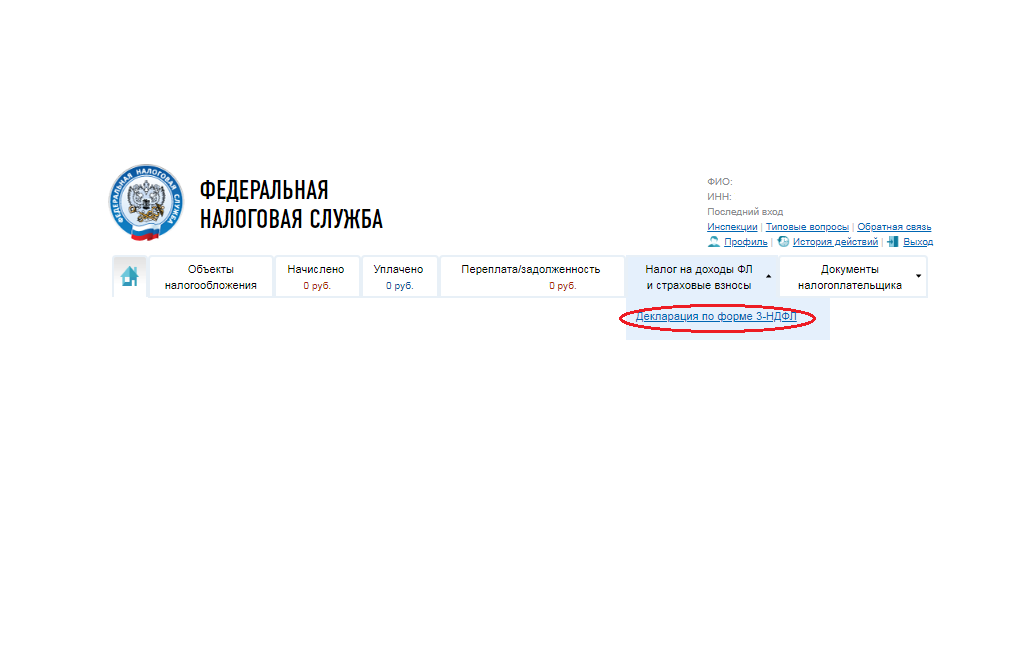

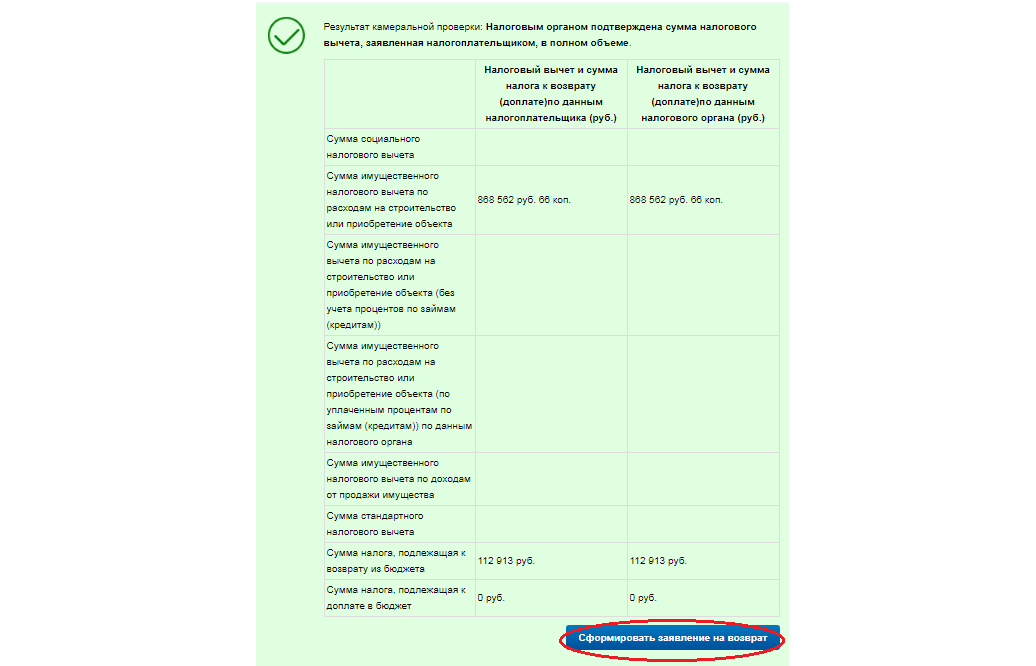

Исходя из вышесказанного, можно сделать вывод, что необязательно вместе с декларацией подавать заявление на возврат. Его можно подать после того, как инспекция проведёт камеральную проверку и подтвердит сумму к возврату. Отслеживать ход проверки можно во вкладке «Налог на доходы ФЛ и страховые взносы» в разделе «Декларация по форме 3-НДФЛ».

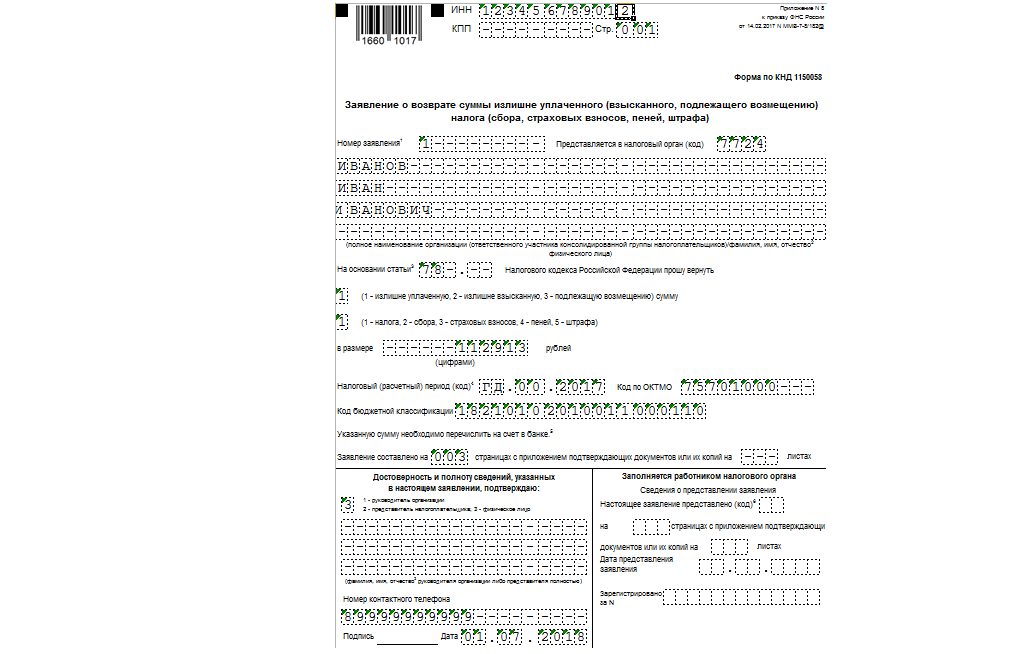

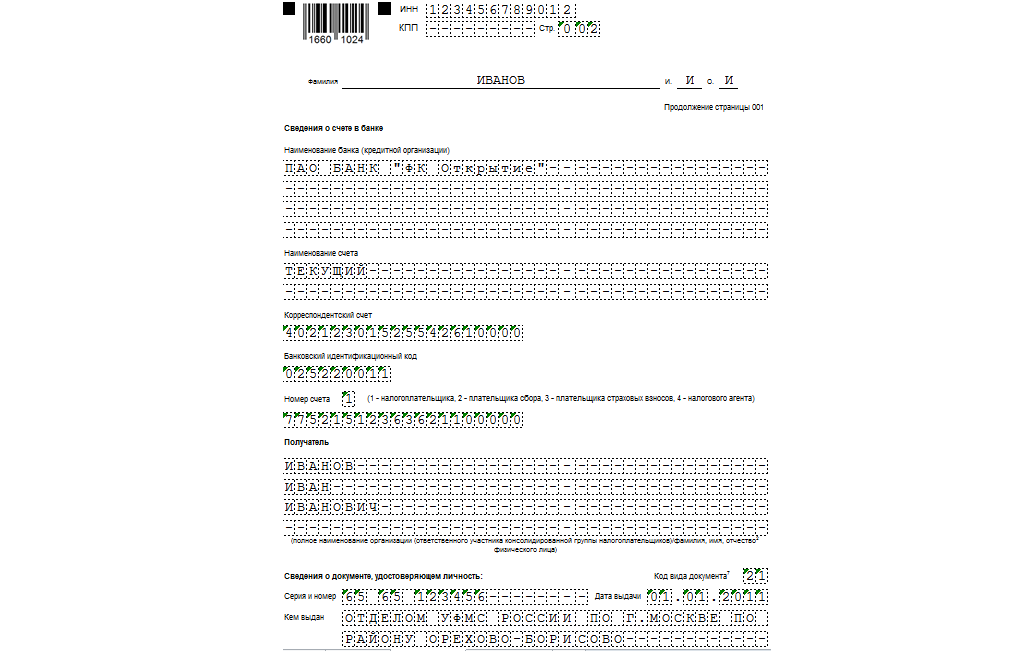

В 2017 году ФНС России утвердила новую форму заявление о возврате (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@).

На первом листе отражается общая информация о налогоплательщике, о налоге, который он хочет вернуть, и за какой период. Код по ОКТМО переносится из 1 раздела справки 2-НДФЛ. Мы делаем возврат по НДФЛ, для этого налога предусмотрен свой код бюджетной классификации: 18210102010011000110.

На втором листе следует внести банковские реквизиты, куда будет осуществлено перечисление денежных средств, а также паспортные данные.

Если вы указали ИНН, то вы вправе не заполнять 3 лист, а предоставить в инспекцию только первые два.

Если возврат суммы налога осуществляется с нарушением установленного срока, то помимо суммы налога должны быть выплачены проценты, которые начисляются за каждый календарный день нарушения срока возврата. Подробнее об этом читайте в моей статье.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как обеспечить прием писем и как отправить письмо в ИФНС и Росстат через Контур.Экстерн

Как обеспечить прием писем из ИФНС и Росстат

Чтобы обеспечить прием писем необходимо отправить от каждой организации тестовое письмо в каждый ФНС, с которыми планируется работать и получать входящие письма.

Как отправить письмо в ИФНС и Росстат

В Контур.Экстерн перейти в меню «ФНС» (либо «Росстат») и выбрать пункт «Написать письмо».

Для нового интерфейса Контур.Экстерн страница будет выглядеть так:

На экране отобразится форма подготовки письма.

Выбрать «Отправителя» и заполнить поле «Получатель». Чтобы сменить получателя, достаточно начать вводить название контролирующего органа или его номер в соответствующей строке.

Для отправки одинакового письма сразу в несколько инспекций в поле «Получатель» последовательно вводите код или название КО и выбирайте нужный из справочника.

Можно посмотреть открытый ключ сертификата, с которым будет отправлено письмо. Для этого нажмите на название подписи в строке «Подпись».

Далее заполнить поле «Тема» и внести «текст письма».

Требования к вложенным файлам

Чтобы добавить вложение к письму, следует кликнуть по ссылке «Прикрепить файл». Вложение следует подгружать из локального каталога или с внешнего носителя (не из сетевого каталога). Нужно помнить, что папки Рабочий стол и Мои документы также могут быть расположены на сетевом ресурсе.

Если необходимо удалить все вложения разом, нажмите на кнопку «Удалить все».

Если в качестве вложения необходимо передать отсканированный документ, то следует проверить, соответствует ли он требованиям ФНС:

ФНС контролирует качество отсканированных документов. Если документ им не удовлетворяет, то формируется отказ на письмо с текстом «Содержимое файла не удовлетворяет требованиям, предъявляемым к изображениям (разрешение, цветность)».

Подробная инструкция по отправке письма в Управление ПФР доступна в разделе Как отправить письмо в ПФР через систему Контур.Экстерн?

После заполнения формы нажать на кнопку «Подписать и отправить».

Если после нажатия на данную кнопку отправка письма не происходит, а поле «Текст письма» выделено красным цветом, то следует заполнить данное поле и повторить отправку.

Далее на экране отобразится окно, в котором необходимо выбрать следующее действие после успешной отправки письма.

Порядок документооборота с налоговыми инспекциями по письмам описан в следующей инструкции.

Как найти отправленные письма, входящие письма и рассылки?

Для того чтобы просмотреть отправленные ранее письма, а также входящие письма и рассылки от контролирующих органов и службы технической поддержки «СКБ Контур», необходимо на основной странице системы выбрать меню «ФНС» (либо «Росстат»), далее пункт меню «Все письма».

Для того чтобы просмотреть рассылку или входящее письмо, достаточно кликнуть по ссылке с его названием.

Также входящие письма и рассылки отображаются в списке новых документов на главной странице системы Контур.Экстерн.

Подробная информация по настройке рассылок от контролирующих органов и технической поддержки доступна на странице Настройки рассылок в системе «Контур.Экстерн»

Как отправить письмо в ФНС из Контур.Экстерн

Контур.Экстерн позволяет обмениваться письмами с Налоговой службой. Пользователь может направить письмо с вопросом либо сообщить в инспекцию какую-то информацию. А также запросить разъяснение и получить на него ответ. Кроме того, вложением в письмо можно отправить приложение к формам отчетности — сканы первичных документов, реестры и так далее.

Отправление писем

Алгоритм отправления письма в инспекцию через Контур.Экстерн приведен ниже.

С главной страницы перейти во вкладку «ФНС» и в разделе «Письма» нажать «Написать письмо»:

Откроется форма письма, в которой нужно внести адрес получателя, тему письма и его текст. Если сервис используется в режиме обслуживающей бухгалтерии, также можно сменить отправителя письма:

Тут же можно прикрепить и вложенные файлы — для этого есть ссылка под текстом письма. Можно прикрепить файлы, которые удовлетворяют требованиям Налоговой службы:

Когда письмо полностью готово, его нужно подписать и отправить, нажав соответствующую кнопку внизу окна. Все поля обязательны для заполнения, иначе система предупредит о том, что какое-то из них осталось пустым.

Во вкладке «ФНС» в разделе «Все письма» можно увидеть письмо, которое было только что отправлено.

Обратите внимание! Инспекция обязана ответить на письмо, в котором содержится вопрос или обращение, в 30-дневный срок с даты, когда оно будет зарегистрировано (приказ ФНС РФ от 2 июля 2012 года № 99н).

Поиск писем

Поступивший ответ налогового органа пользователь увидит на главной странице сервиса. Также можно найти его во вкладке «ФНС» в разделе «Все письма».

Ответы и сообщения налоговой, которые пользователь еще не открывал, выделены полужирным шрифтом.

Если писем много, можно использовать дополнительные фильтры. Для этого есть специальные вкладки слева от списка писем.

Найдя нужное письмо и открыв его, можно увидеть следующую информацию:

Когда письмо отправлено

Каждое письмо, отправленное в Налоговую службу через Контур.Экстерн, должно быть подтверждено. Для этого предусмотрены специальные документы.

В первую очередь это «Подтверждение даты отправки». Это документ, который поступает в сервис от оператора документооборота. В нем указаны дата и время отправки письма. Подтверждение направляется и отправителю письма, то есть налогоплательщику, и налоговому органу — вместе с самим письмом.

Когда письмо передано оператором в налоговый орган, формируется одно из двух сообщений:

Если письмо поступило в налоговый орган и принято, то процесс документооборота с ФНС продолжается. Теперь инспекция должна это письмо обработать и подготовить на него ответ либо сформировать «Уведомление об отказе». Такое уведомление содержит причины отказа и является окончанием документооборота. Если пользоваться неудовлетворен, ему следует исправить недоработки, которые привели к отказу, после чего направить письмо повторно.

Сохранение и печать письма

Документы и письма, которые получены или отправлены через сервис, можно сохранить на компьютер и распечатать. Порядок действий таков:

Возврат НДС при экспорте

Условия для возврата НДС из бюджета

Мало быть экспортером товаров и услуг. Для возврата НДС проверьте, соблюдаете ли вы следующие требования.

Ситуация, когда возникает НДС к возврату

НДС к уплате в бюджет — это разница между исчисленным и «входящим» НДС. Ставки по налогу бывают разные: 0, 10 и 20 %. Большая часть операций облагается налогом по самой крупной ставке.

При реализации товаров на территории России НДС к возврату обычно не возникает, так как НДС с цены продажи всегда превышает «входящий» НДС.

Например, ООО «Альфа» занимается продажей пластиковых труб. Цена — 120 рублей, в том числе НДС — 20 рублей. Для производства «Альфа» закупает гранулированный пластик по цене 60 рублей, в том числе НДС — 10 рублей. Налог к уплате составит:

20 — 10 = 10 рублей — сумма НДС к уплате.

К тому же ситуации с возвратом НДС из бюджета привлекают внимание налоговой. Про это читайте подробнее в нашей статье про безопасную долю вычетов по НДС.

Но в случае с экспортом ситуация меняется. В нашем примере ООО «Альфа», продавая трубы за рубеж, начисляла бы НДС по ставке 0 %, то есть 0 рублей. А вот «входящий» НДС за сырье сохраняется в том же размере. Значит «Альфа» может вернуть из бюджета 10 рублей налога.

Если вы хотите узнать больше про экспортный НДС, читайте нашу статью «НДС при экспорте».

Право на возврат НДС регулирует ст. 176 НК РФ. Возмещение проходит по стандартным правилам, о которых мы рассказали в статье «Возврат НДС для юридических лиц». Придерживайтесь следующего порядка.

Подтверждаем право на нулевую ставку НДС

В течение 180 дней налогоплательщик обязан подтвердить обоснованность применения нулевой ставки по налогу. При вывозе товаров за рубеж срок считается со дня их помещения под таможенную процедуру экспорта. А для работ и услуг срок определяется в зависимости от их характера и вида. Подтверждение проходит в два этапа.

Собираем пакет документов

В течение 180 дней нужно подготовить пакет документов, подтверждающий, что товар был экспортирован в другую страну. Перечень зависит от вида товара или услуг, а также способа их транспортировки. Полный пакет документов перечислен в ст. 165 НК РФ:

При экспорте в страны ЕАЭС от вас потребуют заявление покупателя с отметкой его налогового органа о ввозе товара и уплате всех косвенных налогов или о том, что ввоз товара не облагается НДС.

Если заявлений очень много, можно предоставить их перечень по форме, утвержденной Приказом ФНС РФ от 06.04.2015 № ММВ-7-15/139@. Но есть условие — импортеры ранее должны были самостоятельно предоставить эти заявления в налоговую. Проверьте наличие документа в базе ФНС на официальном сайте. Если на сайте вы ничего не нашли, то перечень не примут. Придется подавать непосредственно заявление от импортера.

Заполняем декларацию по НДС

В декларации по НДС экспортеры заполняют следующие разделы:

После заполнения декларации ее нужно вместе с подтверждающими документами сдать в налоговый орган по местонахождению организации.

Пишем заявление на возврат НДС

Одновременно с декларацией и документами рекомендуем подать заявление о возврате налога, чтобы сэкономить время. Форма заявления закреплена в Приложении 8 к Приказу ФНС РФ № ММВ-7-8/182@.

Проходим камеральную проверку по НДС

После получения декларации и подтверждающих документов ИФНС начинает камеральную проверку. Стандартный срок — 2 месяца (ст. 88 НК РФ). Для добросовестных налогоплательщиков с октября 2020 года этот срок ускорили до 1 месяца (Письмо ФНС № ЕД-20-15/129@ от 06.10.2020). Однако двухмесячный срок может быть продлен до 3 месяцев, если налоговая посчитает это необходимым.

Важно! После подачи уточненной декларации срок проверки начинают отсчитывать со дня ее предоставления в налоговую.

По результатам проверки ИФНС определит, есть у вас право на возврат НДС или нет. Если решение инспекции вас не устроит, его можно оспорить в течение месяца со дня получения акта о результатах камеральной проверки (ст. 100 НК РФ).

Устраняем неустойки, пени и штрафы по налогам

ФНС возмещает налоги только тем плательщикам, у которых нет неустоек, пеней и штрафов по налогам и сборам. Если они есть, то сумма НДС к возврату сначала будет направлена на их погашение, а остаток перечислят вам.

Важно! Если НДС к возврату не хватит на погашение неустоек, штрафов и пеней, остаток задолженности обязаны закрыть вы.

Приняв решение о возврате налога, инспекция в течение дня направляет в казначейство поручение на возврат. Перевод обрабатывается в казначействе до 5 рабочих дней.

Рекомендуем облачный сервис Контур.Бухгалтерия. В программе можно вести учет экспортных операций и проверять декларацию по НДС до ее сдачи в налоговую. Система сделает предварительный расчет НДС, даст подсказки по легальному сокращению суммы, недостающим документам и возможным ошибкам в учете. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Как вернуть излишне уплаченный налог

Вернуть переплату по налогам можно только в течение трёх лет. Но на практике это простое правило вызывает постоянные споры между налогоплательщиками и ИФНС. Разберёмся, в каких случаях закон на нашей стороне и как действовать, чтобы избежать напрасных конфликтов с налоговой.

Считаем три года

Заявление на возврат или зачет переплаты можно подать не позднее трёх лет со дня уплаты налога (п. 7 ст. 78 НК РФ). Сложность в том, что организации большинство налогов уплачивают не единовременно по окончании налогового периода, а внося авансовые платежи. Что считать днём уплаты налога в таком случае?

Ответ находим в судебной практике: в подобных ситуациях налогоплательщик должен узнать о переплате в момент представления декларации по соответствующему налогу. По мнению судей, в этот момент организация сама определяет окончательную сумму налога, которую надо перечислить в бюджет по итогам года, а значит, может установить, есть ли переплата.

Таким образом, трёхлетний срок на подачу заявления о возврате или зачёте переплаты по налогу начинает течь со дня представления декларации по итогам года. Если декларация подана с опозданием, то с крайнего срока представления декларации, установленного в НК (Постановление Президиума ВАС РФ от 25.02.2009 № 12882/08 по делу № А65-28187/2007-СА1-56, Определение Верховного Суда РФ от 11.08.2016 № 305-КГ16-9543 по делу № А40-156602/2015, Постановление Арбитражного суда Московского округа от 16.05.2018 № Ф05-3643/2018 по делу № А40-43599/2017).

Подаём «уточнёнку»

Готовя заявление на возврат или зачёт налога, обратите внимание, отражена ли переплата на лицевом счёте (карточке расчётов с бюджетом). Для этого можно провести совместную с ИФНС сверку (пп. 5.1 п. 1 ст. 21, пп. 11 п. 1 ст. 32, п. 3 ст. 78 НК РФ).

Если сверка не покажет переплату, то одновременно с заявлением нужно подать уточненную налоговую декларацию и отразить в ней излишнюю уплату налога. Такие разъяснения дал Конституционный Суд РФ. Как указали судьи, вернуть из бюджета излишне уплаченный налог невозможно, пока не установлен сам факт переплаты. А его можно установить, когда компания уточняет налоговые обязательства, заявленные в ранее поданных налоговых декларациях.

Так что без «уточнёнки» в большинстве случаев нет оснований даже говорить о переплате. А значит, нет и смысла подавать заявление на возврат.

Если же подать заявление на возврат без корректирующей декларации, то ИФНС вправе отказать в возврате. Более того, такое заявление не прерывает течение трехлетнего срока на возврат переплаты (Определение Конституционного Суда РФ от 26.03.2019 № 815-О).

Дополнительно нужно учитывать, что сам по себе факт приема инспекцией «уточнёнки» и даже отражения сведений из неё на лицевом счёте, ещё не означает, что у налогоплательщика появилось право на возврат переплаты. Вот какие нюансы здесь есть:

Поэтому если сроки уже «поджимают», подавать заявление на возврат надо одновременно с «уточненкой», чтобы у налоговых органов не было формального основания отказать в возврате.

Если же срок уже пропущен, то подавать корректирующую декларацию имеет смысл, только если вы планируете возвращать налог через суд.

Уведомления ИФНС не учитываем

Инспекция обязана извещать налогоплательщика о каждом факте переплаты налога (п. 3 ст. 78 НК РФ). Но судебная практика последних лет показывает, что ни выполнение данной обязанности, ни уклонение от неё на течение трехлетнего «возвратного» срока не влияют.

Арбитражный суд Северо-Западного округа отказался вернуть организации переплату за 2011 год, которая была указана в официальном извещении от ИФНС, поступившем в 2014 году. Судьи указали, что извещение носит информационный характер, тогда как о факте переплаты компания должна была узнать в день подачи декларации по итогам 2011 года. Следовательно, к моменту получения уведомления от ИФНС срок на возврат налога уже был пропущен. А само уведомление не повод восстанавливать или продлевать этот срок (Постановление от 13.11.2018 № Ф07-13222/2018 по делу № А21-8950/2017).

Схожей логики суды придерживаются и в ситуации, когда ИФНС вообще не уведомляет компанию о переплате. Организации и ИП должны сами выявлять переплаты, и отсутствие уведомления от ИФНС не влияет на срок возврата налога (постановления Арбитражного суда Западно-Сибирского округа от 01.06.2018 № Ф04-2152/2017 по делу № А27-18872/2016 и от 11.07.2019 № Ф04-2327/2019 по делу № А81-8093/2018).

Помним об особенностях НДФЛ и НДС

НДФЛ: 3 года с даты перечисления в бюджет

НДФЛ удерживается непосредственно из доходов физлиц при выплате, поэтому переплату налоговый агент должен обнаружить никак не позднее даты перечисления в бюджет. Именно в этот момент можно сравнить перечисленную сумму с удержанной, определив превышение.

А, значит, даты представления расчёта 6-НДФЛ или справок 2-НДФЛ никакой роли для определения трехлетнего «возвратного» срока не играют. По мнению судов, в этих документах лишь констатируется факт переплаты (определение Верховного Суда РФ от 24.05.2019 № 310-ЭС19-7555 по делу № А08-16007/2017, постановление Арбитражного суда Западно-Сибирского округа от 05.02.2019 № Ф04-6772/2018 по делу № А75-7625/2018).

НДС: 3 года с даты решения о возмещении

Нюанс связан с возмещением НДС по ст. 176 НК РФ. Проблема в том, что налогоплательщик не уплачивал в бюджет возмещаемый налог: сумма к возмещению образовалась из-за того, что величина вычетов превысила исчисленный к уплате налог.

Поэтому трёхлетний срок давности по возмещаемому НДС нужно отсчитывать не с даты представления декларации, где заявлено возмещение, а с даты, когда налоговый орган вынесет решение о возмещении по результатам камеральной проверки этой декларации. До того как ИФНС подтвердит сумму к возмещению, компания не может подать заявление на возврат (Постановление Арбитражного суда Уральского округа от 20.05.2019 № Ф09-1806/19 по делу № А76-28069/2018).

Возвращаем «старый» налог

В некоторых случаях можно вернуть деньги из бюджета, даже если с момента переплаты прошло больше трёх лет, — правда, только в судебном порядке.

Возвращаем «старый» налог В некоторых случаях можно вернуть деньги из бюджета, даже если с момента переплаты прошло больше трёх лет, — правда, только в судебном порядке.

Давайте посмотрим, как это правило применяется на практике.

Если пришлось доказывать переплату в суде

Допустим, ИФНС проверила уточнённую декларацию и отказывается вносить изменения в карточку расчётов с бюджетом — например, не признаёт заявленные расходы, вычеты или право на пониженную ставку. В подобной ситуации трёхлетний срок на возврат переплаты начинает течь с даты вступления в силу решения суда, которым подтверждён факт переплаты (постановление Арбитражного суда Западно-Сибирского округа от 05.06.2018 № Ф04-1024/2018 по делу № А03-11135/2017).

Если изменились обстоятельства исчисления налога

Могут измениться фактические обстоятельства, связанные с исчислением налога: цена, объёма отгрузки и т.п. Часто такое происходит в строительстве: объёмы и цены работ, указанные в актах, могут меняться даже по прошествии нескольких лет. Причиной тому могут быть как урегулирование споров между заказчиком и подрядчиком, так и завершение строительства, если оно затянулось.

В подобных случаях суды допускают перерасчёт налоговых обязательств даже по прошествии трёх лет с момента представления деклараций (Постановление Арбитражного суда Северо-Кавказского округа от 13.12.2018 № Ф08-10266/2018 по делу № А32-12288/2018).

Если перед этим организация обратилась с заявлением на возврат в ИФНС и получила отказ, так как истёк срок давности, то при возврате переплаты через суд проценты за задержку (п. 10 ст. 78 НК РФ) начисляться не будут. Дело в том, что проценты — мера ответственности ИФНС за незаконное удержание денег, которые следует вернуть по заявлению налогоплательщика. А такое заявление может быть подано в течение трёх лет со дня уплаты налога (постановление Арбитражного суда Волго-Вятского округа от 22.03.2019 № Ф01-915/2019 по делу № А28-4206/2018).

Возвращаем переплату по штрафам

Правила статьи 78 НК РФ распространяются только на налоги, пени и штрафы, предусмотренные НК РФ. Но налоговые органы могут штрафовать организации и ИП и по Кодексу об административных правонарушениях. К примеру, за нарушения в сфере ККТ, нарушения кассовой дисциплины, воспрепятствование проведению осмотра территорий и помещений при налоговой проверке и пр.

К ошибочно уплаченным административным штрафам положения ст. 78 НК РФ не применяются, но это не значит, что эти деньги не вернуть. Правила прописаны в Бюджетном кодексе (п. 2 ст. 160.1 БК РФ).

Обратите внимание: в Бюджетном кодексе нет срока давности по возврату штрафов, поэтому применяются общие правила о сроках исковой давности. Потребовать возврата штрафа можно в течение трёх лет с момента, когда плательщик узнал или должен был узнать о допущенной ошибке при его уплате (Постановление Арбитражного суда Западно-Сибирского округа от 25.10.2018 № Ф04-4741/2018 по делу № А46-1828/2018).

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.