как организации заключить договор с самозанятым

Что надо знать учреждению при заключении договора с самозанятым физлицом?

|

| pressmaster / Depositphotos.com |

Налог на профессиональный доход относится к специальным налоговым режимам и введен в порядке эксперимента отдельным Федеральным законом от 27 ноября 2018 г. № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход». Применять этот спецрежим могут физические лица, в том числе ИП, при получении доходов от деятельности, при которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также дохода от использования имущества.

С 1 июля 2020 года режим НПД может применяться на территории всех субъектов РФ, а не только в тех, которые прямо упомянуты в Законе. Для этого регионам следует соблюсти ряд условий:

На сегодняшний день режим НПД уже применяется в большинстве субъектов РФ, полный перечень.

Рассмотрим основные вопросы, связанные с заключением договора с самозанятым физлицом – плательщиком НПД:

Как оформить оформить договор с налогоплательщиком НПД?

Оказание услуг или выполнение работ для учреждения самозанятым лицом, являющимся плательщиком НПД, как правило, оформляется гражданско-правовым договором с соблюдением простой письменной формы. В таком договоре целесообразно указать, что исполнитель применяет режим НПД, и обязать последнего незамедлительно уведомлять заказчика об изменении данного статуса.

Обратите внимание, что договор не должен содержать признаки трудового.

Как проверить, действительно ли физлицо применяет НПД?

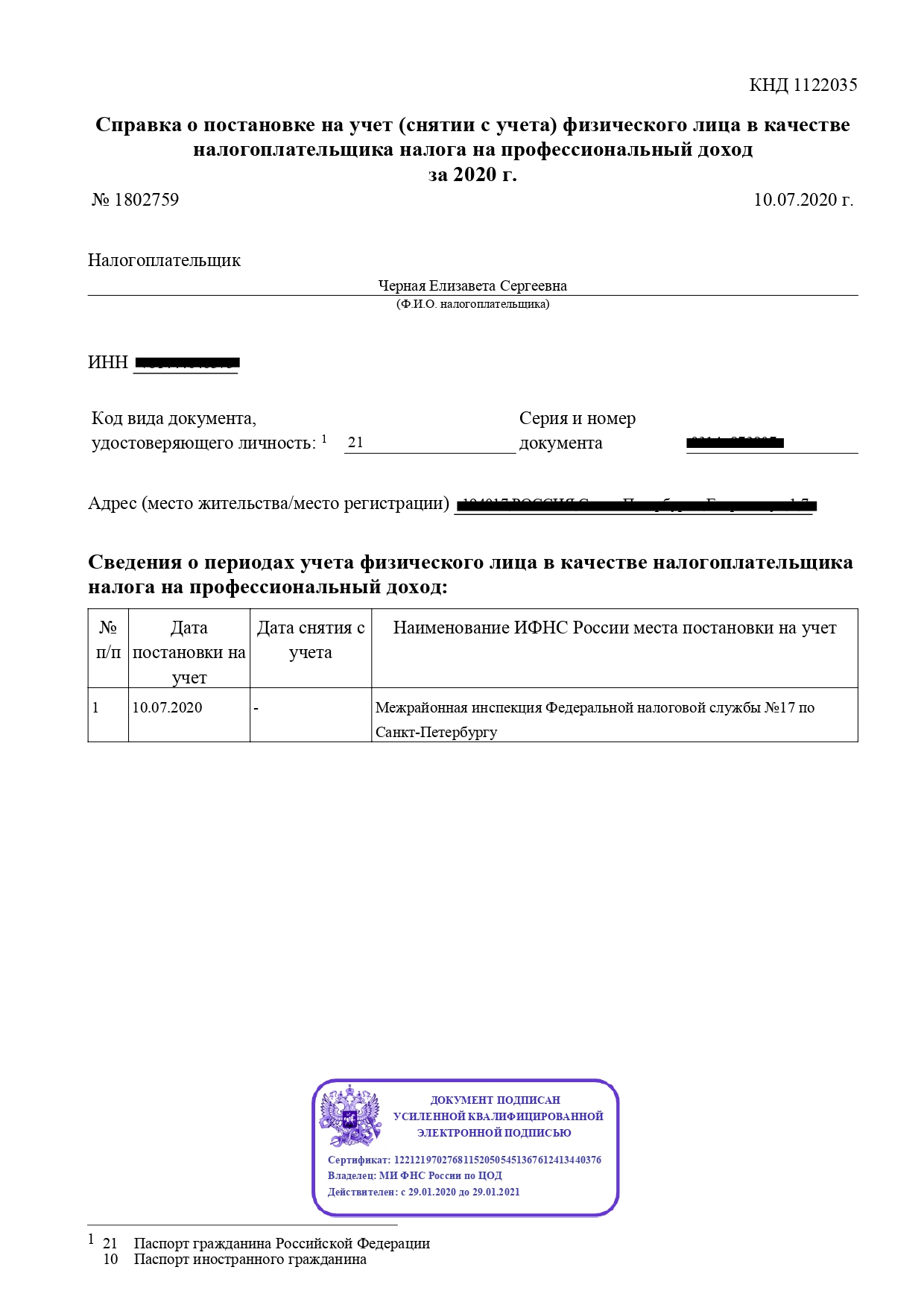

Сам плательщик НПД может подтвердить свой статус, сформировав в мобильном приложении «Мой налог», а также в веб-кабинете «Мой налог», размещенном на официальном сайте ФНС России, справку о постановке на учет физического лица в качестве налогоплательщика, применяющего специальный налоговый режим НПД.

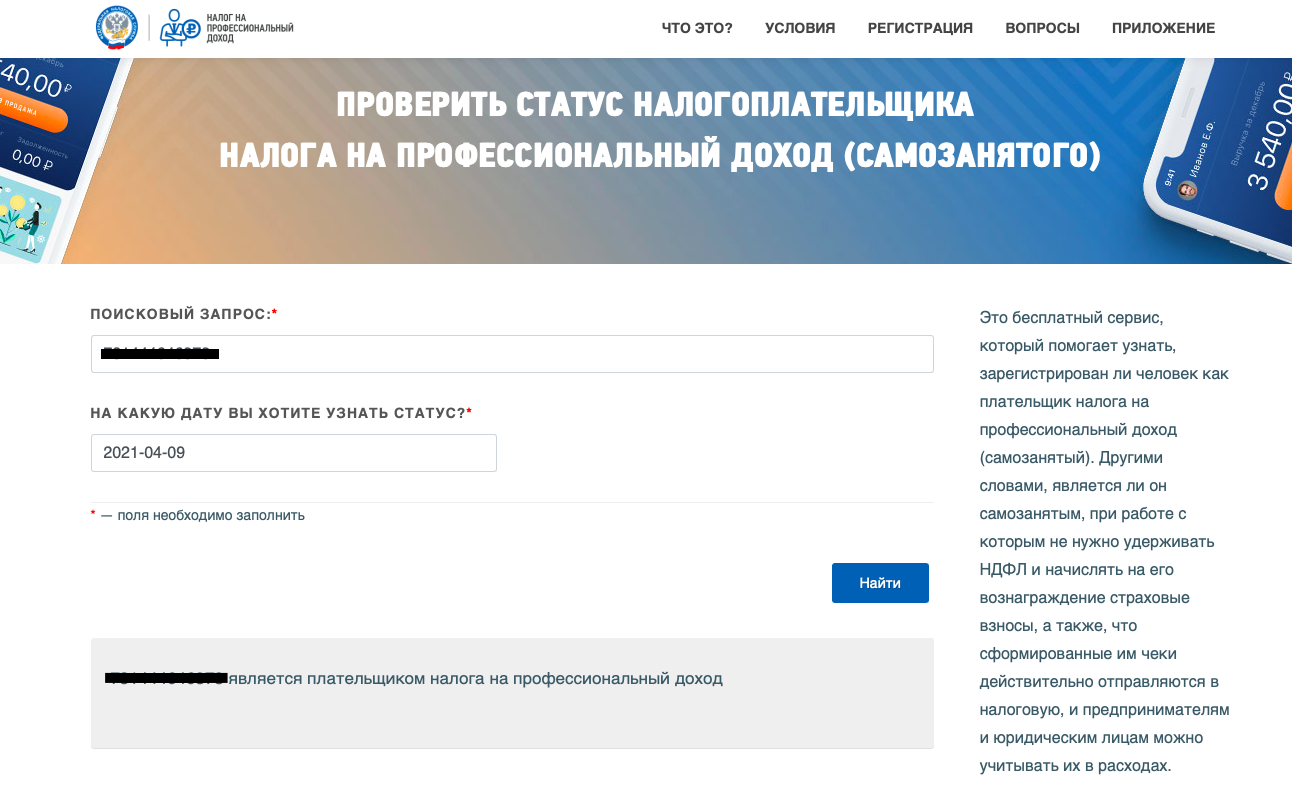

Проверить информацию о постановке контрагента – физлица на учет в качестве плательщика НПД можно на сайте ФНС в сервисе «Проверить статус налогоплательщика налога на профессиональный доход: https://npd.nalog.ru/check- status/.

Информация о статусе физического лица, с которым заключен договор гражданско-правового характера, необходима прежде всего для правильного исчисления налогов и страховых взносов.

Какие ограничения установлены для применения режима НПД?

Не вправе применять режим НПД физлица:

Обратите внимание, что режим НПД не может применяться бывшим работником учреждения, если с момента его увольнения прошло менее двух лет.

Можно ли заключить договор оказания услуг с физлицом, который зарегистрирован как плательщик НПД в другом субъекте РФ, а в регионе местонахождения учреждения режим НПД еще не применяется?

Да, можно. Законом не запрещено ведение деятельности в нескольких регионах. Если физлицо оказывает услуги как в субъекте РФ, включенном в эксперимент, так и в не участвующих в нем, и при регистрации в качестве налогоплательщика НПД им выбран субъект, включенный в эксперимент, то при соблюдении остальных ограничений, предусмотренных Законом, такое физлицо вправе применять НПД в отношении всех доходов, являющихся объектом налогообложения НПД. При этом физлицо может оказывать услуги дистанционно.

Надо ли уплачивать НДФЛ и страховые взносы с выплат плательщикам НПД?

По выплатам плательщику НПД учреждение не является налоговым агентом по НДФЛ, так как плательщик НПД освобожден от НДФЛ в отношении доходов, являющихся объектом налогообложения НПД. Следовательно, на учреждение, заключившее договор с указанным лицом, не возлагаются обязанности налогового агента (по исчислению, удержанию и уплате налога, а также по предоставлению отчетности по формам 2-НДФЛ, 6-НДФЛ).

Учреждение также не является страхователем по страховым взносам, включая взносы на «травматизм», если договор не предусматривает обязанности уплачивать эти взносы. Обязательным условием для неначисления взносов является наличие чека, выданного плательщиком НПД.

На основании каких документов можно признать расходы, в том числе в целях налога на прибыль?

Для подтверждения расходов необходимо наличие чека, сформированного плательщиком НПД.

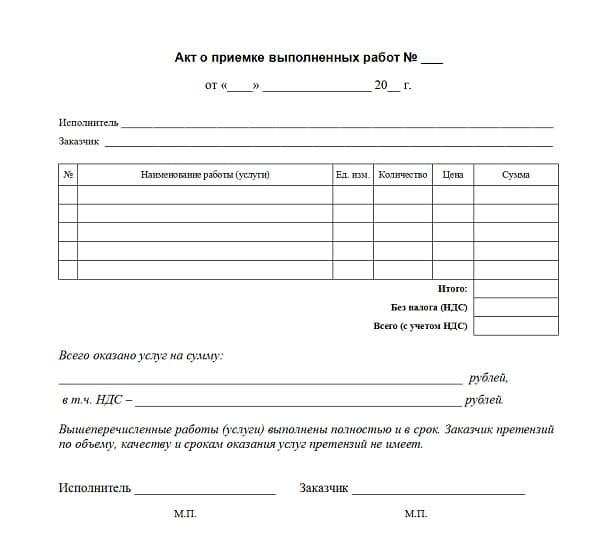

Акт может быть дополнительным документом, отражающим период или дату оказания услуги, для целей учета расходов покупателя, например, при наличии предоплаты. При этом акт не заменяет чек, а только дополняет его.

В какой срок плательщик НПД обязан предоставить или направить чек покупателю или заказчику?

Чек должен быть сформирован самозанятым и передан покупателю или заказчику в момент расчета наличными денежными средствами и/или с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю или заказчику не позднее 9-го числа месяца, следующего за налоговым периодом – месяцем, в котором произведены расчеты.

Плательщик НПД утратил право на применение этого спецрежима. Можно ли учесть расходы на основании выданного им чека?

Утрата физлицом права на применение режима НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных покупателем или заказчиком, при условии наличия чека, подтверждающего оплату товаров, работ, услуг и соответствующего требованиям.

На каком аналитическом счете счета 302 00 отражать расчеты по договорам оказания услуг с плательщиком НПД?

Действующие редакции Инструкций по ведению бухгалтерского и бюджетного учета не регулируют порядок расчетов с самозанятыми лицами. Разъяснений Минфина России по этому вопросу пока тоже нет. Но, принимая во внимание разъяснения ФНС России относительно договорных отношений плательщиками НПД, мы считаем, что расчеты по договорам с самозанятыми физлицами следует отражать с применением счета 0 302 26 000, поскольку счет 0 302 11 000 может быть применим лишь при выплатах в соответствии с законодательством РФ о государственной/ муниципальной службе или трудовым законодательством

Что делать, если самозанятый вернул деньги и аннулировал чек?

В такой ситуации заказчику-чреждению потребуется внести изменения в бухгалтерский учет и, если договор был заключен в рамках приносящей доход деятельности, скорректировать сумму расходов, учитываемых при расчете налоговой базы.

Договоры юрлиц с самозанятыми: правила, проблемы, отражение 1С

Четыре правила и три неприятности. Рассказываем об особенностях сотрудничества юрлиц с самозанятыми.

Заключение договоров ГПХ с самозанятыми — это новая реальность. То, что раньше было в диковинку, сейчас уже становится обыденностью и переходит в разряд массового явления.

Безусловно, компаниям сотрудничество с самозанятыми гораздо выгоднее, чем привлечение к выполнению работ обычных физлиц.

За самозанятых не надо платить взносы и отчитываться в налоговую и ПФР.

В этом материале разберем, какие нюансы нужно учесть при заключении договоров ГПХ с физлицами на НПД, какие подводные камни могут встретиться в процессе сотрудничества и как это взаимодействие юрлиц с самозанятыми отражать в 1С.

Особенности заключения договора ГПХ с самозанятыми

Заключая договоры с самозанятыми исполнителями, надо быть начеку и взять за правило учитывать все нюансы. Мы сформулировали 4 основных правила безопасности при сотрудничестве юрлиц с самозанятыми.

Правило № 1. Самозанятый не должен быть бывшим работником

Это одно из самых важных правил при сотрудничестве с самозанятыми. Федеральный закон № 422-ФЗ от 27.11.2018 запрещает применять НПД самозанятым, заказчик которых — это их бывший работодатель. Запрет действует в течение 2 лет после увольнения.

Поэтому если нашлась подходящая самозанятая кандидатура для выполнения какой-то разовой работы, убедитесь, что в последние 2 года этот человек не работал в вашей компании по трудовому договору.

Бухгалтер может и не помнить всех бывших сотрудников пофамильно. Кроме того, если бухгалтер новенький, то он в принципе не знает людей, когда-то работавших в фирме.

Если вы работаете в 1С, не поленитесь — загляните в справочник сотрудников, убедитесь, что данный гражданин в последние 2 года не числился в штате компании.

Кстати, запрет на сотрудничество с бывшими сотрудниками не распространяется на бывших исполнителей по договорам ГПХ.

Даже если совсем недавно у компании был договор с физлицом, по которому платились взносы и сдавались отчеты, то с этим же физлицом, ставшим самозанятым, можно заключать новый договор ГПХ, по которому уже не будет взносов.

Правило № 2. Доверяй, но проверяй

Если планируется заключить договор с физлицом, позиционирующим себя в качестве самозанятого, убедитесь, что это именно так и есть.

Аналогичную проверку рекомендуем проводить перед каждым перечислением денег самозанятому. Ведь если на момент оплаты исполнитель ушел с НПД (добровольно или вынужденно), придется удержать НДФЛ из договорной суммы, а сверху начислить взносы.

О том, что исполнитель по договору ГПХ является самозанятым, рекомендуем прописать в тексте договоре.

Так прямо и напишите: «Исполнитель является налогоплательщиком налога на профессиональный доход».

Правило № 3. Не допускайте в договоре ГПХ признаков трудового

Это тоже очень важное правило. Самозанятый может не быть вашим бывшим сотрудником, но его могут признать по факту вашим новым сотрудником.

В последнее время ведутся разговоры о некотором ужесточении регулирования деятельности самозанятых, чтобы компании не хитрили и не использовали плательщиков НПД в качестве завуалированных штатных сотрудников.

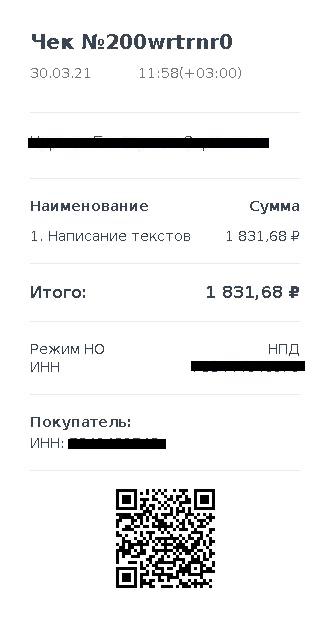

Правило № 4. Требуйте чек

Главным документом, подтверждающим произведенные организацией-заказчиком затраты на оплату услуг по сделке, является чек, выданный плательщиком НПД.

Если фирма платит самозанятому наличными, то чек он должен сформировать сразу.

Если расчет безналом, то самозанятый может не торопиться с чеком. У него есть время — до 9-го числа месяца, следующего за месяцем, в котором произведены расчеты.

ФНС в письме № АБ-3-20/3616@ от 13.05.2020 напомнила об этих нюансах.

Не забудьте сохранить у себя этот чек, чтобы потом не было проблем с учетом расходов.

Проблемы

Кроме вышеуказанной проблемы по риску переквалификации договора ГПХ с самозанятым в трудовой договор с обычным «физиком», есть и другие опасные моменты.

Неприятность № 1. Превышение лимита дохода

Дело в том, что у плательщиков НПД есть лимит годового дохода — 2,4 млн. рублей. Если этот лимит будет превышен, статус НПД утрачивается.

Чтобы как-то снизить свои риски, заказчики иногда просят самозанятого предоставить справку о доходах из приложения «Мой налог», чтобы убедиться, что о превышении лимита речь пока не идет.

Неприятность № 2. Комиссия банка

Это лишние расходы. Сейчас, к сожалению, очень редко какие банки проводят такие операции без комиссии.

Неприятность № 3. Претензии налоговой

Уже сейчас некоторые компании стали получать требования из ИФНС, в которых сообщается, что был зафиксирован факт расчетов с самозанятым, менее 2 лет назад работавшем в фирме. Налоговики просят доначислить налоги и пересдать отчеты.

Такие требования получают те, кто привлекает самозанятых, ранее уже оказывающих услуги по договору ГПХ. Налоговики видят, что эти люди были отражены в расчете по страховым взносам и делают поспешный вывод о возможном наличии трудового договора в прошлых периодах.

Подозрения придется развеивать — пояснить налоговикам, что отношения с данным гражданином ранее не носили трудового характера.

Расчеты с самозанятыми в 1С

По сути самозанятый для целей отражения расчетов с ним в 1С — это обычный контрагент.

Но вернемся к самозанятым. Ставшего плательщиком НПД бывшего договорника отражать в 1С: ЗУП уже не нужно, ведь никаких налогов и взносов по расчетам с ним не возникает. В зарплатных отчетах он, к счастью, тоже уже не фигурирует.

И вообще, теперь уже это не обычный «рядовой физик», а официально зарегистрированный представитель малого бизнеса, уплачивающий налоги сам за себя.

Поэтому расчеты с самозанятыми (как с обычными физлицами, так и с ИП) проводят в 1С: Бухгалтерии :

Хочу принять на работу самозанятого: как составить договор и подтверждать расчёты

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Проверьте, что сотрудник действительно самозанятый

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка статуса самозанятого на сайте налоговой

Составьте договор

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

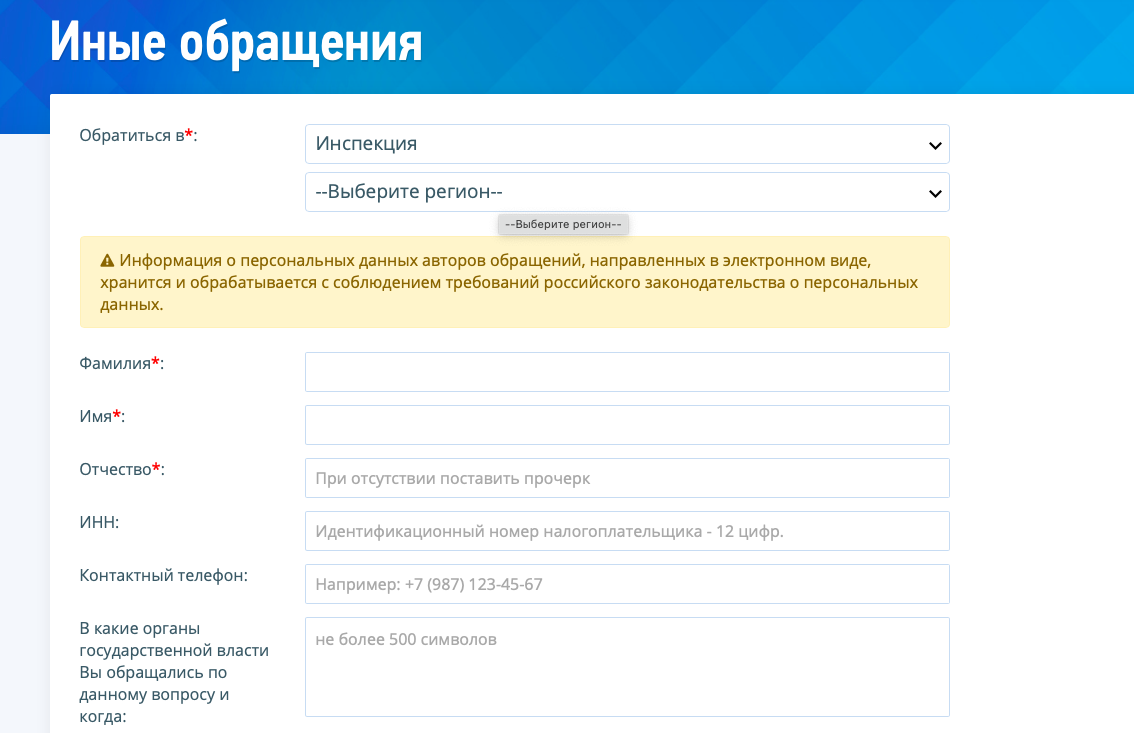

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.

Договор с самозанятым физлицом: образец

Договор с самозанятым в 2019 году — нужно ли его заключать и как он выглядит? На эти вопросы мы ответим в данной статье. Здесь вы найдете все нюансы заключения договора с самозанятым гражданином: условия, образец, налоги, риски.

Нюансы договора с самозанятым лицом

Режим совсем новый, и вполне естественно, что у организаций (или предпринимателей), собирающихся пользоваться услугами самозанятых, возникает много вопросов. В том числе — как оформлять договорные отношения, да и нужно ли вообще это делать?

Универсального рецепта здесь нет, поскольку налог на профессиональный доход имеет несколько нюансов:

Можно ли вообще обойтись без заключения договора? Можно: соглашение между сторонами может быть и устным, если это их обеих устраивает, и для данной сделки не предусмотрена обязательная письменная форма договора (ст. 159 ГК РФ). Однако всегда нужно помнить, что договоренности, не закрепленные на бумаге, — это большие риски.

Заключаем договор с самозанятым ИП

Таким образом, в данном случае договор не будет иметь каких-либо особенностей по сравнению с тем договором, который вы заключаете с ИП, применяющим другой налоговый режим.

И еще нюанс — ГПХ-договор с ИП при определенных обстоятельствах могут признать трудовым. Последствия: доначисление НДФЛ, взносов во все фонды, а также административный штраф (п. 4, 5 ст. 5.27 КоАП).

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

Однако, помня о рисках, советуем включить в него положения:

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Как работать с самозанятым. Инструкция для ИП и юрлиц

При обращении нового клиента каждый раз я рассказываю одну и ту же телегу — поэтому решил написать ее и просто давать ссылку всем интересующимся.

Что такое самозанятость

Самозанятость или НПД (Налог на Профессиональный Доход) — экспериментальный налоговый режим, который может применяться как к физ.лицу так и к ИП. Я предполагаю, что он появился как более простой и доступный УСН.

Основная его цель — “вывести из тени” всех фрилансеров, которые принимают оплату “черным налом” — и заставить их платить деньги в бюджет.

Обращаю особое внимание на то, что самозанятый — это не профессия, а льготный налоговый режим (так сказал Мишустин). То есть самозанятый — это специалист, работающий на себя, а не “швец и жнец и на-дуде-игрец” в одном флаконе.

И вот — сначала режим вводился в 4 регионах России, а теперь же он действителен по всей РФ. Получается, что самозанятость — это такой же налоговый режим, как УСН, ПСН, ОСНО и ЕСХН (только с некоторыми ограничениями по разным организационным моментам).

Ну и конечно же с официальным самозанятым сотрудничать выгоднее.

Преимущества сотрудничества с самозанятым

Если сравнивать самозанятого и обычного фрилансера, то сотрудничать с самозанятым выгоднее по 2 причинам.

Не нужно платить дополнительные налоги за обналичку. И за перевод тоже не нужно. Самозанятый платит свой налог сам (4% или 6%).

Все официально. Договор, чек. При необходимости можно организовать счет и АВР (Акт Выполненных Работ) — но требовать их заказчик не имеет права.

Однако не все гладко.

Минусы работы с самозанятыми

Доходы самозанятого не должны превышать более 2,4 млн. рублей за год (не более 200 000 рублей/месяц). Если доходы превысят 2,4 млн. рублей, то самозанятый должен будет уплатить НДФЛ со всех сумм сверху, а организация страховые взносы (об этом читайте далее).

Организация не может расторгнуть отношения с работником, а потом сотрудничать с ним, как с самозанятым — в течение 2 лет после его увольнения и регистрации..

А то была такая мошенническая схема — предприниматель “типа увольняет” сотрудника, но начинает сотрудничать с ним, как с самозанятым Это такая схема для уменьшения налоговой нагрузки.

Но ФНС бдит — и быстренько обнаружила эту схему и уточнила наказание за нее в соответствующей статье (пункт 2, подпункт 8).

Налоговая может расценить отношения с самозанятым как трудовые. В этом случае грозит штраф — Штраф — от ₽10 000 до ₽100 000. (В соответствии с КоАП ст 5.27). А также придется платить доп.налоги и страховые.

Чтобы этого не случилось, обязательно нужно требовать у самозанятого чек (образец ниже). Это основной документ плательщика НПД.

Также можно заморочиться и найти информацию о нем в Интернете, но это того не стоит. Чек “решает”.

В чем разница между ИП и самозанятым

По большому счету разницы между ИП и самозанятым нет (по-крайней мере, после 19 октября 2020 года, когда режим распространился на всю Россию). Раньше разница была, но с 1 июля 2020 года статус самозанятого фактически приравнен к статусу ИП.

Разница между НПД и ИП — в том, что самозанятые не имеют право нанимать персонал, ограничены по выручке и видам деятельности.

Получается, что НПД — это налоговый режим для фрилансеров-одиночек, которые не хотят быть ИП — им дали возможность работать официально, с минимальной налоговой нагрузкой и абсолютно без отчетности.

Какие документы предоставляет самозанятый

Чек (который имеет юридическую силу и является полноценным платежным документом).

Такой чек формируется в мобильном приложении “Мой налог”. Можно переслать его по e-mail или в каком-нибудь из мессенджеров. Вы можете распечатать его или сохранить в JPG — и приложить к вашим отчетным документам.

АВР (но это не обязательно). Скачать его образец из Интернета, заполнить и отправить вам.

Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

Как платить тогда самозанятому? Читайте далее.

Как юридическому лицу и ИП оплачивать услуги самозанятого

Есть возможность работать через расчетный счет без оплаты дополнительного налога. Как? По банковским реквизитам.

Например, вот мои реквизиты.

Здесь реквизиты банковской карты и ИНН физического лица. Заказчик вносит их в 1С — и переводит денежку непосредственно с р/с.

Без дополнительных налогов, НДФЛ и прочего. По крайней мере мне так платили за разработку некоторых прототипов и текстов.

Вот так — просто и без лишних заморочек.

Какие налоги юрлицо должно платить за сотрудничество самозанятым

Никаких. Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого можно взять электронную справку о статусе на текущую дату (формируется в приложении автоматически).

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого НДФЛ отменяется. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Оплата взносов по добровольному страхованию за самозанятого не перекладывается на заказчика — соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Кстати, это же касается взносов в Пенсионный Фонд (говорится там же).

Но иногда все же происходят сложные случаи.

Что-то непонятное

В статье про сотрудничество с самозанятыми автор рассказывал интересный случай.

Когда юрлицо пытается перевести деньги самозанятому, то с точки зрения банка, это платеж в пользу физлица и с этого платежа удерживается процент за обналичку. Плюс, это в лимиты на вывод средств считается. В результате юрлица с удивлением обнаруживают, что и очередного платежа само занятому банк удержал 20%, например.

Так вот: я поразбирался в данной ситуации — и пришел к некоторым выводам.

Банк не является налоговым агентом, он — просто посредник. Начислять налоги он не имеет права. Другой разговор, что банк удержал комиссию как “за обналичку” — это уже более вероятно (уточняйте банковские тарифы).

Самозанятый платит налог сам — 4% за работу с физическим лицом, 6% — с юридическим.

А еще возможно, что произошло мошенничество. Нужно выбирать честный банк.

Других оснований для решения данного вопроса не известно.

Резюмируем

Сотрудничать с самозанятым — это выгодно и просто: просто переводите ему денежку и просите чек. В большинстве случаев, проблем не должно возникнуть (к слову: у меня не было ни одной проблемы за 3 года статуса).

Иногда в этом плане случаются проблемы. Но от большинства уже разработано решение.