как отчитаться за субсидию по коронавирусу

«Коронавирусная» субсидия: как учесть в бухгалтерском и налоговом учете

Наше государство раздает деньги малому и среднему бизнесу. Не всем, конечно, а только пострадавшим отраслям. И денег не сказать, чтобы много — всего по 12130 рублей на работника в апреле-мае. Но хоть что-то.

Субсидии за апрель уже начали поступать организациям и ИП. И тут же появилось много вопросов о том, как учитывать эти доходы и расходы, произведенные за счет субсидии. Самые частые вопросы собраны в этой статье.

Должны ли мы выплатить эту субсидию работникам?

Надо ли платить налоги с полученной субсидии?

Основание: подпункт 60 пункта 1 статьи 251 НК (внесен законом от 22.04.2020 № 121-ФЗ)

Как провести субсидию в бухгалтерском учете?

Обратите внимание, что по сути субсидия нецелевая. Т.е. она не дана на определенные расходы.

Некоторые эксперты предлагают задействовать еще и счет 98 Доходы будущих периодов. Но ввиду незначительности сумм и того, что субсидия вряд ли будет потрачена на покупку какого-либо актива, автор статьи считает это излишним.

Получена субсидия в размере 121300 рублей 19 мая. Организация компенсирует ею расходы на зарплату за апрель.

19 мая д51-к86 — 121300 руб.

19 мая д86-к91.1 — 121300 руб.

Если организация часть потратит на оплату аренды за май, а частью закроет зарплату за апрель, то проводки:

19 мая д51-к86 — 121300 руб.

19 мая д86-к91.1 — 21300 руб. — сумма зарплаты за апрель

31 мая д86-к91.1 — 100000 руб. — сумма аренды за май.

Как провести субсидию в налоговом учете?

ИП на ОСНО, являющийся плательщиком НДФЛ, также не включает в свою декларацию эту субсидию и налог с неё не уплачивает. Не показывает он её и в книге учета доходов и расходов и хозяйственных операций.

При УСН и ЕСХН в книгу учета доходов и расходов, а также в книгу учета доходов по ПСН, полученная субсидия не включается.

С расходами сложнее. Законом 121-ФЗ в статью 270 НК внесены изменения, туда добавлен пункт 48.26, согласно которому в расходы нельзя поставить затраты, произведенные за счет субсидии. Из этой ситуации можно выйти обходным путем. У организации (ИП) могут быть затраты, которые в принципе не включаются в расходы при расчете налогооблагаемой базы. Например, уплата того же налога по УСН. Субсидия ведь может быть потрачена на любые цели.

В любом случае, налогоплательщик сам решает, на что потратил субсидию, налоговики не в праве ему указывать.

Если субсидия потрачена на расходы с НДС, то НДС можно взять к вычету как обычно. По мнению ФНС, положения подпункта 6 пункта 3 статьи 170 НК РФ к обсуждаемой субсидии не применяются.

Какие коронавирусные льготы и субсидии для бизнеса реально получить

Пандемия COVID-19 длится второй год, а вместе с ней ограничения, которые негативно сказываются на малом бизнесе. За это время государством было принято, продлено и изменено столько мер поддержки, что легко запутаться. В этой статье актуализируем информацию: какие льготы, каникулы, моратории, отсрочки и субсидии действуют на сегодняшний день, и как их получить малому предприятию.

Какие меры поддержки были приняты за 2020 г. и 2021 г.

Вспомним, какие меры государственной поддержки действовали в прошлом году, а какие были приняты совсем недавно. В таблице ниже мы разделили все льготы на две категории.

Субсидии на трудоустройство безработных

Субсидии в связи с введением нерабочих дней в ноябре 2021г.

Мораторий на банкротство

Субсидии для тех субъектов МСП, в муниципалитетах которых ввели антиковидные ограничения

Налоговые каникулы (перенос сроков налоговой отчетности, отмена всех налогов кроме НДС за 2 квартал 2020 года, мораторий на налоговые проверки и т.д.;

Компенсация банковских комиссий

Отсрочки и льготы по кредитам

Ограничение проверок госорганов

Кредиты по сниженным ставкам

Снижение требований к обеспечению госконтрактов

Скидки на российское облачное ПО

С полным перечнем действующих федеральных льгот для субъектов МСП можно ознакомиться на специальном сервисе Правительства РФ.

Кроме того, не забывайте, что некоторые меры поддержки могут быть предоставлены предпринимателям и на уровне муниципалитетов. Поэтому внимательно следите за региональным и муниципальным законодательством.

Программа БухСофт определяет меры льгот для организации по ИНН. Для этого достаточно ввести ИНН и посмотреть досье по организации на главной странице БухСофт.

На какие преференции бизнес может рассчитывать сегодня

Разберем более подробно меры поддержки, которые действуют в 2021 году.

Субсидии на трудоустройство безработных

Компания или ИП может получить денежную выплату, когда принимает в штат безработных граждан, которые встали на учет в службу занятости до 01.08. 2021г. (и при этом не являются ИП, КФК и самозанятыми). Размер субсидии равен трем МРОТ, увеличенным на районный коэффициент и сумму страховых взносов. Первый платеж работодатель получает через 1 месяц после трудоустройства безработного, второй — через три месяца, а третий — через полгода.

Чтобы получить выплату необходимо оформить заявление через личный кабинет на портале «Работа в России». Центр занятости подберет нужных кандидатов, и после их трудоустройства работодатель сможет претендовать на получение субсидии.

Субсидии в связи с введением нерабочих дней в ноябре 2021г.

Размер единоразовой субсидии — 12 792 руб. из расчета на каждого трудоустроенного сотрудника ИП или организации. Получатели — субъекты малого и среднего предпринимательства, которые включены в реестр по состоянию на 01.07. 2021г. и ведут деятельность в наиболее пострадавших отраслях..

Количество сотрудников определяется по полугодовому РСВ. Выплата предоставляется, чтобы компенсировать затраты работодателя в нерабочие дни 2021 года (см. Постановление Правительства РФ от 07.09.2021 г. № 1513). Если у ИП нет сотрудников, его субсидия составит — 12 792 руб.

Чтобы подать заявку на субсидию, воспользуйтесь специальным сервисом ФНС через личный кабинет налогоплательщика до 15.12.2021 г. Денежные средства придут на счет в течение 5 рабочих дней с момента обращения.

Субсидии для малых предприятий и ИП, в чьих муниципалитетах введены антиковидные ограничения

В тех муниципалитетах, где были приняты антиковидные ограничения после 01.08.2021 г., субъекты малого предпринимательства имеют право на дополнительную субсидию.

Размер выплаты определяется как произведение 1 МРОТ на 01.01.2021 г. на количество работников в июне 2021 г. и

Получатели субсидии — субъекты МСП, работающие в наиболее пострадавших отраслях (см. Приложение № 3 к Постановлению Правительства от 07.09. 2021 г. № 1513).

Скидки на российское облачное программное обеспечение

Еще одна интересная льгота — предприниматели и компании, которые входят в реестр субъектов МСП, могут в 2021 году купить ПО российского производства по сниженной цене. Например, софт для автоматизации бизнес-процессов или иные облачные программы. Государство обязуется компенсировать 50% стоимости такой покупки (см. Постановление от 28.06.2021г. № 1031).

БухСофт Онлайн — всегда дает скидки новым и текущим клиентам. Не собирайте кучу бумажек, чтобы вернуть часть денег. А сразу переходите на БухСофт — сейчас действует скидка 40%.

Компенсация банковских комиссий

Субъекты МСП вправе вернуть банковскую комиссию, которую они заплатили в сервисе быстрых платежей при покупках физических лиц, в период с 01.07.2021 по 31.12.2021. Это особенно актуально для малых предприятий общепита, магазинов, сферы обслуживания населения, где часто проходит оплата СБП. Для получения льготы необходимо быть клиентом банка, который входит в список Минэкономразвития.

Ограничение проверок

Организации и ИП, включенные в список МСП, могут также не беспокоиться о проверках госорганов в течение 2021-2022 г. Однако данная льгота не касается тех, кто:

Кредиты по сниженным ставкам

Сниженные ставки по кредитам — также действующая льгота для субъектов МСП, пострадавших от пандемии. Компании и ИП могут получить денежные средства от банка по льготной ставке — 3% в период с 01.11.2021 г. до 30.12.2021 г.

Почитать подробнее — постановления Правительства от 27.02.2021 г. № 279 и от 28.10.2021 г. № 1850.

Еще одна возможность сэкономить для субъектов МСП — подключить БухСофт Онлайн с отличной скидкой до 20 ноября 2021 г. Бухгалтерский сервис с экспертной поддержкой, который автоматизирует расчет зарплаты, кадровый учет, позволяет формировать и отправлять отчеты.

Учёт коронавирусных кредитов и субсидий

В 2020 году бизнес получил субсидии и льготные кредиты — поддержку в связи пандемией коронавируса. Теперь пришла пора отражать все деньги в отчётности. Эксперты Норматива помогли разобраться с бухгалтерским и налоговым учётом кредитов и субсидий.

Коронавирусные субсидии в декларации по УСН

Раздел 3 заполняют налогоплательщики, которые получили средства целевого финансирования, целевые поступления и другие доходы из п. 1 и 2 ст. 251 НК РФ (Приказ ФНС от 26.02.2016 № ММВ-7-3/99@). Поэтому в него включаем только необлагаемые доходы.

Только субсидии, выплачиваемые на основании Постановления Правительства от 24.04.2020 № 576, освобождаются от налогообложения по пп. 60 п. 1 ст. 251 НК РФ (письмо Минфина от 02.09.2020 № 03-03-06/1/76953). Их следует указать в разделе 3 декларации по УСН, поскольку они не облагаемые.

Субсидия на дезинфекцию и профилактику коронавируса по Постановлению № 976 выплачивается налогоплательщикам иной категории, поэтому на неё норма пп. 60 п. 1 ст. 251 НК РФ не распространяется. Эта субсидия включается в доходы в общем порядке в момент поступления на расчётный счёт (в силу п. 1 ст. 346.17 НК РФ). Расходы за её счёт тоже отражаются в обычном порядке (п. 2 ст. 346.17 НК РФ).

Как отразить кредиты и субсидии в КУДиР при УСН 15 %

Рассказываем, как указывать суммы беспроцентного кредита и коронавирусных субсидий в книге учёта доходов и расходов на УСН.

Субсидия пострадавшим (Постановление Правительства от 24.04.2020 № 576)

В налоговой базе по УСН не учитываются доходы, указанные в ст. 251 НК РФ (пп.1 п.1.1 ст. 346.15 НК РФ). В число освобождённых от налогообложения доходов попали и субсидии, полученные по Постановлению Правительства РФ от 24.04.2020 № 576 (письмо Минфина от 02.09.2020 № 03-03-06/1/76953).

Организации на УСН не учитывают в доходах субсидию и в расходах затраты, произведённые за её счёт. Например, выплату зарплаты, страховых взносов, процентов по заёмным средствам и т.д. Если компания примет такие расходы для целей налогообложения, то и сумму субсидии в этой части должна будет включить в доходы (письмо Минфина России от 25.06.2020 № 03-03-05/54635).

Субсидия на дезинфекцию по Постановлению Правительства от 02.07.2020 № 976

При УСН субсидия на дезинфекцию учитывается в доходах на дату зачисления на расчётный счёт организации. Освобождение, предусмотренное пп. 60 п. 1 ст. 251 НК РФ, на неё не распространяется (письма Минфина России от 10.03.2020 № 03-03-07/17264, ФНС России от 27.02.2019 № СД-4-3/3427).

Расходы за счёт средств субсидии признаются в целях налогообложения при УСН на основании пп. 39 п. 1 ст. 346.16 НК РФ.

В КУДиР сумма субсидии отражается так:

Льготный кредит под 2 % годовых

Кредиты на возобновление деятельности выдают по правилам, утверждённым Постановлением Правительства от 16.05.2020 № 696.

Суммы полученного кредита с господдержкой под 2 % годовых, в КУДиР не отражаются. Заёмные средства не влияют на сумму налога по УСН к уплате, так как не включаются ни в доходы, ни в расходы налогоплательщика (п. 1 ст. 346.15 НК РФ, пп. 10 п. 1 ст. 251 НК РФ, п. 1 ст. 346.16 НК РФ, Письмо ФНС РФ от 19.05.2010 № ШС-37-3/1925).

Если выполняются все условия для списания кредита, «прощённая» сумма тоже не учитывается в доходах при УСН (пп. 21.4 ст. 251 НК РФ), а значит, не указывается в КУДиР.

Бухучёт кредита на возобновление деятельности

Если льготный кредит был получен в июне 2020, учитывайте его на счёте 67 «Расчёты по долгосрочным кредитам и займам» (срок договора кредита более 12 месяцев). Если кредит получен позже, его сумма учитывается на счёте 66 «Расчёты по краткосрочным кредитам и займам» (на срок не более 12 месяцев).

В бухучёте получение кредита отражается обычной проводкой:

Дт 51 Кт 66 или 67 — поступили денежные средства из банка по кредитному договору с льготной процентной ставкой.

Проценты по данному кредиту отражаются проводкой:

Дт 91.2 «Прочие расходы» Кт 66, 67 или 76 — начислены проценты в соответствии с условиями кредитного договора.

После базового периода или периода наблюдения, если заёмщик выполнил условия, предусмотренные Правилами (Постановление Правительства РФ от 16.05.2020 № 696), и получил уведомление банка о списании долга по кредитному договору, в бухучёте на основании этого уведомления отражаются такие проводки:

Льготные кредиты отражаются в балансе по строке 1510 (краткосрочные заемные средства).

Бухучёт коронавирусных субсидий

Рассказываем, в каких графах отчёта о финансовых результатах и бухбаланса отразить полученные субсидии и остаток неиспользованных средств.

Субсидия на дезинфекцию (Постановление Правительства № 976)

В отчёте о финансовых результатах субсидия отражается в прочих доходах на основании данных о движении средств на субсчетах к счёту 91 «Прочие доходы и расходы», а также в себестоимости либо в коммерческих и управленческих расходах — зависит от того, в каком процессе эти расходы возникают.

Счёт 86 «Целевое финансирование» нужен, чтобы обобщать информацию о движении средств, предназначенных для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. (Приказ Минфина РФ от 31.10.2000 № 94Н). Аналитический учёт по счёту 86 ведётся по назначению целевых средств и в разрезе источников поступления.

У вас должен быть обеспечен раздельный учёт субсидий и должны быть отражены следующие проводки:

Строки баланса заполняются на основе регистров бухучёта, в частности, оборотно-сальдовой ведомости, в которой отражено сальдо по каждому из бухгалтерских счетов.

Субсидия на зарплату (Постановление Правительства № 576)

Субсидия по Постановлению № 576 предоставлялась для того, чтобы бизнес смог частично компенсировать свои затраты, связанные с продолжением работы в сложной эпидемиологической обстановке. В частности речь идет о сохранении занятости и оплаты труда работников в апреле и мае 2020 г.

Это значит, что компания может расходовать субсидию по своему усмотрению, на любые бизнес-цели: выплату зарплаты, уплату налогов, закупку материалов, аренду и т.д.

В правилах предоставления субсидий не сказано, что бизнес должен подтверждать её использование на определённые цели, и не предусмотрено никакого контроля за использованием полученных денег.

В бухучёте полученная субсидия должна была отражаться проводкой:

Денежные потоки, которые нельзя однозначно классифицировать по п. 8-11 ПБУ 23/2011, классифицируются как денежные потоки от текущих операций (п. 12 ПБУ 23/2011). В отчёте о движении денежных средств сумма субсидии отражается в разделе «Денежные потоки от текущих операций» по строке 4119 «Прочие поступления».

Расходы на заработную плату, иные расходы, компенсированные за счёт этой субсидии, учитываются в общем порядке.

Коронавирусные субсидии и отчёт о целевом использовании средств

Организации, которые могут применять упрощённые способы бухучёта, включая упрощённую отчётность, представляют только бухгалтерский баланс и отчёт о финансовых результатах. Отчёт о целевом использовании средств коммерческие организации, как правило, не сдают.

Если субъект малого бизнеса считает, что в балансе и отчёте о финрезультатах не хватает информации, которая позволит достоверно оценить финансовое положение и финансовые результаты бизнеса, он может составить к ним приложение (Информация Минфина РФ от 28.05.2013).

В приложении целесообразно раскрывать только самую важную информацию. Вы имеете право отразить сведения о получении субсидии и её использовании в пояснениях к бухгалтерскому балансу и отчету о финрезультатах.

Автор подборки: Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налоговый и бухгалтерский учет субсидии на профилактику коронавируса в «1С:Бухгалтерии 8»

Кто может получить субсидию на проведение мероприятий по профилактике коронавируса

Субсидии предоставляются субъектам малого и среднего предпринимательства (МСП), а также социально ориентированным некоммерческим организациям, осуществляющим деятельность в отраслях экономики, требующих поддержки для проведения в 2020 году мероприятий по профилактике коронавируса.

Субсидия предоставляется единоразово и на безвозмездной основе. Организации и индивидуальные предприниматели (ИП) могут использовать субсидию на любые расходы по проведению мероприятий по профилактике коронавируса.

Контроль за направлениями расходования субсидии не осуществляется, никакие отчеты по расходованию средств не предусмотрены.

Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям (кроме кредитных), установлены ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н). Для учета целевого финансирования, бюджетных средств и иных аналогичных средств предназначен счет 86 «Целевое финансирование» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31.10.2000 № 94н).

По мнению экспертов 1С, для ситуации, когда субсидии предоставляются как возмещение (компенсация) уже совершенных расходов, счет 86 можно не использовать.

Субсидия, полученная организацией на компенсацию понесенных затрат, относится на увеличение финансового результата организации и учитывается в бухгалтерском учете в составе прочих доходов организации (п. 10 ПБУ 13/2000; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Если же полученная субсидия будет использована на будущие расходы, проводить ее через счет 86 также нецелесообразно, поскольку субсидия не предполагает никакой отчетности об использовании полученных средств.

В то же время организация по желанию может использовать счет 86 для учета полученных средств, поскольку никаких запретов на использование счета 86 в данной ситуации нет.

Затраты, на компенсацию которых получена субсидия, в бухгалтерском учете отражаются в расходах в обычном порядке.

Субсидии, полученные субъектами МСП из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, не учитываются в доходах для целей исчисления налога на прибыль (пп. 60 п. 1 ст. 251 НК РФ).

При этом расходы за счет субсидий, указанных в подпункте 60 пункта 1 статьи 251 НК РФ, также не учитываются в целях исчисления налога на прибыль (п. 48.26 ст. 270 НК РФ).

Обратите внимание, что подпункт 60 пункта 1 статьи 251 НК РФ и пункт 48.26 статьи 270 НК РФ введены Федеральным законом от 22.04.2020 № 121-ФЗ и распространяются на правоотношения, возникшие с 01.01.2020.

НДС по приобретенным за счет субсидии товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам можно принять к вычету в общем порядке (п. 1 ст. 2 Закона № 121-ФЗ).

При применении упрощенной системы налогообложения (УСН) ни субсидии, полученные из федерального бюджета, ни затраты, на компенсацию которых получены субсидии, в целях исчисления налога при применении УСН не учитываются (пп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражать получение и использование субсидии организацией, применяющей общую систему налогообложения.

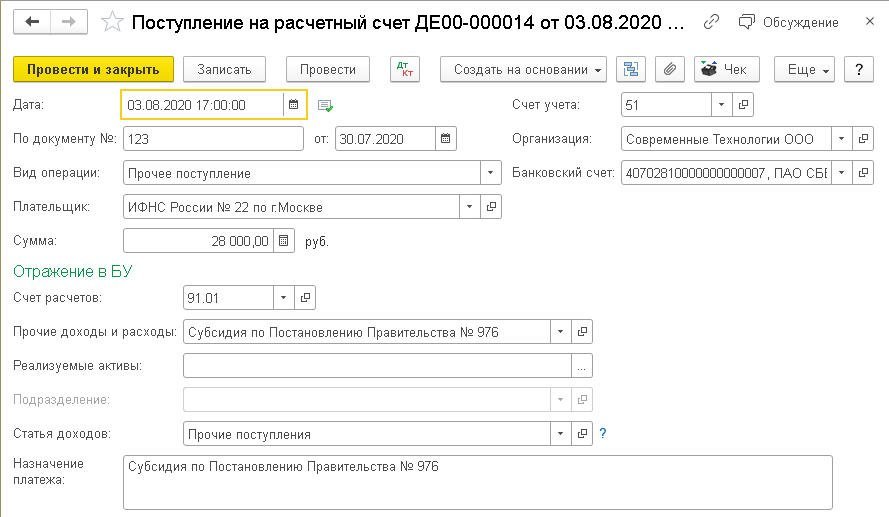

Получение субсидии в программе отражается стандартным документом Поступление на расчетный счет с видом операции Прочее поступление (рис. 1):

Рис. 1. Получение субсидии

Предположим, что организация получила субсидию в сумме 28 000 руб. (из расчета на 2 сотрудников).

В полях Счет расчетов и Прочие доходы и расходы следует указать счет 91.01 «Прочие доходы» и аналитику к нему (статью прочих доходов и расходов).

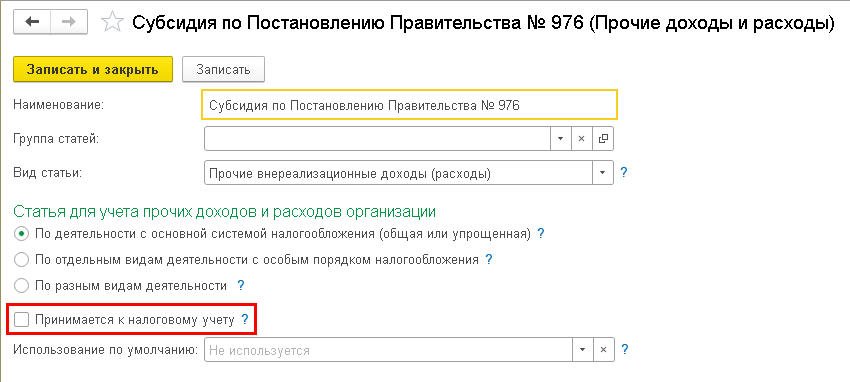

В статье прочих доходов и расходов должен быть снят флаг Принимается к налоговому учету (рис. 2).

Рис. 2. Статья прочих доходов и расходов

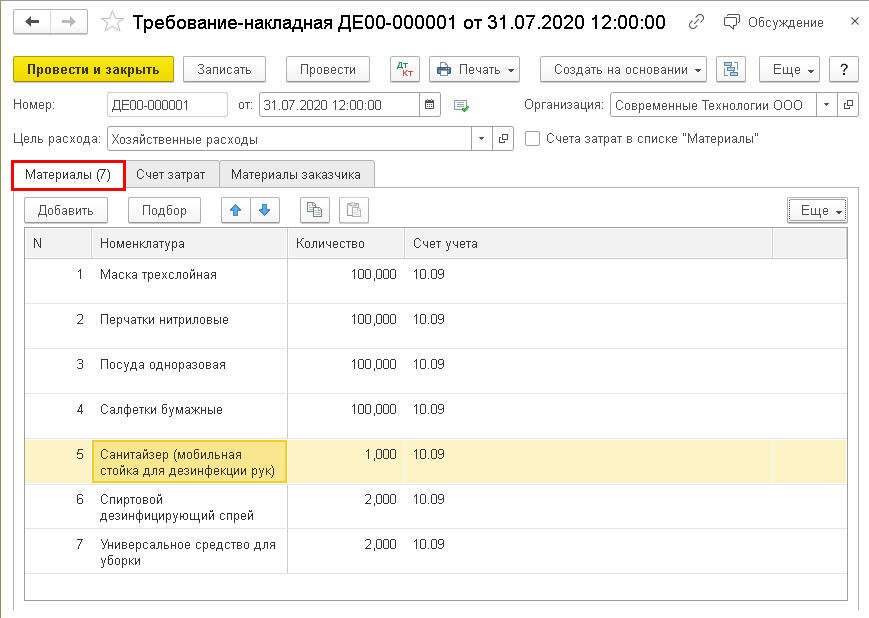

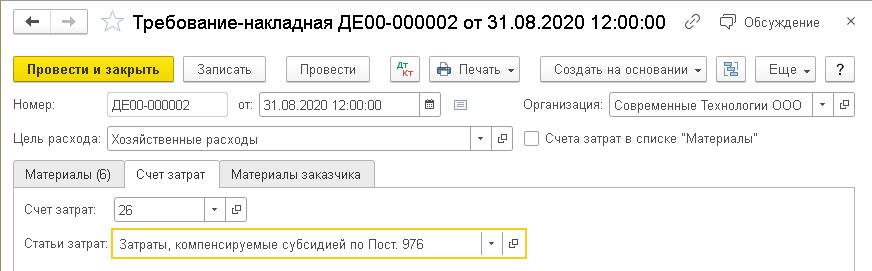

На момент получения субсидии в учете организации уже могут быть отражены расходы на дезинфекцию и профилактику коронавирусной инфекции, например, с помощью документа Требование-накладная (рис. 3а).

Рис. 3а. Списание материалов на дезинфекцию и профилактику, закладка «Материалы»

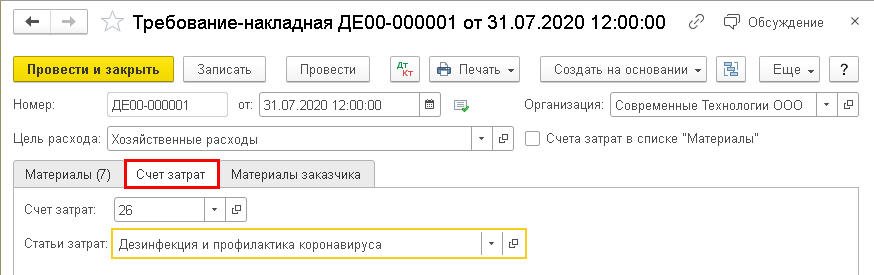

Предположим, что расходы на дезинфекцию и профилактику учитываются на счете 26 «Общехозяйственные расходы» (рис. 3б).

Рис. 3б. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

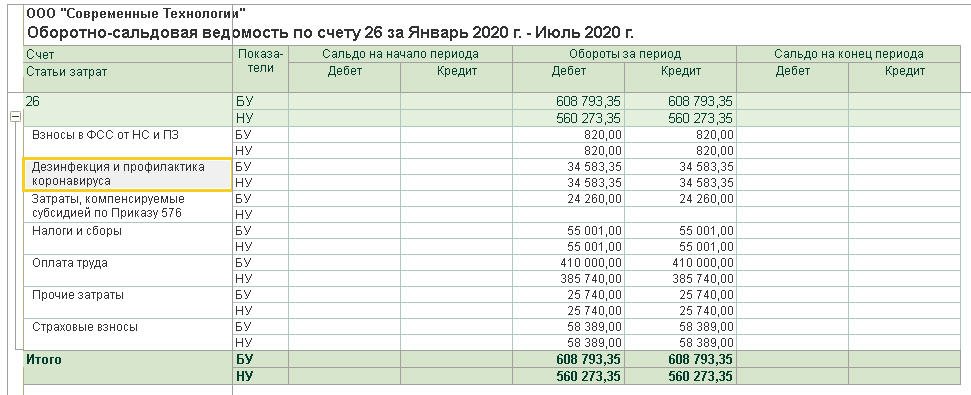

Проанализируем расходы организации на дезинфекцию и профилактику коронавируса с помощью оборотно-сальдовой ведомости (ОСВ) по счету 26 «Общехозяйственные расходы». Используя панель настроек, можно одновременно вывести данные бухгалтерского и налогового учета (рис. 4).

Рис. 4. ОСВ по счету 26 за январь – июль 2020 г.

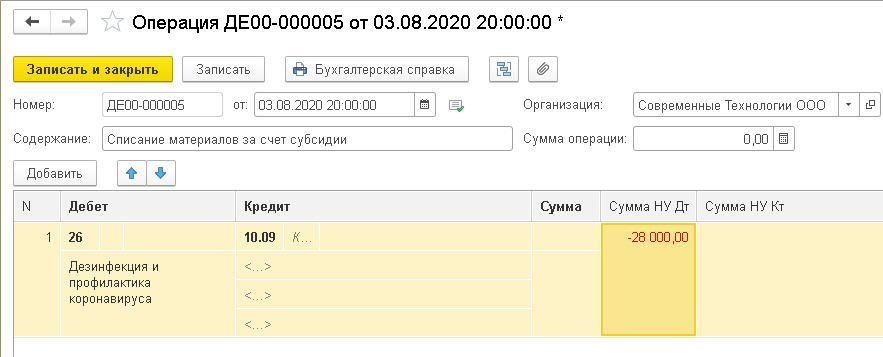

Расходы организации на дезинфекцию и профилактику коронавируса, отраженные в налоговом учете, следует скорректировать в сторону уменьшения на сумму полученной субсидии (то есть на 28 000 тыс. руб.). Для этого можно воспользоваться документом Операция, где отразить соответствующую корреспонденцию счетов (рис. 5).

Рис. 5. Исключение расходов на профилактику коронавируса из налоговых расходов

Поле Сумма остается незаполненным, поскольку данные бухгалтерского учета не корректируются, а в специальном поле для целей налогового учета Сумма Дт НУ: 26 следует указать сумму 28 000 руб. со знаком «минус» для исключения из состава налоговых расходов.

Если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» балансовым методом (без отражения в учете постоянных и временных разниц), то фиксировать постоянную разницу в проводке не требуется.

Таким образом, расходы, произведенные за счет субсидии на профилактику коронавируса, не будут включаться в налогооблагаемую базу по налогу на прибыль (рис. 6).

Расходы на дезинфекцию и профилактику коронавирусной инфекции за счет субсидии можно отражать и после ее получения.

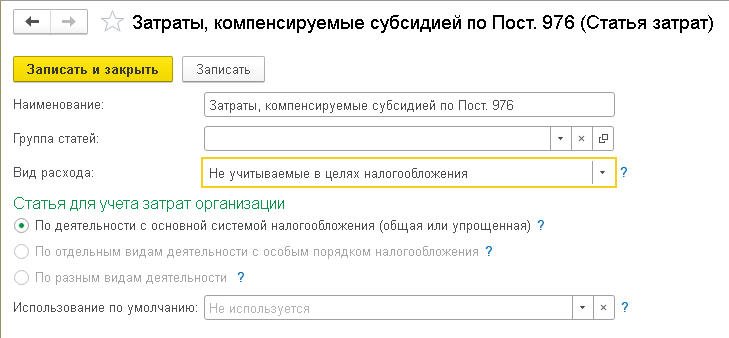

В этом случае в документе Требование-накладная (или в других документах, использующихся для учета расходов) следует указать счет и аналитику затрат по статье, не учитываемой для целей налогообложения прибыли (рис. 6а и 6б).

Рис. 7а. Списание материалов на дезинфекцию и профилактику, закладка «Счет затрат»

Рис. 7б. Статья затрат

Данная статья опубликована до выхода письма Минфина России от 02.09.2020 № 03-03-06/1/76953. Поэтому в ней не учтена позиция ведомства, согласно которой норма пп. 60 п. 1 ст. 251 НК РФ распространяется только на субсидии, предназначенные для налогоплательщиков, включенных по состоянию на 1 марта 2020 года в единый реестр субъектов МСП и ведущих деятельность в наиболее пострадавших от коронавируса отраслях экономики. То есть только на субсидию по Постановлению Правительства России от 24.04.2020 № 576, поскольку субсидия по Постановлению Правительства России от 02.07.2020 № 976 предназначена не только для пострадавших от коронавируса, но и для других категорий налогоплательщиков.

Другими словами, по мнению Минфина России, субсидия по постановлению № 976 должна учитываться в доходах и расходах для целей исчисления налога на прибыль и налога при применении УСН. Исходя из вышесказанного, норма п. 1 ст. 2 Федерального закона от 22.04.2020 № 121-ФЗ на субсидию по постановлению № 976 также не распространяется, т.е. НДС по товарам, работам, услугам, приобретенным за счет этой субсидии, не принимается к вычету.

В информационной системе 1С:ИТС опубликованы статьи, учитывающие мнение Минфина России относительно учета субсидий по постановлению № 976:

Если организация примет решение учитывать субсидию по постановлению № 976, исходя из дословного прочтения нормы пп. 60 п. 1 ст. 251 НК РФ, не учитывая мнение Минфина России, то она должна быть готова к возможным спорам с налоговыми органами.